Порядок действий

При получении отказа по выплате компенсации необходимо определиться с дальнейшими шагами. Решение страховой компании можно обжаловать. Для начала необходимо попытаться урегулировать спорный вопрос мирным путем. Проведение судебного разбирательства длительный и трудоемкий процесс. Он включает следующие этапы:

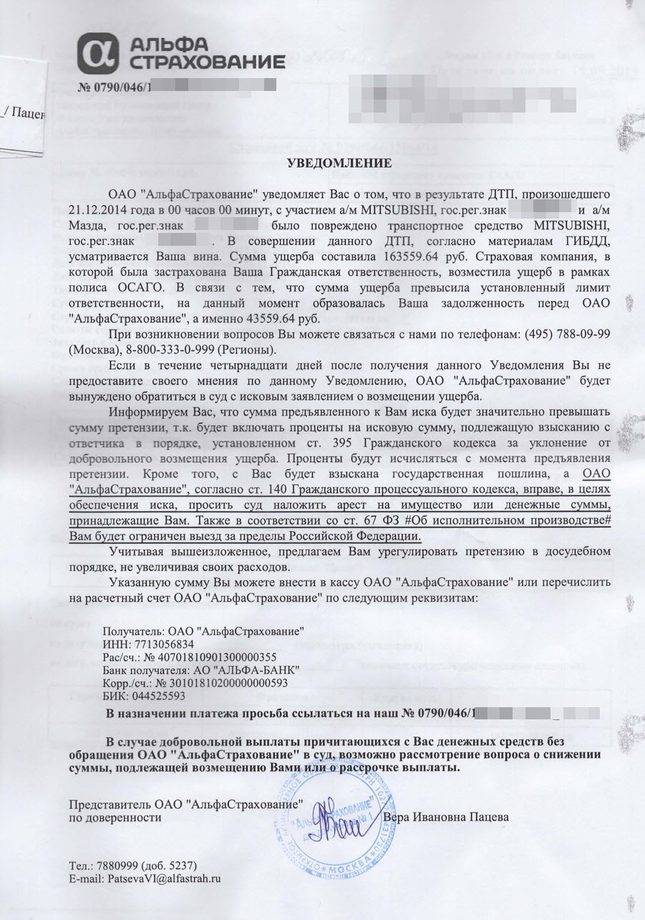

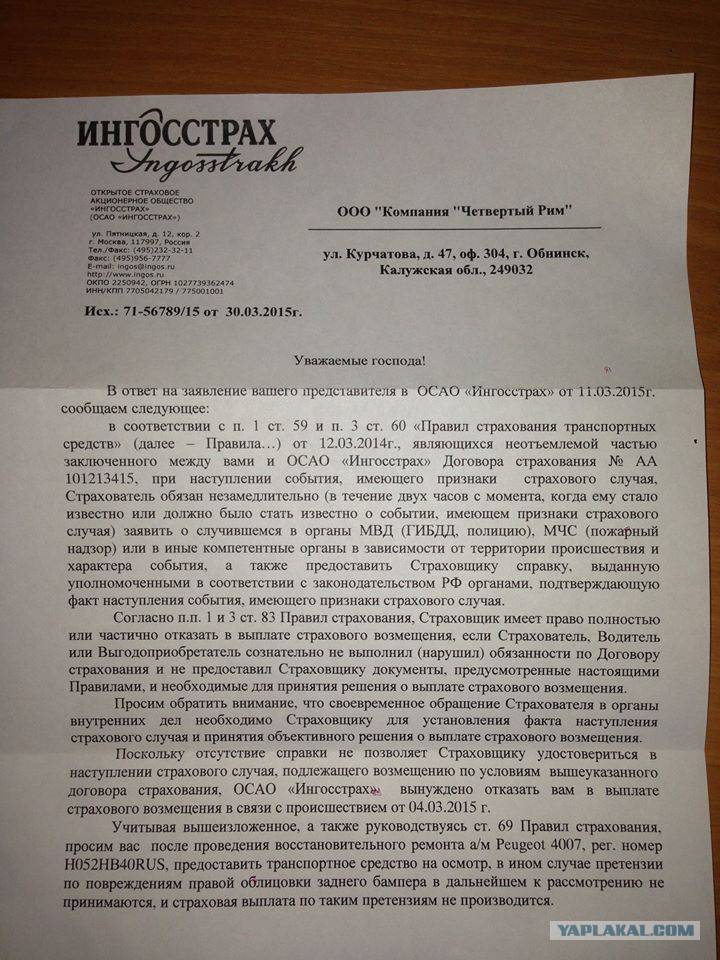

- Страховая компания обязана выдать письменное уведомление с отказом, в которое будут включены ссылки на нормативно-правовые акты.

- Получить консультацию профессионального юриста. В некоторых случаях достаточно будет проверить законность отказа по ГК РФ самостоятельно.

- При неправомерных ситуациях первым делом пишут жалобу в компанию, предоставляющую страховые услуги.

- Для получения достоверного отчета о состоянии автомобиля следует обратиться к независимым оценщикам. Оплата этой услуги полностью ложится на автовладельца.

- Если ответ от страховой компании не будет предоставлен, собственник может обратиться в контрольный орган. Для компаний, занимающихся оформлением полисов КАСКО, таким является Центральный Банк России.

- Если обращение в вышестоящую инстанцию не принес желаемого результата, то можно подготовить пакет документов для подачи искового заявления. В большинстве случаев судебные разбирательства заканчиваются в пользу страхователя.

Независимая оценка ущерба

Такое исследование проводят организации, имеющие соответствующую аккредитацию. Каждый собственник машины самостоятельно решает, когда ему обращаться к этой компании. Услуги необходимы для следующих действий:

- Анализ состояния транспортного средства до заключения договора о страховании. Компании, оформляющие КАСКО, имеют в своем штате специалиста, отвечающего за такие исследования. Но бывают случаи, когда необходим отчет незаинтересованного лица.

- Изучение технического положения автомобиля после наступления происшествия. Помогает выявить размер ущерба и составить подробный план восстановительных мероприятий.

- Получение оценки уровня проведенного ремонта, который был оплачен страховой компанией.

При использовании полиса КАСКО обращение к независимым экспертам может произойти по следующим причинам:

- необходимо определить виновника дорожно-транспортного происшествия при наступлении страхового случая;

- требуется подробная калькуляция стоимости работ и затраченных материалов на их проведение;

- недоверие к оценщику страховой компании;

- расчет суммы полученного ущерба;

- выявление нарушений обязательств ингосстраха;

- определение скрытых дефектов после ДТП;

- занижение страховщиком суммы возмещения.

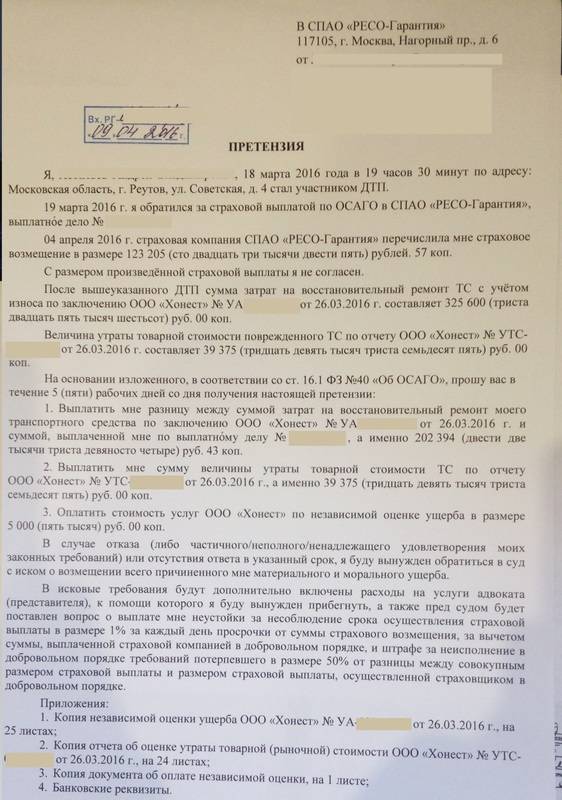

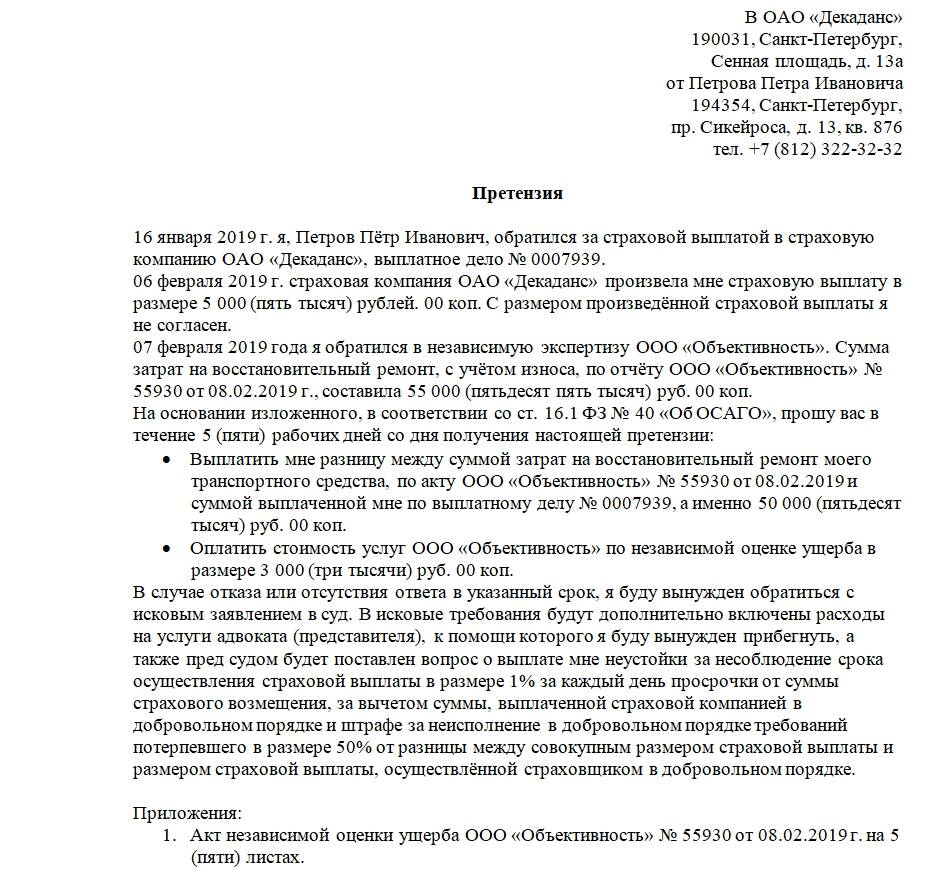

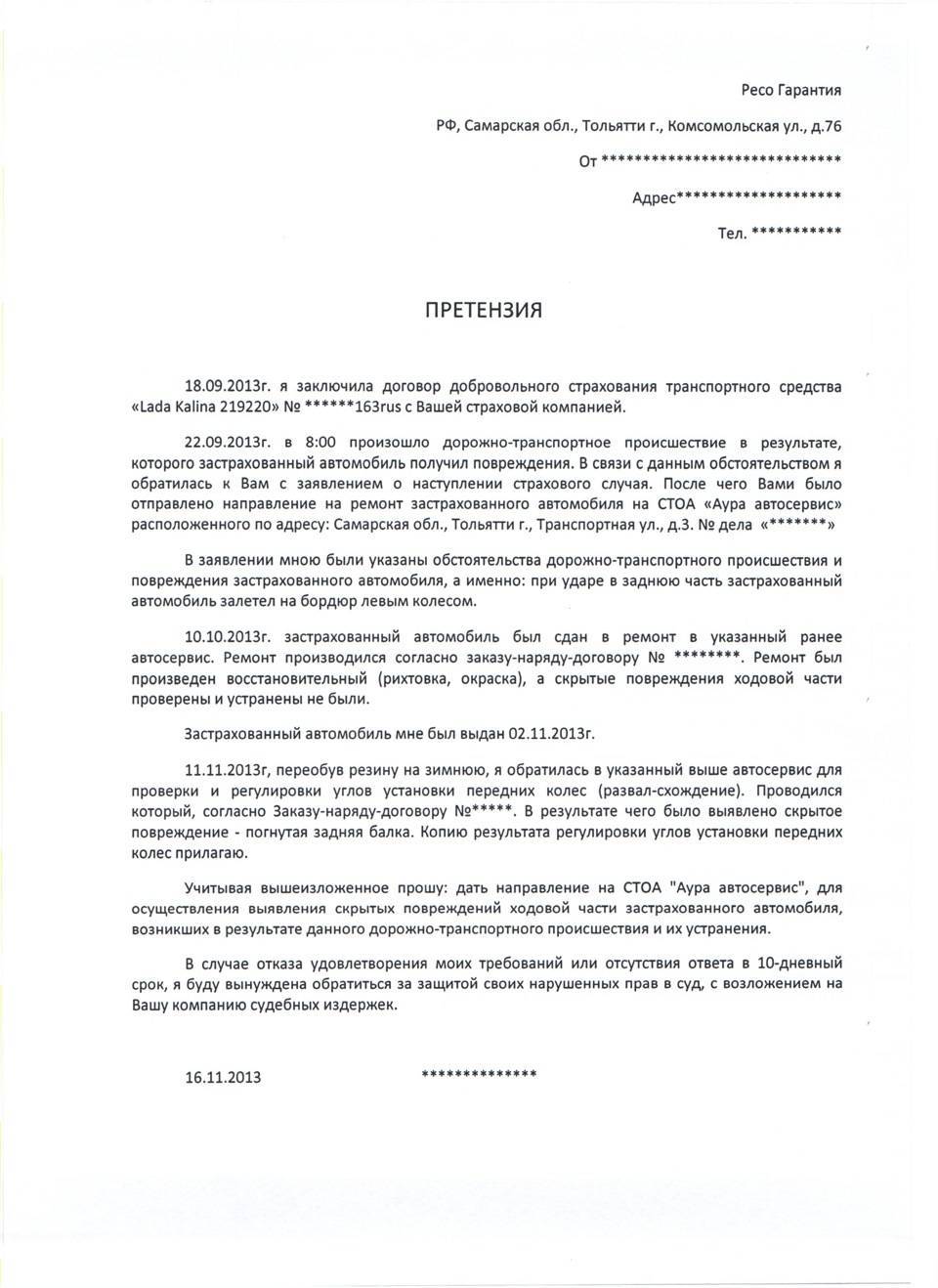

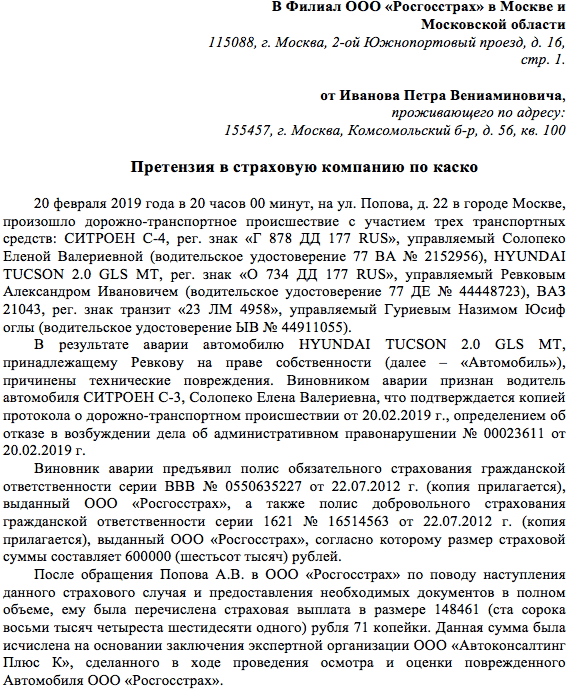

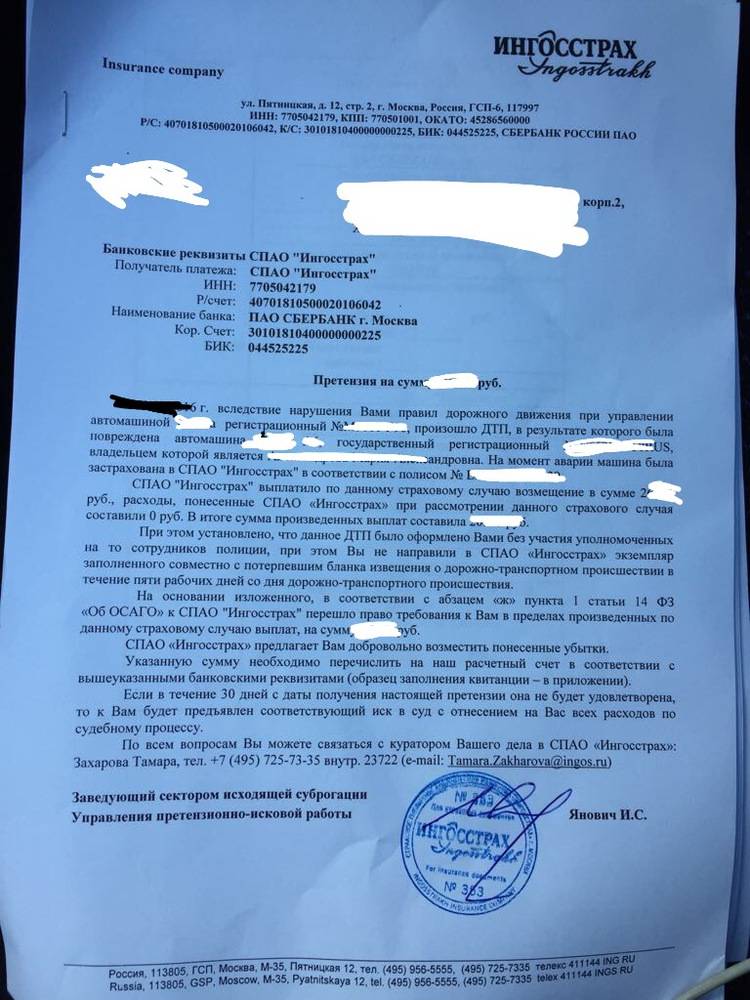

Письменная претензия

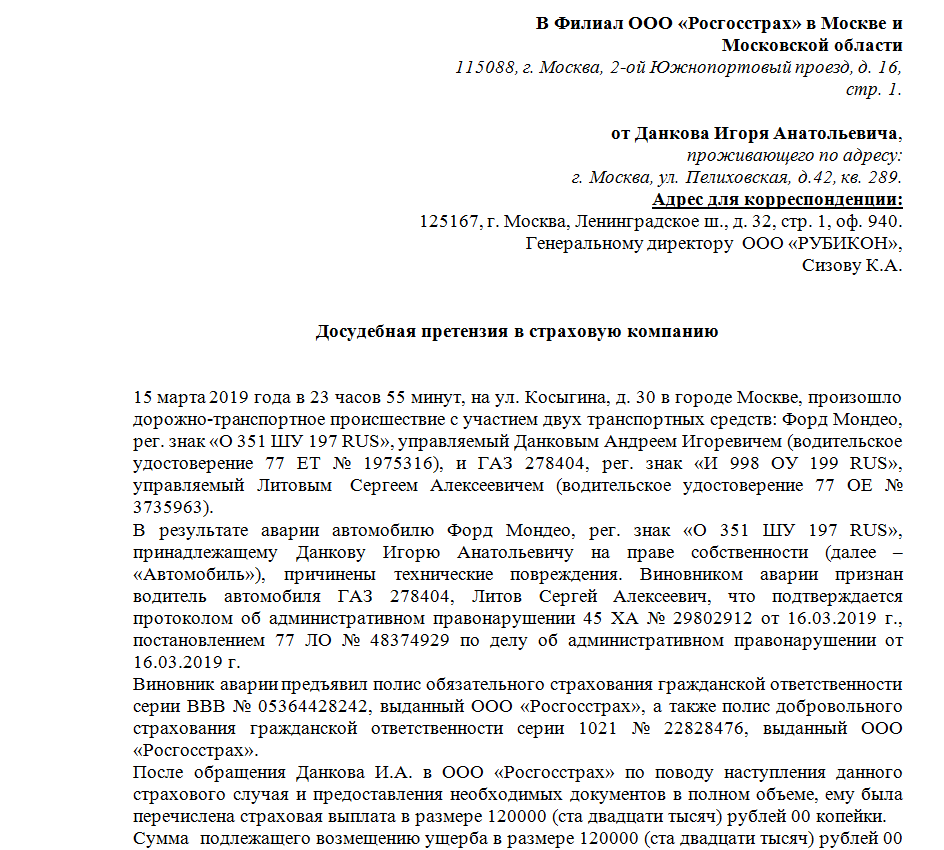

После получения отчета незаинтересованной организации в недостоверности решений, вынесенных страховой компанией, собственник может предоставить письмо в Росгосстрах о своем несогласии. Документ должен иметь письменную форму. В бланке указываются наименование организации и должностное лицо, ответственное за деятельность компании.

Также страхователь указывает пункты решения, с которыми он не согласен и прикладывает подтверждение в виде независимых отчетов. Если страховая организация не принимает никаких действий по претензии, можно обратиться в вышестоящую организацию.

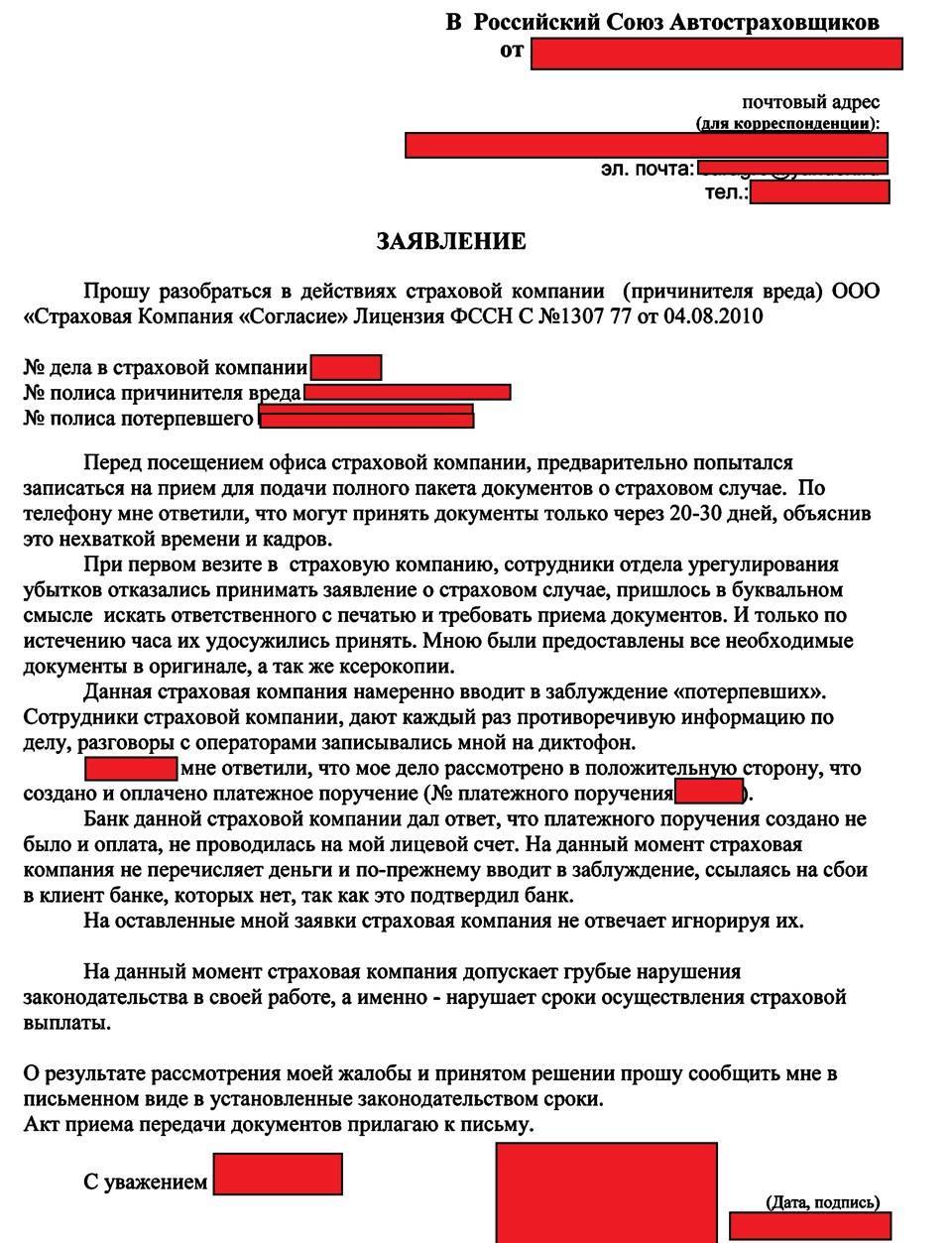

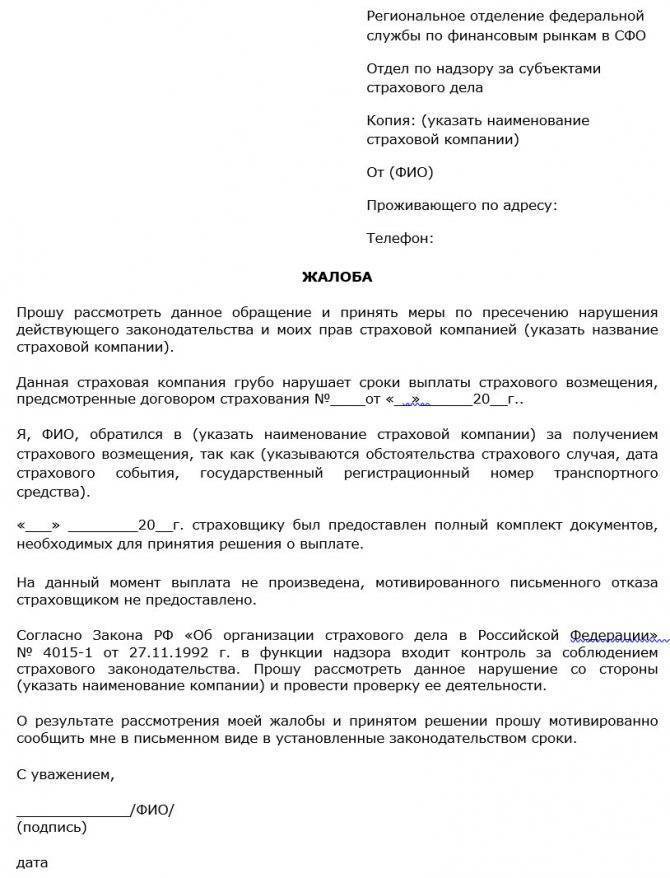

Жалоба в соответствующие органы

Деятельность компаний, оформляющих полисы КАСКО, контролируется Центральным Банком России. Чтобы подать жалобу, страхователь должен получить от организации официальное подтверждение отказа. Лучше, если оно будет оформлено в письменном виде.

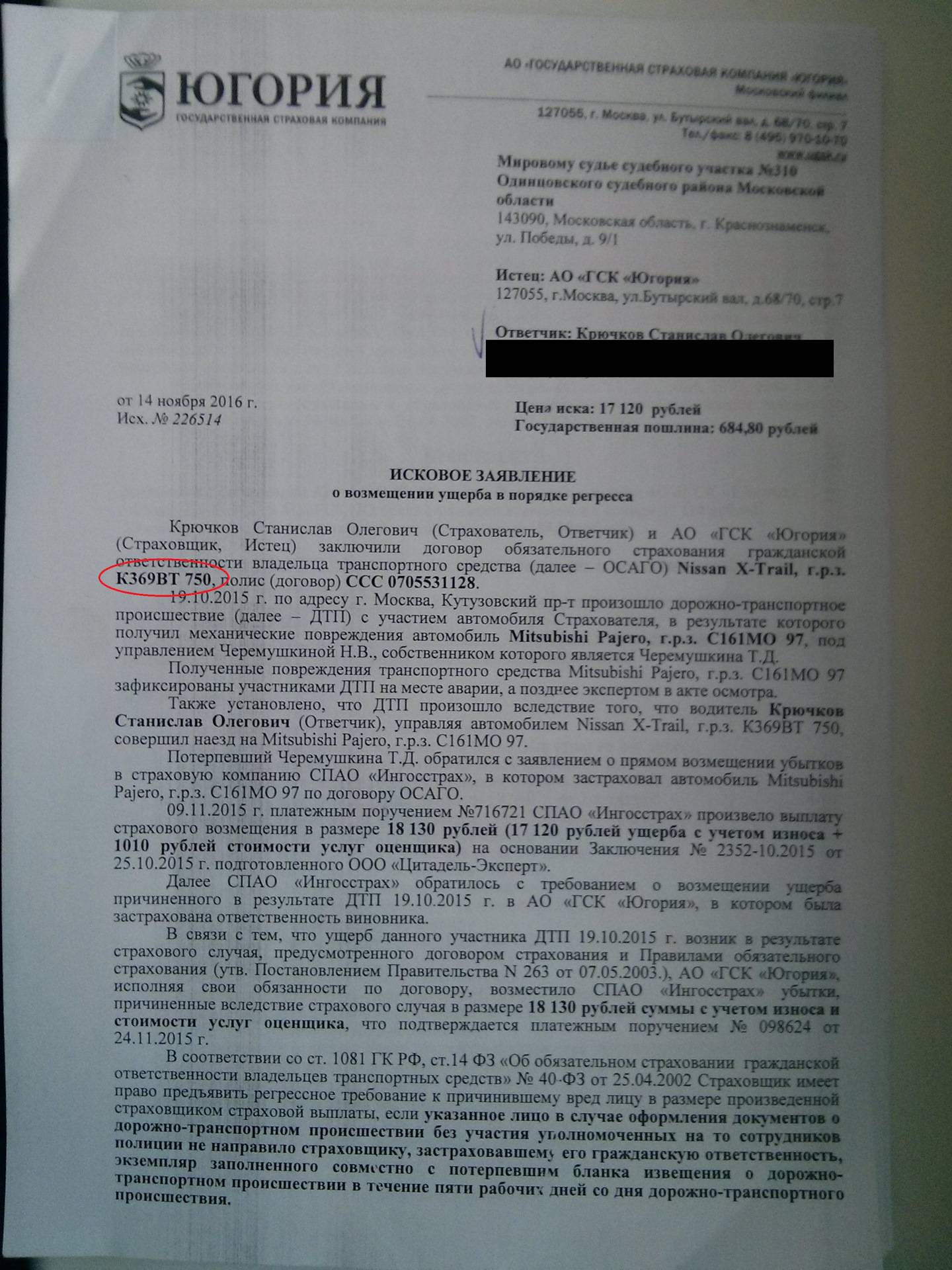

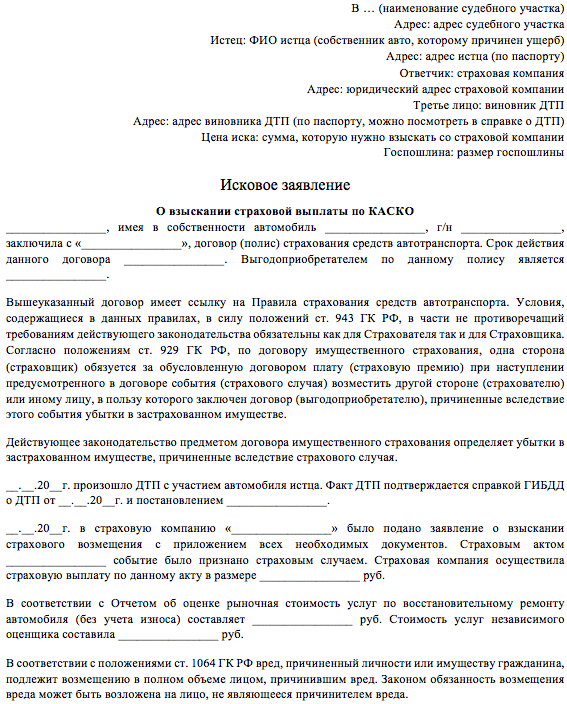

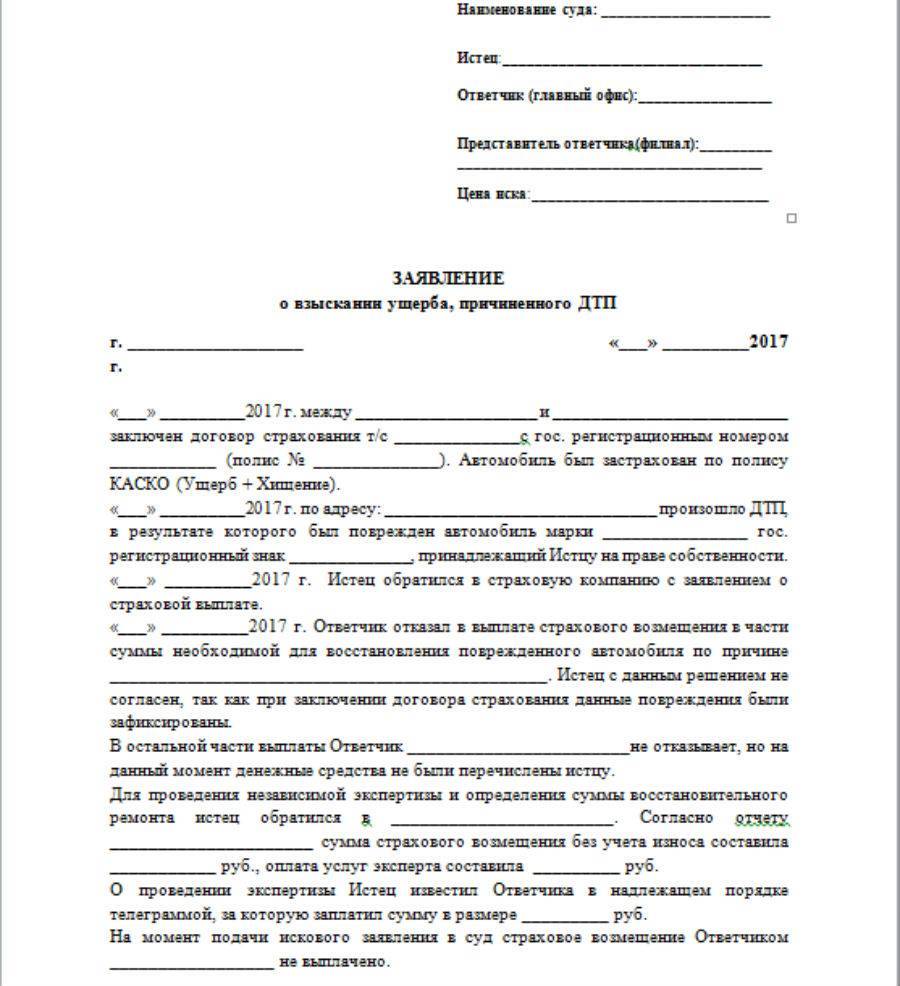

Обращение в суд

Если подача жалобы не принесла желаемого результата, то последней инстанцией, куда может обратиться собственник в случае, если страховая компания не выплачивает возмещение, является суд. Для обращения в государственный орган потребуется собрать пакет документов, в который должны входить:

- оригинал, удостоверяющий личность;

- заявление;

- полис КАСКО и квитанции, подтверждающие его оплату;

- копия бланка, в котором разъясняются причины отказа в выплате;

- претензия к страховой компании и ответ на нее, если он имеется;

- документы, определяющие регистрационное право на авто;

- квитанция об оплате государственной пошлины;

- если оформлением документа занимается иное лицо, то ему потребуется заверенная нотариусом доверенность.

При проведении судебного разбирательства могут быть затребованы иные документы. Их наличие подтвердит неправомерность отказа страховой компании.

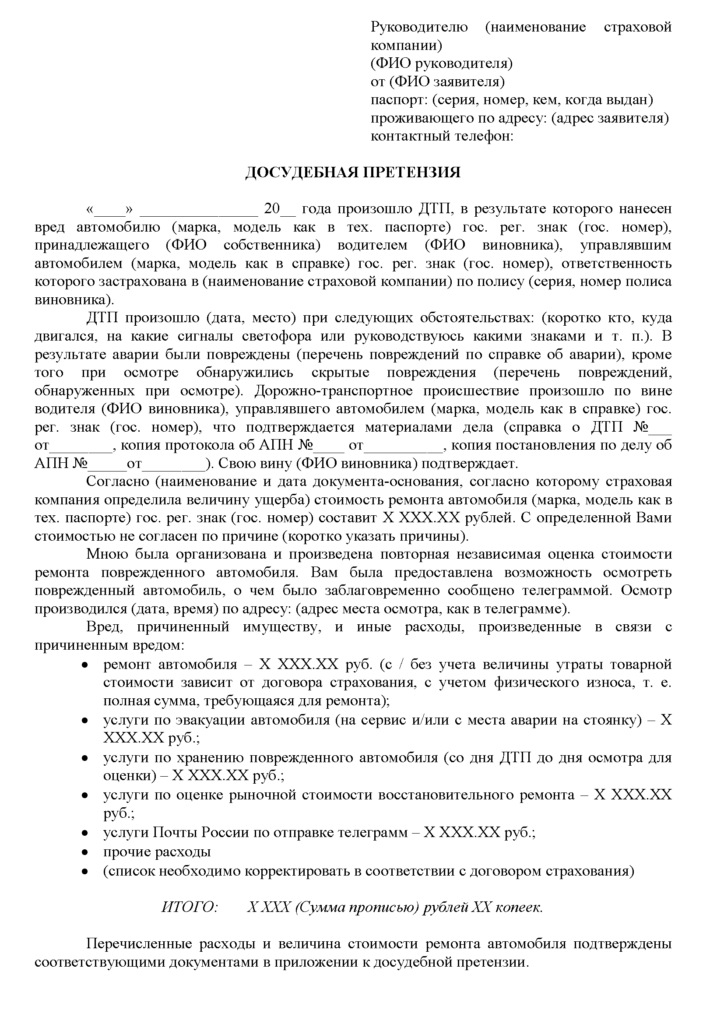

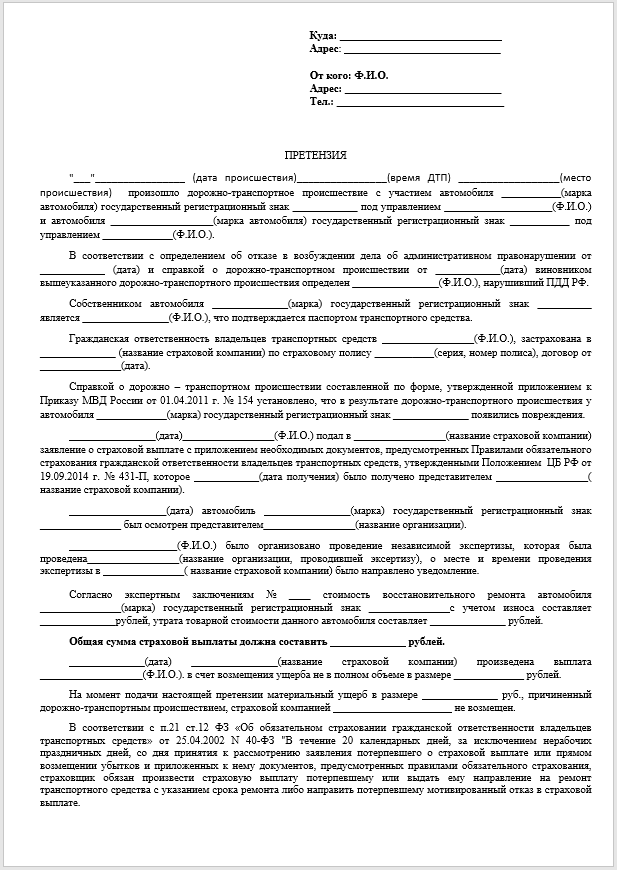

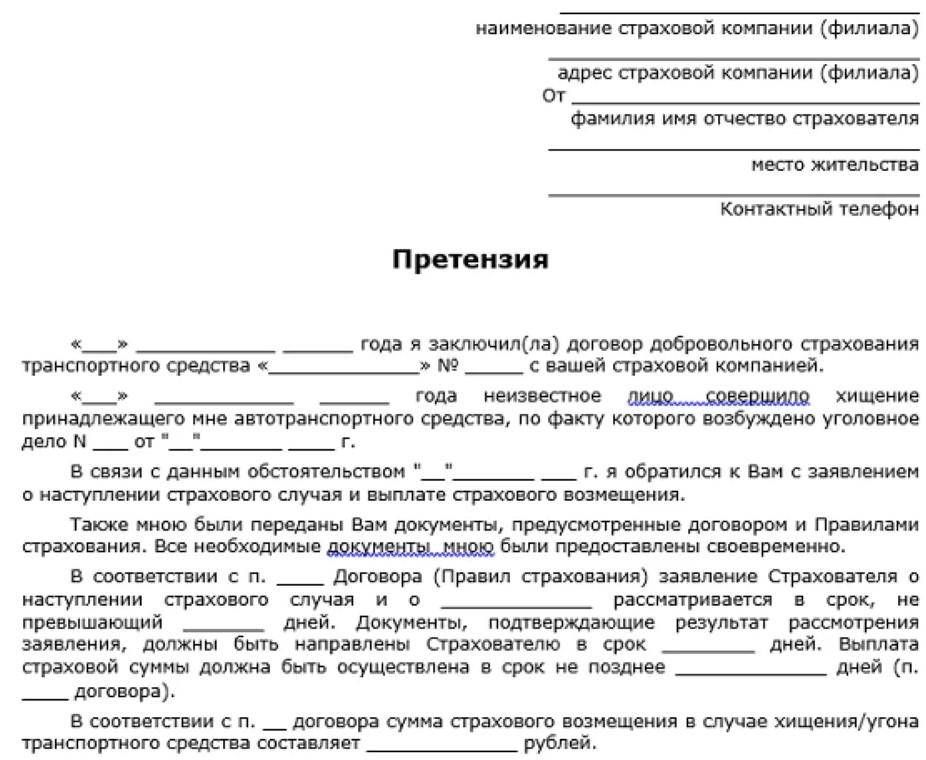

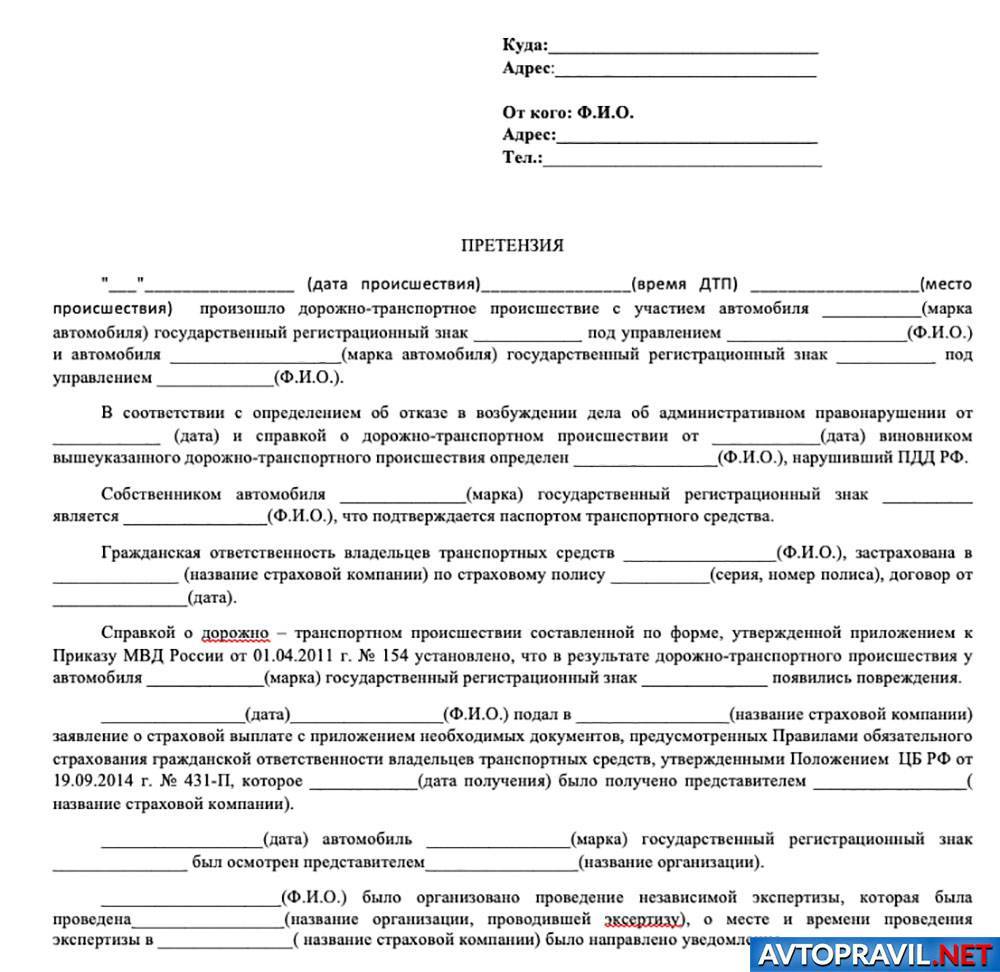

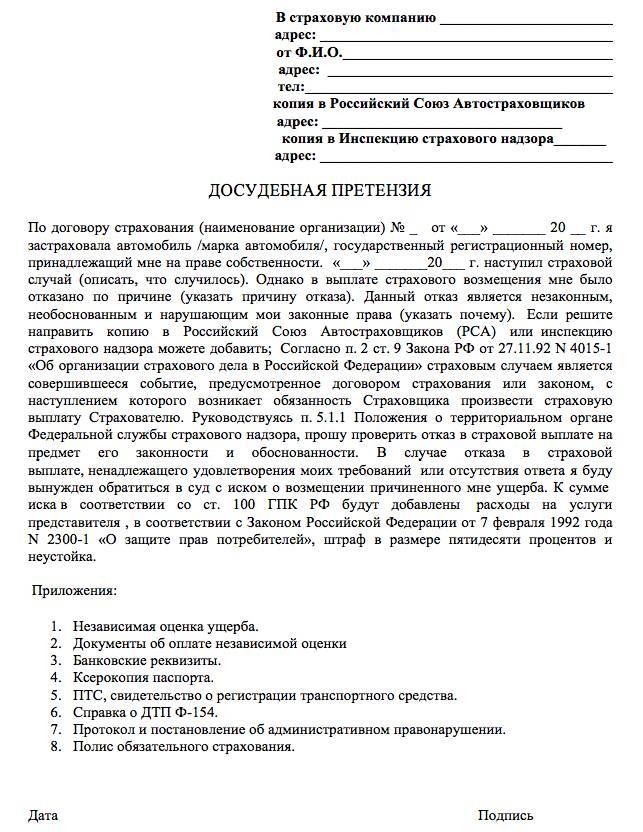

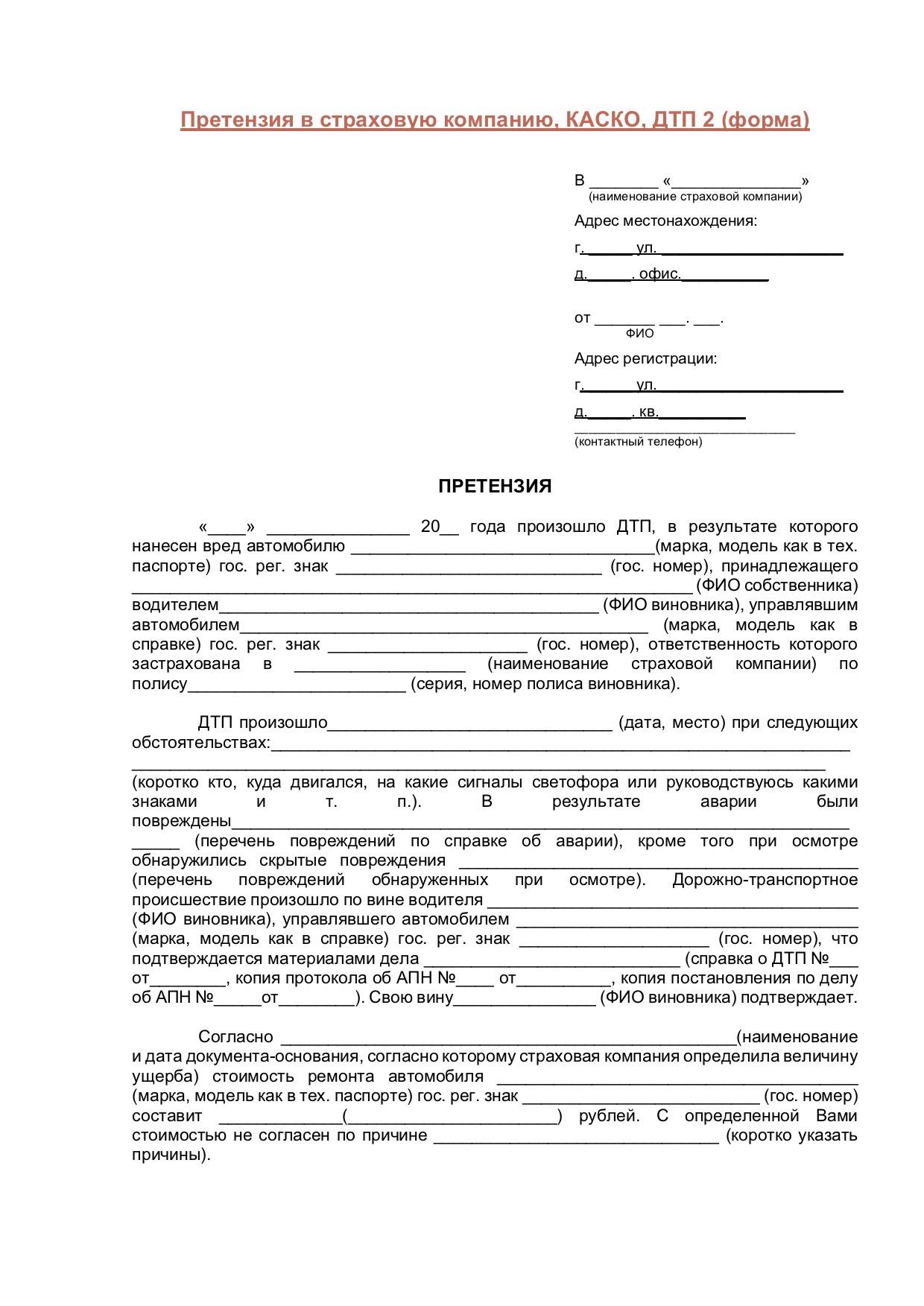

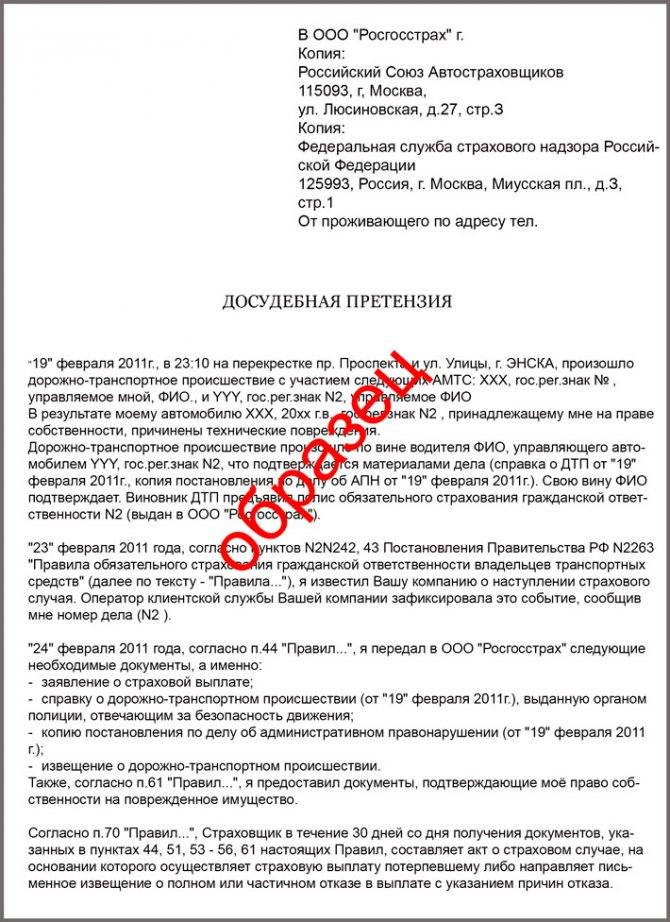

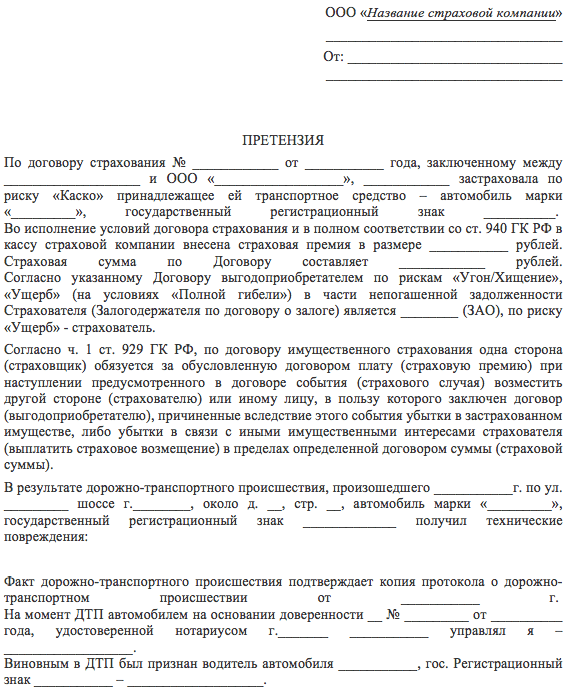

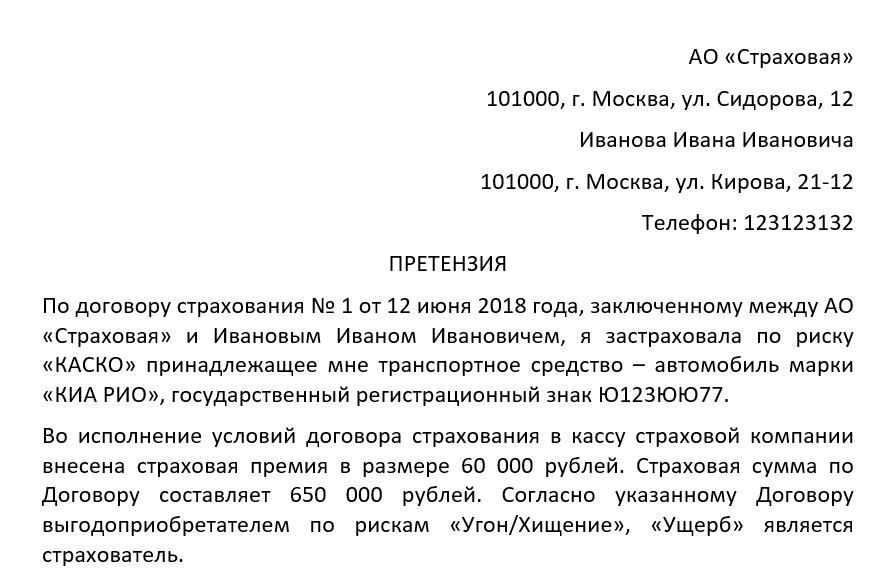

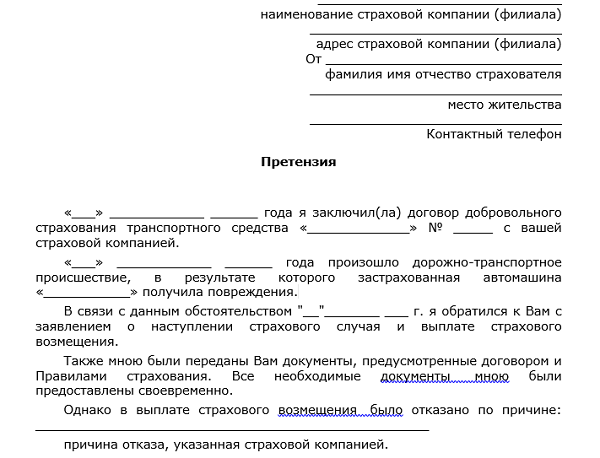

Как составляется досудебная претензия по КАСКО

В большинстве случаев итоговое решение по конфликту со страховщиком напрямую зависит от того, насколько грамотно и правильно с законодательной стороны оформлена жалоба. Поэтому автовладельцу перед составлением документа желательно проконсультироваться с квалифицированным юристом.

При написании жалобы можно воспользоваться типовыми шаблонами документа. Образец претензии в страховую компанию по КАСКО можно скачать на нашем сайте.

Начинают писать документ с так называемой «шапки». Согласно установленному образцу, в правом верхнем углу следует указать:

- Название СК, оформившей договор КАСКО.

- Юридический адрес.

- ФИО заявителя и его регистрационный адрес.

- Номер контактного телефона.

После подробного ознакомления со страховым полисом, составляется главная часть документа, в которой указывается номер договора и дата его подписания, подробно описывается страховой случай, а также дата обращения с заявлением к страховщику.

Дальнейшие действия будут зависеть от конкретного вида нарушений прав страхователя по договору КАСКО.

Срок возмещения затягивается

Искусственное затягивание страховщиком сроков возмещения выплат с использованием разнообразных отговорок, отписок и звонков является незаконным. В таких случаях страхователь должен оформить досудебную претензию образца 2021 года, со ссылками на законодательные акты (ст. 309, 310 ГК РФ), указывающие на невозможность задержки компенсационных выплат СК. Также необходимо указать страховщику на пункт договора, в котором были оговорены точные сроки возмещения.

Верх документа оформляется по установленному образцу. Основная его часть должна содержать требования страхователя относительно реально выполнимого срока выплаты. В конце жалобы следует указать перечень прилагаемых документов, на которые ссылается автовладелец, приложив их при этом к претензии. В частности, заявление на компенсацию ущерба по страховому случаю должно содержать дату ожидаемого получения ответа от страховой фирмы. Затем ставится дата составления документа и подпись заявителя.

Отказ в возмещении

Страховые фирмы достаточно часто отказываются осуществлять выплаты по договорам автострахования. Отказываясь от своих обязательств, они действуют вразрез с договором, нарушая его условия. Аргументируют, зачастую, свой отказ отсутствием повреждений по результатам экспертизы, проводимой собственными представителями.

Такие действия являются основанием для проведения независимой оценки с последующим обращением с жалобой в СК. В документе необходимо будет указать дату, номер заключения и выводы эксперта. Также следует отобразить факт направления страховщику всей необходимой документации, подтверждающей наступление страхового случая и установления суммы материального возмещения.

Если все действия страхователя были проведены корректно, то есть своевременно и правильно подано заявление страховщику при наступлении страхового случая, то в претензии необходимо написать: « Отказ в возмещении ущерба считаю безосновательным и грубо нарушающим права Страхователя».

Обосновать требования можно, ссылаясь на Гражданский Кодекс РФ:

- статья № 309 – регламентирует выполнение надлежащим образом обязательств в соответствии с условиями договора и требованиями закона;

- статьи № 961, 963, 964 – содержат исчерпывающий перечень оснований, освобождающих страховщика от возмещения страховых компенсаций.

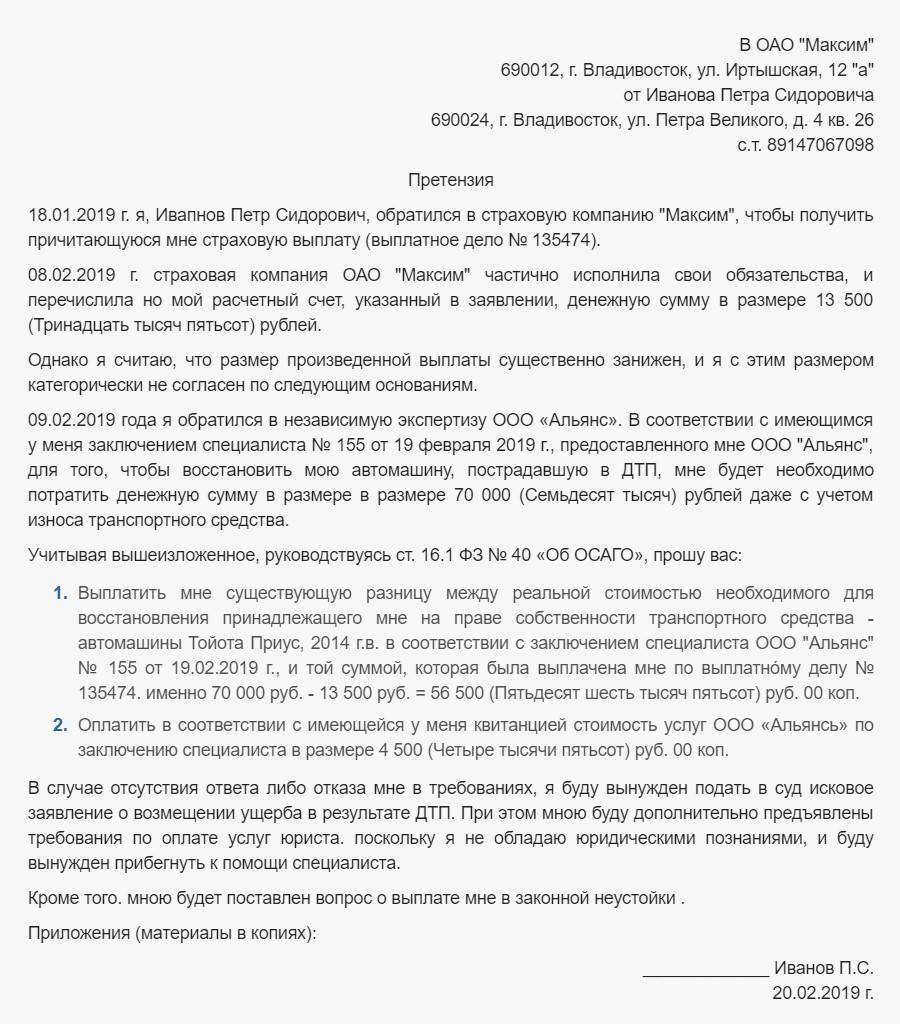

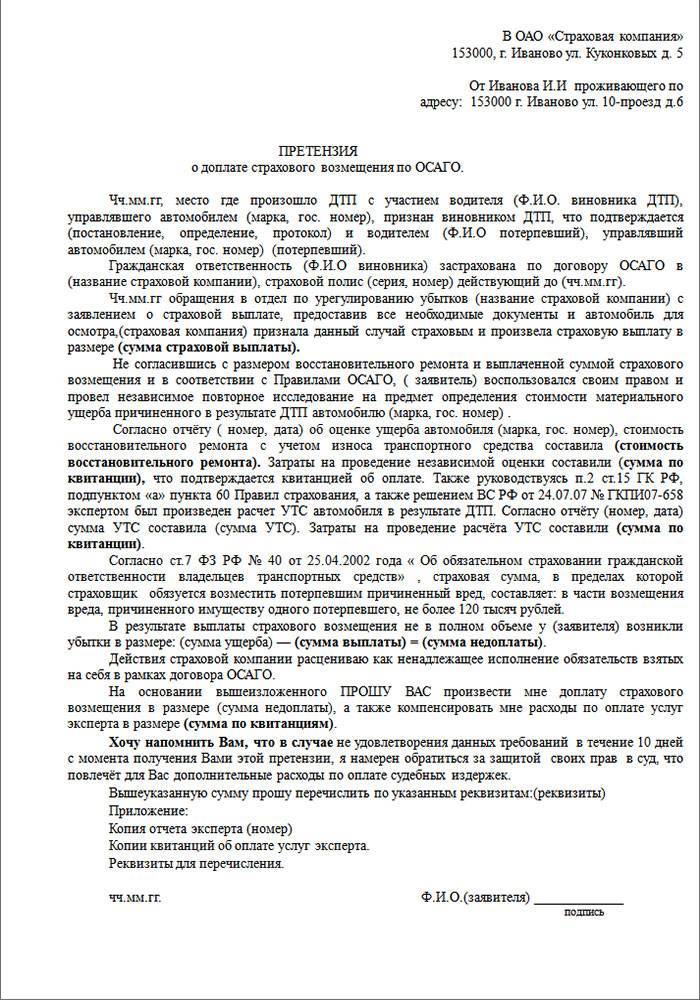

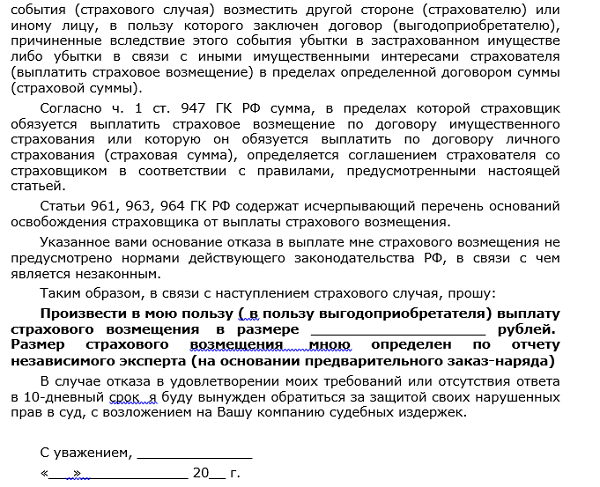

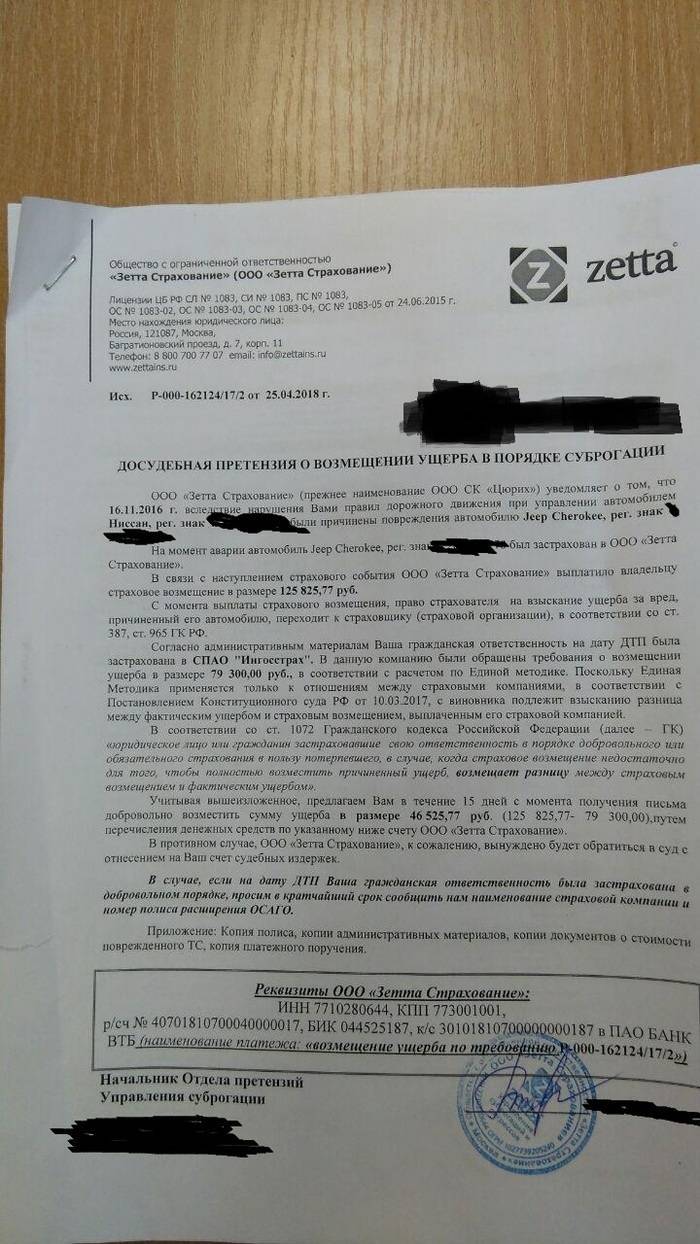

Занижение размера выплат

Занижение суммы страховых выплат является самой распространенной причиной возникновения конфликтных ситуаций между сторонами договора. Зачастую по результатам осмотра транспортного средства экспертом страховой компании делается вывод о том, что детали автомобиля подлежат ремонту, а не замене на новые запчасти. Сумма ремонта также может рассчитываться, исходя из минимальных расценок, несмотря на то, что ремонтные работы могут проводиться на совершенно разных ценовых уровнях.

В случае если страхователь не согласен с суммой компенсационных выплат, то при составлении досудебной претензии он должен:

- заказать независимую оценку, результаты которой необходимо приложить к отправляемому документу;

- ссылаться на пункты своего страхового полиса, а не на «Правила страхования», ссылку на которые содержат практически все образцы 2018 года.

Если по результатам экспертизы разница суммы возмещения окажется существенной, то этот факт следует зафиксировать в претензионном документе. Также следует указать размер требуемой компенсации, ссылаясь на акт независимой оценки и сумму выплаты, полученной от страховой компании.

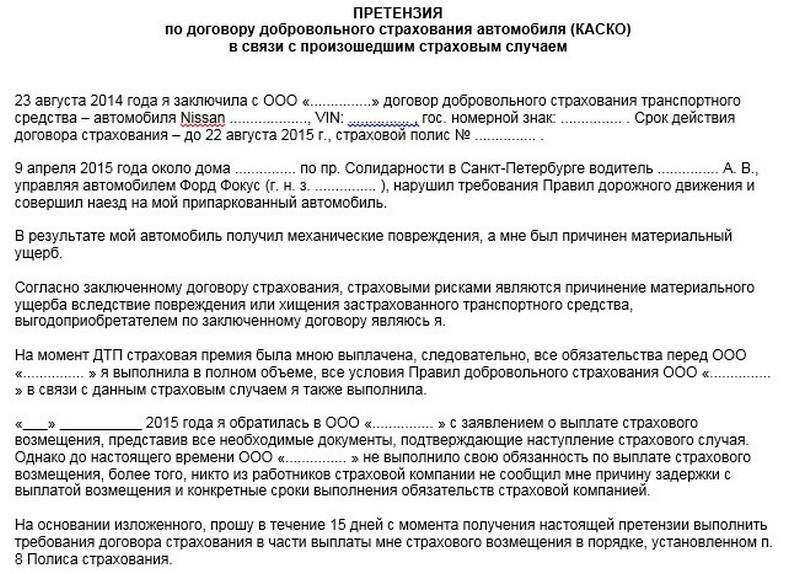

Образец претензии

Претензия является официальным документом. Если она будет проигнорирована, страхователь сможет использовать бумагу для обращения в судебную инстанцию

Поэтому важно правильно составить данный документ

В этом поможет его образец, выглядящий следующим образом:

Скачать полный вариант.

Как видно из образца, документ составляется на стандартном бумажном носителе. При оформлении желательно использовать ПК. Стиль речи – деловой, без лишней воды. Следует отказаться от использования нецензурных слов и угроз, поскольку это является основанием для отказа от рассмотрения претензии.

Каких-либо законов, которые устанавливали бы форму этого документа, нет. Однако существуют общераспространенные стандарты составления претензии. Чтобы оформить документ правильно, необходимо использовать следующую структуру:

В первую очередь составляется шапка жалобы. В этой части необходимо прописать, кому будет передан документ и от кого. Поскольку страховые компании регистрируются как юридические лица, необходимо указывать ИИН, юридический адрес.

Далее указывается название документа («Претензия»).

Под названием описывается суть отношений между страхователем и страховщиком. Какой договор был заключен, когда, данные со страхового полиса, его номер, описание приложений.

После этого прописывается суть сложившихся обстоятельств. То есть, необходимо указать, что именно сделал страховщик и почему страхователь считает, что он нарушил правила договора.

Поскольку действия (как и бездействие) страховщика нанесли пострадавшему материальный вред, необходимо рассчитать его размер, после чего указать эти данные

При этом важно аргументировать каждую цифру.

Далее заполняется требовательная часть. Страхователю необходимо описать требования, выдвигаемые к страховщику

Чаще всего заявители требуют устранить допущенные нарушения, касающиеся страховых выплат. Если СК своими действиями нанесла ущерб, можно прописать условие о его возмещении.

Заключительная часть документа – перечисление приложенных документов. После этого проставляется дата и подпись.

После заполнения претензии ее стоит прочитать несколько раз и проверить на отсутствие ошибок. На составление документа может уйти от нескольких часов, до нескольких дней, однако торопиться не стоит.

В противном случае можно допустить ошибку, что негативно повлияет на решение дела. Если гражданин неуверен в своих силах, лучше обратиться к квалифицированному юристу, имеющему опыт составления таких документов.

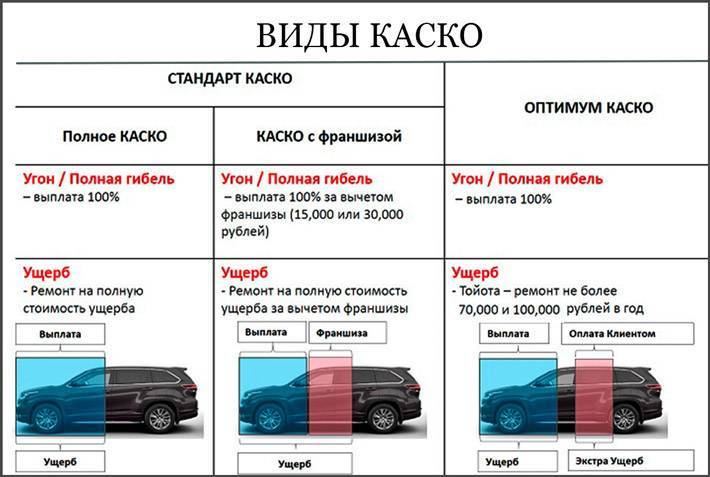

Особенности выплат

Первая особенность состоит в том, что по сравнению с ОСАГО КАСКО является более свободной формой отношений. Если в первом случае все пункты жестко регулируются законом, то в случае с КАСКО стоит заглянуть не в правовые акты, а в договор. Это и хорошо, и плохо одновременно. Страховщики зачастую злоупотребляют такой свободой, прописывая невыгодные для заявителя условия.

Также заявитель сам может выбирать, каким способ ему возместить ущерб: будет это ремонт или денежная выплата. Предусматривается также произведение выплат страхового возмещения по КАСКО, если за рулем автомобиля находилось не застрахованное лицо, а кто-то другой.

Страхование по КАСКО предоставляет широкий набор инструментов для получения возмещения. Главное – действовать правильно и согласовывать свои действия с работниками фирмы.

Преимущества обращения в ЦБ РФ

Регулятор детально продумал возможность электронной обработки жалоб, создав интернет-приемную. Потребителю остается только написать обращение и соблюсти основные формальности. Подача осуществляется путем заполнения онлайн-формы на сайте Центробанка.

Необходимо будет вписать:

- тему жалобы и тип проблемы;

- вид страхования;

- название страховщика;

- текст жалобы;

- регион проживания.

Дополнительно можно будет загрузить до 10 файлов документов в разных форматах. После этого достаточно дать согласие на обработку персональных данных и отправить жалобу. Все это максимально облегчает процесс обжалования.

○ Алгоритм подачи жалобы.

Если ваши права нарушены, то действовать лучше всего в следующем порядке:

- Обратиться с жалобой на действия сотрудников к руководству компании. Значительная часть нарушений происходит не из-за того, что это внутренняя политика организации, а из-за небрежности или безответственности конкретных работников компании. Не исключено, что уже на этом этапе проблема будет решена. Если же нет – необходимо идти дальше.

- Если в течение разумного времени (то есть 10-14 дней) ответа получено не было, либо проблема так и не была решена – необходимо уже обращаться в надзорные органы с жалобой на страховую компанию. Единого контролирующего органа для страховщиков нет, поэтому выбирать адресата необходимо исходя из сути вопроса.

- В том случае, если проблема является финансовой (занижена выплата или страховая вообще отказывается платить), имеет смысл сразу же обращаться в суд с исковым заявлением. Это можно сделать параллельно с подачей жалобы в надзорные органы: если к тому моменту, как начнётся рассмотрение дела, оттуда придёт ответ – он послужит дополнительным доказательством в судебном заседании. Но перед этим необходимо запастись подтверждениями своей позиции: провести независимую оценку повреждений имущества, собрать копии телеграмм или писем в страховую и т. д. Крайне желательно на этой стадии обратиться к юристу, специализирующемуся как раз на тяжбах со страховыми компаниями: это очень специфическая тема, и далеко не каждый адвокат возьмётся за это.

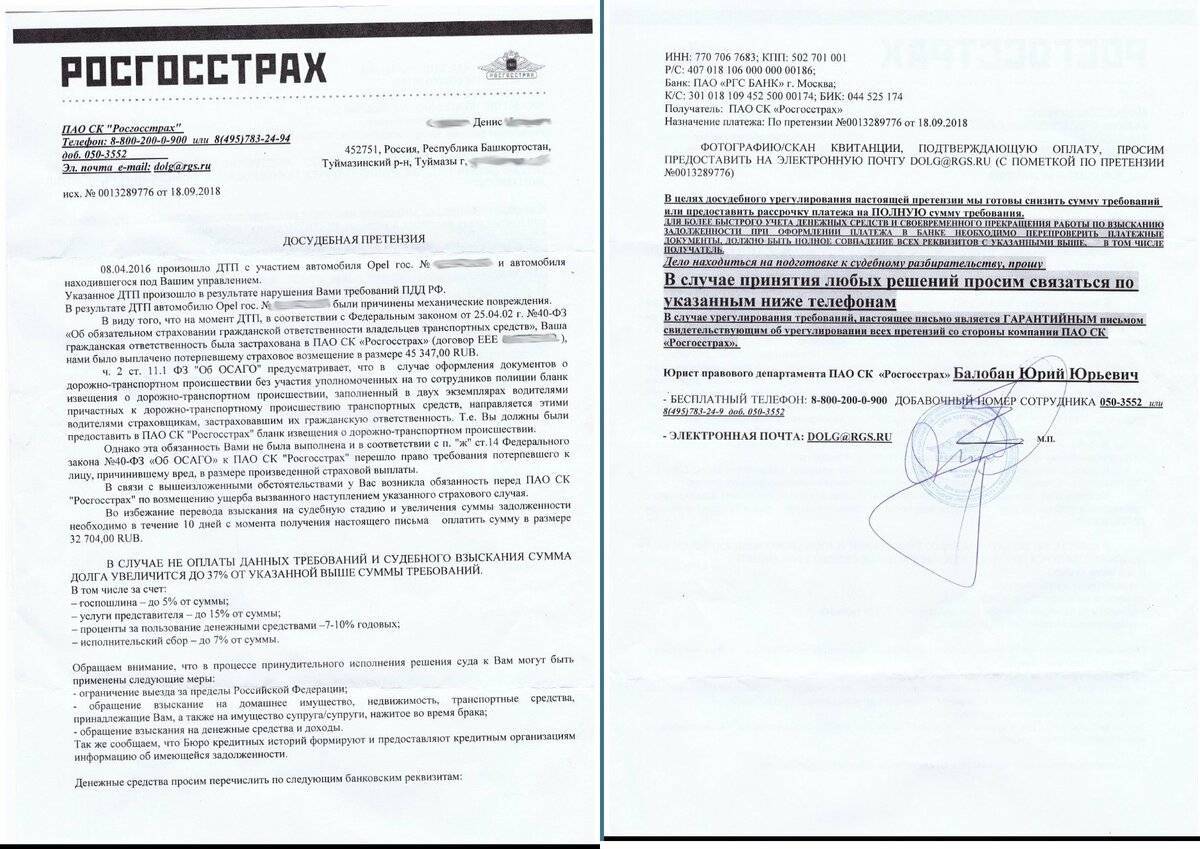

Что делать, если компания-страхователь не платит по договору?

Итак, если Вы получили отказ в выплате страховой суммы по КАСКО, то тут обычными переговорами уже не обойтись. Конечно, можно попытаться обратиться в РСА, однако, как показывает практика, это дает мало результата. Там Вам также сообщат, что выплата не положена по причине нарушения условий договора.

Куда обращаться?

Вначале можно написать претензию в страховую компанию. Конечно, процент того, что данная мера позволит разрешить ситуацию и Вам выплатят страховую сумму, весьма минимален. Однако все же направить страховщику такую бумагу следует. В случае если претензия не дала должного результата, то единственным выходом в данной ситуации является обращение в судебные органы (о сроках обращения в суд с иском о невыплате компенсации по КАСКО читайте тут).

Однако данное решение следует принимать только в случае, если Вы на 100% уверены в своей правоте и не совершали грубых нарушений, о которых было написано выше. Конечно, нельзя гарантировать, что судебный процесс закончится в Вашу пользу, однако в большинстве случаев суд принимает сторону страхователя.

Порядок действий

В общем виде основной алгоритм действий при получении отказа в выплате страховой суммы по КАСКО выглядит следующим образом:

- Прежде чем обратиться в суд, проконсультируйтесь с грамотным юристом, специализирующимся в страховом деле.

- Попытайтесь решить ситуацию без вмешательства судебных органов. В данном случае необходимо написать претензию к страховой компании. В случае отказа, страховщик обязан направить Вам письменный отказ в возмещении, понесенного ущерба.

- Следует подготовить пакет документов для направления в суд. Сюда входят следующие бумаги:

- заявление;

- квитанция об уплате государственной пошлины;

- подробный расчет суммы, подлежащей взысканию со страховщика и т.д. (о том, как осуществить расчет суммы КАСКО с помощью онлайн-калькулятора, узнайте тут).

Иногда, если страховая отказала в ремонте, требуется проведение независимой экспертизы, с целью выявления размеров, понесенного ущерба.

- Документы направляются в суд.

- На данном этапе происходит рассмотрение дела в суде.

Как составить претензию?

Следует отметить, что никаких особых требований к составлению данного документа не представляется. Вместе с тем он должен соответствовать основным правилам написания делового письма:

- формат бумаги А4;

- желательно набрать текст на компьютере;

- следует использовать исключительно деловой стиль общения;

- четкое и грамотное изложение мысли.

- Шапка документа (персональные данные о страховщике и страхователе).

- Название документа.

- «Тело» документа – тут следует отразить следующее: – описать страховой случай, – указать причину отказа, – отметить тот факт, что нарушений Вы не допускали, – можно сослаться на конкретные статьи ГК РФ, где содержится список оснований, по которым страховщик имеет право отказать в выплате (ст. 961, , 964 ГК РФ), – указать свои требования (желаемый срок выплаты).

- В конце ставится подпись и дата составления претензии.

Итак, большой процент отказов в выплате страховой суммы можно успешно оспорить в суде. Однако, как показывает практика, во многих случаях данной необходимости (обращения в суд) можно избежать, если соблюдать все требования, а также учесть тонкие нюансы страхования.

Полезные сервисы

Калькулятор КАСКО

Калькулятор ОСАГО

Алгоритм действий при отказе страховой компании выплачивать компенсации

Некоторые водители, услышав отказ, расстраиваются, но не предпринимают никаких дальнейших попыток разобраться в ситуации и изменить ее. И зря. Водитель может проверить правомерность отказа. Для этого нужно обратиться за помощью к юристу, который занимается сферой автострахования. Он поможет составить досудебные претензии, чтобы направить их в страховую компанию. При повторном отказе составляется исковое требование, которое уже направляется в суд.

Досудебные претензии исключать из этого порядка нельзя, это является необходимым этапом, так как вполне возможно, что конфликт сможет разрешиться именно на этом моменте. В таком случае и страхователь, и страховщик освобождают себя от обязанности походов на судебные заседания.

В чем заключается досудебная претензия? Собственник в письменной форме выражает несогласие с отказом страховой компании в выплате компенсаций или несогласие с выплаченной суммой.

В нем должны быть отражены следующие сведения:

- Причины претензии.

- Обстоятельства, при которых произошел страховой случай.

- Сроки, отведенные страховой компании на ответ.

Это заявление он направляет в офис страховой компании. Страховщик обязан рассмотреть это заявление и дать свой официальный ответ. Лучше всего отвезти претензию лично в офис, так как сотрудник обязан будет принять при вас это заявление и поставить отметку в соответствующей документации. В противном случае письмо может «быть утеряно».

После окончания срока, выделенного для рассмотрения заявление, страхователь официально имеет право обратиться в суд в связи с тем, что страховая компания не исполняет свои обязательства по договору, либо исполняет их в неполном объеме.

Стоит повториться, что договор при заключении нужно читать тщательно. Если собственник поставил подпись на документе с неправомерными пунктами, то оспорить это будет крайне трудно. Лучше всего обратиться к опытному юристу, который работает в этой сфере, так как страховщика будет представлять в суде подкованный юрист. Стоит постараться максимально собрать все сведения о страховом случае, включая фотографии и записи с видеорегистраторов очевидцев.

Как постараться избежать отказа в выплате компенсаций от страховой компании

Страхование автомобиля – недешевое удовольствие, но водитель рассчитывает получить компенсации при наступлении страхового случая. Крайне неприятно осознавать, что было потрачено так много денег на страховку, а страховщик еще и дал отказ.

При выборе страховой компании стоит внимательно изучить отзывы. Часто владельцы, которые «напоролись» на недобросовестную компанию прямо сообщают об этом. Таких организаций стоит избегать. Как правило, чем крупнее фирма, тем больше она бережет наработанную репутацию среди водителей. Стоит оценивать надежность страховой компании и долю отказов в выплатах.

Внимательно читайте договор. Если в нем после заключения вы обнаружите неправомерный пункт, то вина будет лежать на вас, так как нужно быть внимательным. При наличии вопросов стоит посоветоваться с третьим лицом, не имеющим никакого коммерческого интереса в данной ситуации.

Договор может быть сформулирован относительно правильно, но вот формулировки можно истолковать несколькими способами. Это является своеобразной лазейкой для страховых компаний. Особенно часто случаи отказа возникают в случае с угоном и хищением, так как владельцы не понимают разницы между этими двумя понятиями. Должны быть четкие фразы в договоре, которые будут нести определенный смысл.

Это важно, потому что страхование по КАСКО стоит значительно дороже, чем ОСАГО. К тому же положения по КАСКО не регулируются законом, в отличие от обязательного страхования автогражданской ответственности. Большие суммы несут большее разочарование при отказе в выплатах

Большие суммы несут большее разочарование при отказе в выплатах.

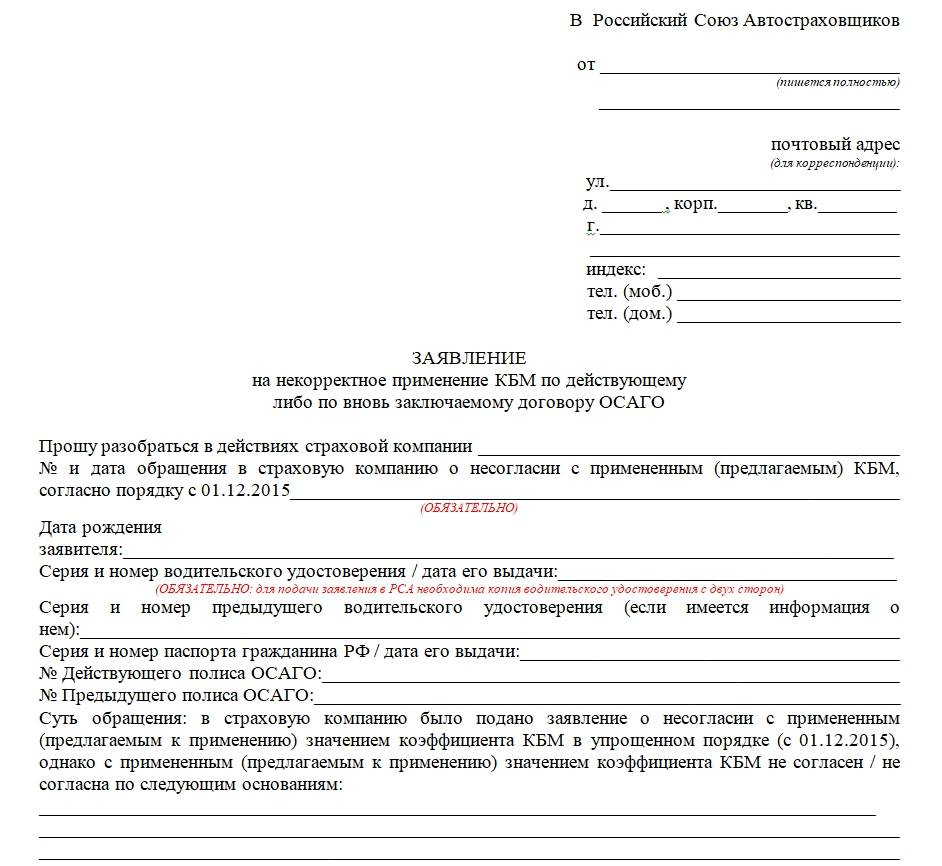

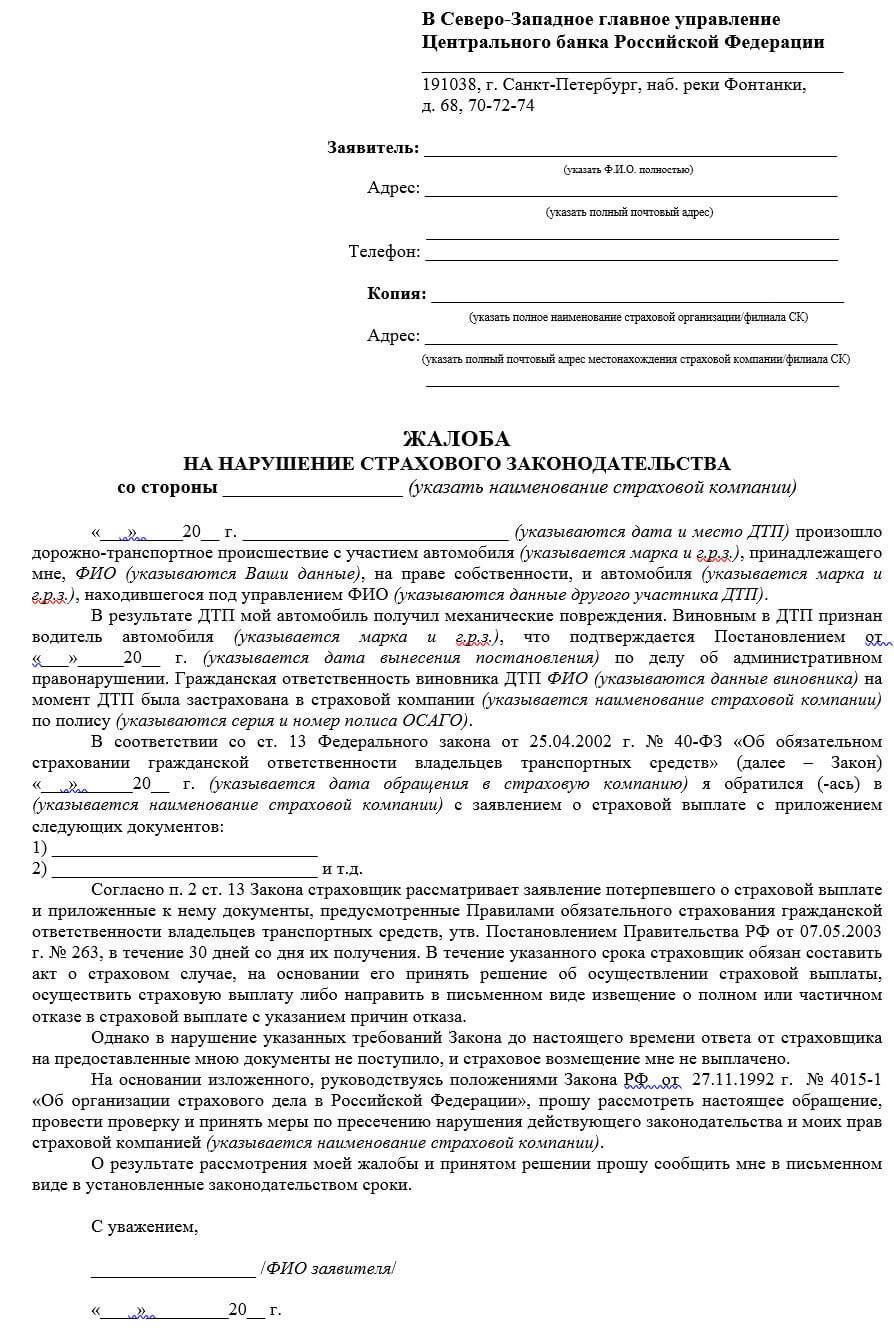

○ Жалоба ЦБ РФ.

Что за орган, какие вопросы регулирует.

«Главным калибром» для человека, желающего наказать страховщика-нарушителя, является обращение в департамент страхового рынка ЦБ РФ. Дело в том, что в соответствии с указом Президента РФ от 25.07.2013 года №645 именно к этой структуре перешли полномочия упразднённой ФСФР – Федеральной службы финансового рынка. А в полномочия ЦБ входит как выдача, так и отзыв лицензий на страховую деятельность. В результате если компания допустила серьёзные нарушения, её деятельность может быть просто принудительно прекращена.

Кроме того, согласно ст. 23.74 КоАП РФ именно ЦБ рассматривает многие дела об административных правонарушениях, допущенных страховщиками. В частности, навязывание дополнительных услуг со стороны страховой компании – это нарушение, предусмотренное ст. 13.34.1 КоАП РФ:

Именно ЦБ в лице руководителя местного подразделения будет рассматривать дела по этой статье и налагать штрафы на страховую компанию.

Основания для обращения.

Обращаться в ЦБ РФ можно в следующих случаях:

- Страховая компания навязывает своим клиентам услуги, которых те не заказывали.

- Компания отказывается заключать договор под надуманным предлогом или даже вовсе без объяснений.

- Происходит нарушение сроков, в течение которых должно быть выплачено возмещение.

- Не применяется или же применяется неправильно КБМ.

- Размер возмещения занижается или же в выплате отказывают под надуманным предлогом.

- Не принимают или не выдают документы, связанные со страхованием или же страховым случаем.

- Клиент не согласен с качеством или сроками ремонта, полагающегося по КАСКО.

Оформление жалобы.

Пожаловаться в ЦБ РФ можно следующим образом:

- Направив бумажное обращение в территориальное подразделение ЦБ того региона, в котором произошло нарушение.

- Воспользоваться интернет-приёмной на официальном сайте организации.

Официально утверждённой формы для жалобы нет, поэтому составлять её можно как угодно

Важно лишь указать, в чём именно заключается нарушение законодательства или условий договора, данные страховой компании и свои личные. К жалобе необходимо прилагать копии документов, подтверждающих позицию заявителя

Сроки рассмотрения.

Официально установлено, что жалобы на действия страховщиков Центробанк рассматривать должен в течение 30 дней с момента поступления и регистрации документа в канцелярии этой организации. Однако в случае, если необходима дополнительная проверка, время рассмотрения может быть продлено до 2 месяцев.

На практике в среднем обращения граждан в структурах ЦБ рассматриваются в течение 10-15 дней. Затем должностное лицо, уполномоченное действовать от имени Центробанка, принимает решение.

Решения ЦБ РФ и обжалование.

По результатам рассмотрения жалобы может быть вынесено одно из следующих решений:

- Удовлетворение требований гражданина и предписание страховой компании исправить допущенное нарушение (заключить договор, выплатить сумму и т.д.).

- Возбуждение дела об административном правонарушении – в том случае, если проверка показала, что оно имело место.

- Отказ в удовлетворении жалобы – в том случае, если она либо не находится в компетенции ЦБ РФ, либо не было обнаружено признаков нарушения.

В том случае, если заявитель не согласен с действиями сотрудников Центробанка, он вправе подать жалобу и на них – но уже в суд в порядке, установленном КАС РФ.