Особенности расчета УТС после ДТП

В проекте методики предусмотрены и

специальные особенности, которые будут учитываться при расчете утраты товарной

стоимости. УТС рассчитывается для транспортных средств, при осмотре которых выявлена

необходимость выполнения одного из следующих видов ремонтных работ:

- устранение

перекоса кузова (проема) или рамы транспортного средства; - замена

несъемных элементов кузова машины (полная или частичная); - ремонт

съемных или несъемных элементов кузова (включая оперение) авто (в том числе

пластиковых капота, крыльев, дверей, крышки багажника); - полная

или частичная окраска наружных (лицевых) поверхностей кузова транспортного

средства, бамперов; - полная

или частичная разборка салона автомобиля.

Не будет рассчитываться показатель УТС:

- эксплуатационные

повреждения лакокрасочного покрытия в виде меления, трещин, а также

повреждений, вызванных механическими воздействиями (незначительных по площади

сколов, рисок, не нарушающих защитных функций лакокрасочного покрытия составных

частей оперения; одиночного эксплуатационного повреждения оперения кузова

(кабины) в виде простой деформации, не требующего окраски площадью не более

0,25 дм2); - повреждения,

которые приводят к замене отдельных составных частей, которые не нуждаются в

окрашивании и не ухудшают внешний вид автомобиля (стекло, фары, бампера

неокрашиваемые, пневматические шины, колесные диски, внешняя и внутренняя

фурнитура и т.п.).

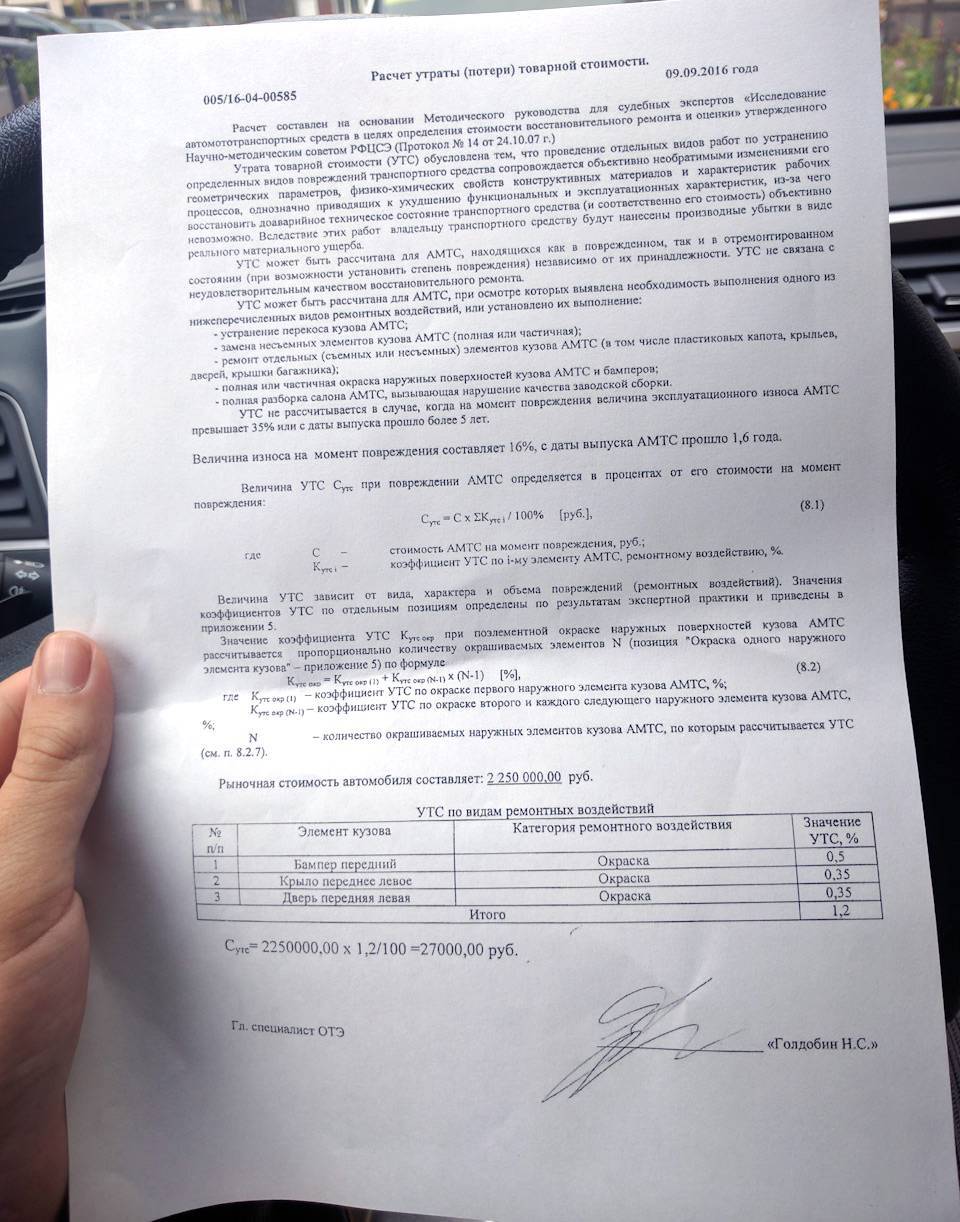

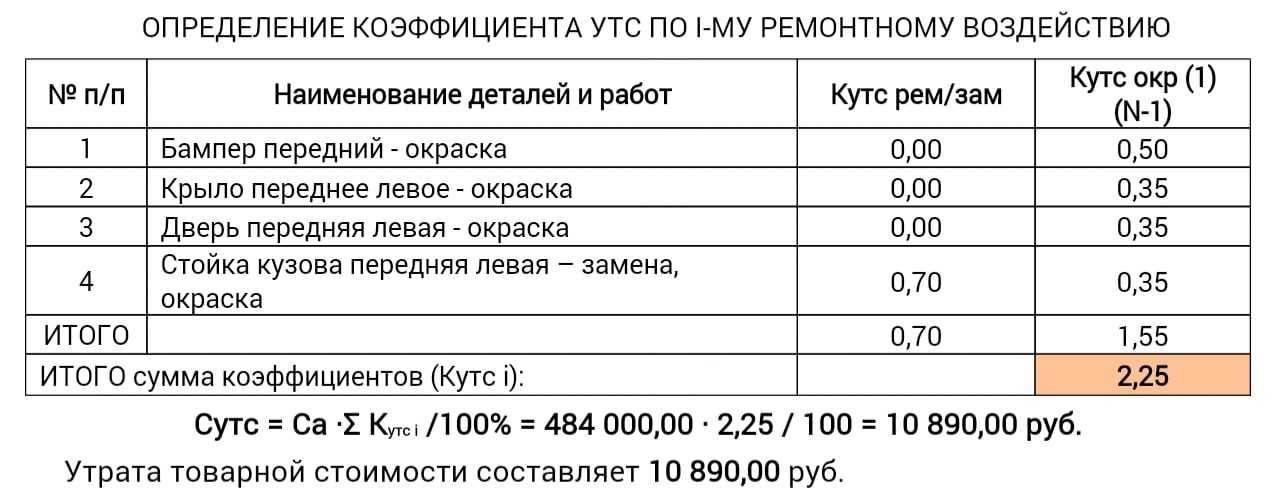

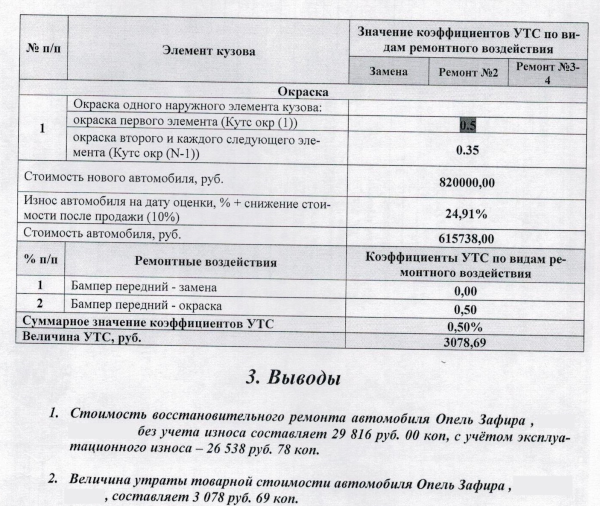

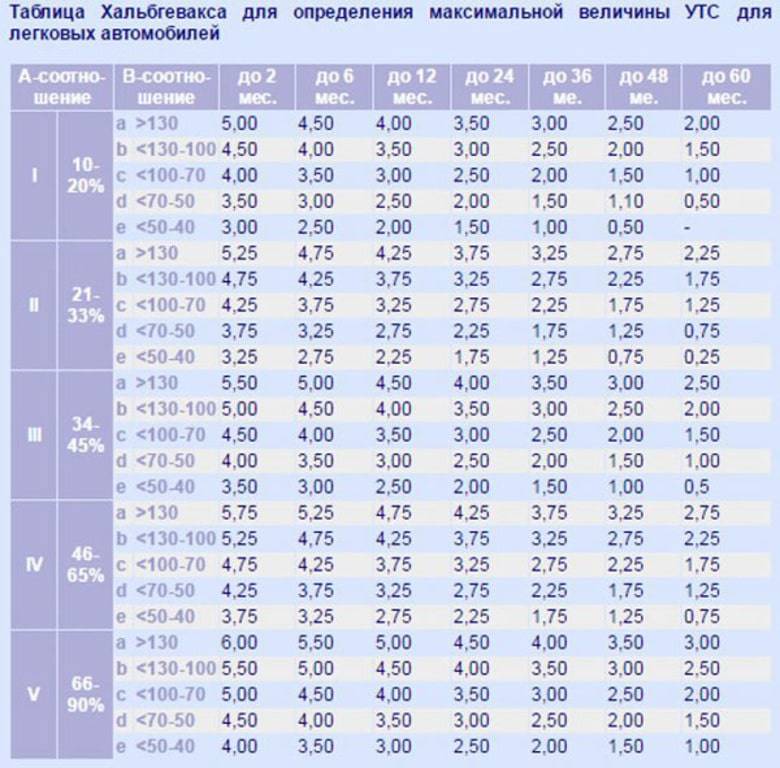

Величина утраты товарной стоимости

зависит от вида, характера и объема повреждений и ремонтных воздействий по их

устранению. Величина утраты товарной стоимости при повреждении транспортного

средства определяется в отношении каждого поврежденного элемента и

рассчитывается по формуле, указанной в методике.

Значение коэффициента утраты товарной

стоимости при подетальной окраске наружных поверхностей кузова рассчитывается по

формуле:

КУТСокр

= КУТСокр(1) + КУТСокр (N-1)ˑ(N — 1), %, где:

- КУТСокр

– коэффициент утраты товарной стоимости при поэлементной окраске наружных

элементов; - КУТСокр(1)

– коэффициент утраты товарной стоимости по окраске первой кузовной составной

части или бампера; - КУТСокр(??−1) – коэффициент утраты товарной

стоимости по окраске второй и каждой следующей кузовной составной части или

бампера; - N

– количество окрашиваемых составных частей, по которым рассчитывается утрата

товарной стоимости.

При учете утраты товарной стоимости для

узлов в сборе недопустимо дополнительно применять утрату товарной стоимости для

их частей.

Страховая предлагает подписать соглашение о выплате – подписывать или нет?

Это зависит от содержания документа.

Соглашение о выплате по ОСАГО – одна из уловок страховых компаний 2023 года, о которой знают далеко не все автовладельцы. А уловка в том, что называться этот документ может по-разному, но «червоточинка» кроется в его содержании…

Так, к примеру, вам могут дать на подпись соглашение о выплате и урегулировании страхового случая. В тексте часто есть пункт о том, что СК исполнила свои обязательства в полном объёме. То есть, подписав такое соглашение, вы автоматически соглашаетесь с указанной суммой и одновременно лишаете себя права в дальнейшем предъявить претензии страховщику даже через суд. В том числе по нерассчитанной сумме УТС.

Стоит ли заключать со страховой соглашение о выплате по ОСАГО?

Страховые компании стараются сэкономить на каждом страховом случае. Поэтому на этапе подачи заявления о возмещении ущерба по ОСАГО вам могут предложить заключить некое соглашение. Оно может называться по-разному.

Но суть его в том, что страховщик предлагает вам выплату деньгами и устанавливает конкретную сумму. Почти всегда ниже. Например, если ущерб оценивается в 70 тысяч рублей, вам предложат 50 тысяч, а то и в 2 раза ниже. Получив деньги по соглашению, вы не сможете требовать со страховой никаких доплат сверх этой суммы. Например, если ремонт вдруг окажется дороже (в 99% случаев так и происходит).

Подписывать это соглашение или лучше отказаться от него? Тут каждый решает сам для себя. Если вам срочно нужны деньги по ОСАГО – можно заключить соглашение. В иных случаях лучше дождаться оценки повреждений или направления на ремонт на СТОА.

Но что, если вы уже подписали такое соглашение. Можно ли его как-то оспорить? Оспорить можно, но для этого придётся соблюсти обязательный досудебный порядок. Вначале, конечно, подавать в страховую заявление о расторжении соглашения. Далее, в случае отказа страховой обращаться к финупу, и только потом идти в суд. Но при этом доказать, что сделка была совершена под влиянием заблуждения в 2023 году крайне трудно. Без этого ни омбудсмен, ни суд не встанут на вашу сторону в споре со СК.

Как рассчитывается стоимость ремонта и утраты товарной стоимости

Самый важный момент, который интересует

пострадавшего от ДТП – сколько он получит денег по ОСАГО. Единая методика содержит

сразу несколько формул, которые будут использовать оценщики страховой компании

или независимые эксперты. Выделим ключевые моменты расчета стоимости ремонта и

утраты товарной стоимости.

Целью расчета является установление

наиболее вероятной величины затрат, необходимых для приведения машины в состояние,

в котором она находилось до ДТП. Размер расходов определяется только в

отношении повреждений, возникших в результате аварии. Перечень повреждений

определяется при первичном осмотре и может уточняться (дополняться) при

проведении дополнительных обследований.

Требования к определению размера затрат

на ремонт и восстановление ТС:

- размер

расходов определяется на дату ДТП с

учетом условий и границ региональных товарных рынков места аварии (т.е. если вы

попали в ДТП в другом регионе, именно по его расценкам будет считаться ущерб); - относительная

потеря товарной стоимости, характеристик и ресурса в процессе эксплуатации,

характеризуется показателем износа; - размер

затрат на ремонт определяется исходя из их стоимости (работ по восстановлению,

окраске, контролю, диагностике и регулировке, сопутствующих работ), расценок на

детали, материалы взамен поврежденных; - размер

расходов по ремонту определяется без учета дополнительных расходов по улучшению

и модернизации автомобиля.

Все эти условия сведены в методике в

единую формулу расчета:

Свр

= Рр + Рм + Рзч , где:

Свр – стоимость ремонта (расходы на

восстановительный ремонт);

Рр – расходы на проведение работ по

ремонту транспортного средства

Рм – расходы на материалы;

Рзч – расходы на запасные части,

используемые взамен поврежденных деталей (узлов, агрегатов).

Результат расчета округляется до сотен

рублей.

Обратите внимание! Расхождение между размером расходов на ремонт, или в результатах расчета УТС, выполненных различными специалистами, будет признано допустимой погрешностью, если оно не превышает 10 процентов. Это означает, что страховые компанию заведомо получают преимущество при рассмотрении дела в суде

Какую сумму выплатит страховая по ОСАГО после ДТП?

Теперь разберём за что и сколько компенсирует страховщик после ДТП. Тонкости расчётов и предельных сумм различаются.

За ущерб транспортному средству

В 2023 году максимальный размер страхового возмещения по ОСАГО за повреждённые в ДТП автомобили составляет 400 тысяч рублей. Впрочем, страховщик обязан оплатить ущерб любого другого имущества, если вред был причинён вследствие аварии.

Особенности возмещения:

- В отличие от потерпевших, виновник ДТП не имеет права на выплаты по ОСАГО – договором страхуется только его ответственность перед третьими лицами (для всего остального есть Каско),

- Если СК выдаст направление на ремонт, то его стоимость считают без учёта износа по Единой методике. Однако на СТО производят свою дефектовку – почти всегда насчитанных страховой денег не хватает на восстановление ТС в доаварийное состояние,

- При выплате деньгами учитывается амортизация.

И ещё один важный момент. Если в аварии, к примеру, 4 потерпевших и один виновник, то выплаты по ОСАГО полагаются каждому из потерпевших. И точно так же в пределах максимальных лимитов.

За тотальную гибель машины

Лимит – 400 тысяч рублей.

Тотал – это экономическое понятие. Тотальной гибелью считают не фактическое уничтожение ТС, а когда стоимость ремонта машины превышает или равна стоимости автомобиля на момент ДТП. Особенность в том, что при наступлении тотала страховая обязана выплатить владельцу машины исключительно деньгами. Ни о каком ремонте речи не идёт – он нерентабелен.

Методика расчётов:

- определяется стоимость повреждённой машины на момент наступления страхового случая (ДТП),

- затем устанавливаются годные остатки (запчасти, узлы, агрегаты), а также их цена,

- из стоимости машины вычитается стоимость этих годников (с учётом их износа),

- получившуюся сумму, но не более лимита в 400 тысяч рублей, страховая перечисляет владельцу автомобиля.

В итоге потерпевший получает деньги и годные остатки. И если суммой компенсации можно сразу распорядиться, то с запчастями уже сложнее. Реализовывать их придётся самостоятельно, например – на тех же рынках б/у запчастей. Есть и второй вариант – довзыскать непокрытую ОСАГО сумму с виновника аварии. Правда, и здесь стоимость годных остатков также не учитывается.

За вред здоровью

Максимальная выплата – 500 000 рублей.

О том, какие документы собирать пострадавшим в ДТП и куда обращаться, мы разбирали в отдельной статье.

За смерть в результате ДТП

Аналогично – 500 тысяч рублей.

Однако существует тонкость с разделением этой суммы. Страховая выплата за ДТП с летальным исходом условно делится на 2 части в рамках указанного лимита. Основополагающим здесь является целевое назначение.

- максимальная сумма за жизнь потерпевшего – 475 тысяч,

- лимит выплат на погребение умершего – 25 тысяч рублей.

Первая сумма, в пределах 475 тысяч рублей, выплачивается на основании паспорта, свидетельства о смерти и документа, подтверждающего права заявителя на получение выплат в связи со смертью потерпевшего в ДТП (например, свидетельство о браке или об инвалидности). А вот погребальные выплаты СК перечисляет не сразу. Чтобы их получить, родственники или иные лица должны предоставить документ о тратах на похороны. И уже на этом основании страховщик возмещает расходы, опять же в пределах лимита 25 000 рублей.

За утраченный заработок

Из документов потребуются:

- лист нетрудоспособности, где указан период, в течение которого потерпевший не мог исполнять привычные трудовые обязанности,

- справка 2-НДФЛ о доходах.

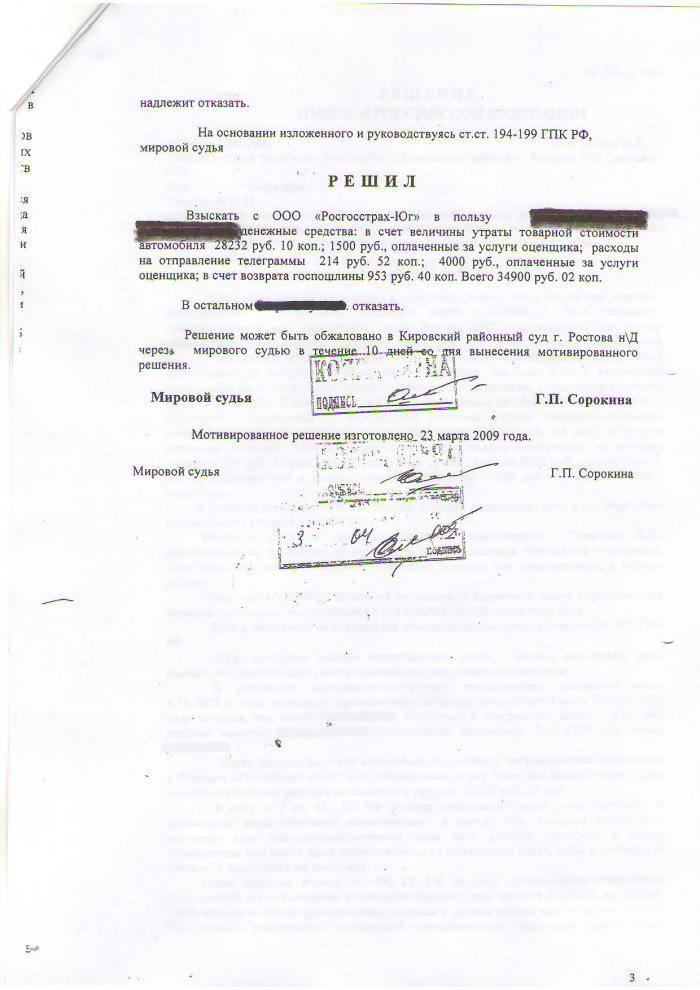

На основании этих документов определяется среднемесячная заработная плата или иной доход, недополученный ввиду лечения полученных в ДТП травм. Вот пример решения суда, где СК «Росгосстрах» обязали выплатить потерпевшему его утраченный заработок и другие расходы.

Алгоритм расчета УТС для возмещения по ОСАГО

Теперь обратим внимание на обстоятельства и критерии, которые будут учитываться при расчете утраты товарной стоимости. Прежде всего, автомобиль будут идентифицировать по следующим показателям:

- идентификационный номер VIN;

- регистрационные номера узлов и агрегатов (кузова, рамы, кабины), их соответствие ПТС, свидетельству о регистрации ТС, документам о ДТП;

- тип, марка, модель, даты изготовления машины (либо отдельных комплектующих, если они заменялись в период эксплуатации);

- тип коробки передач (АКПП, МКПП);

- цвета и типа лакокрасочного покрытия;

- 3 основные технические характеристики и комплектации автомобиля.

Важно, что если в ходе идентификации эксперт выявит несоответствие указанных параметров или следы внесения изменений, этот факт будет отдельно указан в акте осмотра и экспертном заключении. Это не означает, что вы не сможете получить страховку, однако возникнут очевидные проблемы с доказыванием

По итогам первичного осмотра составляется акт. В этом документе отражаются следующие блоки данных:

- основание для проведения осмотра (например, заказ-наряд или заявление владельца ТС);

- дата осмотра (указывается время начала и окончания осмотра);

- место и условия проведения осмотра;

- реквизиты регистрационных документов на машину;

- сведения о владельце автомобиля;

- сведения о соответствии или несоответствии характеристик материалам ДТП, регистрационным документам;

- сведения о дефектах эксплуатации, повреждениях доаварийного характера, следах ранее проведенного ремонта, иных факторов, которые повлияют результаты экспертизы;

- предварительное установление причинно-следственной связи между ДТП и повреждениями авто;

- сведения о возможных скрытых повреждениях;

- информация о пробах и элементах, взятых для исследования;

- сведения о лице, проводившем осмотр;

- сведения о лицах, присутствовавших при осмотре ТС, их замечания и подписи лиц;

- дата составления документа.

Обязательным приложением к акту осмотра являются фотоматериалы. Они оформляются на бумажном носителе и в электронной форме. Дополнительным приложением к акту осмотра является видеозапись.

При первичном осмотре фиксируются повреждения по результатам внешнего осмотра, т.е. без вмешательства в конструкцию авто. Также эксперт может применять инструментальные методы, технические средства измерения или диагностическое оборудование.

Если фактический осмотр невозможен (например, если машина находится в отдаленном или труднодоступном месте, утилизирована, продана на момент осмотра), допускается установление повреждений на основании представленных материалов и документов (с обязательным приложением фотоматериалов). Для этого обязательно требуется письменное согласие потерпевшего и страховщика.

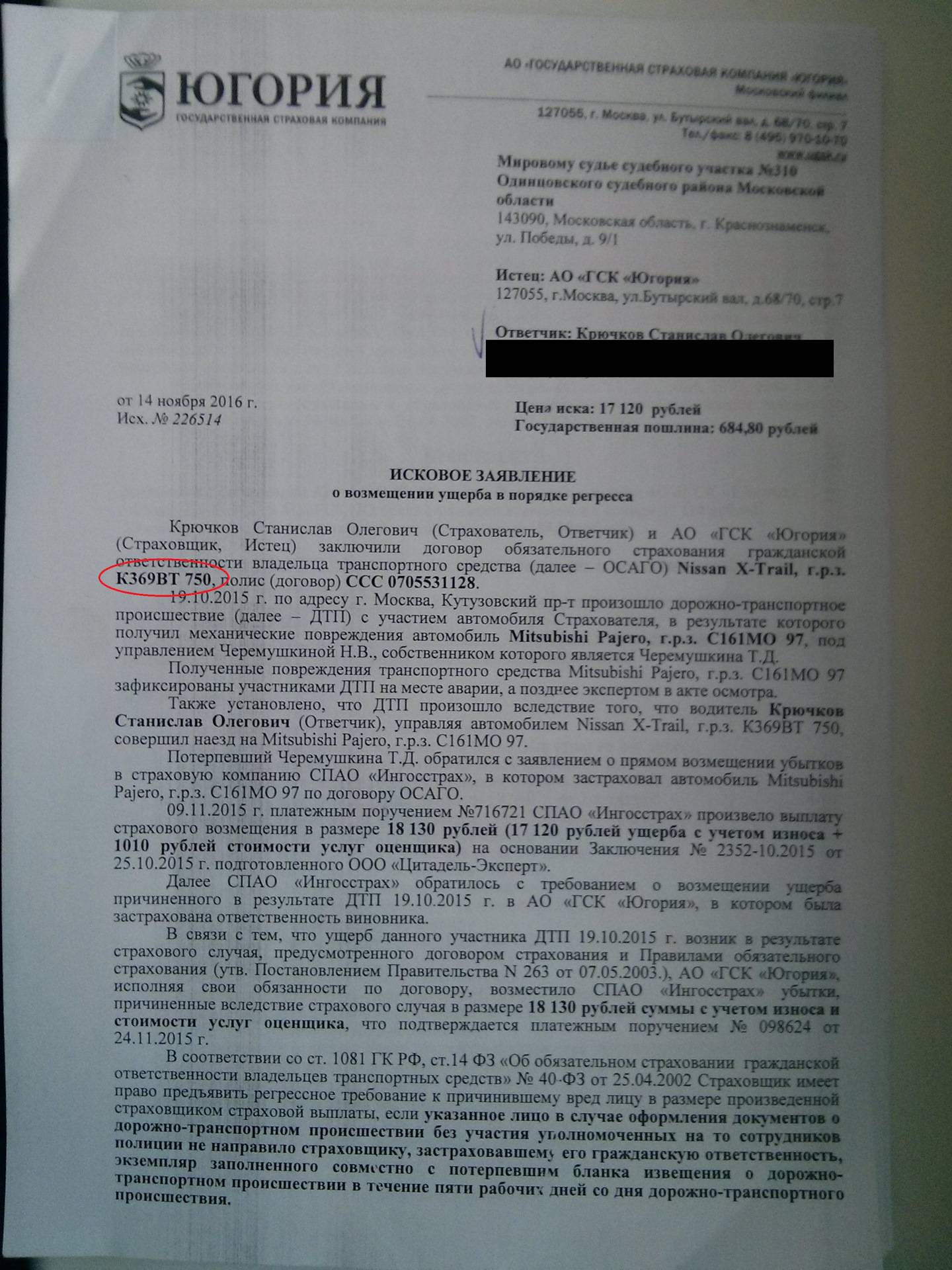

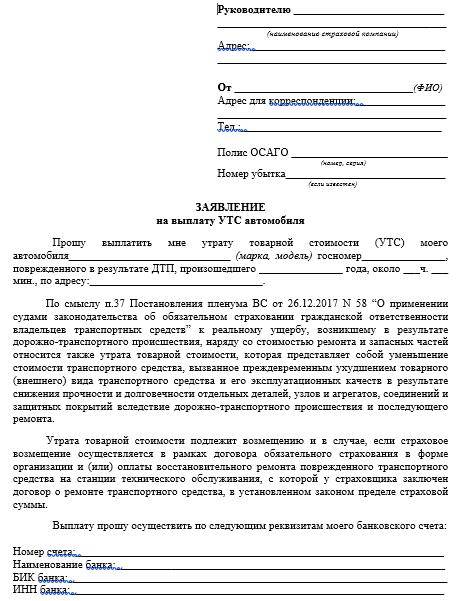

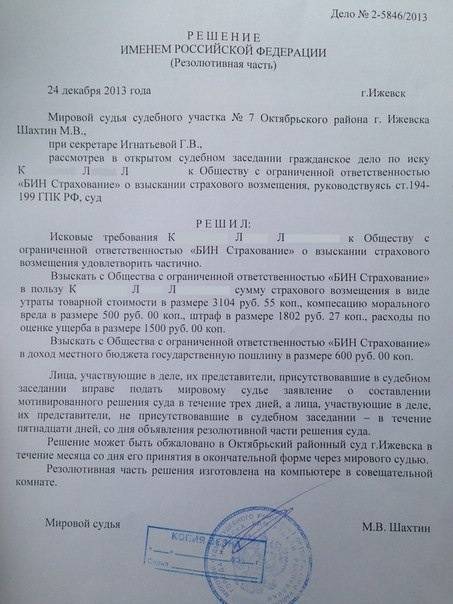

Если вам отказали в выплате УТС

Случаи, когда страховая компания отказывает в выплате УТС по ОСАГО, встречаются достаточно часто. Если отказ произошел не по указанным выше причинам, и вы считаете, что страховая компания отказывает в возмещение потери товарной стоимости автомобиля по надуманным основаниям, и такой отказ не соответствуют закону, взыскание компенсации можно произвести по судебному решению.

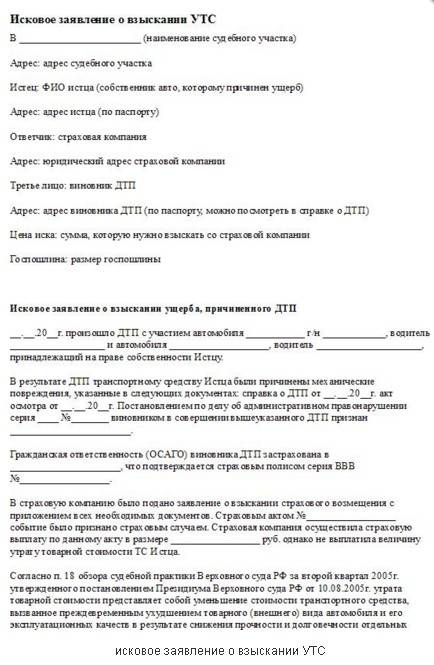

Отказ страховой компании в выплате УТС может быть обжалован в судебном порядке путем направления искового заявления в суд. Как свидетельствует опубликованная судебная практика, суды зачастую встают на сторону страхователя.

Исковое заявление составляется по общим правилам, оплачивается государственной пошлиной, и к нему прикладываются документы, подтверждающие право вашего требования.

Образец искового заявления о взыскании УТС

Мировому судье судебного участка № __

____________________района

г. ____________________

Истец:

ФИО _________________________

адрес:_________________________

Ответчик: Страховая компания ________

адрес:

в лище директора ФИО ______________

адрес: ________________________

Цена иска: ________ руб.

Исковое заявление

о взыскании компенсации

«__»____________ 2023 года в ___часов ___15 минут возле дома по адресу ________________________ произошло ДТП с участием принадлежащего мне на праве собственности автомобиля марки _________________ гос.номер____________, в результате которого мой автомобиль получил механические повреждения.

В ДТП принимал участие автомобиль марки ________________ гос.номер _____________, который в момент аварии находился под управлением ____________________.

Согласно материалов из ГИБДД, нарушения ПДД в моих действиях отсутствуют. Водитель ____________________ нарушил п. ________ПДД РФ, что подтверждается справкой о ДТП от «__»_______________2023 г. и протоколом об административном правонарушении № ___ от «__»_______________2023 г.

Таким образом, налицо страховой случай, предусмотренный законодательством РФ, о котором я поставил в известность страховую компанию (полис ОСАГО № _____ от «__»__________2017 г.

Ремонт моего транспортного средства автомобиля производился на СТО официального дилера _________________. Все запчасти, ремонтно-восстановительные и покрасочные работы в размере 123 000 рублей были оплачены страховой компанией ________________. При этом страхового возмещения за утрату товарного вида я не получал.

Перед тем, как передать свою машину для проведения ремонта, мною был заключен договор с ___________________, на проведение экспертизы стоимости УТС , возникшей в результате ДТП.Стоимость услуг по договору составила 3 000 руб.

Осмотр автомобиля был произведен «__»__________2023 г. в_____ час. _______мин. по адресу: __________________________, о чем страховщик ______________был уведомлен надлежащим образом в письменном виде. Представитель страховой компании присутствовал при осмотре.

В соответствии с заключением эксперта, потеря рыночной стоимости автомобила в результате ДТП составила 32 000 руб.

Утрата товарной стоимости является реальным ущербом наряду со стоимостью восстановительного ремонта, и такой ущерб в соответствии с действующим законодателоьтством должен быть возмещен в полном объеме.

Мною «__»___________2023 г. была направлена в страховую компанию претензия о выплате УТС в установленном размере, однако страховщиком в возмещении компенсации было отказано.

Считаю данный отказ незаконным и необоснованным, поскольку несмотря на произведенный ремонт, налицо потеря рыночной стоимости автомашины в результате ДТП и причинение мне реального ущерба, который подлежит возмещению.

На основании изложеннного, с учетом требований ст.ст. 3, 6 ФЗ «Об обязательном страховании», ст.ст. 15, 1082 ГК РФ, ст.3, ГПК РФ,

ПРОШУ:

Взыскать со страховой компании __________________ в мою пользу:

32 000 рублей (невыплаченная компенсация по УТС);

3 000 рублей (стоимость услуг эксперта).

Приложение(материалы в копиях):

«___»________________2023 г.

Подписть_________________

К исковому заявлению необходимо приложить те же документы, что и к претензии о выплате УТ, которую вы направляли в страховую компанию, а также квитанцию об оплате пошлины.

В обязательном порядке к иску должны быть приобщены:

- документы об аварии, которые были оформлены сотрудниками ГИБДД;

- ответ страховой компании об отказе в выплате УТС по ОСАГО;

- экспертное заключение, подтверждающее размер УТС.

Если утрата товарной стоимости автомашины выше 50 000 рублей, то иск следует направлять в федеральный суд по месту нахождения страховой компании, а не мировому судье.

Что такое УТС и как за нее получить компенсацию?

После попадания машины в ДТП её ценность на вторичном рынке значительно снижается. Никто не хочет покупать битый автомобиль по той же цене, по которой можно приобрести машину без повреждений. Но что в таком случае делать людям, в авто которых не по их вине въехал другой водитель? Выходит, что из-за чужой невнимательности на дороге стоимость транспортного средства становится ниже. В таком случае у водителя есть возможность получить дополнительную компенсацию.

Таким образом, УТС – это уменьшение цены на транспортное средство в связи с его починкой после попадания в дорожно-транспортное происшествие. Либо еще можно сказать, что УТС – это определенная разница в цене двух полностью идентичных автомобилей на рынке. Для начала берется одно ТС, которое никогда не получало повреждений в ДТП. После этого его сравнивают с другим, которое ранее уже приходилось ремонтировать после аварии.

К утрате товарной стоимости относят следующие случаи:

- когда был поврежден внешний вид корпуса автомобиля: отбита краска, отколота часть корпуса;

- снижение прочности узлов авто и прочих деталей;

- ухудшение технических характеристик машины.

В №40-ФЗ “Об ОСАГО” не прописана необходимость выплаты компенсации за снижение стоимости транспортного средства вследствие ДТП. Однако Пленум Верховного Суда в конце 2017 года опубликовал постановление, согласно которому утрату товарной стоимости приравнивают к полноценному материальному ущербу. Таким образом, ее также необходимо возместить.

Запросить компенсацию УТС по ОСАГО можно сверх обычного покрытия. То есть, если вы являетесь пострадавшей стороной в аварии, вам обязательно возместят средства на ремонт (либо страховщик проведет ремонт самостоятельно), но также можно затребовать дополнительную сумму.

Стоит отметить, что для каждого автомобиля размер компенсации будет отличаться. Он полностью зависит от размера полученного ущерба и характера проведенных ремонтных работ. Тем не менее даже при небольших повреждениях УТС может быть оценена в значительную сумму. Она вполне может достигать 10% от рыночной цены на авто.

Верховный суд: Если страховые выплаты недостаточны, оставшийся ущерб должен будет возместить виновник ДТП

Сумма страховой выплаты по ОСАГО может оказаться недостаточной для восстановления автомобиля, особенно в настоящее время, когда цены на запчасти стремительно растут. Если же авария была оформлена по Европротоколу без фотофиксации, риск недостаточности страховой выплаты возрастает еще больше. В таком случае придется доплачивать виновнику ДТП из своего кармана, чтобы покрыть разницу в стоимости восстановления поврежденного автомобиля.

Это решение подтверждено Верховным судом в своем последнем решении.

Если сумма выплаты по полису ОСАГО окажется недостаточной, то ответственность за все возникшие ущербы лежит на виновнике ДТП. / Олеся Курпяева/РГ

Таким образом, столкновение произошло 9 января прошлого года. Некто по фамилии Кириков столкнулся с автомобилем гражданки Козявиной. Оба водителя были застрахованы по ОСАГО и оперативно оформили происшествие по Европротоколу, то есть без участия сотрудников ГИБДД.

Однако здесь интересный момент: оба водителя заполнили бланки извещения о ДТП на месте происшествия. Другими словами, они не воспользовались мобильным приложением «Помощник ОСАГО» от своей страховой компании или приложением «Госуслуги Авто», которые позволяют фотографировать ДТП.

Однако, при применении фотофиксации по Европротоколу, выплата за повреждения автомобиля составит до 400 000 рублей. Если же фотофиксация не была использована, то сумма выплаты составит всего 100 000 рублей.

Страховые компании разобрались в данной ситуации и выплатили пострадавшей максимально возможную сумму в размере 100 000 рублей. Однако, оказалось, что стоимость восстановительного ремонта без учета износа составила 175 000 рублей. Кроме того, необходимо было учесть потерю товарной стоимости и расходы на экспертную оценку повреждений.

Если же ДТП было оформлено по Европротоколу с применением фотофиксации, то максимальная сумма, которую можно получить по ОСАГО, составляет 400 000 рублей. В противном случае, выплата бы составила только 100 000 рублей.

Пострадавшая обратилась в суд с требованием взыскать с виновника аварии дополнительные 86 тысяч рублей. После тщательного рассмотрения доводов пострадавшей суд пришел к выводу, что ее требования справедливы, и взыскал указанную сумму с виновника. Однако, виновник не согласен с таким решением и утверждает, что страховая компания должна полностью возместить ущерб.

В ходе первого судебного заседания было подчеркнуто, что оформление документов о ДТП в упрощенном порядке и выплата страхового возмещения не отменяют права пострадавшего требовать от виновника дополнительную компенсацию, превышающую страховую выплату. Все вышестоящие суды подтвердили это.

Верховный суд напомнил о том, что согласно Гражданскому кодексу применение правил ОСАГО не может приводить к необоснованному уменьшению размера компенсации, которую потерпевший имеет право требовать от виновника вреда.

В свете вышеизложенного, положения закона об ОСАГО не лишают потерпевшего права на возмещение ущерба от виновника и не позволяют выплату компенсации в меньшем размере.

Примерно говоря, если Дорожно-транспортное происшествие было оформлено Государственной автомобильной инспекцией, но ущерб превышал 400 тысяч рублей, то его все равно пришлось возмещать виновнику. Однако это было не за счет страховой компании, а за его собственный счет в соответствии с решением суда.

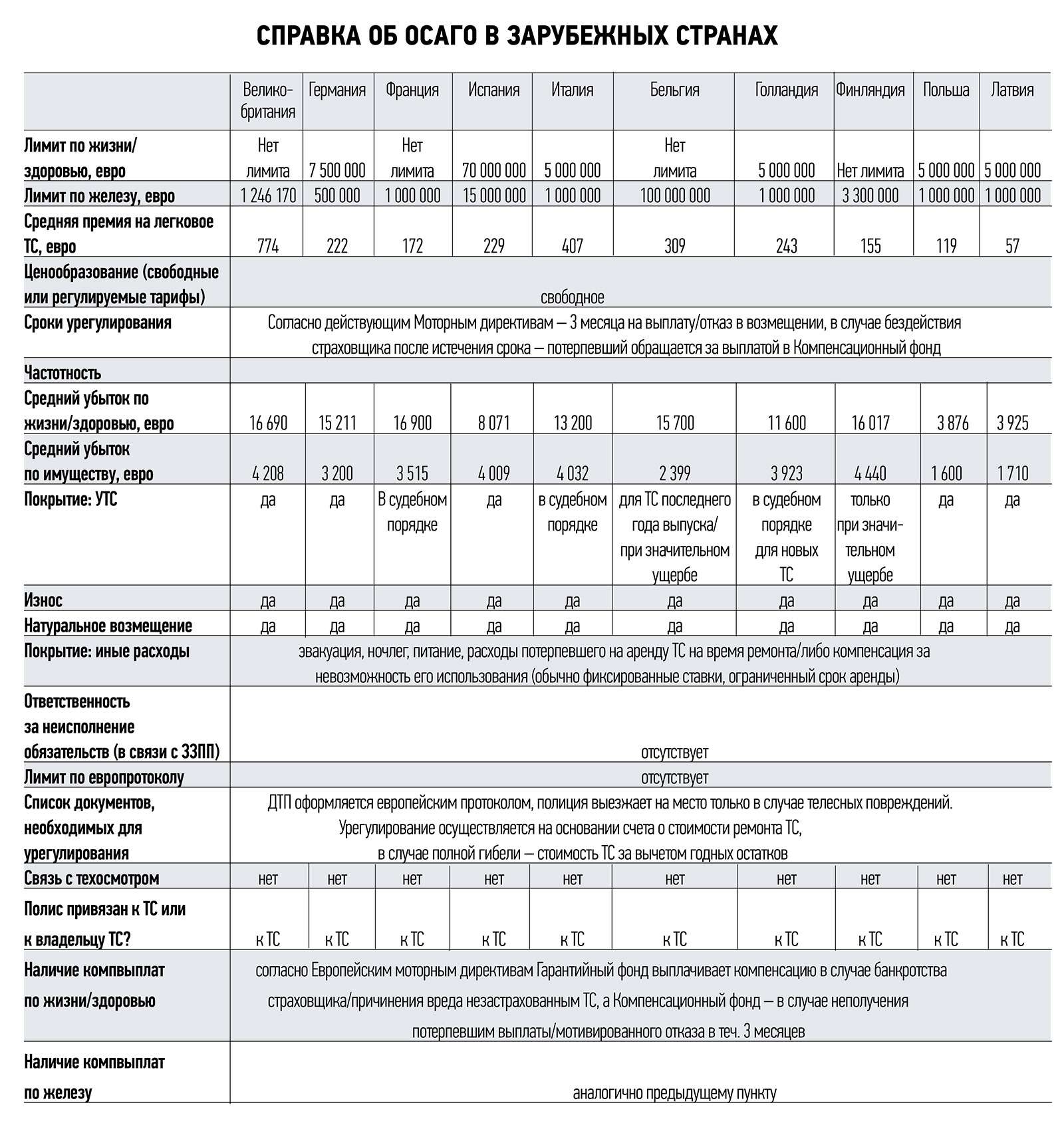

Кратко об «автогражданке»

Страхование ОСАГО является обязательным на территории РФ, поэтому полис должен быть у каждого человека, управляющего транспортом. Благодаря ему пострадавшая сторона может получить возмещение, если случилось ДТП не по ее вине. Приобрести полис легко онлайн или в офисе ближайшей страховой компании, той, что занимается этой деятельностью на основании лицензии и входит в РСА (Союз автостраховщиков России). Факты, которые стоит знать о полисе ОСАГО:

- Документ может использоваться как в бумажном виде на бланке установленной формы, так в электронном. Юридическая сила у них одинаковая, различается лишь способ получения.

- Максимальная сумма компенсации по договору ОСАГО составляет 400 000 руб. Если был использован европротокол, нет пострадавших и не вызывались сотрудники ГИБДД, то возмещение составит не больше 100 000 руб.

- Оформить документ может не только собственник, но и другой человек, управляющий техникой на законных основаниях.

- При расчете цены на полис «автогражданки» учитывается установленная государством базовая ставка, количество лиц, допущенных к управлению, их стаж вождения, регион, где зарегистрирована машина, мощность автомобиля.

- Самый короткий срок действия полиса составляет 365 дней – это установлено на законодательном уровне. Исключением является транзитная страховка, которая носит временный характер.

Что произошло

Подробно о том, как устроен полис ОСАГО и как он работает, мы рассказывали в статье «Как устроено ОСАГО».

Условия страхования по ОСАГО устанавливает Банк России. Он принял новое положение, утвердившее единую методику определения размера расходов на восстановительный ремонт.

Порядок выплат с вступлением в силу новой методики не меняется, максимальный размер выплат — тоже. В этой части все осталось как раньше: полис работает только в том случае, если вы виноваты в ДТП и пострадали другие люди или их имущество.

Максимальная страховая сумма, в пределах которой страховщик возмещает потерпевшим причиненный вред, составляет:

- 500 000 Р, если ущерб причинен жизни или здоровью;

- 400 000 Р, если ущерб причинен имуществу.

А вот что изменилось.

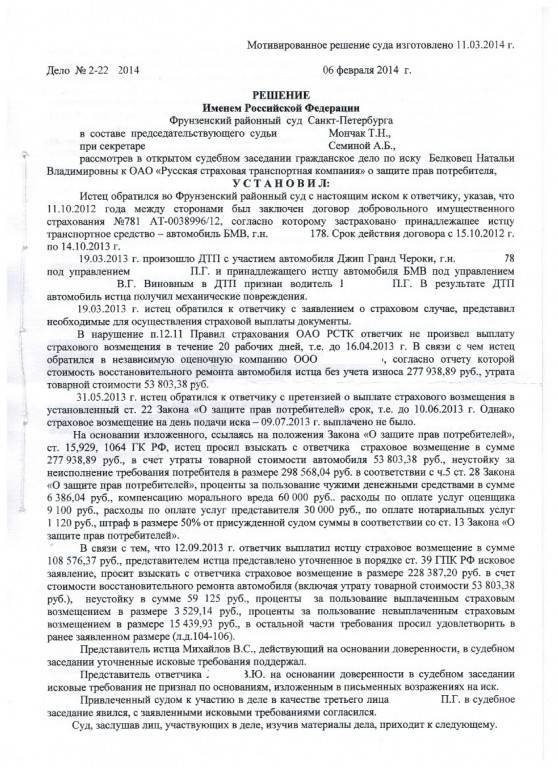

Примеры судебной практики

Нередко возникают конфликты по выплатам у Росгосстраха, ВСК и Ингосстраха. Если утерян товарный вид, то автострахование должно покрыть ущерб владельца. В ином случае, страховой компании придется оплатить неустойку при отказе в выплате в оговоренные сроки. Штраф для юридических лиц превышает в несколько раз неуплаченную сумму. Также у гражданина имеется возможность затребовать сумму и за моральный вред.

Практика показывает, что утрата трудоспособности, влечет за собой судебные разбирательства. И дополнительно можно подать иск на взыскание ущерба за УТС.

Страховка Тотал также позволяет взыскать необходимую сумму от страховщика. Особенно, если автомобиль находится в кредите, а человек корректно погашает ссуду.

В 2015 году Арбитражный суд в Свердловской области постановил оплатить компенсацию клиенту страховщика. Дело А60–6977/2015 закрыли с положительным решением по спору для автолюбителя. Компания выплатила УТС по КАСКО реального ущерба.