Процедура оформления ДТП

В случае дорожно-транспортного происшествия необходимо сохранять спокойствие и помнить, что любая аварийная ситуация требует правильного оформления

Важно точно выполнить определенную последовательность действий:

Фиксация нарушения. Для этого вызывается сотрудник ГИБДД, который заполнит документы. Если стороны имеют одну позицию на произошедшее, его участие не требуется – в этом случае составляется европротокол

В этот момент важно зафиксировать, что у виновника отсутствует действующая страховка. Инспектор в этой ситуации дополнительно выписывает штраф.

Подготовка документов

У дорожной полиции необходимо взять постановление об аварии. Также требуется акт о независимой экспертизе. Он включает всю информацию о повреждениях и размере ущерба имуществу.

Досудебная претензия. Она требуется для решения проблемы по обоюдному согласию. Указывается размер ущерба, расчеты и прикладываются копии соответствующих документов. Если виновник ДТП признает требования, вносится сумма по расписке или с банковской выпиской.

Судебное разбирательство. Происходит, если виновный отказывается от выплаты компенсации.

Если виновник скрывается, следователь может объявить его и автомобиль в розыск. Поэтому лучше оплатить взыскание добровольно.

Что делать, если приставы не могут взыскать долг

Далеко не всегда приставам удается взыскать долги. Неплательщик может умышленно препятствовать этому: не открывать двери приставам, не получать почту, скрываться, устроиться на неофициальную работу или попросить начальника на прежней работе платить в конверте. А бывает, что и сами приставы бездействуют без внятных причин.

Вот самые сложные проблемы, которые могут возникнуть.

Должник скрывает имущество. Например, неплательщик может перегнать автомобиль в деревню или поставить в чужой гараж. А если приставы вовремя не оформили запрет на совершение регистрационных действий, то должник может переоформить машину, например, на брата — и юридически автомобиль будет чист. Даже если инспекторы ГИБДД совместно с приставами остановят должника за рулем машины, они уже не смогут ее изъять: формально это имущество брата, а у него долгов нет.

Закон разрешает взыскателю сообщать приставам любую информацию об имуществе и доходах должника. Поэтому если вам известно, где находится машина, скажите об этом вашему приставу. Заодно поинтересуйтесь, оформил ли пристав запрет на перерегистрацию автомобиля в ГИБДД.

Обратите внимание, что у приставов есть разделение. Обычный судебный пристав будет заниматься поиском имущества должника в основном по базам данных

Он сделает запросы в ГИБДД, Росреестр, банки, чтобы узнать, чем владеет неплательщик.

Еще есть судебные приставы по розыску. Они занимаются не поиском, а именно розыском. Обычно это приставы с опытом работы в МВД, они ходят в штатском и работают «на земле». Пристав по розыску может выяснить, где на самом деле живет должник, и выследить его автомобиль. В этом приставу может помочь и ваша информация. Если получится наладить прямой контакт с таким приставом, это будет полезно.

Кроме того, взыскатель может прибегнуть к услугам частных детективных агентств и передать приставу-исполнителю информацию, которую добыл детектив.

Приставы составили акт о невозможности взыскания. Пристав может заявить, что он принял все меры, но с должника просто нечего взыскать: квартира у него одна, машины на самом деле нет, работы тоже нет, на банковских счетах нули. В таком случае приставы оформляют акт о невозможности взыскания.

Это означает, что исполнительное производство прекращается и ждать вам больше нечего.

Обжаловать нужно не сам акт, а постановление об окончании исполнительного производства. На это есть 10 дней со дня его вынесения. В жалобе надо указать, чего не сделал пристав или что он сделал неправильно. Например, вы сообщили приставу, что должник работает грузчиком на металлобазе, получает зарплату в конверте, и вы даже назвали адрес базы. Но пристав туда не съездил и ничего не выяснил, а удовлетворился ответом из Пенсионного фонда о том, что официальной работы у должника нет.

Если исполнительное производство будет окончено, исполнительный лист вернут вам. Вы будете вправе повторно предъявить его на исполнение, но не ранее чем через шесть месяцев и не позднее трех лет.

За этот срок может измениться материальное положение должника. Например, он устроится на работу или начнет получать пенсию. Если вы предъявите исполнительный лист повторно, тогда приставу придется выяснять все заново.

Приставы бездействуют без всяких причин. Если судебный пристав просто не занимается взысканием долга, на него можно пожаловаться начальнику отдела судебных приставов, в прокуратуру или районный суд.

В жалобе нужно опять же указать, чего именно не сделал пристав. Отсутствие денежных поступлений само по себе не повод для жалобы. Возможно, пристав все проверил, и взыскивать просто нечего. Жаловаться стоит, только если вам достоверно известно, что у должника есть имущество, источник дохода или деньги, вы неоднократно сообщали об этом приставу, но никаких мер он так и не принял.

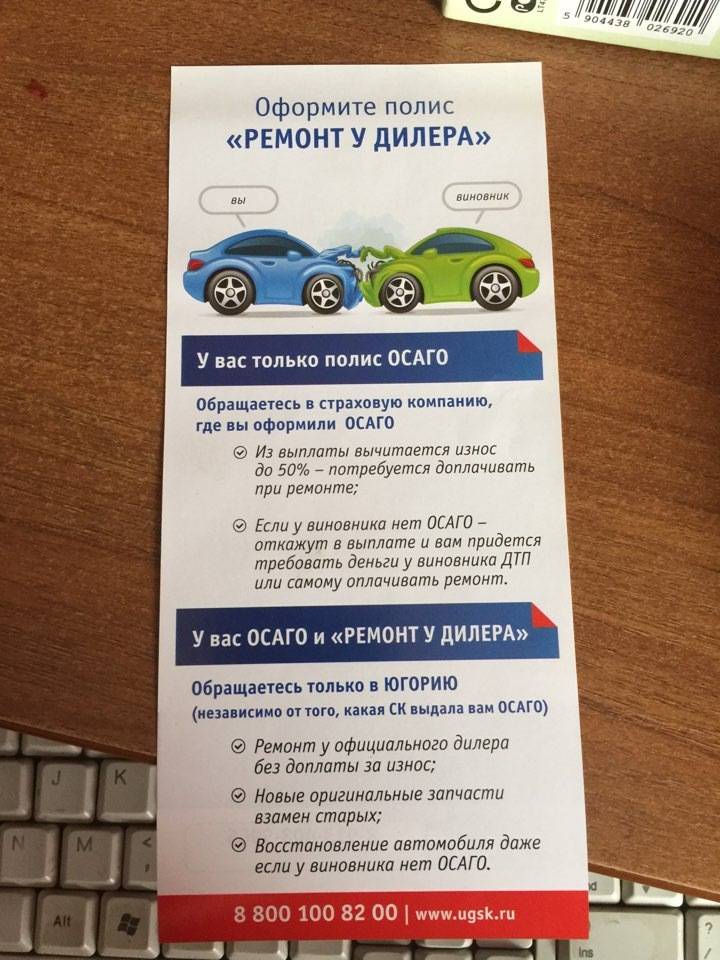

Что делать, если виновник ДТП без страховки

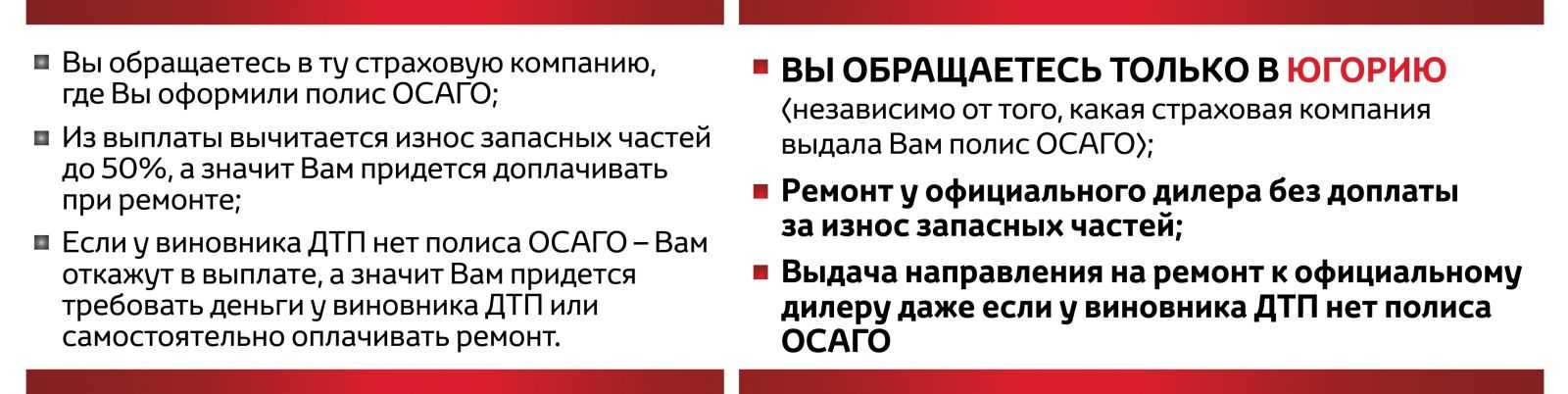

Важно знать, как взыскать ущерб, если у виновника ДТП нет страховки. В этом случае не применяется прямое обращение в СК, поскольку отсутствует договор

Полис потерпевшего к делу отношения не имеет и не учитывается, так как он страхует только автогражданку в случае причинения ущерба другой стороне.

Многие водители интересуются, что произойдет, если я виноват и попал в ДТП без страховки. В этом случае лучше всего будет добровольно возместить ущерб, чтобы не столкнуться с судебным разбирательством и серьезными издержками.

Чтобы гарантированно получить возмещение по закону, не прибегая к длительным судебным разбирательствам, можно оформить КАСКО. Это дает возможность обратиться напрямую к страховщику, не учитывая полис другой стороны. Если ответственность виновный водитель нести не намерен, придется добиваться справедливого решения через суд.

Если вы попали в ДТП без полиса ОСАГО

В случае отсутствия и ОСАГО, и каско самые большие риски возникают при попадании в ДТП.

Во-первых, отсутствие полиса хотя бы у одного из участников делает невозможным оформление ДТП по европротоколу — государственному «суперсервису», который был запущен по всей России с конца 2020 года. Он позволяет урегулировать аварию без вызова сотрудников ГИБДД полностью онлайн на месте. Для этого должны быть соблюдены несколько условий (помимо наличия ОСАГО у обоих участников):

- Отсутствие пострадавших;

- Контактное ДТП с участием двух автотранспортных средств (не считая прицепы);

- В ДТП не причинен вред иному имуществу, кроме транспортных средств участников ДТП;

- Водители обоих автотранспортных средств вписаны в страховые полисы;

- Стороны пришли к согласию относительно обстоятельств ДТП и имеющихся повреждений;

- Обе стороны выразили готовность оформить ДТП с помощью европротокола и в дальнейшем следовать всем обязанностям участников ДТП.

Если оформление по европротоколу по какой-то причине невозможно, то далее многое будет зависеть от того, кто будет признан виновником аварии.

Как действовать при аварии

У каждого водителя есть памятка, выданная работником страхового учреждения при покупке страховки. В ней как раз подробно расписан порядок действий, при наступлении страхового события, то есть аварии. Приведем его еще раз для тех, кто потерял эту памятку:

- Включите сигнализацию и расставьте аварийные знаки на дороге (в 15 метрах).

- Если есть пострадавшие, то вызовите Неотложку, и пока она будет ехать, по возможности окажите первую помощь. Если нужно, то позвоните в полицию и расскажите о случившемся.

- Осмотрите повреждения, сделайте фото и по возможности зафиксируйте все на видео.

- Обменяйтесь номерами телефонов со вторым участником ДТП. Если есть очевидцы инцидента, то их контакты тоже лучше взять.

- Дождитесь приезда патрульной службы и получите от инспектора справку (протокол).

Выплата №1: регрессное требование как наказание для виновника с ОСАГО

А теперь рассмотрим ситуацию, когда с виновника деньги требует не потерпевший или пострадавший, а его же страховая компания. Это становится возможным, благодаря тому, что законодательство 2023 года предусматривает возможность регресса. Это ситуация, когда страховщик сначала всё выплачивает, но затем эту сумму истребует с причинителя вреда. И сделано это в угоду потерпевшим в ДТП – чтобы регулировать вопросы со страховой, а не обращаться к физическим лицам, у которых денег может и не быть.

- Регресс устанавливается в случае, если нарушитель совершил ДТП умышленно, но только при наличии пострадавших или погибших.

- Если виновник скрылся с места ДТП, оказался пьяным или отказался от медицинского освидетельствования,

- Если водитель не вписан в список допущенных в полисе ОСАГО.

- Если истёк срок действия техосмотра на автомобиль, и только если авария произошла по причине неисправности этого авто.

- Если виновник не имел права управления этим конкретным транспортным средством.

- Если при оформлении европротокола виновник отремонтировал свой автомобиль ранее 15 дней или не представил страховщику для осмотра.

- Если виновник при оформлении страховки дал неверные сведения, что уменьшило стоимость полиса.

Можно ли избежать и как?

Чаще всего попытки избежать выплаты регресса строятся на одном единственном основании – истечении срока исковой давности, который в 2023 году составляет 3 года. Этот срок начинает исчисляться с даты, когда страховая узнала о своём нарушенном праве (то есть когда узнало о том, что может предъявить регресс). Обычно этой датой считается дата выплаты потерпевшему.

Шутка ли, но страховые очень часто запаздывают с подачей иска в суд на регресс. Однако, других возможностей, если требование основано на одном из указанных в списке выше условий, увы, нет.

Кто будет возмещать ущерб

Суть договора страхования в том, что при наступлении

рискового случая страховщик берет на себя обязанности по покрытию ущерба,

причиненного ДТП. В случае если такого договора нет, вся ответственность

остается на водителе.

Однако, это верно только для происшествий, в которых не пострадавших. Если же в ДТП причинен вред здоровью или погиб человек, то ситуация изменится.

Необходимо обратиться в РСА, которая компенсирует ущерб в предел 500 тысяч рублей на каждого пострадавшего. Если же лечение обойдется сверх лимита, то придется обращаться в суд.

Автомобиль является источником повышенной опасности и в

соответствии с ГК РФ весь ущерб, причиненный им, компенсируется его

собственником. Это значит, что автомобилист, доверивший свое транспортное

средство третьему лицу, должен быть готов заплатить в случае аварии со своим

незастрахованным авто. Впоследствии он получает право регрессного требования к

виновнику ДТП.

К сожалению, если виновник скрывается с места происшествия и

сотрудники ГИБДД не смогли его найти, получить компенсацию будет маловеротяно.

Так же трудно получить ее с безработного. Часто оказывается, что имущество у

него отсутствует и приставам взять с него нечего.

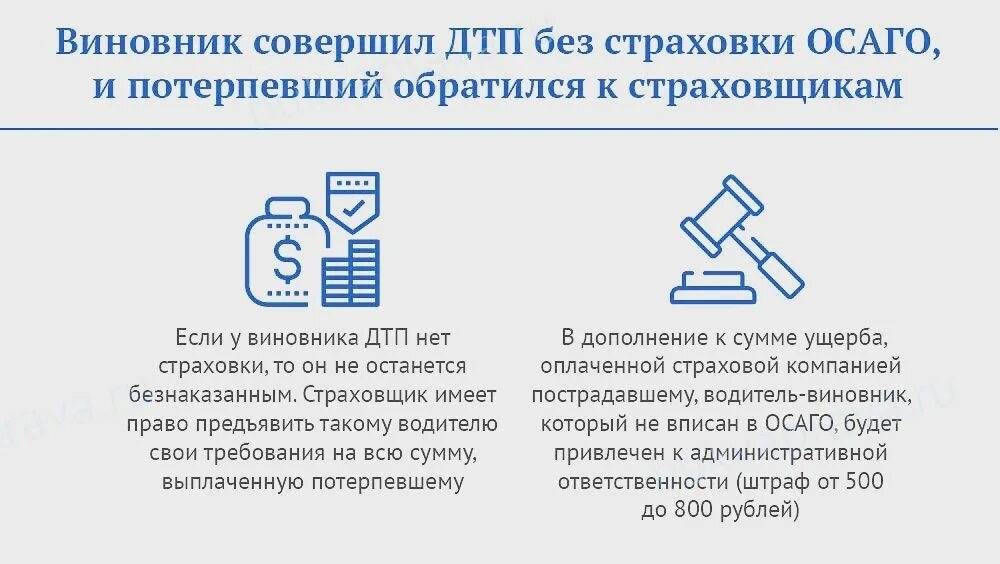

Что ждёт виновника ДТП без страховки?

- Первое, что его ожидает – штраф 800 рублей по части 2 статьи 12.37 КоАП. Страхование автогражданской ответственности является на сегодняшний день обязательным, поэтому отсутствие ОСАГО предусматривает финансовую санкцию. Исключение составляет единственный случай – после покупки автомобиля владельцу даётся 10 суток на приобретение такового, и в этот период наложение на него штрафа незаконно.

- Второе – возмещение ущерба, причинённого в результате аварии, всем потерпевшим лицам из своего кармана. Но как насчёт того, что у потерпевшего есть страховка? Ведь он заплатил свои собственные деньги за неё! Почему тогда он должен выбивать деньги у неизвестного ему лица, которое видит впервые?!

Выплаты по судебному решению

К сожалению, не всегда получается взыскать ущерб даже при наличии судебного решения. Основные причины:

- Рассрочка долга. В случае трудного материального положения ответчика, выплаты могут быть сильно растянуты во времени. Долг будет выплачен, но через долгие годы.

- Суд назначил оплату в размере 50% от дохода правонарушителя, а официальный доход является незначительным. Только при наличии тяжкого вреда здоровью пострадавшего, сумма может составить до 70% от заработка.

Дополнительные препятствия могут возникнуть при наличии уголовного дела над нарушителем. Обращение в суд в гражданско-правовом порядке возможно только после вынесения решения по уголовному делу.

Если виновник ДТП отказывается возмещать ущерб добровольно

В таком случае ничего не остаётся делать, как возбуждать исполнительное производство. Но для начала следует получить исполнительный лист. Даже если дело прошло через апелляцию, исполнительный лист оформляется все равно первой инстанции.

Когда он получен, следует написать заявление о возбуждения исполнительного производства и вместе с исполнительным документом передать приставам по месту проживания должника.

Вначале взыскание будет налагаться на денежные средства виновника ДТП. Когда их недостаточно, происходит арест и опись его имущества. Организовываются торги, и за счёт вырученных средств погашается в конечном итоге ущерб.

Можно ли обратиться в свою страховую компанию, если у виновника аварии нет полиса ОСАГО

Итак, произошла авария, вы – пострадавшая сторона, а виновник, к сожалению, не может предоставить вам свой полис ОСАГО, потому что он его просто-напросто не оформил. Можно ли в такой ситуации обратиться к страховщику, чтобы получить денежные средства на восстановление нанесенного вашему автотранспорту ущерба?

Согласно букве закона, регулирующего вопросы относительно обязательного страхования автогражданской ответственности, объектом, в отношении которого осуществляется страхование, являются ваши интересы, носящие имущественный характер.

Если у виноватого в аварии лица не нашлось полиса ОСАГО, и оно в принципе не оформляло его, средства на компенсацию нанесенного ущерба получить не получится

Эти интересы напрямую связаны с риском использования автомобилем, и ответственностью, которую несет при управлении водитель, налагающейся на него в результате причинения вреда:

- имуществу;

- здоровью;

- жизни потерпевших.

Проще говоря, по ОСАГО, как мы уже упоминали, вы страхуете не автомобиль, а риск наступления ответственности. Таким образом, если у лица, виновного в аварии, имеется полис, то потерпевший получит возмещение нанесенного ему ущерба от страховой компании.

Но кто же возместит ущерб потерпевшему, если у виновника не страховки? В этом случае, как вы можете догадаться, обращение в ОСАГО невозможно. Именно поэтому, если страховая компания изъявила отказ в выплате, то требовать с нее ничего нельзя, к сожалению, нет законных оснований для возмещения.

При отсутствии полиса ОСАГО, возместить ущерб через страховую компанию не получиться

Мирное урегулирование проблемы

В ситуации, когда виновное в ДТП лицо осознает свою вину и готово компенсировать причиненный вред пострадавшему владельцу автомобиля, процедура урегулирования убытков заметно упрощается. Однако от его решения не меняется порядок оформления происшествия. Он должен быть проведен с учетом всех законодательных требований.

Дальнейшие действия зависят от договоренности участников ДТП.

Если ущерб незначительный и не нанесен вред здоровью людей, то его оценка может быть проведена визуально. Точная цифра возмещения определяется в ходе обсуждения характера происшествия, после чего виновный водитель оплачивает ущерб. Такое развитие ситуации позволяет сэкономить время на посещение уполномоченных органов для решения вопроса.

Если машине нанесены серьезные повреждения, то оценка также может быть проведена визуально. Если это невозможно или в случае, когда участники происшествия не могут прийти к единому мнению, вопрос с выплатой вреда решается после проведения независимой экспертизы.

При решении вопроса с компенсацией мирным путем, каждый его шаг нужно документировать, чтобы впоследствии участники не предъявляли друг к другу претензии и не инициировали судебные разбирательства. Для этого нужно зафиксировать факты решения виновника добровольно компенсировать ущерб, достижения договоренности в определенной сумме, а также передачи денег.

Ответственность за отсутствие полиса обязательного страхования

Действующей страховки ОСАГО у некоторых водителей нет, потому что вероятнее всего они надеются, что никогда не попадут в аварию, так как ездят аккуратно, забывают ее оформить или просто хотят сэкономить деньги. Согласно российскому законодательству за отсутствие полиса обязательного страхования автогражданской ответственности взимается штраф:

- 500 руб. или предупреждение – если полис есть, но сам документ забыт дома.

- 800 руб. – если полис даже не оформлен.

- 800 руб. – если полис есть, но его срок действия истек.

- 500 руб. – если полис есть, но вписан в него не тот человек, который управляет машиной, а другой.

Экспертиза повреждений автотранспортного средства

Как только все процедуры на месте аварии завершены, пострадавшее транспортное средство нужно показать специализированным экспертам для оценки нанесенных увечий. Такую процедуру может выполнить любое учреждение, прошедшее государственную сертификацию и имеющее право выдавать заключения с юридической силой.

Например это может быть:

- Сервисный центр.

- Экспертное бюро.

- Научный центр.

- Учреждение государственной оценки и т.д.

В одном из перечисленных учреждений нужно заказать два отчета:

- Независимую экспертизу – стоимость варьируется в пределах 2 тыс. – 7 тыс. руб.

- Утерю товарной стоимости (если пострадавшему транспорту еще не исполнилось 5 лет) – стоимость варьируется в пределах о2 тыс. – 5 тыс. руб.

Частные оценщики не наделены правом на проведение экспертизы ТС и выдачу отчетов с юридической силой.

Чтобы результат экспертной оценки имел юридическую силу, необходимо пригласить виновника инцидента на дороге почтовым приглашением, чтобы он сам видел, как проводится экспертиза. Телеграмма должна направляться обязательно с уведомлением о получении. Если виновнику не дойдет она и его не будет на экспертизе, то он сможет легко оспорить сумму ремонта и тогда придется проходить процедуру повторно.

При этом, если виновник задерживается более чем на 15 минут от указанного в телеграмме времени, то его могут дальше уже не ожидать. В этом случае он будет виноват сам.

Кто выплатит ущерб, если виновник без полиса ОСАГО?

На сегодняшний день, если при ДТП у его виновника нет ОСАГО, закон не предусматривает для страховой компании (СК) потерпевшего обязанности выплат, т. к. механизм возмещения затрат страховщика требует наличия другой СК, связанной с виновником договором.

Если договор ОСАГО есть, то компания виновника возместит все затраты компании потерпевшего и, если на то будут основания, сделает своего страхователя конечным материальным ответчиком, в свою очередь взыскав с него свои затраты.

Но если второй СК нет, то возмещать затраты страховщику потерпевшего некому, а обязанность прямого судебного взыскания с виновника компанией. Хотя подобные идеи в юридических и законодательных кругах высказывались и может быть подобный механизм появится в будущем.

Итак, в обычных случаях отсутствия ОСАГО у виновника, он самостоятельно возмещает ущерб, причиненный ДТП.

Какие есть варианты для получения возмещения от виновника без ОСАГО?

Вы поняли, что выплат от СК, при отсутствии ОСАГО у виновника ДТП не будет. Что же делать? Есть несколько вариантов.

Для нашего случая их будет три:

- Решение вопроса на месте – без дальнейших разбирательств.

- Досудебная претензия – если виновник на этапе разбирательств согласится оплатить все убытки добровольно.

- Судебный иск – наименее благоприятное развитие событий, когда компенсацию виновник будет выплачивать принудительно.

Это основные широко практикуемые возможности, но помимо них, имеются еще некоторые – узкоспецифические, связанные с нюансами ДТП, о которых я упомяну ниже.

Нюансы применения закона

Если виновник ДТП без страховки, это однозначно является отсутствием оснований для выплаты возмещения. На потерпевшего это не распространяется.

Если при ДТП у пострадавшего нет страховки, возместит ущерб страховая компания виновника. Если нет полиса у виновника, что делать пострадавшему и выплатят ли ему ущерб? Нужно урегулировать отношения непосредственно с виновником в досудебном или судебном порядке. Можно договориться о возмещении без вызова полиции, если повреждения незначительные.

В любом случае при возмещении в досудебном порядке рекомендуется составить расписку о получении средств.

Без ОСАГО был потерпевший

Если же ОСАГО нет у потерпевшей стороны, а у виновника есть, то нужно вызвать сотрудников ГИБДД и зафиксировать происшествие. Отсутствие полиса, если авария произошла не по вашей вине, не является причиной для отказа выплаты со стороны страховой компании. За получением компенсации нужно обратиться к страховщику ОСАГО виновника, сообщив о ДТП, и договориться о проведении экспертизы повреждений. Далее вас попросят приехать на осмотр, взяв все документы, связанные с аварией (постановление, определение, протокол), и написать заявление на получение компенсации.

Однако бывают ситуации, когда виновник ДТП не очевиден или же он настаивает, что виноваты обе стороны. В этом случае сотрудники ГИБДД могут признать обоюдную вину, чтобы не тратить время на выяснение всех обстоятельств на месте. Такое постановление можно оспорить на разборе в ГИБДД, но это займет лишнее время. В противном же случае за ремонт автомобиля каждой стороне придется платить из своего кармана.

Если виновник ДТП не застрахован, куда обращаться потерпевшему

Следует разграничить понятия: отказ страховой от выплаты и отсутствие у виновника действующего полиса ОСАГО. В обоих случаях выплата будет истребована с виновника. Однако в первом случае есть все-таки шанс, что страховщик отказал неправомерно.

Следует перечислить самые спорные моменты, при которых страховщик все-таки обязуется произвести выплаты:

водитель авто пьян;

водитель, который стал виновником ДТП не вписан в страховой полис;

водитель не имеет прав;Важно! Во всех перечисленных случаях страховщик имеет право на регрессию (взыскание средств компенсации с виновника ДТП через суд).

полис имеется, но его забыли дома. Возмещение будет выплачено, если страхователь предъявит в ГИБДД свой полис;

документы об аварии не оформлены должным образом и содержат ошибки

В данной случае, ущерб выплачивается в пределах только 25 тысяч рублей;

у страховщика отозвали лицензию. Компенсацию должен будет оплатить РСА.

Как быть, если виновник ДТП не застрахован? В этом случае платить должен виновный. Если водитель не является собственником авто, а лишь работает на предприятие, то претензии предъявляются юридическому лицу.

Если за рулем на момент аварии находилось лицо, не имеющее доверенность на право управления, тогда требования возмещать ущерб нужно предъявить собственнику авто. Когда ущерб наносится авто, которое не двигалось, тогда компенсацию придется заплатить всем участника ДТП, вне зависимости от вины. Обращаться в суд, желательно по горячим следам и обязательно нужно провести экспертизу ТС. Заручившись помощью юриста, успех разрешения дела увеличивается вдвое.

Что делать виновнику ДТП, если у него нет ОСАГО?

Теперь давайте рассмотрим ту же самую ситуацию, только со стороны виновника ДТП.

Если нет сомнений относительно того, кто является виновником ДТП, то есть смысл «договориться на месте», При этом можно попытаться договориться на меньшую сумму. Ведь все равно виновнику ДТП придется платить, так почему бы не получить небольшую скидку.

Если невиновная сторона ДТП настаивает на вызове сотрудников полиции или нет определенности в отношении того, кто является виновником ДТП, то придется вызывать сотрудников полиции.

Надо понимать, что если виновник ДТП не оформил полис ОСАГО, то никакая страховая компания не будет компенсировать причиненный ущерб. Ущерб будет возмещать виновник ДТП самостоятельно.

Если ущерб потерпевшей стороны будет возмещен страховой компанией в соответствии с полисом КАСКО, то страховая компания будет обращаться с регрессным иском к виновнику ДТП. Т.е. страховая компания будет взыскивать все то, что было уплачено не виновной стороне по полису КАСКО.

Таким образом, виновник ДТП, если у него нет ОСАГО, будет компенсировать причиненный ущерб.

Кроме того, если вопрос добровольной компенсации на месте не удается решить до приезда полиции, необходимо понимать, что виновник ДТП будет привлечен к административной ответственности за нарушение правил дорожного движения и привлечен к ответственности за отсутствие полиса ОСАГО, поскольку по закон он должен страховать свою гражданскую ответственность (ОСАГО).

Напомню, что с 2017 года вступили в силу новые правила возмещения ущерба при ДТП по ОСАГО. Теперь в приоритете натуральное возмещение.

Надеюсь, что статья оказалась Вам полезной.

Страховые выплаты — куда обращаться?

С тем, что это бесконтактное ДТП, разобрались, теперь самое время перейти к возмещению ущерба. Специфические дорожно-транспортные происшествия относятся к страховым случаям, покрываемым полисом Обязательного страхования автогражданской ответственности. Если установлен виновник происшествия, то получить страховые выплаты вполне реально. Но! Это возможно только в случае, если имело место столкновение транспортных средств. По официальной информации РСА, обращаться потерпевшая сторона должна в страховую компанию, которая обслуживает виновника ДТП.

Кроме того, что полагается за бесконтактное ДТП по ОСАГО водителям интересно, какое наказание предусматривается законом? Независимо от того, участвовало ли транспортное средство, спровоцировавшее аварию, в столкновении или нет, виновник все равно привлекается к административной ответственности. За сокрытие с места происшествия предусматривается лишение прав на длительный срок. Единственным способом смягчить наказание в данном случае является убеждение судьи в том, что по незнанию, вашими действиями было спровоцировано ДТП. Практика показывает, что сделать это крайне трудно и без профессионального адвоката не обойтись.

Действия на месте ДТП, когда у виновника нет ОСАГО

Есть несколько практических рекомендаций о том, как же действовать в первые минуты аварии.

Прежде всего, следует получить координаты стороны, которая в первую очередь причастна к совершению ДТП. Если водитель будет чинить этому препятствия, всегда на помощь придут сотрудники ГИБДД.

Обязательно нужно проследить за тем, чтобы расположение на месте происшествия оставалось неизменным. Ведь даже самые незначительные детали помогут восстановить картину дорожной аварии.

Важно также составить схему места происшествия. Ее можно нарисовать от руки, заручившись под рисунком подписью от свидетелей.. Внимательно следует проследить за правильностью составления протокола об административном правонарушении

В нём должно быть обязательно обозначено, что у виновной стороны отсутствовал полис ОСАГО.

Внимательно следует проследить за правильностью составления протокола об административном правонарушении. В нём должно быть обязательно обозначено, что у виновной стороны отсутствовал полис ОСАГО.

Если пострадавшая сторона не согласна с некоторыми выводами инспектора ГИБДД, она вправе изложить свои замечания к протоколу.

Бывает так, что виновник предлагает решить сразу же все мирным путем, не дожидаясь прибытия патруля. В таком случае все договоренности и получение денег желательно оформить расписками.

Как происходит возмещение ущерба

В случаях, когда столкнулись два автомобиля, есть виновник и потерпевший. В ряде случаев оба водителя могут иметь оба статуса, когда вина признана обоюдной.

Если виновный в ДТП только один, то Гражданский кодекс обязывает его возместить причинённый им ущерб автомобилю потерпевшего. Но ФЗ “Об ОСАГО” предусматривает возможность выплаты такой компенсации за него. Проще говоря, если Вы приобрели полис, то за Вас почти во всех случаях выплачивает страховая компания.

Куда обращаться

В случае обращения при ДТП, чья страховая компания возмещает ущерб пострадавшему? Всё просто: если в аварии нет пострадавших, то компенсацию должна выплатить компания потерпевшего — это называется обращение за выплатой по прямому возмещению убытков. В конце 2017 года законодательство изменилось, и после принятых поправок в статью 14.1 ФЗ “Об ОСАГО” при любом количестве участников потерпевшие обращаются в свою страховую (ранее только если 2 участника).

Если в ДТП есть пострадавшие, то обращаться нужно только в страховую виновника. Право выбора в обоих случаях при вопросе, в чью страховую обращаться, потерпевшему не предоставлено.

Как получить возмещение

Вам понадобятся следующие документы:

- постановление виновнику, протокол в его отношении либо соответствующее определение об отказе в возбуждении административного дела,

- справка о ДТП (её могут не выдавать после изменений регламента от 20.10.2017, но тогда все обстоятельства аварии должны быть записаны в другие документы или отдельный документ с печатью и подписью ГИБДД),

- извещение (его Вы можете заполнить сами на официальном бланке),

- заявление о страховом возмещении (пишется в свободной форме),

- реквизиты для оплаты возмещения (либо в заявлении указывается, что желаете получить компенсацию наличными, если Вас не направят на ремонт).

По результату поданных документов в течение 20 дней страховая компания обязана выдать Вам направление на ремонт или выплатить деньгами компенсацию (на усмотрение страховой).

Если автомобиль, что называется, “ушёл в тотал” — то есть при полной гибели автомобиля страховая возмещает ущерб только деньгами. При этом, к сожалению, сумма будет, скорее всего, уменьшена на стоимость годных остатков от машины. Но и тут возможны два варианта (обычно страховая компания оставляет выбор за владельцем — как в случае ОСАГО, так и Каско):

- повреждённый авто страховая забирает себе, а Вам производит выплату по полной рыночной стоимости автомобиля,

- страховая выплачивает Вам рыночную стоимость за вычетом годных остатков, согласовав сумму вычета с Вами, а остатки машины Вы, разумеется, оставляете себе.

Что делать, если пьяный виновник аварии не имеет страховки ОСАГО

При условии, что вторая сторона аварии не только не располагает полисом, но также и совершила все деяния, повлекшие рассматриваемые последствия, в состоянии алкогольного опьянения, то вы, как потерпевший, обязаны:

- оформить по правилам аварию;

- вызвать представителей закона.

Все, что вы будете делать дальше в такой ситуации, рассказано выше. Последовательность действий для вас не меняется из-за того, что искомое лицо пьяно, однако, для него же последствия данного происшествия станут в несколько раз более серьезными.

Если водитель второго автомобиля был пьян, он должен не только оплатить вам ущерб, но также и штраф в государственную казну, и кроме того, на время он будет лишен права управлять автомобилем

Обращение в суд

Если виновник не компенсировал ущерб, придется доказывать свою правоту в суде. Пострадавший должен подать иск и приложить все документы, которые он собирал к досудебной претензии.

Исковое заявление нужно подавать по месту жительства виновника ДТП. Если сумма иска меньше 50 000 рублей — в мировой суд, если больше — в районный.

Важно не ремонтировать машину до разбирательств: суд назначит свою экспертизу в любом случае.

Нужно быть готовым, что взыскание денег с ответчика может затянуться надолго. Гражданские дела рассматриваются в течение двух месяцев с момента поступления заявления, назначение дополнительных экспертиз тоже влияет на сроки.

Выиграть суд — еще не значит получить деньги. После вступления решения суда в силу, нужно получить исполнительный лист, передать его судебным приставам, которые будут взыскивать с должника необходимую сумму. Порой процесс растягивается на месяцы и даже на годы.