В каких случаях стоит затевать судебную тяжбу, а в каких это будет бесперспективным?

Безусловным лидером на рынке Услуги по ОСАГО является Российская государственная страховая компания (Росгосстрах). Хотя монополистом она не является, и многие другие страховые компании также осуществляют страхование автогражданской ответственности, все же подача иска будет рассмотрена данной организации. Ведь много держателей полисов Росгосстраха сталкиваются с теми или иными нарушениями со стороны страховщика.

В части ОСАГО, наиболее распространенными являются следующие нарушения:

- Если компания допустила просрочку в выплате компенсации либо не соблюла иные сроки. Например, можно подать в суд за просрочку по ремонту.

- Когда урон от дорожно-транспортного происшествия превышает сумму, подлежащую выплате при наступлении страхового случая. В этой ситуации вины страховщика, как таковой, нет, но подать в суд по этой причине возможно.

- Если мало выплатили и компенсация не покрывает расходы потерпевшей стороны. Обращение в суд будет эффективным только в том случае, если по условиям договора сумма страховой компенсации предполагалась более крупной. Даже если часть страховой выплаты получена, остальное можно взыскать в судебном порядке. Но, как правило, страховщик идет на некоторую хитрость. Недоплачивают малую часть ущерба, из-за которой многие автовладельцы не обращаются в суд ввиду того, что времени и денег можно потерять больше, чем страховая компания, в конечном итоге, выплатит.

- Если страховщик заявляет отказ отнести данное происшествие к категории страхового случая. В такой ситуации страховая организация будет ссылаться на то, что транспортное средство получило повреждения не от другого автомобиля, а от сторонних объектов. Соответственно, выплату страховая компания не произведет.

- Отказ от выплаты со ссылкой на то обстоятельство, что виновник аварии был пьян.

- В случае, если с места происшествия скрылся виновник аварии, но сотрудники ГИБДД успели зафиксировать его данные.

ВНИМАНИЕ !!! Не принесет желаемого результата рассмотрение в суде в случае отказа по следующим основаниям:

- При желании взыскать Моральный вред или упущенную выгоду, ведь компенсируют только реально понесенный ущерб.

- Если по полису застраховано не то транспортное средство, которое попало в аварию, а другое.

- В аварийном происшествии участвовало автотранспортное средство, перевозящее опасный груз.

- Аварийное происшествие произошло в связи с исполнением служебных обязанностей, которые потенциально опасны для жизни и здоровья человека. Вред здоровью и жизни таких людей возмещается в совершенно ином порядке.

- ДТП произошло в период тест драйва.

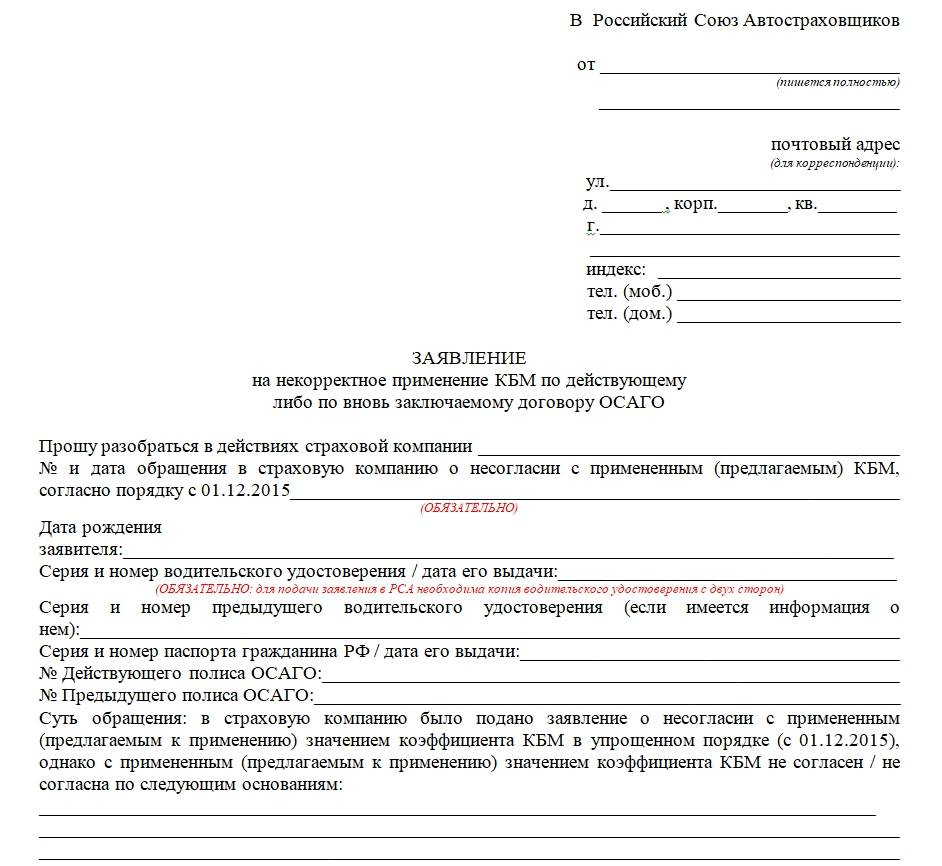

Отдельно стоит рассмотреть случай, когда завышен кбм, допустим, в связи с ошибкой сотрудников страховой компании. Здесь лучше обращаться не в суд, даже если страховщик отказал в его снижении, а в Российский союз автомобильных страховщиков. Проверка по базе этой организации поможет установить точный коэффициент бонус-малус. Но получить возврат излишне уплаченного за страховку не получится.

- Ущерб, причиненный драгоценному имуществу, не возмещается по этому виду страхования. Ведь стоимость такого имущества может быть очень велика, а также оно и само может быть застраховано.

- Фальсификация результатов ДТП.

- Страхователь пропустил срок обращения за выплатой, неправильно оформил бланк сообщения о наступлении страхового случая или допустил иное нарушение условий договора об ОСАГО.

- У полиса ОСАГО истек срок действия либо он поддельный. В этом случае, взыскать возмещение можно только с виновника, но не со страховой компании.

Что делать, если у виновника нет страховки: пошаговая инструкция

В первую очередь следует соблюсти определенную последовательность действий с самого начала ДТП.

Этап 1. Правильное оформление ДТП

Когда только произошла авария, важно изначально сохранять спокойствие и действовать в сотрудничестве с работниками ГИБДД.

В первую очередь нужно позаботиться о том, чтобы на руках были все данные о противоположной стороне (инициалы, контактный телефон, действительное место проживания). Если виновник скрывает свои данные, их можно запросить в органе ГАИ.

При оформлении протокола нужно проследить за тем, чтобы в нём был вписан факт отсутствия полиса ОСАГО. В противном случае предъявление иска будет сопровождаться определенными сложностями. А также понадобится и схема ДТП.

Пригодятся также свидетельские показания. Не следует забыть взять координаты людей, которые стали очевидцами дорожного события. Пригодятся также съемки окрестных видеокамер.

Этап 2. Определение размера ущерба

Процедура будет зависеть от того, какой характер причиненного вреда.

Если пострадал только автотранспорт, достаточно будет заключения независимой экспертизы, которая определит стоимость восстановительного ремонта. Сделать её можно на СТО, в государственном учреждении или в частной компании с соответствующей лицензией.

При наличии ущерба здоровью следует собрать медицинские справки, касающиеся повреждений, утраты трудоспособности. Также следует собрать документы в подтверждение затрат на лечение.

Справка об утраченном среднем заработке также удостоверит затраты на восстановление здоровья.

Этап 3. Досудебная претензия

Её направлять необязательно, однако она может в ряде случаев ускорить возмещение ущерба. Ведь не каждому виновнику ДТП захочется проходить череду судебных разбирательств. Кроме того, будут сэкономлены средства на судебные издержки.

В претензии можно указать реквизиты, куда следует перечислять деньги в счет причиненного ущерба. Конечно, в ряде случаев деньги удобно переводить в безналичном порядке.

Претензию можно вручить лично или отправить заказным письмом, но обязательно с обратным уведомлением о вручении. Извещение от почты обязательно потребуется для суда.

Этап 4. Разбирательство в суде

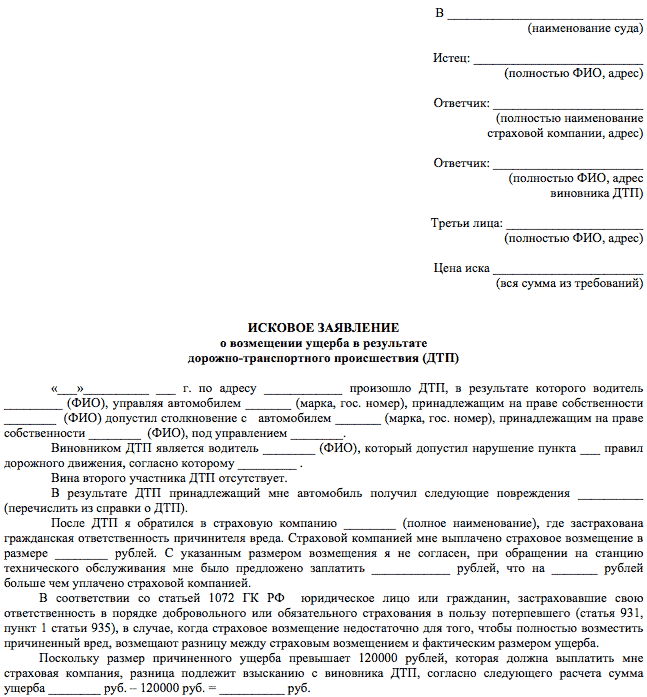

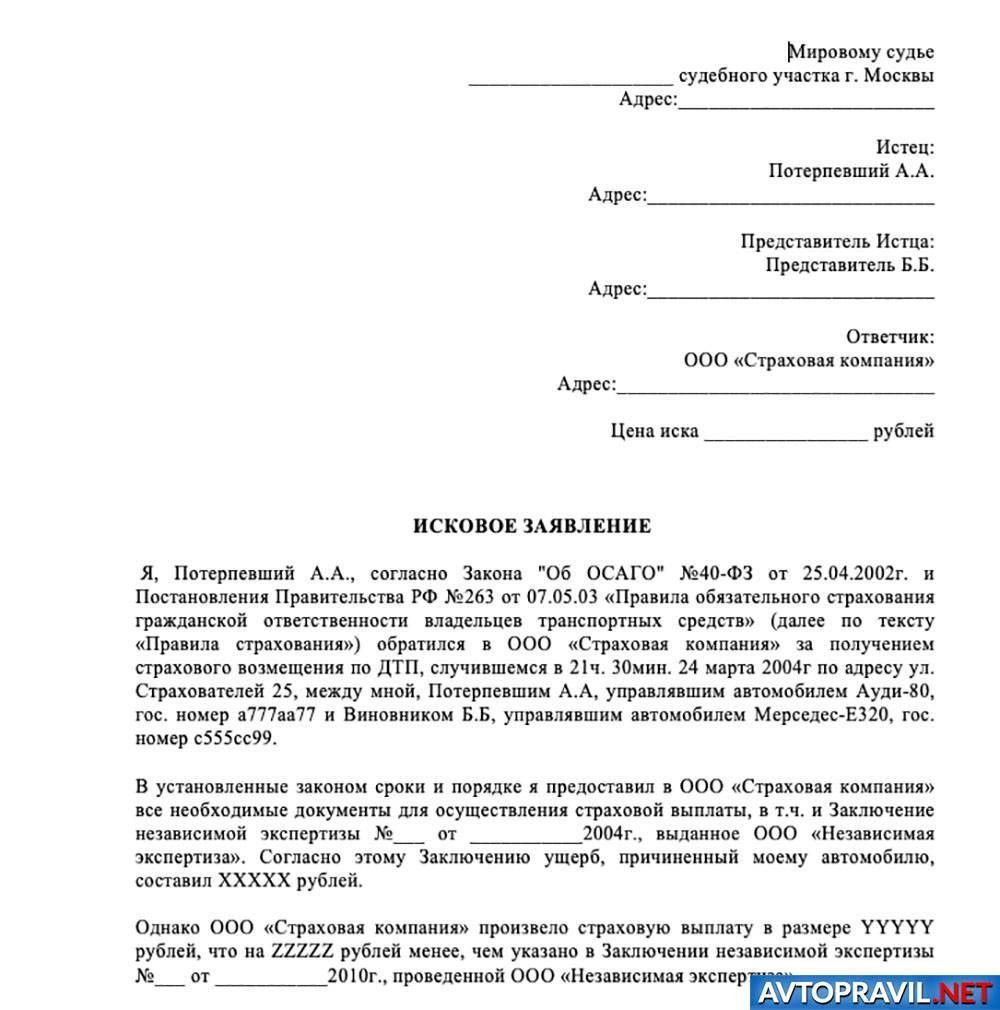

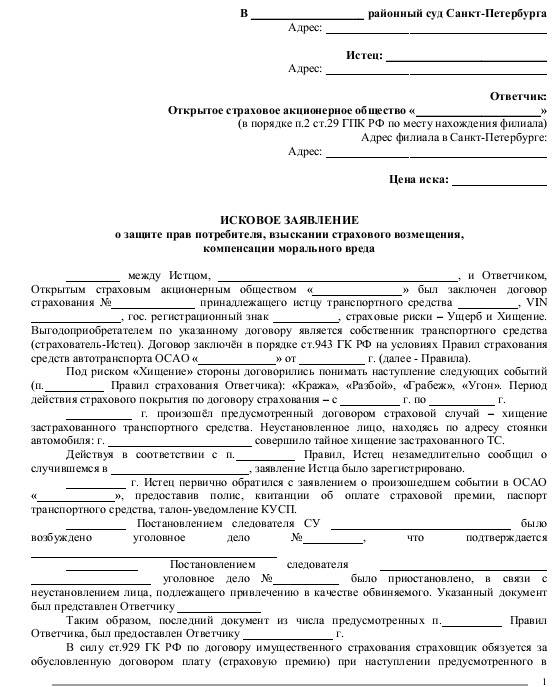

Здесь необходимо исковое заявление в суд на виновника ДТП. Оно пишется и подаётся по правилам ГПК РФ.

Мы уже говорили выше о том, что в зависимости от общей суммы исковых требований дело может рассмотреть как районный суд, так и мировой судья.

Важно всегда правильно построить собственную правовую позицию, подкрепленную доказательствами. От этого будет зависеть содержание итогового решения.

Могли ли соседи дважды получить компенсацию

Ваши соседи дважды возместили убытки за один и тот же страховой случай: от страховой компании и от вас, как виновников затопления.

По закону тот, кто без каких-либо оснований приобрел или сберег имущество за счет другого, обязан вернуть последнему такое имущество. Это называется неосновательным обогащением. Под имуществом может пониматься все — от вещей до денег.

Есть и исключения. Вот что не является неосновательным обогащением:

- Имущество, которое было передано раньше, чем наступил срок договора или договоренности. Например, по договору найма квартиросъемщик должен вселиться в квартиру 1 января, но смог заехать раньше — 20 декабря.

- Имущество в счет обязательства по истечении срока исковой давности. Например, собственник погасил долг по квартплате позже, чем истек срок исковой давности по его взысканию. В этом случае нельзя предъявить претензии управляющей компании, что она обязана вернуть деньги.

- Зарплата, пенсии, пособия, стипендии и т. д., если нет ошибки в расчетах и получатель денег действует добросовестно.

Все это не ваш случай.

Вы пишете, что соседи получили от вас компенсацию, написали расписку, что претензий не имеют, а потом все равно решили обратиться в страховую компанию, которая выплатила компенсацию. То есть они получили неосновательное обогащение либо от вас, либо от страховой. Поэтому с соседей можно требовать вернуть деньги.

Причем требовать вернуть неосновательное обогащение можно независимо от того, было оно неумышленным или сознательным.

Суды обычно встают на сторону страховых компаний, когда те подают иски к страхователям с требованием о возврате неосновательного обогащения. Например, в Москве страховая потребовала от страхователя вернуть 54 703 Р, которые она выплатила ему по договору страхования имущества. Квартиру страхователя залил сосед сверху. Это был страховой случай, поэтому компания возместила ущерб.

Когда страховая обратилась к виновнику залива в порядке суброгации, так как выплатила страхователю свои деньги и получила его право на возмещение ущерба, выяснилось, что тот уже заплатил пострадавшему 35 000 Р. Страхователь написал расписку, что у него нет претензий к соседу и его устроила сумма компенсации.

Суд посчитал, что пострадавший был не вправе обращаться в страховую компанию, ведь его ущерб уже компенсировал виновник происшествия. Поэтому судья удовлетворил требования страховой. Апелляционная инстанция оставила решение в силе.

Мосгорсуд рассматривал похожее дело, где истцом уже был виновник потопа. В том деле в июне 2012 года женщина залила квартиру соседей снизу. Она не смогла сразу найти деньги, чтобы компенсировать ущерб, поэтому выплатила их только в августе 2012 года. Причем в расписке, где стояли подписи обеих сторон, было указано, что виновник залива компенсирует как материальный, так и моральный ущерб.

Но в августе 2015 года — через три года — женщина выяснила, что страховая компания тоже выплатила пострадавшим страховое возмещение и потом подала на нее в суд в порядке суброгации.

Виновнице потопа удалось в суде не только вернуть свои деньги, но и взыскать с соседей проценты за пользование ее деньгами в течение трех лет, так как в суд она обратилась в 2015 году. Суд однозначно признал деньги, которые пострадавшие получили от соседки сверху, незаконным обогащением.

Как подать жалобу финансовому уполномоченному?

Финансовый уполномоченный осуществляет досудебное урегулирование споров между финансовыми организациями (в том числе страховыми и кредитными организациями) и их клиентами. Подробнее об этом можно узнать на сайте уполномоченного. Институт этот не очень эффективный, но обязательный.

Жалобу при отказе в возврате страховой премии можно подать почтовой корреспонденцией или через сайт финансового уполномоченного. При этом второй вариант существенно экономит время: срок рассмотрения жалобы, поданной онлайн, составляет 15 дней, а бумажные жалобы рассматриваются 30 дней; да еще и на почтовую пересылку время уйдет. Кроме того, поскольку требования к содержанию жалобы и прилагаемым документам жесткие, аппарат уполномоченного часто отказывает в их принятии по формальным основаниям. При подаче жалобы через сайт вы узнаете об этом в тот же день, а потому сможете оперативно устранить замечания и направить ее повторно.

Требования к документам выше, чем у судов. Причем мы сталкивались даже с необоснованными отказами в принятии обращений из-за несоблюдения претензионного порядка, хотя документы, подтверждающие направление претензий, были приложены. По необоснованным отказам позже получено положительное решение ЦБ РФ. Поэтому обращение к финансовому уполномоченному лучше готовить со специалистом.

Документы

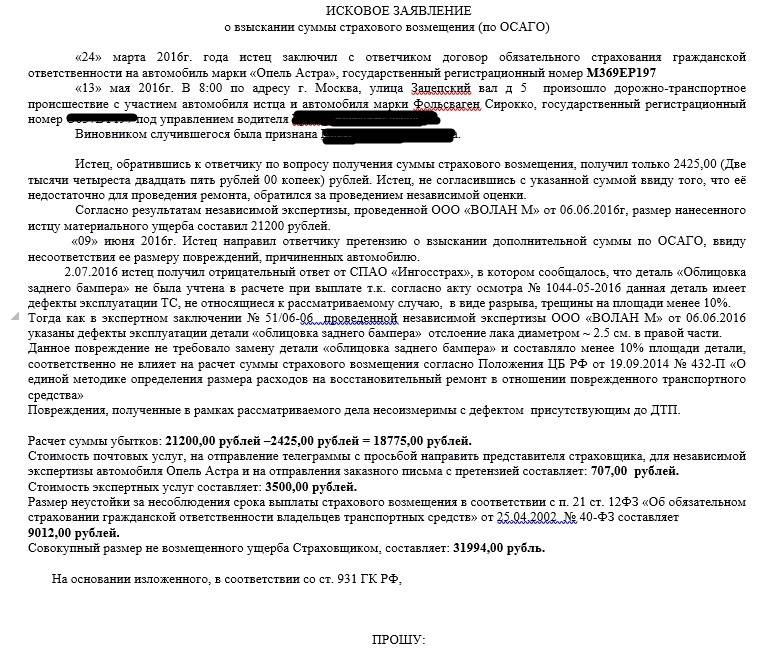

До подачи искового заявления в суд потерпевший должен соблюсти установленную процедуру: получить нужную документацию в ГИБДД, получить отказ либо часть выплаты в страховой, сделать независимую экспертизу ущерба авто.

Затем следует обратиться с письменной претензией о выплате нанесенного ущерба к виновнику ДТП. Претензию лучше отправить ценным письмом с уведомлением о получении.

Если после истечения установленного в претензии срока виновник не выплатил деньги, следует подать иск на виновника ДТП в суд. Для этого вам потребуются такие документы:

- исковое заявление;

- копия акта о страховом случае;

- копия справки о ДТП;

- копия документа по делу об административном правонарушении;

- копия телеграммы с вызовом на осмотр;

- копия отчета независимой экспертизы;

- копии документов от страховой (отказ в выплате либо документ о размере проведенной выплаты);

- копии других документов, чеков, договоров касаемо затрат, связанных с ДТП;

- квитанция об оплате государственной пошлиной за подачу иска.

В исковом заявлении желательно указать идентификационный код ответчика.

На практике бывает, что судебные приставы отказывают в исполнении судебных приказов по причине отсутствия в них таких данных, ведь согласно инструкции для приставов наличие сведений об идентификационном коде обязательно для исполнения решений суда.

В какой суд подавать документы

Первым делом, конечно же, встанет вопрос, в какой суд подавать иск на виновника ДТП. Иск с документами подается по месту жительства виновника аварии.

Первым делом, конечно же, встанет вопрос, в какой суд подавать иск на виновника ДТП. Иск с документами подается по месту жительства виновника аварии.

Если цена иска не превышает 50 000 рублей, иск рассматривается мировым судьей, в случае превышения этой суммы – документы подаются в районный суд.

Перед подачей документов в суд нужно обязательно оплатить государственную пошлину. Ее размер рассчитывается согласно нормам Налогового кодекса РФ.

Размер морального вреда определяется в процессе судебного рассмотрения, не входит в сумму иска и не облагается пошлиной.

Согласно действующему законодательству срок рассмотрения судебных претензий для мирового суда составляет один месяц с момента принятия иска в производство, для судов общей юрисдикции – два месяца.

Кому предоставить документы в суде

Исковое заявление подается исключительно в письменной форме. Истец должен подписать иск, указать дату его подачи и приложить копии всех необходимых документов:

- копии иска в количестве, соответствующему числу ответчиков и третьих лиц;

- чек об уплате пошлины;

- документы, подтверждающие обстоятельства, на основе которых пострадавшая сторона обосновывает свои требования;

- доказательства о выполнении досудебного порядка урегулирования спора (копию претензии виновнику ДТП с его росписью о получении либо чек об отправке претензии ответчику почтой, уведомление с почты о получении письма ответчиком);

- расчет взыскиваемой сумы денег, подписанный истцом.

Существует три варианта того, как подать иск на виновника ДТП в суд:

- ценным письмом с уведомлением о вручении;

- принести в суд лично и подать документы в канцелярию, при этом необходимо с собой иметь документ, удостоверяющий личность, а также копию искового заявления, на которой работник канцелярии поставит отметку о принятии документов;

- нанять представителя, который будет представлять ваши интересы по делу в суде, он и передаст исковое заявление в суд.

○ Куда и как подать претензию по ОСАГО?

В зависимости от конкретной ситуации, досудебная претензия может быть направлена страховой компании, виновнику ДТП либо обоим сразу.

Для этого следует составить жалобу соблюдая сроки, установленные законом. Так, страховщику отводится 20 дней на перечисление компенсации страхователю на основании представленных документов. В случае несогласия с установленным размером выплаты, страхователь может в течение 20 дней после окончания установленного срока подготовить и подать досудебную претензию. При несоблюдении данного условия могут возникнуть определенные проблемы при рассматривании дела судом.

Претензия виновнику ДТП подается через почту, заказным письмом в случаях, когда страховая покрывает ремонт не полностью. В компанию жалобу можно отправить также заказным письмом либо отнести ее лично. В последнем случае необходимо иметь 2 экземпляра претензии, один из которых остается у страховщика, а второй – у страхователя с наличием подписи о принятии документа.

Зачем нужна оценка транспортного средства для возмещения ущерба

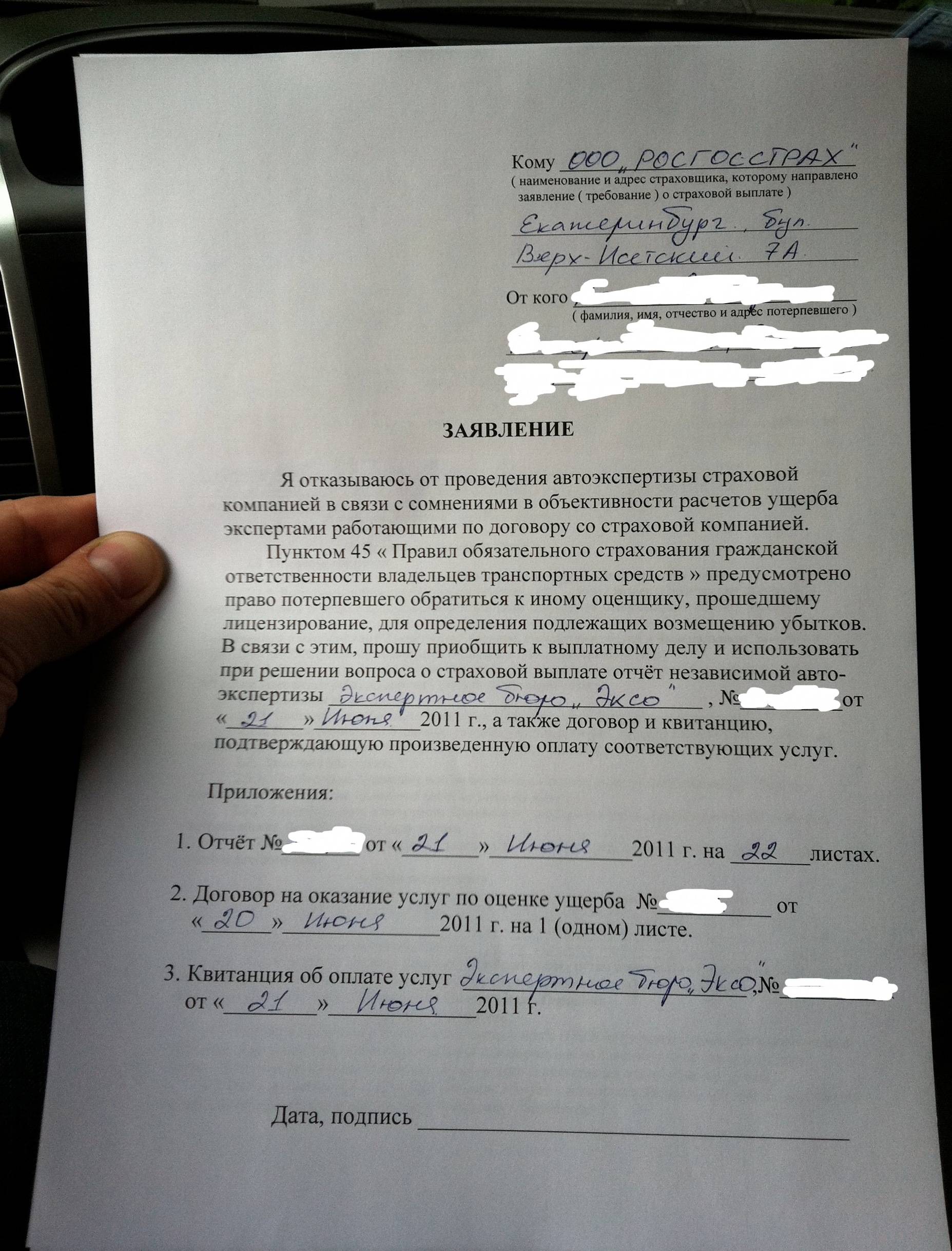

Чтобы определить вероятные затраты на ремонт или утрату товарной стоимости автомобиля следует обратиться к независимому эксперту.

Это может быть специально сертифицированное СТО, государственное учреждение или частная компания с соответствующим разрешением.

Необходимые документы

Понадобятся справка от ГАИ о ДТП и характере повреждений, админпротокол и схема происшествия. Кстати, специалисту можно предоставить и собственные фотографии с места событий. При этом желательно снять машину со всех ракурсов.

Даже в некоторых случаях принесёт пользу фото и видеосъемка окружающей проезжей части. Осколки фар, лобового стекла, деталей кузова: все это также может сыграть своё значение.

Естественно, дополнительно потребуются:

- свидетельство о регистрации машины;

- техпаспорт на неё;

- копия паспорта заявителя.

Эксперт может попросить и дополнительные документы. Предоставить их в интересах пострадавшей стороны.

Уведомление виновника

Это является обязательным условием для полноценного проведения экспертизы. В противном случае ее результаты с легкостью могут быть поставлены под сомнение виновником стороной.

Другая сторона извещается телеграммой о месте и времени проведения экспертизы не позднее чем за 3–5 дней до назначенной даты.

Отчет об оценке восстановительного ремонта автомобиля

Его условно можно разбить на несколько частей. В первой из них указывается дата составления заключения, наименование предприятия, инициалы эксперта, документы, на основе которых они действуют.

Дальше идёт описание транспортного средства, передаваемого на экспертизу, с характером имеющихся повреждений. В этом же разделе указываются и их причины.

После этого делаются расчеты затрат на ремонт и утраты товарной стоимости автомобиля.

С чем нужно определиться в самом начале

Перед началом разбирательства в суде заявитель должен определиться с основными моментами:

- Суммой компенсации по ОСАГО (или другому виду страхования).

- Кому предъявить претензии. Подразумевается конкретный филиал или страховая организация в целом.

- Где будет проходить заседание. Заявитель может выбрать суд по своему усмотрению в соответствии с законом «О защите прав потребителей».

Цена иска

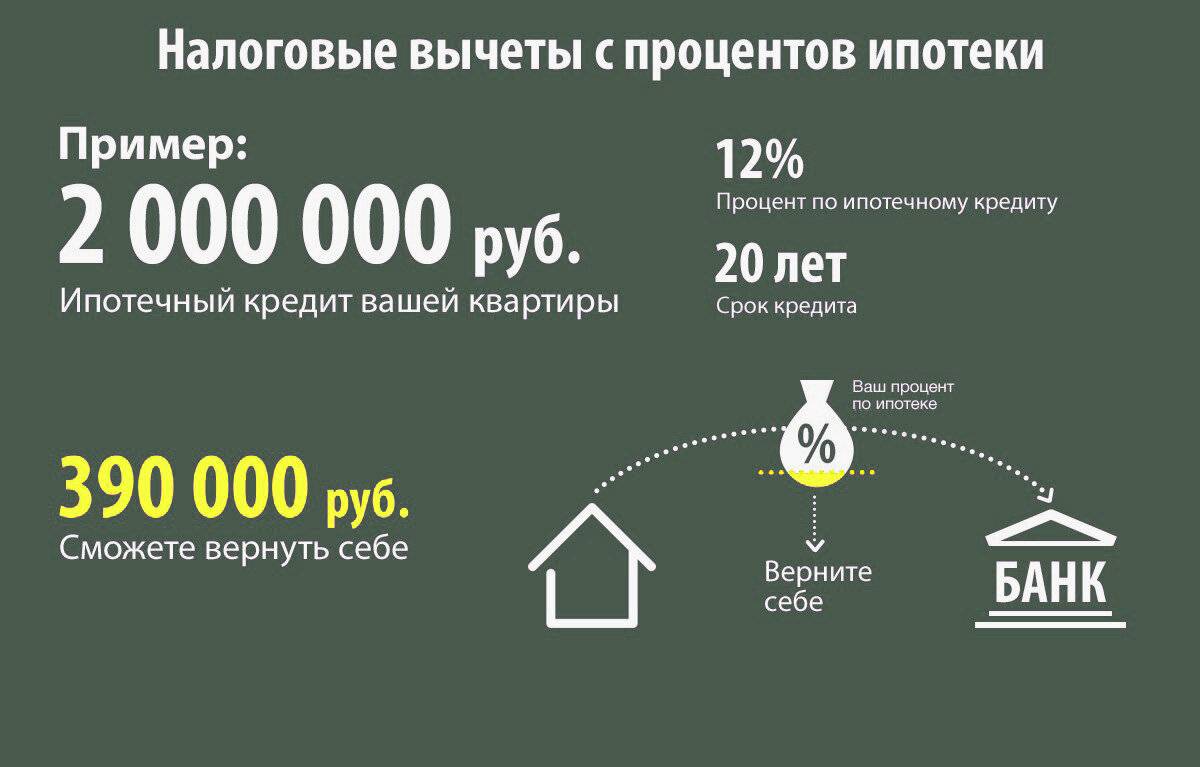

В цену искового заявления, кроме суммы страхового возмещения, включаются неустойки за каждый день просрочки. Они составляют 1% от суммы неуплаты. Например, при наличии долга от страховщика в размере 5 000 рублей за 10 дней неоплаты заявитель может потребовать 500 рублей дополнительно к сумме иска за просрочку.

Истец может потребовать компенсировать моральный вред. Размер компенсации устанавливается судом, с учетом пожеланий клиента. В среднем в судебной практике РФ компенсация морального вреда по искам в адрес страховщика составляет от 3 000 до 10 000 рублей.

Кто будет ответчиком

Финансовые претензии в адрес страховой компании истец может подавать, ссылаясь на данные в полисе. В документе указывается наименование юридического лица, которое ответственно за качество предоставленной услуги.

Застрахованный может ссылаться не только на головной офис, но и на филиал страховой компании. Это возможно, если ответственность за неуплату относится не к деятельности всей организации, а к решению отдельных сотрудников, например, в офисе по месту проживания истца. Такое условие прописано в ст. 17 закона «О защите прав потребителей».

В какой суд подавать документы

Выбор судебного органа – прерогатива истца. Но чаще всего документы подают по месту регистрации заявителя, юридическому адресу страховой компании, или по месту жительства заявителя. Альтернативой является подача заявления по месту исполнения услуг (например, при переезде застрахованного лица в другой регион, если страховка была оформлена в ином территориальном филиале).

Срок подачи

Пострадавшая сторона должна применить возможность досудебного решения конфликта после истечения 20 рабочих дней, отведенных на принятие решения о выплатах. Это один из вариантов трактовки срока обращения к страховщику с претензией. Также собственник транспортного средства может подать заявление с момента выявления неправомерных действий со стороны страховщика.

Срок исковой давности по рассматриваемому делу составляет 3 года. Данная норма зафиксирована в пункте втором статьи 966 Гражданского кодекса Российской Федерации. При упущении периода получить компенсацию по страховке вряд ли удастся.

Что делать, если решение суда уже вынесено?

В том случае, если будет вынесено решение в пользу страховой компании, его можно обжаловать в суде вышестоящей инстанции. На данную процедуру ответчику отводится срок в 30 дней. При этом дополнительно необходимо в течение 10 дней написать заявление на обжалование.

Если ответчик, будучи уверенным в своей правоте, вел защиту самостоятельно, но не смог сделать это убедительно ввиду незнания юридических тонкостей, то на этапе обжалования самое время обратиться к юристам, специализирующимся в данной области. Ведь в случае победы в судебном разбирательстве все расходы на юридические услуги, которые понес ответчик, согласно ст. 100 ГПК РФ должны быть возмещены истцом.

Кроме этого, подача апелляции может помочь затянуть общий срок судебного процесса и, следовательно, выиграть время для сбора необходимой суммы, если дело все же будет проиграно.

Основания для предъявления иска

Страхование по полису ОСАГО покрывает ущерб в результате ДТП, нанесенный:

- имуществу (автомобилю, велосипеду, иной технике и т.д.) пострадавшего;

- жизни и здоровью потерпевших лиц.

Сам факт дорожной аварии не означает, что участникам автоматически будут начислены выплаты. Для того, чтобы воспользоваться страховкой, необходимо правильно зафиксировать дорожное происшествие, а именно:

- оформить подтверждающие ДТП документы;

- своевременно известить об этом страховую компанию;

- представить страховщику поврежденный автомобиль и/или медзаключение о вреде здоровью.

Кто составляет извещение

Главной бумагой, необходимой для подтверждения происшествия, является извещение о ДТП. В зависимости от характера аварии, она может оформляться либо самими участниками, либо с привлечением сотрудников ГИБДД.

Для составления документа без привлечения Госавтоинспекции, необходимо наличие следующих факторов:

- авария произошла с участием только двух ТС;

- вред нанесен только имуществу, и на сумму, не превышающую 100 000 рублей (для водителей из Москвы, МО, Санкт-Петербурга и Ленобласти сумма не должна превышать 400 000 рублей);

- у обоих владельцев оформлен полис ОСАГО;

- спор между участниками ДТП отсутствует.

Если хотя бы одно условие не выполняется, пострадавшие должны вызвать ГАИ.

Обратите внимание! Без правильного оформления факта ДТП в возмещении страховых выплат будет отказано.

Как уведомить страховую

Порядок информирования страховщика закрепляется в Правилах страхования, которые утверждены Положением Банка России от 19.09.2014. О возникновении ДТП автовладелец и потерпевший должны уведомить страховщика сразу же любым доступным способом, а в течение 5 дней обратиться в страховую с подтверждающими аварию и ущерб документами.

После того, как представитель страховщика соберет все необходимые документы о происшествии, и, при необходимости, осмотрит ТС и проведет экспертизу, компания рассчитывает ущерб и принимает решение о выплатах, либо отказывает в их осуществлении.

Нюансы

Направление досудебной претензии позволяет продемонстрировать виновнику происшествия серьёзность намерений в получении компенсации. Это позволяет повысить лояльность гражданина. Присутствие претензии не является обязательным, однако она повысит вероятность вынесения положительного решения.

Досудебная претензия может быть предъявлена и страховой компании. Способ воздействия используется, если присутствуют основания полагать, что организация незаконно занизила выплату. В этом случае к подготовке доказательной базы потребуется подойти с особой тщательностью, поскольку в страховых учреждениях обычно работают высококвалифицированные юристы.

Если цена иска больше 50000 рублей

В таком случае иск будет рассматриваться районным судом. Дело в первой инстанции слушается в пределах двух месяцев. Все будет зависеть от документов, поданных истцом, и доводов, которые выдвигает ответчик.

Процесс может быть затянут в том случае, когда суд сочтёт нужным назначить экспертизу для определения суммы ущерба.

Необходимые документы и доказательства

Следует заранее определиться с составом тех материалов, которые будут приложены к иску.

Вот примерный список документов, на которые может опираться пострадавший водитель:

- справка из ГИБДД о дорожной аварии;

- экспертное заключение о сумме ущерба;

- медицинская справка и документы, подтверждающие расходы на лекарства;

- квитанция об уплате госпошлины (в части вреда, нанесенного автомобилю и морального ущерба).

Если предварительно направлялась досудебная претензия виновнику ДТП без страховки, то к иску прикладывается и её копия.

Может ли понадобиться дополнительная экспертиза

Далеко не каждый виновник ДТП соглашается с теми цифрами, которые ранее назвал эксперт.

Поэтому им заявляется ходатайство на проведение экспертизы ТС для возмещения ущерба.

Суд может пойти навстречу и своим определением назначить повторное исследование с возложением всех расходов на ответчика. Однако у истца существует право предложить своё экспертное учреждение.

Совет ответчику: Если суд вынесет заочное решение нужно написать заявление о его отмене.

С чего начать спор со страховщиками

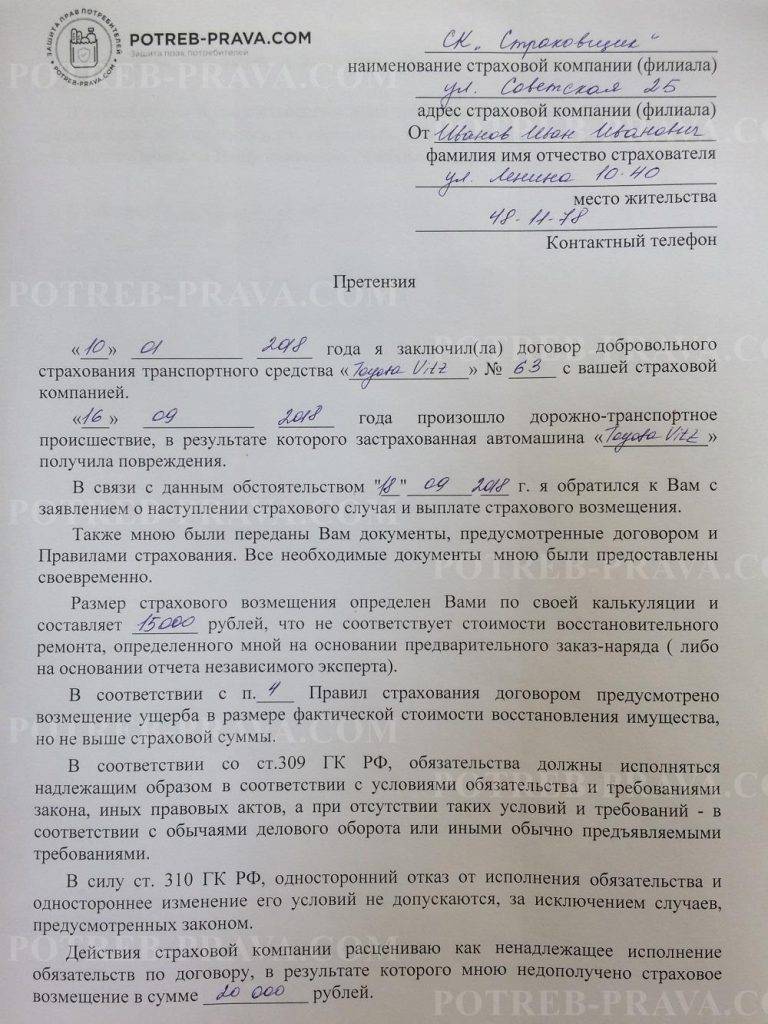

Согласно ч. 1 п. 16.1 ФЗ «Об обязательном страховании гражданской ответственности…» 2002 г., до направления искового заявления в судебное учреждение, претендующий на выплаты участник ДТП должен предъявить страховой компании претензию в письменном виде. В таком заявлении необходимо указать:

- наименование адресата;

- ФИО обращающегося, адрес для направления ответа;

- дату аварии, краткие последствия;

- сведения об обращении в страховую компанию;

- вид возмещения, на которое претендует заявитель;

- результат рассмотрения организацией заявления на выплаты (одобрено, не одобрено, автомобиль направлен на ремонт и т.д.);

- с чем не согласен потерпевший;

- подтверждающие позицию заявителя аргументы;

- решение обратиться в суд.

К претензии заявитель должен приложить доказательства, подтверждающие несогласие лица с ответом или действиями страховой компании. Это могут быть мед. заключения, чеки за реабилитацию после аварии, результаты экспертизы, акты об оценке транспорта и иные доказательства, которые бы свидетельствовали о праве заявителя на выплату.

Страховщик должен дать ответ на претензию в течение 10 рабочих дней. Для того, чтобы подтвердить направление страховой компании такого уведомления, документы лучше передать в канцелярию организации (на второй экземпляре претензии необходимо поставить штамп о принятии заявления), либо направить их заказным письмом с уведомлением о получении адресатом.

Если потерпевший подаст в суд без направления претензии страховщику, его заявление будет оставлено без рассмотрения (ст. 222 ГПК РФ, ст. 148 АПК РФ).

Когда составляется досудебная претензия?

Досудебная претензия используется в качестве попытки мирного урегулирования конфликта перед обращением в суд.

Если речь идёт о ДТП, бумагу необходимо подготовить в следующих ситуациях:

- Лицо, признанное виновным в происшествии, не застраховало ответственность перед третьими лицами по ОСАГО, или срок действия полиса в момент аварии завершился. В этом случае страховая компания не обязана возмещать ущерб, возникший из-за действий нарушителя. Виновник аварии должен будет предоставлять компенсацию из личных средств.

- Ущерб превышает лимит по ОСАГО. В статье 7 ФЗ №40 от 25 апреля 2002 года «Об обязательном страховании автогражданской ответственности» говорится, что компенсация за причинение вреда жизни и здоровью человека не может быть больше 500000 руб. Если речь идёт о нанесении ущерба имуществу, максимальный лимит уменьшается и составляет 400000 руб. Когда выплаты для полного расчета с пострадавшим не хватает, допустимо истребование средств в судебном порядке и составлением досудебной претензии виновнику ДТП.

- Осуществляется взыскание компенсации морального вреда. Получить выплату по ОСАГО не удастся. В ФЗ №40 отсутствует положение, обязывающее страховщика предоставить денежные средства. Статья 1064 ГК РФ предписывает виновнику ДТП предоставить выплату за моральный вред, если ущерб нанесен личности. Выплачивать компенсацию виноватый в аварии гражданин будет из собственных денежных средств.

- Страховая компания отказала в предоставлении выплаты на законных основаниях. Перечень ситуаций, в которых выплачивается компенсация по ОСАГО, представлен в статье 6 ФЗ №40 от 25 апреля 2002 года «Об обязательном страховании автогражданской ответственности». Там же приводится список исключений. Если сложившаяся ситуация попадает в их перечень, гражданину откажут в предоставлении выплаты. Следовательно, необходимо обращаться в суд, а значит возможен вариант с составлением досудебной претензии к виновнику ДТП.

Подготовка к подаче иска

Независимо от случая и причин, на основании которых предполагается взыскать компенсацию, подача в суд на виновника ДТП для возмещения ущерба требует предварительных действий

Прежде всего, важно попытаться мирно урегулировать вопрос посредством отправки виновнику письменной претензии. В бумаге необходимо обозначить сумму компенсации и сроки для ее выплаты. Если виновник выразит несогласие, следует взять с него соответствующую расписку

По правилам запуск судебной процедуры происходит только после подтверждения того факта, что попытки решить вопрос мирно имели место

Если виновник выразит несогласие, следует взять с него соответствующую расписку. По правилам запуск судебной процедуры происходит только после подтверждения того факта, что попытки решить вопрос мирно имели место.

оформлено ДТП

Дополнительно проводится независимая оценка убытков. Для чего можно воспользоваться услугами частных специалистов, но только лишь при предъявлении с их стороны соответствующего разрешения и лицензии на деятельность. По итогам процедуры составляется заключение, которое подписывается экспертом.

Если необходимо возмещение ущерба по здоровью стоит позаботиться о наличии таких бумаг:

- справки из медучреждений;

- чеки, доказывающие расходы на лечение, операции, медпрепараты и реабилитационные мероприятия;

- справка с места труда о размере дохода, если в результате ДТП человек утратил часть заработной платы;

- выписка из карты, доказывающая факт назначения медикаментов и процедур.

Вдобавок рекомендовано пройти дополнительное медобследование, чтобы предоставить заключение экспертного врача в суде. Одним словом, подготовительный этап включает сбор доказательной базы.

Составление досудебной претензии, если ущерб больше компенсируемого по ОСАГО

В статье 1064 ГК РФ говорится, что вред, причиненный личности или имуществу гражданина, подлежит компенсации. Обычно сумма возмещается по ОСАГО. Однако в статья 7 ФЗ №40 от 25 апреля 2002 года приводятся ограничения, устанавливаемые на максимальные выплаты. Если пострадало только имущество, возмещение не может превышать 400000 руб. Когда вред нанесен жизни и здоровью человека, лимит повышается до 500000 руб. Если ущерб составил больше, чем максимальная сумма, и гражданин получил выплату из страховой компании, но хочет взыскать остатки с виновника происшествия, потребуется действовать по следующей схеме:

- Подготовить документы Законодательство не регламентирует список, однако обычно в перечень включают бумаги об аварии, документацию из страховой компании о наступлении страхового случая и размере выплаты, результат экспертизы, подтверждающий величину ущерба. Список может меняться в зависимости от особенностей ситуации.

- Подготовить досудебную претензию к виновнику ДТП. Бумагу нужно составить по классической схеме, представленной выше.

- Направить претензию и дождаться получения ответа. Точный срок рассмотрения в законодательстве не оговаривается.

Скачать бланк претензии можно здесь.

Стоит ли самому делать экспертизу?

И да, и нет.

Изменение досудебного порядка затронуло и тонкости с проведением экспертизы. Если раньше потерпевший мог воспользоваться услугами независимого эксперта, тот считал сумму ущерба, а затем в случае выигрыша в суде расходы перекладывались на страховщика, то с 1 июня 2019 года это работает в ином ключе.

Как мы уже выяснили, теперь появился обязательный этап обращения к финуполномоченному. И чтобы принять решение, омбудсмен может провести собственную экспертизу. Но проводит он её по фотографиям и отчётам от страховщика. Даже если вы приложите заключение вашей оценки – на неё могут попросту не взглянуть.

Но главное – понесённые на оплату экспертизы расходы финуп вам не возместит. Их можно истребовать лишь при обращении в суд, но там придётся оспаривать проведённую финомбудсменом экспертизу – а это не так-то просто.

Впрочем, если вы готовы заплатить за независимую оценку, чтобы точно знать, сколько не доплатил страховщик – это ваше право, запретить вам не могут.

В остальных случаях есть альтернативные варианты:

- Указать в заявлении финупу максимальный размер требований к страховой максимальный лимит в 400 тысяч рублей по ОСАГО (если с неустойкой, то 400 + 400 = 800 тысяч), иные расходы – в любом случае омбудсмен проведёт экспертизу и точно посчитает, сколько должна заплатить страховая,

- Съездить на любое СТО, сделать там качественный осмотр автомобиля (с разбором), сфотографировать полученные в ДТП повреждения и приложить их к заявлению финуполномоченному.

Мы рекомендуем использовать оба варианта. Пожалуй, это единственно доступные действия в 2023 году, которые могут повлиять на решение финупа. Если он проведёт независимую экспертизу не только по фото от страховщика, но и по вашим фотографиям – это повысит шансы получить со СК недостающую сумму.