Как выбрать выгодный вариант ОСАГО?

Первое, на что нужно обратить внимание при выборе ОСАГО, это размер возмещения. В 2023 году максимальная сумма выплат по ОСАГО увеличится до 2 миллионов рублей

Однако, это не обозначает, что страховая компания автоматически выплатит вам всю эту сумму в случае ДТП. Размер возмещения будет зависеть от степени вины и причиненного ущерба

Поэтому, важно внимательно ознакомиться с условиями покрытия и правилами страхования конкретной компании

Также, при выборе ОСАГО стоит учесть, какие именно риски полис покрывает. Обычно, ОСАГО покрывает материальный ущерб и вред здоровью третьих лиц, но есть некоторые нюансы. Например, есть ограничения по выплатам за лечение по травмам после ДТП — их сумма ограничена, и только при условии, что пациент уже прошел медицинскую экспертизу и установлен уровень увечья.

Для того чтобы узнать, какую сумму страховая компания готова выплатить за вред здоровью в случае ДТП, рекомендуется обратиться к полису ОСАГО или к условиям страхования

Важно быть внимательным при ознакомлении с условиями и изучить все мелкие шрифты

Если возникли разногласия со страховой компанией по поводу выплаты или занижения размера возмещения, важно знать свои права и что делать в таких случаях. Более подробно с Вашими возможностями Вы можете ознакомиться в таблице на сайте consultant.ru

В каких случаях выплачивают страховку по ОСАГО?

Полис ОСАГО осуществляет выплату в случаях, когда произошло ДТП, и есть материальный ущерб или физические травмы. Если у вас произошло ДТП и вы стали пострадавшим, страховая компания по полису ОСАГО обязана выплатить возмещение в размере установленной суммы, если виновником аварии является другой участник дорожного движения.

Размер выплаты варьируется в зависимости от степени травм, которые вы получили, и максимальной суммы, которую предусматривает ОСАГО. Определение размера выплаты проводится на основании медицинской документации и оценки убытков, понесенных в результате ДТП.

Однако размер этих выплат ограничивается лимитом ОСАГО, который установлен законодательством

Поэтому важно заранее ознакомиться с максимальной суммой, которую выплачивает ОСАГО, и рассчитать, хватит ли этой суммы на покрытие возможных расходов после ДТП

Если страховая компания отказывает в выплате или занижает сумму возмещения, вы имеете право обжаловать решение в суде. В таких случаях рекомендуется обратиться к юристу для защиты своих прав и получения справедливой компенсации.

Алгоритм получения компенсации

Для того чтобы получить положенную компенсацию потребуется передать в страховую компанию заявление о предоставлении страховки и пакет документов, подтверждающий наступление страхового случая.

Для того чтобы получить положенную компенсацию потребуется передать в страховую компанию заявление о предоставлении страховки и пакет документов, подтверждающий наступление страхового случая.

Перечень бумаг включает:

- удостоверение личности подателя заявления;

- полис страхования;

- заполненный бланк заявления;

- паспорт авто;

- заключение по результатам экспертизы, если таковая проводилась;

- медицинские справки о состоянии здоровья пострадавших лиц;

- свидетельства о смерти погибших, если имел место летальный исход;

- удостоверение водителя;

- карта технического осмотра;

- доказательства случившегося происшествия – протокол ГИБДД, европротокол, показания свидетелей в письменном виде, фото и видео материалы и другие подтверждающие факты.

После встречи с сотрудником и передачи ему документов, следует предоставить автомобиль для проведения экспертизы с целью оценки нанесенного ущерба. После проведения процедуры заинтересованное лицо оповещается о результатах и решении страховой конторы относительно предоставления выплат.

Когда не получится осуществить прямое возмещение убытков по ОСАГО в 2023 году?

Разберём основные ситуации, в которых страховая компания может отказать в компенсации ущерба своему клиенту. При этом такой отказ вовсе не означает, что потерпевший не сможет получить средства, а лишь говорит о том, что СК перенаправит клиента в компанию виновника.

Перечень ситуаций, в которых СК откажет в ПВУ на основании приложения №7 к «Соглашению о ПВУ», можно представить так:

компания виновника уже приняла заявление по этому ДТП (по любым причинам);

в результате ДТП было начато судебное разбирательство (при этом неважно, по какому поводу – главное, чтобы он был связан с аварией);

ДТП оформили по Европротоколу, но при этом участники сомневаются в правильности составления сопутствующих бумаг;

в распоряжении одного из участников имеется только «Зелёная карта», при этом полис ОСАГО отсутствует;

инспектор не смог с уверенностью установить, кто именно является виновником происшествия.

Если получению прямого возмещения убытков по ОСАГО от собственной страховой компании ничего не мешает, то можно смело приступать к его оформлению.

Несмотря на то, что введение безальтернативного ПВУ закрыло ряд существенных пробелов в процедуре получения компенсации, ряд проблем всё же остаётся актуален.

При оформлении прямого возмещения убытков по ОСАГО можно столкнуться со следующими трудностями:

- сумма выплаты по ПВУ может быть на 15-25% ниже реальной;

- страховщики часто пытаются склонить клиента при первом посещении подписать соглашение о выплате, которое фиксирует сумму возмещения и срок его выдачи;

- любая ошибка в документах по ДТП может стать законной причиной для отказа в прямой выплате (особенно актуально, когда участники не вызвали сотрудников ГИБДД);

- ДТП произошло без контакта между ТС, а в условиях к получению ПВУ указана формулировка «два ТС».

Разберём эти проблемы несколько подробнее.

Первая проблема – занижение выплат. Даже не взирая на то, что законодательство предусмотрело обязательность и безальтернативность выплат по страховому случаю, СК всё же могут постараться занизить сумму.

Суть проблемы кроется в том, что при использовании ПВУ проводки расчётов для страховой компании ведутся по строго фиксированным суммам, определённым Российским Союзом автостраховщиков. РСА не интересуется тем, каков размер конкретной выплаты по страховому случаю – сумма возмещения затрат для СК со стороны РСА формируется исключительно по информации о пострадавшем автомобиле и регионе, в котором произошло происшествие.

Результатом такого подхода становится то, что страховщик может как понести существенные убытки, так и ощутимо заработать на своём клиенте. Подобные возможности способствуют тому, что СК стараются занижать суммы выплат всеми доступными способами. Занижение размеров возмещений при ДТП с дорогим транспортным средством позволит покрыть затраты, а при аварии с дешёвым автомобилем – неплохо заработать на возврате от РСА.

В результате получается так, что разница в суммах между стандартным возмещением и выплатой методом ПВУ может составлять около 30%.

Вторая проблема – оформленное соглашение о выплате. Оформление такого документа – это распространённая хитрость, которой стараются пользоваться страховщики в 2023 году. Эта бумага имеет юридическую силу и устанавливает фиксированный размер выплаты при наступлении страхового случая, а также дату и порядок её получения. Если клиент согласился на подобный вариант, то он лишается возможности проведения реальной оценки ущерба при ДТП.

При наличии соглашения страховая попросту выплатит ту сумму, которая указана в документе. Конечно, эта сумма может превышать реальный ущерб, однако такое происходит крайне редко. Пострадавший может оспорить это соглашение в судебном порядке, однако практика показывает, что подобные дела редко решаются в пользу заявителя.

Третья проблема – отсутствие непосредственного контакта между автомобилями. Закон гласит, что одним из условий выплаты ПВУ является участие в ДТП двух транспортных средств. Это означает, что автомобили обязательно должны столкнуться. В противном случае на прямое возмещение рассчитывать не придётся.

Судебная практика устанавливает, что подобные ДТП считаются страховыми случаями тогда, когда автомобиль во время аварии использовался по назначению: ехал, остановился, парковался, буксировался и т. п.

Размер страховой выплаты

Сумма выплат по ОСАГО регулируется статьей 7 Закона об автогражданской ответственности. Для водителей оформивших полис ОСАГО после 1 апреля 2015 года – максимальная сумма составляет 500 тыс. рублей.

Страховое возмещение рассчитывается следующим образом:

- компенсации вреда жизни или здоровью потерпевших – 500 тыс. рублей;

- выплата за ущерб имуществу потерпевших – 400 тыс. рублей.

Для потерпевших в дорожной аварии с 17.10.2014 года, уплата возмещения рассчитывается по Единой методике определения расходов на восстановительный ремонт автомобиля, попавшего в ДТП. Данная методика утверждена на уровне Положения Банка России за № 432-П от 19.10.2014 года.

Предписания Центрального Банка РФ. Если возникает разница в выплатах между фактической и предъявляемой истцом меньше десяти процентов, то указанную разницу стоит считать находящейся в пределах статистики достоверности.

Если в аварии пострадало иное имущество, кроме автомобиля, то сумма возмещения формируется исходя из оценки и составленной сметы на ремонт.

Начисление размера выплаты по ОСАГО на отдельные комплектующие запчасти производится с учетом их износа и не может быть больше восьмидесяти процентов.

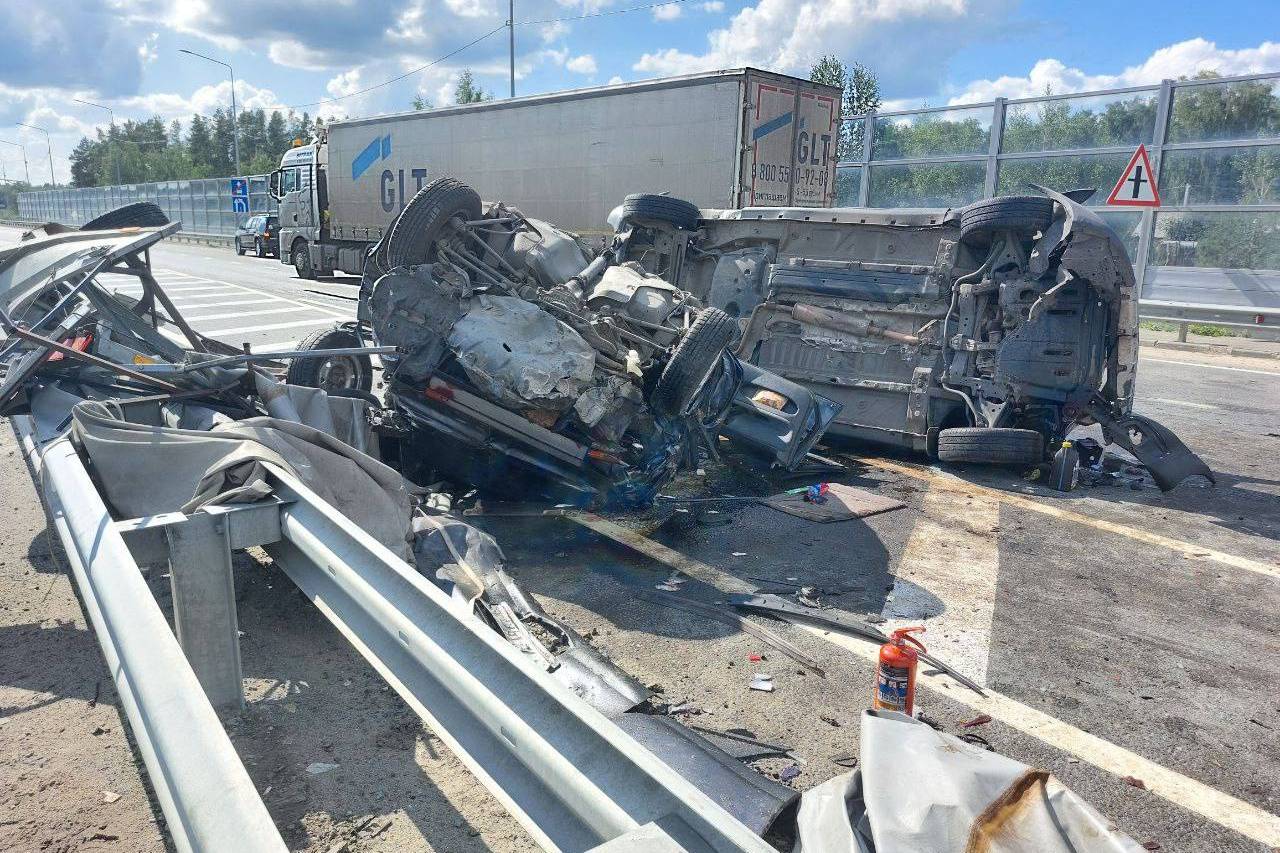

Транспортное средство не подлежит ремонту

Страховые компании признают под полной гибелью машины две ситуации:

- машина настолько разбита, что отремонтировать её не получится;

- автомобиль отремонтировать можно, но стоимость ремонта превысит стоимость самой машины на дату аварии или будет равна ей.

Если машина после ДТП не подлежит восстановлению, страховщик выплатит её стоимость на момент аварии, но в пределах лимитов, установленных 40-ФЗ. Есть ряд особенностей при таком страховом случае:

- Страховщик имеет право оставить поврежденное транспортное средство у себя. Однако он может сделать это только после выплаты компенсации.

- Потерпевший может оставить себе годные детали автомобиля (например, для продажи), но тогда их стоимость будет вычтена из размера страховой выплаты.

Полная гибель транспортного средства может быть установлена только экспертом после осмотра. В ходе экспертизы специалист отмечает все повреждения и оценивает стоимость ремонта, эти сведения обязательно отражаются в заключении эксперта. На следующем этапе изучается рынок автомобилей и определяется стоимость машины. Полученные цифры сопоставляются и выносится заключение.

Какие риски покрывает полис ОСАГО?

Полис ОСАГО обеспечивает выплаты за материальный ущерб, причиненный вашим автомобилем в результате ДТП. Он также покрывает возмещение расходов по восстановлению поврежденного имущества и оплату медицинских услуг в случае травмирования водителя, пассажиров или третьих лиц.

Сумма выплат по полису ОСАГО в 2023 году увеличится по сравнению с предыдущими годами. Максимальная сумма, которую страховая компания может выплатить за ущерб имуществу, составляет 750 000 рублей. Причем, если в одном ДТП пострадало несколько транспортных средств, то сумма выплат на всех пострадавших не должна превышать 2 000 000 рублей.

ОСАГО также покрывает расходы на восстановление здоровья и жизнь. Сумма выплат по страховке ОСАГО для пассажиров составляет до 500 000 рублей на одного человека. Для водителя страховая компания может выплатить до 2 000 000 рублей. Однако, страховая может не выплатить полную сумму, если судом будет установлено, что водитель не соблюдал правила дорожного движения или участвовал в дорожно-транспортном происшествии под воздействием алкоголя или наркотических веществ.

Кроме того, ОСАГО покрывает расходы по оплате государственной пошлины при рассмотрении дела в суде, а также юридические услуги для защиты интересов водителя или потерпевшего в ДТП.

Несколько слов о страховом случае

Обстоятельства причинения ущерба порождают обязательство страховщика, осуществить денежную выплату.

Дадим определение понятию. Страховой случай представляет собой событие, возникшее в процессе эксплуатации автомобиля, выражающееся в наступлении автогражданской ответственности.

Под эксплуатацией автомобиля понимается не только его механическое передвижение, но и случаи буксировки, стоянки, действий при парковке.

Территорией использования автомобиля является не только дороги, но и дворы, стоянки, территории АЗС, подземные парковки и другие, где организовано движение автомототранспортных средств.

Характеристика страховой выплаты

Кто получает выплату по ОСАГО страхователь или собственник? Требовать страховку имеет право гражданин, ставший участником дорожной аварии и пострадавший в ней.

Это может быть собственник автомобиля, или лица, которые на законных основаниях обладают правом на выплату по ОСАГО.

В качестве иных лиц, кроме собственника могут требовать возмещения:

- наследники потерпевшего;

- лицо, управляющее по нотариальной доверенности;

- граждане, которым нанесены увечья здоровью или смерть, причинен ущерб имуществу.

Страховая выплата при ДТП по ОСАГО представляет собой определенную сумму, которую обязан перечислить страховщик в счет причиненного вреда жизни, здоровью или имуществу потерпевшего.

Выплата может заменяться восстановительным ремонтом автомобиля, если об этом изъявил желание потерпевший.

В стоимость страховой выплаты может входить:

- возмещение вреда, причиненного жизни и здоровью;

- лечение, протезирование, поездки в медицинское учреждение;

- средний заработок;

- ремонт автомобиля, иного имущества, поврежденного в результате ДТП;

- расходы на эвакуацию автомобиля;

- оплата независимой экспертизе;

- счет за хранение поврежденного автомобиля на стоянке;

- покупка, доставка запчастей автомобиля;

- утрата товарной стоимости автомобиля;

- гибель, повреждение груза.

Документы, направленные в страховую компанию бывают двух видов. Которые оформлены сотрудниками ДПС и бланки извещений о ДТП, заполненные между участниками без их вызова. Последние должны правильно и в полном объеме отражать обстоятельства дорожного происшествия с подробным описанием повреждений.

На что нужно обратить внимание

Если на первый взгляд невозможно определить весь ущерб, то лучше отдельной строкой прописать о том, что «возможны скрытые повреждения автомобиля». Тогда это будет учтено при формировании страхового возмещения.

Упрощенный форма урегулирования ДТП, распространяется на страховое событие, произошедшее в период с 02.08.2014 до 30.09.2019 года. А также при условии, что имущественный вред лица не больше суммы 100000 рублей.

Новым является и обязанность участников происшествия представление сведений о местоположении аварии или причинения вреда при помощи системы ГЛОНАСС, которые не корректируются при регистрации информации.

Однако, если заявитель не выполняет эти условия, то это не служит основанием для отказа в уплате страховой премии. При этом сумма по ОСАГО не превысит максимальное значение компенсации по упрощенной системе оформления ДТП – европротоколу .

Я не хочу оформлять европротокол, но ГИБДД отказываются приезжать – что делать?

Причин, по которым вы не желаете оформлять ДТП по европротоколу может быть несколько. Например:

- вы не уверены в размере ущерба, по вашему мнению он превышает лимит в 100 000 рублей для упрощённого оформления;

- у вас есть сомнения в подлинности страхового полиса виновника, а проверка полиса на сайте РСА не дает результатов;

- имеются разногласия со вторым участником ДТП об обстоятельствах ДТП и полученных повреждениях (при этом, они могут быть и при оформлении через приложение);

- вы не сможете быстро и оперативно обратиться к страховщику за возмещением (например, едете в отпуск или находитесь в отпуске в другом городе) в указанный в законе срок 5 дней.

Если наряд не присылают или прибывшие инспекторы не хотят оформлять аварию, тогда остаётся только жаловаться.

- Сперва звоните в дежурную часть, требуйте представиться сотрудника полиции и принять у вас заявление на бездействие сотрудников полиции, зарегистрировать данное заявление и сообщить вам номер КУСП.

- Может быть такое, что и в дежурной части вы получите отказы, в таком случае жаловаться стоит руководству по номерам дежурной части ГУ МВД.

- Можно звонить и в прокуратуру.

- В идеале иметь ещё запись всех этих звонков и разговоров с сотрудниками, это поможет в будущем, если будут какие-то разбирательства по данному поводу.

- В крайнем случае, если никакие звонки и жалобы не помогут, то придётся оформить ДТП по европротоколу и зафиксировать все повреждения машин, место расположения ТС и документы второго участника.

В какую компанию подавать заявление на выплату

Законодатели достаточно часто вносят изменения в правила, путая водителей, которые порой не успевают следить за всеми нововведениями. Однако действия водителей при аварии описаны в Законе достаточно четко и вряд ли будут изменяться в ближайшее время.

Для того чтобы получить компенсацию, нужно узнать, кто ответственен за вред, причиненный при ДТП, чья страховая компания возмещает ущерб. Виновника можно определить, заглянув в справку ГИБДД. Там будет указан нарушитель и номер его полиса. Теперь необходимо заявить о выплате, указав эти данные.

Обратите внимание, сегодня потерпевший не может выбирать кому подавать документы. Обращение пишется в одну из двух организаций в зависимости от условий дорожно-транспортного происшествия

В страховую нарушителя и только туда подаются документы при наличии таких обстоятельств:

- В аварии разбито более двух машин;

- Причинены травмы людям;

- Помимо автомобилей, испорчено другое имущество (отбойник, фонарный столб и т. д.);

- Оценка ущерба более 50 000 рублей;

- Есть разногласия по поводу определения виновника дорожно-транспортного происшествия;

- Потерпевший не застрахован по ОСАГО.

Во всех остальных случаях нужно обращаться в свою страховую. Чья компания возмещает ущерб при ДТП нужно знать для того, чтобы не получить отказ в приеме обращения.

Судебная практика

Итак, пострадавший в ДТП при выполнении ряда условий может обратиться в свою страховую компания для получения прямого возмещения убытков по ОСАГО. Наибольшее количество споров вызывает условие о том, что ПВУ подлежат лишь аварии, в которых произошло взаимодействие двух транспортных средств.

Суть проблемы кроется в том, что на законодательном уровне не раскрыто понятие «взаимодействие ТС». В связи с этим судебная практика показывает, что суды принимают различные решения по спорам о тех или иных ДТП. Обычно вопрос ставится следующим образом: нужно ли подтверждать наличие непосредственного контакта между ТС для того, чтобы доказать факт столкновения (или взаимодействия) автомобилей и получить основание для ПВУ? К примеру, спор может возникнуть о том, признаётся ли взаимодействием попытка спасения от возможного столкновения, в результате которой водитель врезался в столб.

Судебная практика по областным судам показывает, что чаще всего они принимают следующее решение – под взаимодействием можно понимать не только прямое столкновение, но и повреждения под влиянием возможной опасности (самих автомобилей). Это позволяет сделать вывод о том, что прямой контакт вовсе не обязателен.

Совсем иначе мыслит Верховный Суд РФ. Он говорит, что страховой случай, при котором вред был нанесён без непосредственного контакта между ТС, не является основанием для заявления на прямое возмещение убытков по ОСАГО. Этот вывод сделан на основании определения Судебной коллегии по гражданским делам ВС РФ №25-КГ17-1.

Выходит, что практика по подобным делам говорит следующее: прямой контакт между двумя ТС является обязательным условием для получения ПВУ по ОСАГО. В любой другой ситуации за выплатой нужно обращаться в страховую компанию виновника аварии.

Ещё одним частым спором является отказ в ПВУ по ОСАГО по причине того, что не установлена вина конкретного участника, хотя на деле вина определена (даже если она обоюдная). Закон об ОСАГО говорит о том, что при обоюдной вине страховщик обязан выплатить ущерб с учётом степени вины участников аварии. Если таковая не установлена, то возмещение ведётся в равных долях.

Судебная практика подтверждает вышесказанное. Например, Верховный Суд указывает, что СК обязана возместить вред, учитывая ту степень вины, которую установил суд.

Зачем необходимо разграничение ответственности

Чтобы получить страховую компенсацию по итогам ДТП или взыскать возмещение ущерба с непосредственного виновника, нужно определить, кто несет ответственность за аварию – водитель автомашины или ее собственник (владелец). Этот вопрос может представлять сложность по следующим причинам:

- положения ГК РФ устанавливают ответственность владельца источника повышенной опасности даже за неумышленное причинение вреда;

- законным владельцем автотранспорта может являться не только собственник, но и иное лицо (например, управляющий автомашиной по доверенности);

- при оформлении полиса ОСАГО указывается круг субъектов, допущенных собственником машины к управлению – может указываться как конкретный список граждан, так и неопределенный круг.

Если оба участника аварии имеют действующий полис ОСАГО, возмещение ущерба будет происходить через страховую компанию. Если суммы страхового покрытия недостаточно для возмещения ущерба, либо у виновника ДТП отсутствует полис, пострадавшее лицо может обратиться с иском к непосредственному виновнику.

Учтите, что по полису ОСАГО допускается выплата компенсации, даже если водитель не указан в качестве лиц, допущенных к управлению. В этом случае страховая компания, выплатившая компенсацию, предъявит регрессный иск к непосредственному виновнику и/или собственнику машины.

К кому предъявлять иск: к водителю или к собственнику транспортного средства? Ответ на этот вопрос дал Верховный суд РФ, определив следующий порядок разграничения ответственности:

- при возмещении ущерба, причиненного автотранспортом (ДТП, наезд на пешехода и т.д.), ключевое значение имеет факт законного управления машиной в момент аварии – на основании письменной доверенности или устного распоряжения собственника;

- при рассмотрении дела о нарушении правил дорожного движения, возбужденного по данным камер фото- и видеофиксации, к ответственности привлекается собственник машины, если не докажет, что за рулем находилось иное лицо;

- страховая компания, получившая право суброгации после выплаты компенсации пострадавшим, может предъявить иск к непосредственному виновнику аварии.

Если автомобиль был изъят у собственника по противоправным основаниям (угон, хищение и т.д.), за любые виды ущерба будет нести ответственность правонарушитель. В этом случае собственник должен своевременно известить правоохранительные органы о совершении хищения или угона.

Куда обращаться — общие правила

Людям, попавшим в неприятную ситуацию с ДТП, порой трудно понять, кто будет возмещать ущерб – страховая компания виновного или потерпевшего. На данный момент, для удобства практикуется возмещение ущерба напрямую. То есть, вопрос в какую страховую компанию обращаться – виновника или свою, отпадает сам по себе. Клиент получает возмещение от своей страховой. Но, бывают ситуации, когда требуется обращение к оппоненту.

Таким образом, у пострадавшей стороны есть как минимум два варианта получения компенсации.

Касательно закона, прямое возмещение убытков применяется в таких случаях:

- есть двое участников ДТП;

- каждый водитель имеет страховой полис;

- ущерб причинён только транспортному средству.

Существует замена страховых выплат, вместо них потерпевшая сторона может согласиться на ремонтные работы. Страховая компания должна согласиться на такие условия. Это действует в том случае, если автомобиль подлежит восстановлению.

Сумма выплат, которые компенсируют нанесённый вред жизни, определяется страховым полисом.

Компенсация выплачивается в том случае, если клиент представил подтверждающие документы, а также зафиксированные расходы на прохождение лечения.

Как правильно обратиться в страховую компанию узнаете из следующего видео:

Возмещению подлежит и тот доход, который человек не смог получить, пока не был трудоспособен.

Обращение в страховую компанию по ОСАГО после оформления ДТП

Чтобы подать заявление в страховую компанию по ОСАГО после оформления дорожно-транспортного происшествия, необходимо подготовить следующий пакет документов:

- справка об аварии, если она оформлялась не по Европротоколу;

- извещение о происшествии;

- протокол административного нарушения;

- бумага о праве собственности на машину;

- постановление по делу об административном нарушении;

- водительское удостоверение или доверенность на машину;

- реквизиты банка;

- полис ОСАГО.

Также водителю могут понадобиться документы следующего порядка:

- если была независимая экспертиза, потребуется ее заключение о размере ущерба;

- бумаги, подтверждающие оплату работы независимого эксперта;

- если машину эвакуировали, нужны документы об эвакуации и о хранении.

При сдаче бумаг необходимо оставлять себе копию каждой. Кроме того, их должны обязательно принимать по описи.

Чем ещё полезен «Кредитный потенциал»

Кредитный потенциал может пригодиться в разных ситуациях. Например, если нужно:

1.

Взять новый кредит, хотя старый ещё не выплатили

Дополнительный кредит увеличит вашу долговую нагрузку. Поэтому вам сначала нужно будет рассчитать ежемесячный платёж.

Например

Вам нужен кредит на 150 000 рублей. По действующему кредиту вы выплачиваете 15 000 рублей в месяц. Ваш доход — 70 000 рублей в месяц, а ежемесячные расходы, включая обязательные платежи, — 35 000 рублей.

В остатке у вас остаётся свободных 20 000 рублей в месяц, значит, ежемесячный платёж по новому кредиту должен быть не более 10 000 рублей в месяц.

Затем нужно будет решить, что выгодней

Оформить рассрочку или потребкредит? А может, лучше подойдёт кредитная карта? Чтобы разобраться, вам нужно будет изучить условия по всем банковским предложениям, выбрать оптимальный и подать заявку. Но может получиться, что банк не одобрит заявку или одобрит не 150 000 ₽, а всего 50 000 ₽, а вы потратили время на поиск подходящего варианта.

С «Кредитным потенциалом» всё гораздо проще

Вы указываете свой доход, адрес и контактный телефон и через две минуты получаете варианты кредитных предложений с суммой, которую вам могут одобрить, и условиями по каждому кредитному продукту.

Узнать условияУзнайте, какой кредит вам подходит

2.

Узнать точную сумму для одобрения кредита

Допустим, вам на покупку машины не хватает полмиллиона рублей. Если вы подадите заявку на 500 000 ₽, то есть вероятность, что банк вам откажет, так как максимальная сумма для одобрения, например, будет 450 000 ₽. Подать следующую заявку вы сможете не раньше чем через месяц — придётся отложить покупку или искать другие способы получить деньги.

«Кредитный потенциал» рассчитает максимальную сумму, которую банк может одобрить, исходя из разных факторов, например вашей кредитной истории и финансовых возможностей.

Вы сможете подать заявку именно на эту сумму и с большой долей вероятности получите одобрение

3.

Определить комфортную сумму ежемесячного платежа

Так как заранее вы не знаете, какую сумму, по какой ставке и на какой срок вам может одобрить банк, вы не можете и узнать сумму ежемесячного платежа

А это важно знать, чтобы правильно рассчитать нагрузку на свой бюджет

«Кредитный потенциал» не только подберёт возможно подходящие варианты кредитных продуктов, но и покажет сумму ежемесячного платежа — эта функция есть внутри каждого продукта. Например, вы хотите узнать, сколько надо будет ежемесячно платить по кредитной карте при лимите миллион рублей. Заходите в раздел «Кредитная карта», устанавливаете лимит, и «Кредитный потенциал» сразу рассчитывает ежемесячный платёж.

С этой функцией вам будет легче сравнить варианты и выбрать самый выгодный для себя кредит

4.

Выяснить, почему банки отказывают в кредите

Иногда бывает, что вы выплатили кредит или закрыли кредитную карту, а информация об этом в бюро кредитных историй ещё не обновилась — по документам у вас всё ещё есть действующий кредит. Поэтому банки могут отказывать в выдаче нового кредита.

«Кредитный потенциал» поможет разобраться — он показывает ваши кредиты и кредитные карты во всех банках, не только в Сбере. Если вы видите, что информация о закрытии кредита ещё не обновилась, — лучше подождать. Или сделать запрос лично в бюро кредитных историй, чтобы они обновили информацию. После того как этот кредит будет официально считаться погашенным, вы сможете получить новый кредит.

Узнать свою нагрузкуУзнать свою долговую нагрузку

Могу ли я требовать оплаты за эвакуатор с виновника ДТП?

Да, можете.

А вот если виновник без ОСАГО, то вы вправе требовать возмещения вам ущерба уже с этого лица. Это вытекает из положений ст. 15 ГК РФ, согласно которой расходы на эвакуатор входят в состав убытков потерпевшего. И можно взыскивать их с причинителя вреда, а последний в силу статьи 1064 ГК обязан возместить всё до копейки.

Порядок действий:

- Подсчитать, во сколько обойдутся убытки (ремонт машины, эвакуация, хранение ТС на стоянке и другие),

- Предложить виновнику ДТП оплатить эти расходы добровольно,

- Если он откажется – направить аналогичные требования в письменном виде (досудебная претензия),

- Далее подаётся иск в районный суд.

Когда можно получить денежную компенсацию

Несмотря на новые правила, денежные выплаты полностью не отменены – существует ряд ситуаций, когда претендовать на таковые можно и нужно. Основания для выплат наличными либо путем перевода средств на счет заинтересованного лица включают следующие случаи:

- дефекты и повреждения, полученные транспортным средством, не подлежат устранению и ремонту;

- смерть потерпевшего лица и отказ родственников от ремонта средства передвижения;

- в результате аварии нанесен серьезный вред здоровью пострадавшего, если в заявлении на страховую выплату таковой выбрал денежную компенсацию;

- потерпевшее лицо является инвалидом 1 либо 2 группы и в момент подачи заявления на выплату страховки, гражданин обозначает желание на получение таковой в виде материальной выплаты;

- сумма стоимости ремонтных работ существенно превышает лимит страховки, составляющий 400000 рублей;

- причинен вред какому-либо иному имуществу, не относящемуся к транспортному средству;

- все участники аварии признаны виновными, но один отказывается осуществлять доплату из собственного бюджета;

- страховая компания не обладает возможностью исполнить взятые на себя обязательства по проведению ремонтных работ и компенсация возможна лишь в качестве денежной выплаты;

- наличие договорного соглашения на определенный вид возмещения ущерба между страховщиком и заинтересованным лицом.

Во всех иных случаях устранение вреда осуществляется в натуре, иными словами, путем проведения ремонта автотранспортного средства.