Какой способ выгодней: вычет или доходы минус расходы

Очевидно, что пользоваться вторым способом (доходы минус расходы) выгодней только в одном случае — расходы на покупку автомобиля больше 250 000 руб. В противном случае проще использовать первый способ (доходы минус вычет). Ведь получая вычет вам не нужно документально подтверждать покупную стоимость проданного автомобиля.

Пример Продается автомобиль, который находится в собственности продавца меньше 3-х лет.

Ситуация 1 В 2022 году продается машина за 600 000 руб. Расходы на ее покупку составили 400 000 руб.

Если вы воспользуетесь вычетом, то доход, облагаемый налогом, составит: 600 000 руб. (продажная стоимость машины) — 250 000 руб. (налоговый вычет) = 350 000 руб. (доход, облагаемый налогом)

Сумма налога, которую придется заплатить по итогам года равна: 350 000 руб. (доход, облагаемый налогом) х 13% (ставка налога) = 45 500 руб.

Если вы уменьшите доход от продажи автомобиля на сумму расходов по его покупке, то доход, облагаемый налогом, составит: 600 000 руб. (продажная стоимость машины) — 400 000 руб. (расходы на покупку машины) = 200 000 руб. (доход, облагаемый налогом)

Сумма налога, которую придется заплатить по итогам года при уменьшении дохода на расходы, а не на вычет, равна: 200 000 руб. (доход, облагаемый налогом) х 13% (ставка налога) = 26 000 руб.

Это на 19 500 руб. (45 500 — 26 000) меньше. Значит выгоднее уменьшать доход на расходы и вычетом не пользоваться. Но расходы на покупку автомобиля должны быть подтверждены документами.

Ситуация 2 В 2022 году продается машина за 300 000 руб. Расходы на ее покупку составили 150 000 руб.

Если вы воспользуетесь вычетом, то доход, облагаемый налогом, составит: 300 000 руб. (продажная стоимость машины) — 250 000 руб. (налоговый вычет) = 50 000 руб. (доход, облагаемый налогом)

Сумма налога, которую придется заплатить по итогам года равна: 50 000 руб. (доход, облагаемый налогом) х 13% (ставка налога) = 6500 руб.

Если вы уменьшите доход от продажи автомобиля не на вычет, а на сумму расходов по его покупке, то доход, облагаемый налогом, составит: 300 000 руб. (продажная стоимость машины) — 150 000 руб. (расходы на покупку машины) = 150 000 руб. (доход, облагаемый налогом)

Сумма налога, которую придется заплатить по итогам года равна: 150 000 руб. (доход, облагаемый налогом) х 13% (ставка налога) = 19 500 руб.

Это на 13 000 руб. (19 500 — 6500) больше. Значит выгодней уменьшать доходы не на расходы, а на вычет. При этом расходы документально подтверждать не нужно.

В каких случаях нужно заполнить 3-НДФЛ при продаже автомобиля?

Отчитываться нужно только за продажу того транспортного средства, которым вы владели менее 3-х лет. Если автомобиль в вашей собственности уже свыше 3-х лет, то заполнять декларацию и рассчитывать налог не нужно.

Скачать налоговые пояснения о налогоплательщиках НДФЛ (НК РФ, ч2, Глава 23, статья 207 )

Скачать налоговые пояснения о налоговой базе НДФЛ (НК РФ, ч2, глава 23, статья 210)

Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218)

Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218)

Скачать налоговые пояснения о социальных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219)

Скачать налоговые пояснения об инвестиционных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219.1)

Скачать налоговые пояснения о декларации НДФЛ (НК, РФ, ч2, глава 23, статья 229)

Инструкция по заполнению декларации 3-НДФЛ при продаже машины в 2020 году — образец для 2021 года

При продаже автомобиля в 2020 году продавец получает доход, в связи с чем у него может возникнуть обязанность по уплате подоходного налога и заполнению налоговой декларации 3-НДФЛ для подачи в ФНС.

Платить налог и подавать отчетность нужно только в отношении тех проданных транспортных средств, которые были в собственности менее 3 лет. Если машиной человек владел 3 и более лет, то никаких обязанностей у продавца физического лица не возникает — декларацию подавать не нужно, НДФЛ платить не требуется.

Когда нужно заполнять декларацию при продаже автомобиля?

Согласно п. 17.1 ст. 217 НК РФ, декларация 3-НДФЛ заполняется в случае, если человек владел авто менее 3 лет. В такой ситуации нужно не только подготовить отчетность для последующей сдачи в налоговый орган, но и рассчитать и уплатить сумму налога.

Налог можно сократить или не платить вовсе, если воспользоваться имущественным вычетом:

- затраты на покупку данного автомобиля — если сохранился договор купли-продажи;

- 250 тыс. руб. — фиксированная сумма, логично применять, если не сохранились документы, подтверждающие расходы на покупку транспортного средства.

Человек сам определяет, какой вид вычета будет использовать. Сумма выбранной льготы отнимается от цены продажи, после чего с полученной разности нужно заплатить 13 процентов.

Если вычет равен или превышает доход от продажи (что бывает довольно часто), то платить налог не придется, но заполнить и подать 3-НДФЛ нужно в любом случае, если автомобиль был в собственности менее 3 лет.

Декларацию нужно оформлять в 2021 году, если транспорт был продан в 2020 году — до конца апреля включительно.

Если человек владел транспортом 3 или более лет, то не нужно задумываться ни о налоге, ни о декларации. У продавца не возникает никаких обязанностей перед налоговым органом.

Сроки подачи в ФНС

Если транспортное средство реализовано физическим лицом в течение 2020 года, то сдать 3-НДФЛ нужно до 30 апреля 2021 года включительно.

Можно сдать в любой день с 1 января по 30 апреля 2021 года.

Подача декларации после 30 апреля 2021 года приведет к штрафу в размере 1000 руб. за нарушение сроков.

Срок для уплаты подоходного налога от продажи — до 15 июля 2021 года. Нарушение этих сроков приведет уже не только к штрафу, но и к начислению дополнительных пени на сумму просрочки.

Новая форма 3-НДФЛ для 2021 года

Существует несколько способов заполнить декларацию для подачи в ФНС:

- Распечатать актуальный бланк 3-НДФЛ и заполнить вручную.

- Найти бланк декларации, заполнить его на компьютере, после чего распечатать и подписать.

- Скачать программу «Декларация 2020» с сайта ФНС и подготовить отчет в ней, после чего распечатать или передать в электронном виде.

- Заполнить 3-НДФЛ в личном кабинете налогоплательщика и подать в электронном формате.

То есть любое физическое лицо вправе само выбрать удобный способ подготовки декларации и формат подачи — на бумаге или электронно.

В современное время чаще всего выбирается последний способ — подача через личный кабинет налогоплательщика на сайте ФНС.

Однако ничто не мешает по старинке найти актуальный бланк отчетности, заполнить его, соблюдая установленные правила, и лично принести заполненный отчет в отделение налоговой службы по месту жительства.

При самостоятельном заполнении 3-НДФЛ без использования программы и личного кабинета важно убедиться, что данные вносятся в актуальную форму декларации. В 2021 году бланк 3-НДФЛ претерпел изменения

Приказом ФНС от 28.08.20 № ЕД-7-11/615@ утверждена новая форма декларации, которую нужно использовать для декларирования своих доходов, а также получения вычетов

В 2021 году бланк 3-НДФЛ претерпел изменения. Приказом ФНС от 28.08.20 № ЕД-7-11/615@ утверждена новая форма декларации, которую нужно использовать для декларирования своих доходов, а также получения вычетов.

Как заполнить отчет, если в 2020 году продан авто в собственности менее 3 лет?

Правила заполнения декларации можно найти в приложении к Приказу ФНС от 28.08.20 № ЕД-7-11/615@.

Продавец автомобиля должен заполнить:

- титульный лист;

- Раздел 1 — показать итоговую сумму налога к уплате (или нулевые показатели);

- Раздел 2 — провести основной расчет налоговой обязанности;

- Приложение 1 — отразить данные о покупателе транспортного средства;

- Приложение 6 — провести расчет вычета.

Новая форма 2021 года

В 2021 году значительно изменилась форма декларации 3-НДФЛ. Новый бланк утвержден приказом ФНС №ММВ-7-11/569@ от 03.10.2018.

Объем декларации был уменьшен до 13 листов, при этом немного изменились листы, необходимые для заполнения при продаже авто.

Об изменениях в 3-НДФЛ читайте здесь.

Какие листы нужно подготовить?

Все 13 листов декларации заполнять не нужно.

При продаже автомобиля достаточно оформить следующие страницы:

- Титульный лист;

- Разделы 1 и 2;

- Приложение 1 – показывается доход от продажи авто;

- Приложение 6 – расчет имущественного вычета.

Остальные листы 3-НДФЛ заполнять не нужно, распечатывать их и подавать в ФНС также нет необходимости. Сдаются только те листы декларации, на которых есть заполненная информация.

Как правильно заполнить?

Каждому продавцу автомобиля, который был у него в собственности менее трех лет (3 года не включаются) нужно заполнить пять страниц 3-НДФЛ. Даже в случае нулевого налога нужно также подготовить те же пять страниц. Их перечень указан выше.

Начать следует с заполнения Приложения 1 и указания в нем размера дохода, далее нужно показать, каким видом вычета решил воспользоваться продавец авто в Приложении 6.

После этого данные переносятся во второй раздел, считается НДФЛ. Исчисленный налог к уплате вносится в первый раздел.

Далее можно заполнить титульный лист основной информации о себе и подаваемой декларации 3-НДФЛ.

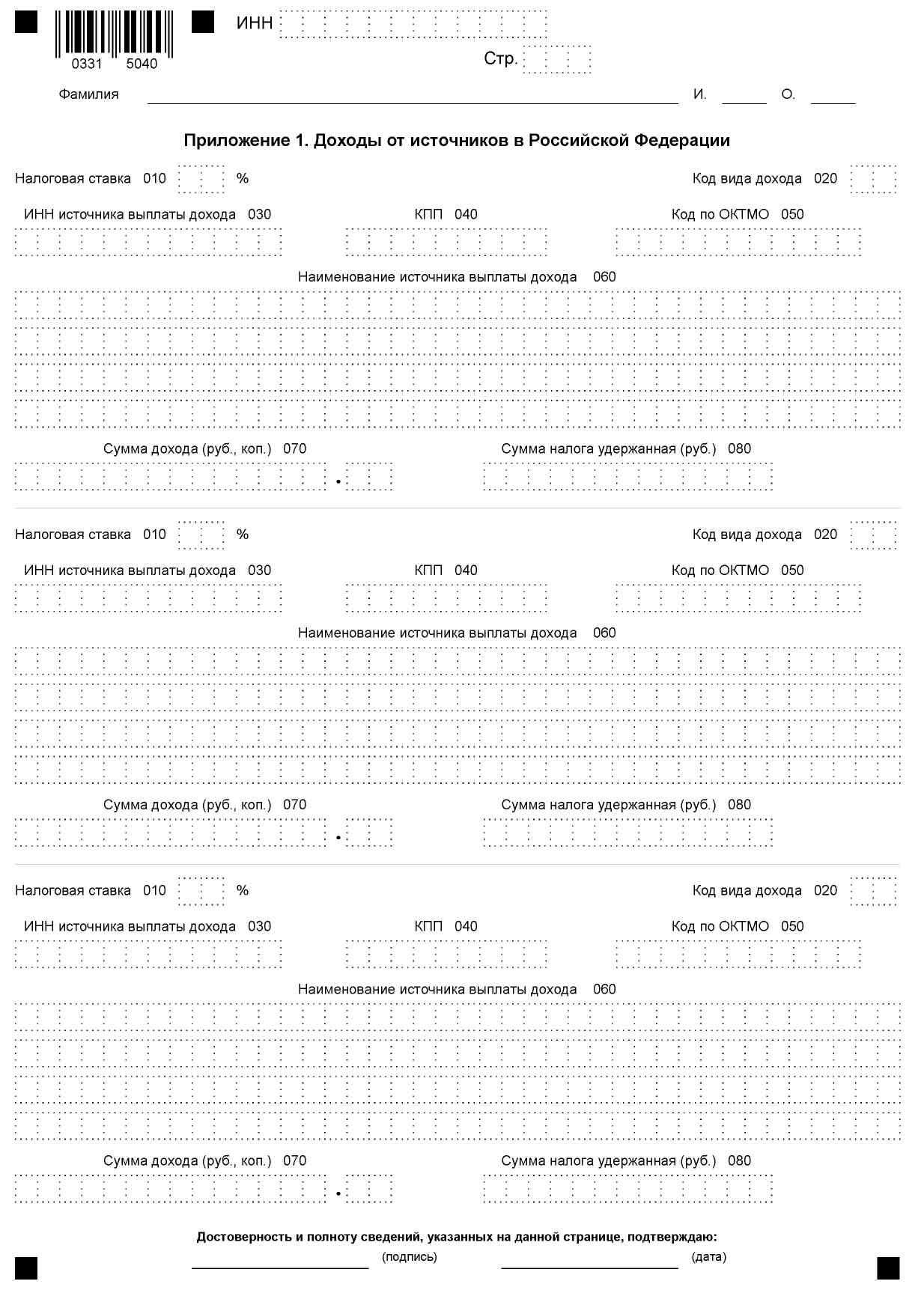

Приложение 1

Здесь нужно показать, какой доход был получен, и кто является его источником.

Если автомобиль продан физическому лицу, то источником является данный человек.

В этом случае достаточно заполнить следующие строки в первом приложении декларации:

- 010 – ставка 13 процентов;

- 020 – код вида дохода из прил.3 к Порядку заполнения 3-НДФЛ (при продаже машины в поле декларации «код вида дохода» указывается 03);

- 030 – 050 – не заполняется, если покупатель – физическое лицо;

- 060 – ФИО покупателя полностью;

- 070 – доход от продажи автомобиля (продажная цена из договора);

- 080 – не заполняется.

Если покупатель автомобиля – это юридическое лицо, то в полях 030 – 050 нужно заполнить его ИНН, КПП и ОКТОМ, а в поле 060 вписать наименование организации.

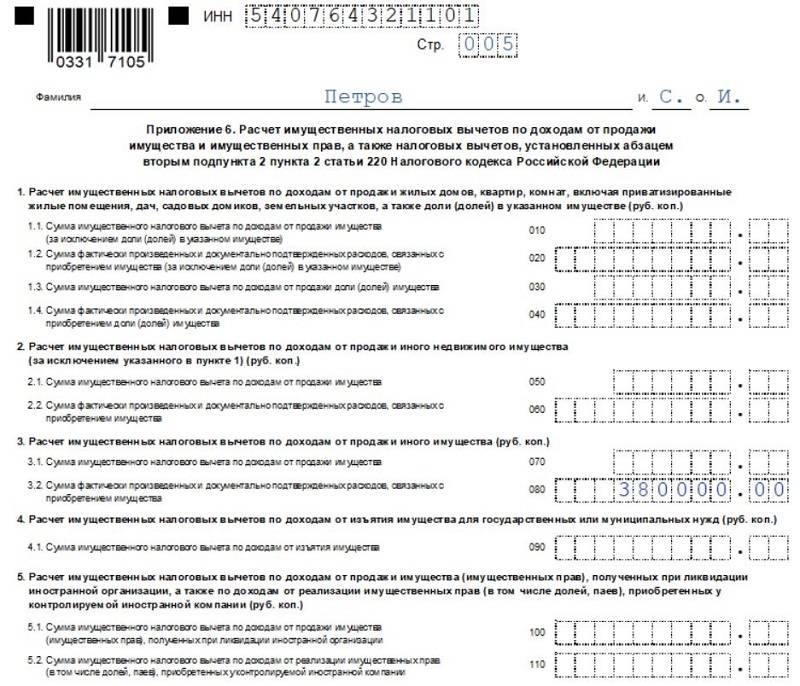

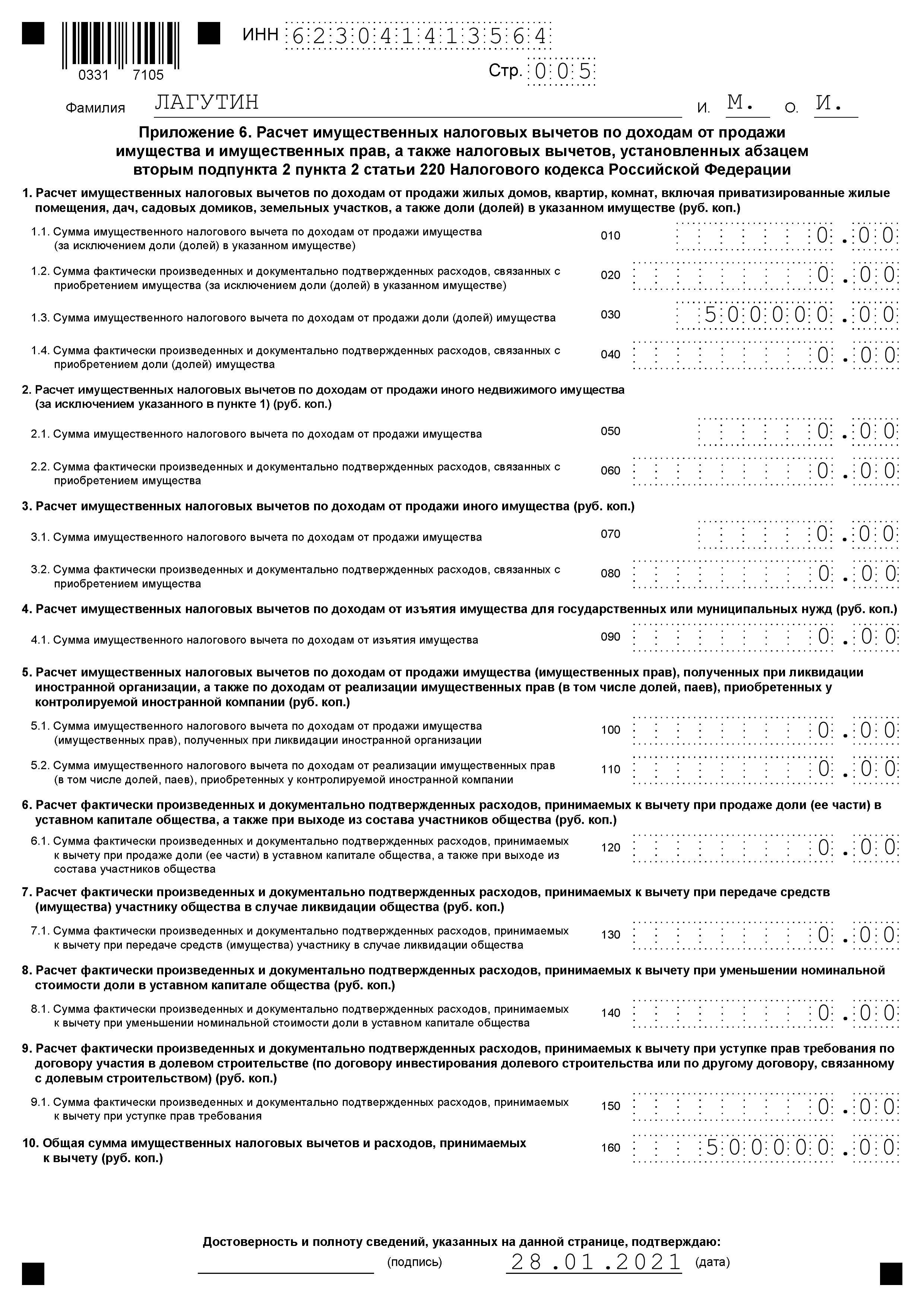

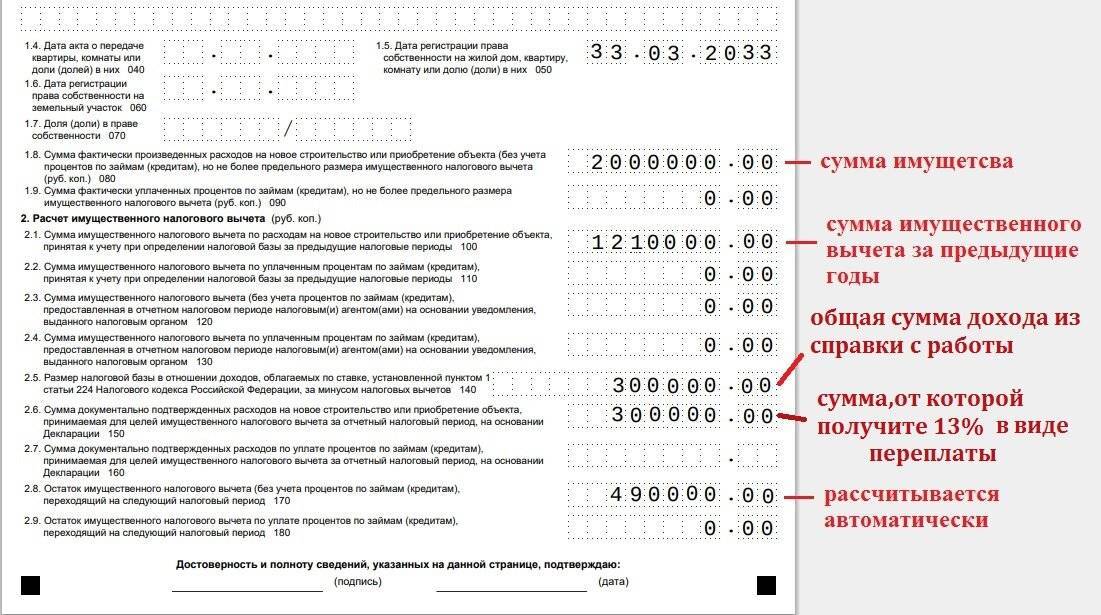

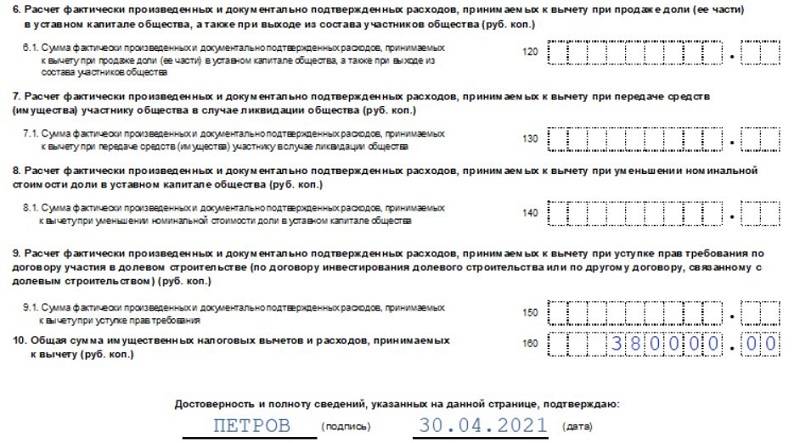

Приложение 6

Здесь показывается имущественный вычет – либо 250000, либо расходы по приобретению.

В отношении продажи машины нужно заполнить только подраздел 3 «Расчет вычетов по доходам от продажи иного имущества»:

- 070 – ставится 250000, если продавец решил воспользоваться фиксированной суммой льготы;

- 080 – указываются расходы по приобретению автомобиля, которые документально подтверждаются.

Остальные поля данного приложения в 3-НДФЛ не заполняются.

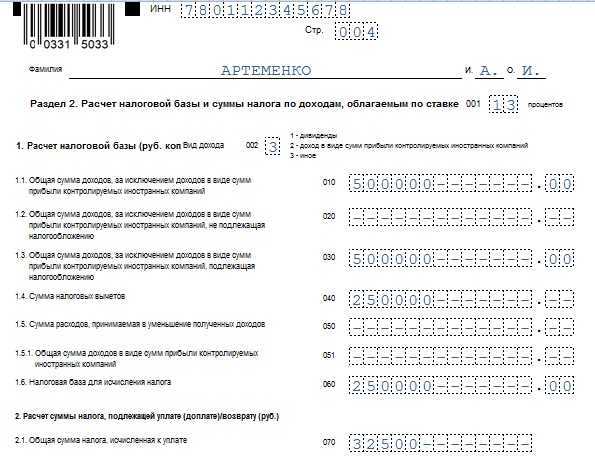

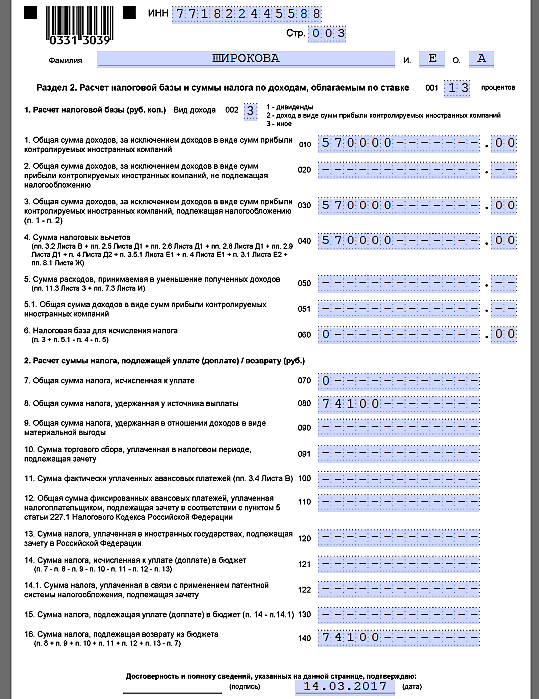

Раздел 2

Считается налоговая база и НДФЛ к уплате. Заполнить нужно следующие поля:

- 001 – ставка налога – 13 процентов;

- 002 – ставится 3;

- 010 – доход из прил. 1 (цена автомобиля);

- 030 – доход из стр.010;

- 040 – вычет из стр.070 прил. 6;

- 050 – расходы из стр.080 прил. 6;

- 060 – налоговая база – разность строк 030 и 040 (или 050);

- 070 – НДФЛ – ставка, умноженная на налоговую базу (стр.001 * стр.060);

- 150 – НДФЛ к уплате (из стр.070).

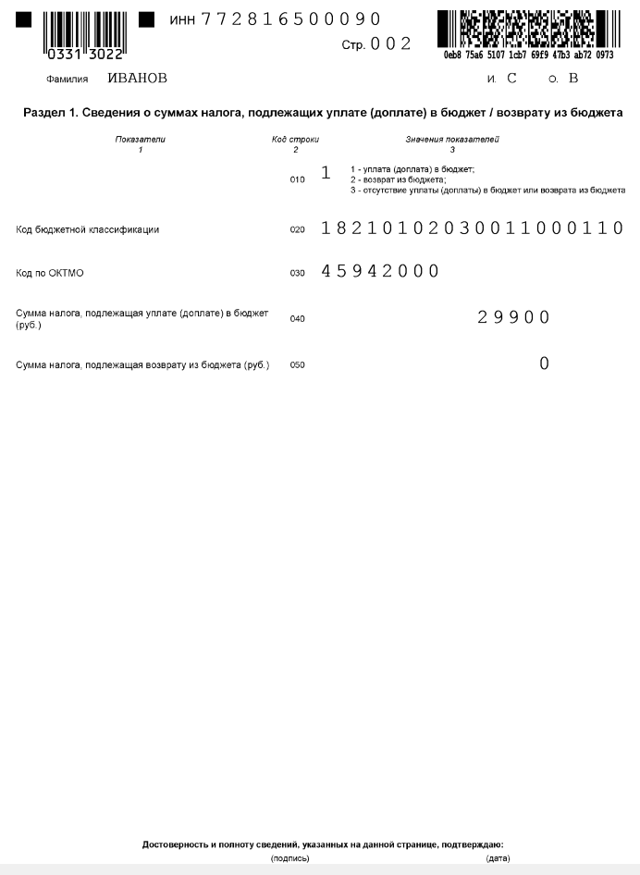

Раздел 1

На этой странице 3-НДФЛ подводятся итоги:

- 010 – ставится 1, если нужно уплатить НДФЛ в бюджет;

- 020 – КБК для уплаты подоходного налога;

- 030 – ОКТМО, соответствующий месту жительства продавца автомобиля;

- 040 – НДФЛ к уплате из стр.150 раздела 2.

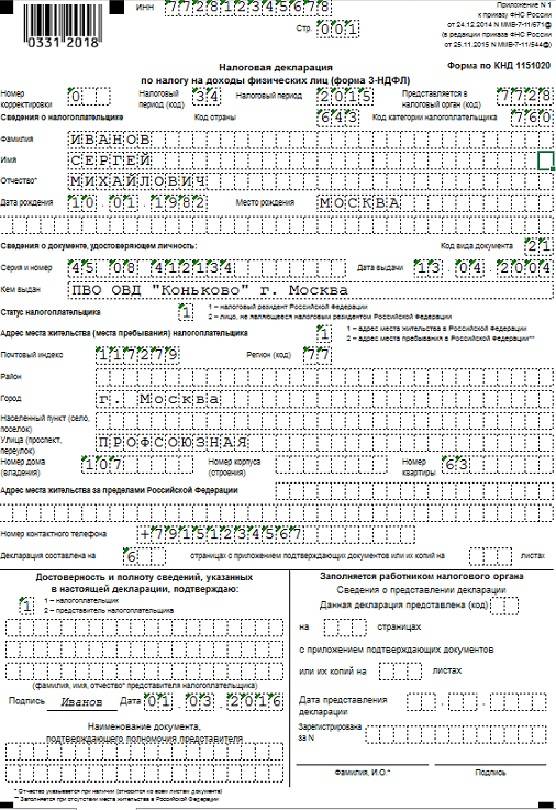

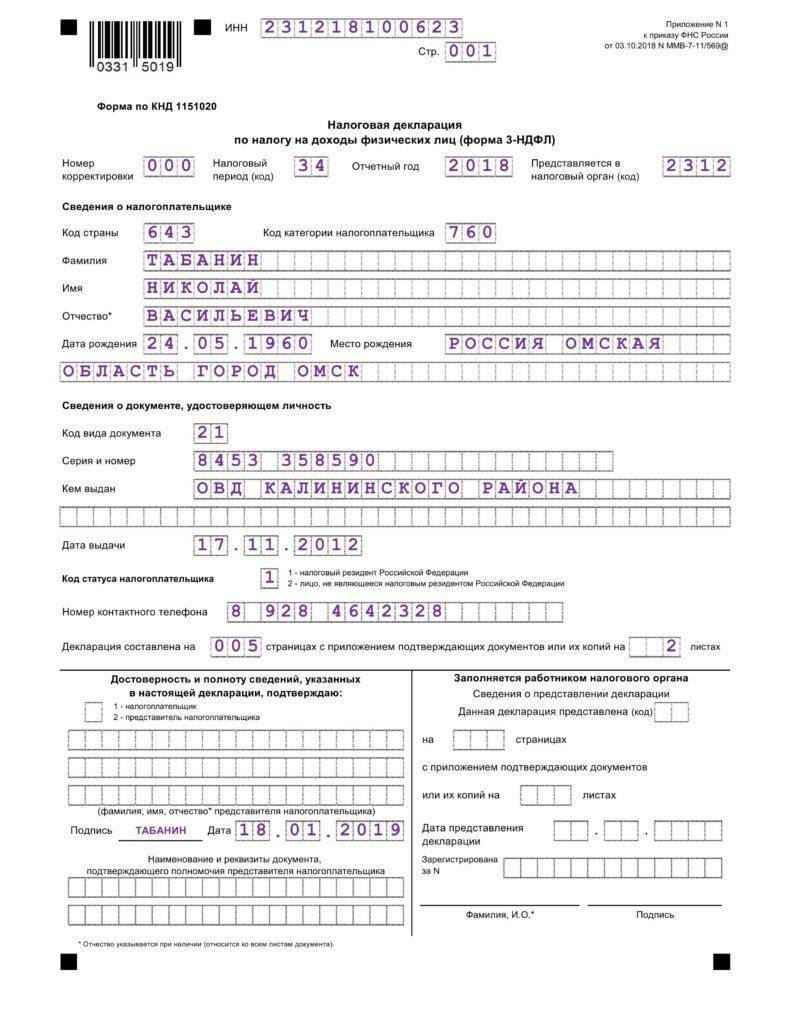

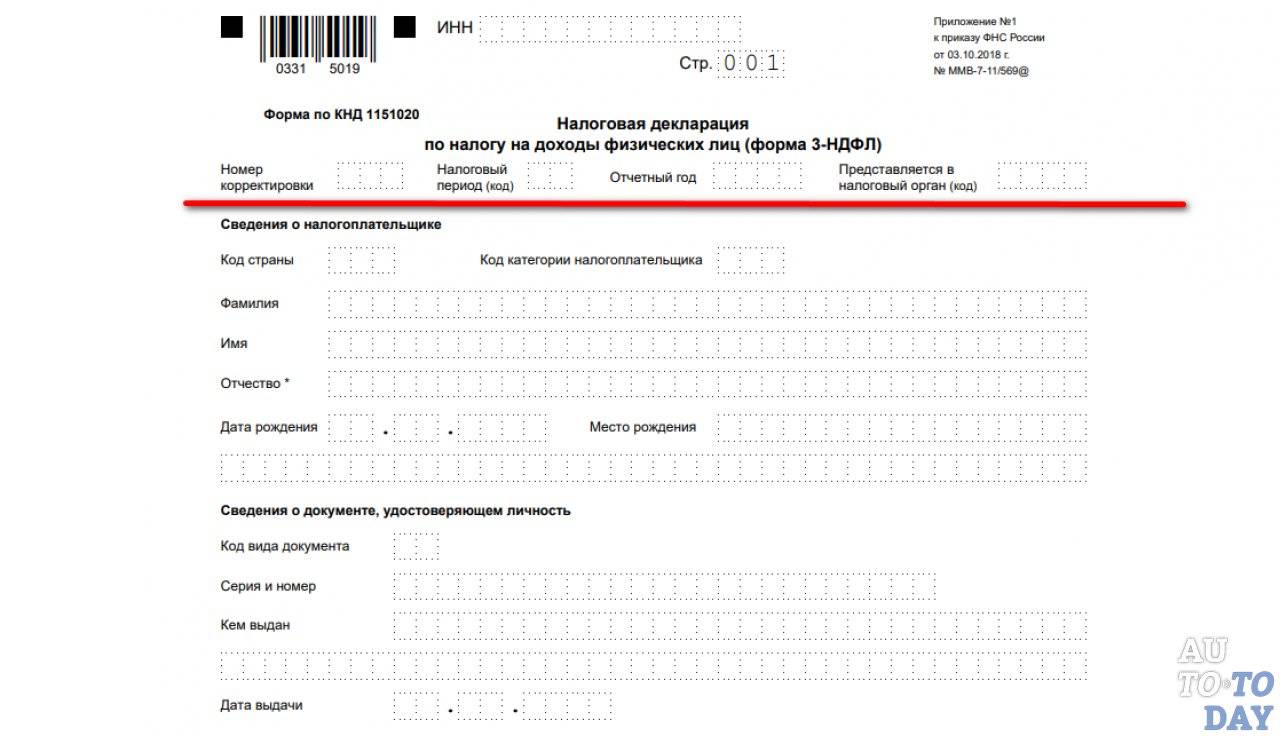

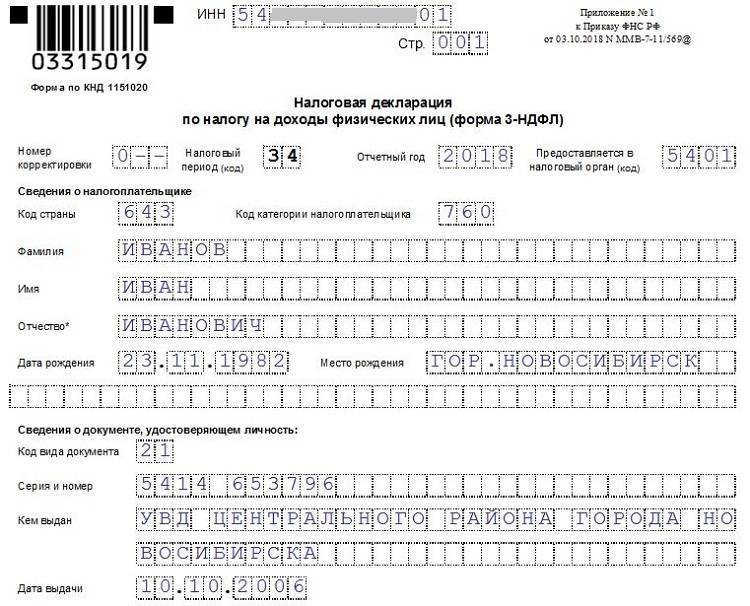

Титульный лист

Общая информация о продавце автомобиля, отчетном годе, ФНС, составе декларации и количестве прилагаемых документов.

Здесь же в разделе о достоверности сведений (левый нижний угол первой страницы 3-НДФЛ) указывают, кто подает декларацию:

- 1 – сам продавец машины;

- 2 – его представитель, плюс дополнительно ниже пишутся его ФИО и реквизиты доверенности.

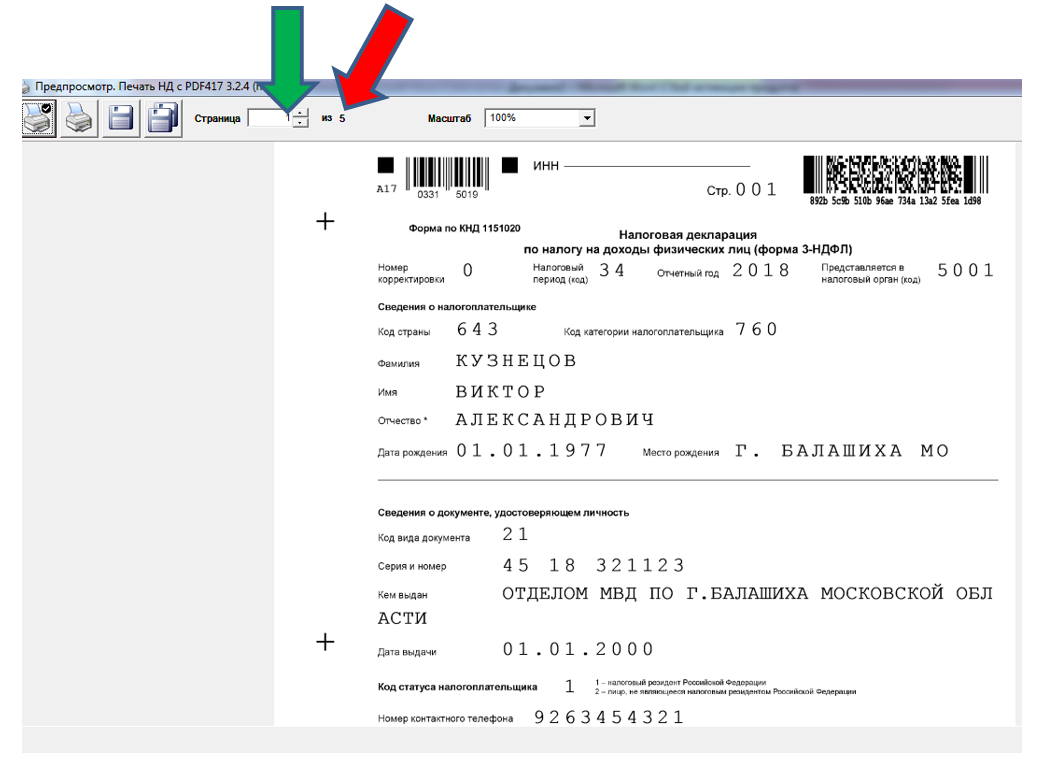

Пример заполнения титульного листа 3-НДФЛ при продаже авто в 2020 году:

На каждом листе декларации ставится номер в верхней части в формате: 001, 002 и т.д.

Внизу пишется фамилия и дата составления.

Напоминаем, что подать 3-НДФЛ по продаже имущества нужно до 30.04.2021.

Частые вопросы

Нужно ли подавать 3-НДФЛ при продаже стройматериалов

Согласно ст.210 НК, в базу по НДФЛ включаются все доходы налогоплательщика. Значит, при реализации стройматериалов тоже нужно платить 13%. В этом случае действуют правила как для прочего имущества: декларация подается, если стройматериалы были в собственности менее 3 лет.

Важно! Такая купля-продажа нигде не регистрируется. Однако, особенно если покупателем материалов выступило юр.лицо, данные о продавце и сумме сделки все равно могут попасть в налоговую.. Пример 8

Пример 8

Александр решил строить собственный дом и закупил материалы на 1 674 400 руб. Все чеки сохранил. Через несколько месяцев планы поменялись и Александр все продал ООО «Северянин». Договор заключили на 1 760 300 руб. Теперь Александр должен отчитаться в ФНС и заплатить НДФЛ 11 167 руб. с получившейся разницы 85 900 руб.

Заполнение декларации 3-НДФЛ при продажи машины

В год продажи транспортного средства вами ничего не декларируется, налог платить не нужно. Когда закончится текущий год, завершится налоговый период, потребуется задекларировать доход от реализации машины.

Заполнение декларации 3 ндфл не потребует от вас особых усилий. Направить документы можно по электронным каналам связи. Кроме того, можно принести декларацию в налоговую лично, передать с представителем

Обратите внимание на то, что у лица, представляющего ваши интересы, должна быть доверенность. Подать данные можно путем отправления декларации по почте

Обязательно сделайте опись вложения. ИФНС будет считать дату отправления датой приема документов.

Подав данные, а это можно сделать с начала января до конца апреля, вы должны оплатить налог до 15 июля. Указывайте в декларации целые числа, копейки писать не нужно.

Что будет, если не подавать декларацию и не платить налоги с продажи авто?

Факт продажи транспортного средства не удастся скрыть от налогового органа. ГИБДД при снятии машины с учета сообщает об этом в ИФНС в 10-дневный срок. Поэтому, на следующий год налоговики могут направить вам требование о представлении декларации с указанием дохода от продажи автомобиля. Вам грозит штраф — от 5 до 30% с суммы налога, но не менее 1 000 рублей в случае, если вы не подадите декларацию в срок (не позднее 30 апреля года, следующего за годом продажи). Также за неуплату НДФЛ будет начислен штраф в размере 20% от суммы налога, а также пени за каждый день просрочки платежа. Во избежание штрафных санкций советуем не дожидаться таких требований.

Как сформировать и сдать 3-НДФЛ при продаже автомобиля

Декларация заполнена. Теперь ставим номера на те листы декларации, которые вы будете сдавать в инспекцию в графу “Стр.”. Она есть на каждом листе. Титульный лист — 001, Раздел 1 — 002, Раздел 2 — 003, Приложение 1 — 004, Приложение 6 — 005. Итого 5 листов.

Выводим их на печать. Если вы будете сдавать декларацию лично — печатаем в 2-х экземплярах, если почтой — достаточно одного. На всех листах ставим “живую” подпись и дату.

К декларации прикладываем копии документов подтверждающих ваши расходы на покупку машины, если вы уменьшили доходы на расходы. Если применили вычет — никаких документов не нужно.

При передаче документа лично, первый экземпляр отдаем в инспекцию, на втором они ставят штамп о приемке и он остается у вас.

Если декларацию отправляем почтой достаточно одного экземпляра. Отправляем ценным письмом (оценка — 1 руб.) с описью вложений. Поэтому дополнительно потребуется опись. Ее составляют в 2-х экземплярах. Первый — вкладывается в конверт и отправляется в инспекцию. Второй — заверяется почтовым работником и остается у вас на руках.

Внимание!Вы должны сохранить почтовую квитанцию об отправке и опись вложений, которая заверена почтой. Эти документы подтверждают тот факт, что декларация отправлена налоговикам

Получат они ее или нет, не важно. Документ считается сданным в момент его вручения почтовому работнику для отправки

Портал «Ваши налоги»

2023

Когда нужно заполнять при продаже автомобиля?

Продавцы своих машин должны сдавать 3-НДФЛ в ФНС только в случае, если они имели в собственности авто менее 3 лет.

Если автомобилем продавец владел 3 и более лет, то подавать декларацию не нужно, обязанности по уплате подоходного налога не возникает. Данное правило прописано в п. 17.1 ст. 217 НК РФ.

Продажа авто, бывшего в собственности менее 3 лет в 2020 году — это основание для обязательной сдачи 3-НДФЛ в налоговый орган до 30 апреля 2021 года и повод для расчета налога с полученного дохода.

Не имеет значение, какой размер НДФЛ получится. Возможно, он будет равен нулю в связи с применение имущественного вычета. Заполнить декларацию придется даже в том случае, если обязанности по уплате налога нет.

Неподача декларации в срок влечет за собой наложение штрафа в размере 1000 руб.

Как рассчитать подоходный налог с учетом имущественного вычета

Налог на доходы физических лиц рассчитывается по следующей формуле:

НДФЛ при продаже авто = 13% * (Цена автомобиля по договору — Имущественный вычет).

В качестве вычета продавец может взять одну из следующих величин:

- 250 000 руб. — фиксированная сумма, не превышающая продажную стоимость;

- расходы на приобретение машины, если есть документальное подтверждение этих трат (например, в виде договор купли-продажи авто продавцом).

Физическое лицо самостоятельно выбирает вид вычета, который он будет использовать для снижения налога к уплате.

Если продана машина дешевле 250 тыс. руб. или расходы по приобретению не менее продажной цены, то платить налог не придется, но заполнить 3-НДФЛ все равно нужно, если авто было в собственности менее 3 лет.

НДФЛ следует заплатить в ФНС в срок до 15 июля 2021 года за проданные транспортные средства в 2020 году.

Из указанного выше правила есть одно исключение — если автомобиль использовался физическим лицом, зарегистрированным как ИП, для предпринимательской деятельности, то перечислить НДФЛ нужно в любом случае, независимо от срока владения транспортным средством.

Порядок подачи 3-НДФЛ, если продана машина в 2020 году

Если гражданин в 2020 году продал автомобиль, которым владел менее 3 лет, то обязательно заполняется и сдается декларация 3-НДФЛ с учетом следующих правил подачи:

- срок сдачи — до 30 апреля 2021 включительно;

- формат подачи — бумажный или электронный на выбор декларанта;

- срок для уплаты налога — до 15 июля 2021 года включительно;

- неподача декларации в срок или неуплата налога вовремя приводит к штрафам и начислению пени;

- для заполнения в 2021 году используется новый бланк из Приказа ФНС от 28.08.20 № ЕД-7-11/615@;

- к заполненной декларации нужно приложить следующие документы — договор купли-продажи, по которому продан авто, договор купли-продажи, по которому был ранее куплен автомобиль, если в качестве вычета берутся расходы по приобретению, расписка продавца в получении денег желательна, копия ИНН и паспорта.

Порядок уплаты налога при продаже автомобиля

Обратите внимание, что даже если по Вашим расчетам Вы ничего не должны налоговой после продажи автомобиля, декларацию все равно придется подать. Единственное условие, при котором не нужно подавать декларацию в 2023 году, состоит в том, что Вы владеете автомобилем более 3-х лет

Налоговая декларация за текущий год (2021) подается в начале следующего года (2022). Последний срок, когда в налоговой примут Вашу декларацию без штрафных санкций — 30 апреля. Рекомендую подавать декларацию в конце февраля или начале марта, т.к. к концу марта в налоговой начинается сезон очередей.

Налоговая декларация при продаже автомобиля заполняется при помощи специальной программы, которую можно скачать на сайте налоговой инспекции. Подчеркну, что программа для 2021 года появится лишь в начале 2022 года. Прошлогодние программы использовать не имеет смысла, т.к. за год налоговое законодательство может существенно измениться.

Кто должен подавать 3-НДФЛ при продаже автомобиля?

Важно знать, что не всем продавцам машины нужно заполнять декларацию по доходам физических лиц по форме 3-НДФЛ. Не должны подавать 3-НДФЛ и платить подоходный налог те граждане, которые владели автомобилем 3 и более лет, при этом авто использовался для личных нужд, а не для предпринимательской деятельности

Не должны подавать 3-НДФЛ и платить подоходный налог те граждане, которые владели автомобилем 3 и более лет, при этом авто использовался для личных нужд, а не для предпринимательской деятельности.

Не всегда при продаже 3-НДФЛ нужно платить налог. Если авто продан по стоимости 250 000 или менее рублей, либо расходы по приобретению машины равны или превышают полученные доходы от продажи, то платить НДФЛ не придется.

Налог к уплате рассчитывается как 13% * (Доход от продажи – Вычет), в качестве вычета может выступать либо сумма в пределах 250 000 руб., либо расходы на приобретение данного автомобиля (если есть подтверждающие документы).

Человек, продавший автомобиль в 2022 году, должен:

- Определить, есть ли обязанность по подаче 3-НДФЛ – если авто владели менее 3 лет, то нужно подавать.

- Выбрать удобный и выгодный вариант имущественного вычета – 250 т.р. или расходы.

- Рассчитать размер налога к уплате при владении машиной менее 3 лет с учетом выбранного вычета.

- Подать декларацию в срок до 2 мая 2023 года включительно.

- Заплатить НДФЛ в срок до 15 июля 2023 года включительно.

Порядок и срок подачи 3-НДФЛ в 2023 году

Граждане вправе сдавать декларацию в любом удобном виде – бумажном или электронном.

Вариантов оформления 3-НДФЛ несколько:

- вручную заполнить распечатанный бланк и лично принести в отделение ФНС, отправить почтой или через доверенное лицо;

- заполнить бланк декларации в специальной программе ФНС или на компьютере и передать в ФНС удобным способом;

- подготовить 3-НДФЛ в личном кабинете налогоплательщика и передать в электронном виде.

Если нужно также заплатить налог, то сделать это нужно до 15 июля 2023 года. Несоблюдение этой обязанности ведет к более существенным штрафам и начислению пени за дни просрочки.

Новая форма декларации 3-НДФЛ 2023 для физических лиц

Если декларация будет заполнена на старом бланке, то ФНС ее не примет.

Новая форма отличается от действовавшей в 2022 году – обновились штрих-коды, поменялось содержание отдельных страниц и разделов, однако правила заполнения при продаже автомобиля не изменились. Заполнить нужно те же листы, что и ранее.

С помощью онлайн сервиса

Наши специалисты быстро и качественно подготовят для вас полный комплект отчетности, если у вас нет времени или желания разбираться в тонкостях налогообложения. От вас потребуется только загрузить снимки документов.

Как использовать онлайн сервис подготовки 3-НДФЛ

- Зарегистрируйтесь с помощью номера телефона или электронной почты. Это просто.

- Выберите нужный вид декларации

- Выберите год, за который собираетесь отчитаться

- Вы увидите список документов, необходимых для составления декларации в вашем случае.

- Сфотографируйте или отсканируйте их и загрузите на следующей странице.

- Наши сотрудники проверят данные и составят для вас декларацию.

- Получите налоговую декларацию в день оплаты.

Порядок расчета и уплаты налога после продажи автомобиля

Итак, вы продали автомобиль, который находился в вашей собственности менее трех лет. В связи с этим вам надо сделать две вещи.

- Первое. Вы должны рассчитать налог, необходимый к уплате.

- Второе. Вы должны подать налоговую декларацию и заплатить налог.

Рассмотрим эти действия подробнее.

Расчет налога. Общая формула расчета налога для физических лиц выглядит так:

НДФЛ = сумма дохода от продажи x 0,13.

Однако, как мы отмечали выше, при расчете налога вы можете уменьшить доход от продажи автомобиля одним из двух способов по своему выбору:

- на расходы, произведенные при покупке автомобиля (наличии подтверждающих документов);

- на имущественный вычет в размере 250000 рублей. Этим вычетом вы можете воспользоваться, если расходы на приобретение автомобиля отсутствуют (он достался вам по наследству, например) или вы не сохранили документы, подтверждающие эти расходы.

Рассмотрим два примера, иллюстрирующих каждый из способов.

Пример расчета налога при уменьшении доходов на расходы.Гражданин в марте 2020 года купил автомобиль за 1200000 рублей. Имеется договор купли-продажи, а также документы об уплате денежных средств продавцу. Автомобиль продан в 2023 году за 1250000 рублей. При расчете налога доходы от продажи автомобиля уменьшаются на расходы по его покупке. В этом случае сумма налога будет равна 6500 рублей ((1250000 рублей – 1200000 рублей) x 0,13).

Пример расчета налога с учетом вычета.Гражданин в 2021 году купил автомобиль за 600000 рублей. Подтверждающие документы не сохранились. В 2022 году автомобиль был продан за 550000 рублей.При расчете налога с продажи машины можно применить имущественный вычет. Облагаться НДФЛ будет сумма дохода, равная 300000 рублей (550000 рублей — 250000 рублей). Гражданину придется заплатить налог в размере 39000 рублей (300000 рублей x 0,13).

Подача декларации и уплата налога. Отметим сразу, что налоговую декларацию по форме 3-НДФЛ вы должны подать в налоговую инспекцию по месту вашего жительства в любом случае, даже если расчетная сумма налога равна нулю. Декларацию надо представить не позднее 30 апреля года, следующего за годом продажи автомобиля.

Полезная информация: заполнить декларацию можно с помощью бесплатного сервиса на сайте ФНС России.

Декларацию вы можете подать лично или через представителя непосредственно в налоговую, направить по почте с описью вложения, а также представить в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

Если у вас есть подтверждающие документы и вы решили уменьшить доход на расходы по покупке автомобиля, то приложите эти документы (договор купли-продажи, акт приема-передачи денежных средств и т.п.) к налоговой декларации.

Имейте в виду, что за нарушение срока подачи декларации установлен штраф. За каждый месяц просрочки ее сдачи штраф составит 5 процентов суммы налога, который не уплачен в установленный срок на основании этой декларации. Однако штраф не может быть больше 30 процентов указанной суммы и меньше 1000 рублей. Кроме того, даже если сумма налога, которую вы рассчитали, равна нулю, при несвоевременной сдаче декларации вам будет начислен штраф в размере 1000 рублей.

Заплатить налог вы должны не позднее 15 июля года, следующего за годом продажи автомобиля. Порядок уплаты и реквизиты для уплаты налога вы можете уточнить в налоговой инспекции.

Ответственность на неуплату налога также предусмотрена законом. По общему правилу за неуплату налога в срок предусмотрен штраф. Однако, если вы не уплатили НДФЛ в срок, но правильно его исчислили и представили декларацию, то штраф налагаться не будет, а будет взыскано только пени.

Необходимые документы для составления налоговой декларации 3-НДФЛ при продаже автомобиля

Что требуется от вас?

- Паспорт физического лица, получившего доход от продажи автомобиля;

- ИНН физического лица;

- ПТС проданного транспортного средства;

- Договор на покупку и продажу проданного автотранспортного средства.

После получения копий документов наши сотрудники подготавливают необходимый комплект для предоставления в налоговую инспекцию, отправляют вам курьера, вам лишь остается встретиться один раз с курьером в удобном для Вас месте, для оплаты и подписи готовой декларации 3-НДФЛ.

Преимущества работы с нами: экономия вашего личного времени, удобство в отсутствии необходимости посещения офиса и налогового органа, наши специалисты все сделают за вас быстро и с гарантией!

Заказывая декларацию 3-НДФЛ в компании БУХпрофи — это гарантия качества и успеха!

Если вы продали машину, которая находилась в Вашей собственности более 3 лет (со дня даты приобретения, указанного в ПТС), то уплачивать налог не нужно, также предоставлять декларацию в территориальную инспекцию нет необходимости.

В случае если вы продали автомобиль, который находился в Вашей собственности менее 3 лет, необходимо составить декларацию 3-НДФЛ и предоставить в налоговый орган не позднее 30 апреля года следующего за годом продажи, а уплатить налог не позднее 15 июля года следующего за годом продажи.

Налог уплачивается лишь в том случае, если вы получили доход

Обратите внимание, доходом в данном случае будет являться разница между суммой приобретенного автомобиля и суммой его продажи, но для подтверждения расходов на продажу необходимо будет предоставить документы, подтверждающие покупку и продажу автомобиля (договора купли-продажи)

В случае если вы не смогли найти документы, подтверждающие покупку машины, Вы имеете право воспользоваться налоговым вычетом (сумма необлагаемая налогом) в размере 250 000 руб. Например, Вы продали авто за 600 000 руб, из данной суммы вы вычитаете 250 000 руб. (необлагаемая сумма) и из оставшихся 350 000 руб. Вам необходимо будет заплатить 13% подоходного налога, что составляет – 45 500 руб.

- В случае если Вы продали автомобиль на сумму менее 250 000 руб, то Вы имеете право воспользоваться налоговым вычетом (необлагаемой суммой) в полном размере, но даже в этом случае необходимо сдать декларацию 3-НДФЛ, если владели автомобилем менее трех лет.

- Декларация 3-НДФЛ подается в налоговую инспекцию по месту постоянной прописки физического лица.

https://youtube.com/watch?v=RRjCOogkw2U

3-НДФЛ при продаже коммерческой недвижимости

Если физ.лицо является владельцем коммерческой недвижимости (офиса, производственного помещения) и регулярно извлекает из него доход (сдает в аренду или использует для собственного бизнеса), налоговая признает такую деятельность коммерческой. Значит, физ. лицу необходимо быть зарегистрированным как ИП и сдавать декларацию по правилам, предусмотренным для предпринимателей.

Второй вариант: гражданин просто владеет объектом недвижимости и не ведет предпринимательскую деятельность. В этом случае НДФЛ заполняется так же, как и для любой другой нежилой недвижимости. Правила мы уже описали.

Как заполнить 3-НДФЛ при продаже имущества: образец заполнения

Существует несколько способов. В этом подпункте рассмотрим два:

- в программе «Декларация»;

- на сайте ФНС.

О том, как заполнять бумажный вариант с примером и образцом готового отчета, см. ниже.

Заполнение в программе

Весь процесс, включая установку занимает 30-40 мин с момента скачивания продукта с сайта ФНС. Разберем по этапам:

- Скачиваем программу из раздела «Программные средства» и устанавливаем, следуя рекомендациям Мастера установки. Выбираем ту версию, которая выпущена для конкретного года. В статье примеры даны для отчетности за 2017 г.. Работа в предыдущих версиях аналогична.

- На первой вкладке указываем номер инспекции и ОКТМО. Остальные флажки уже стоят в нужных пунктах. Чтобы узнать недостающие сведения, опять возвращаемся на сайт ФНС. На этот раз, в раздел «Электронные сервисы» — «Адрес и платежные реквизиты Вашей инспекции».

Сервис выдает код ИФНС и ОКТМО после того, как укажете адрес регистрации.

- Первая вкладка готова.

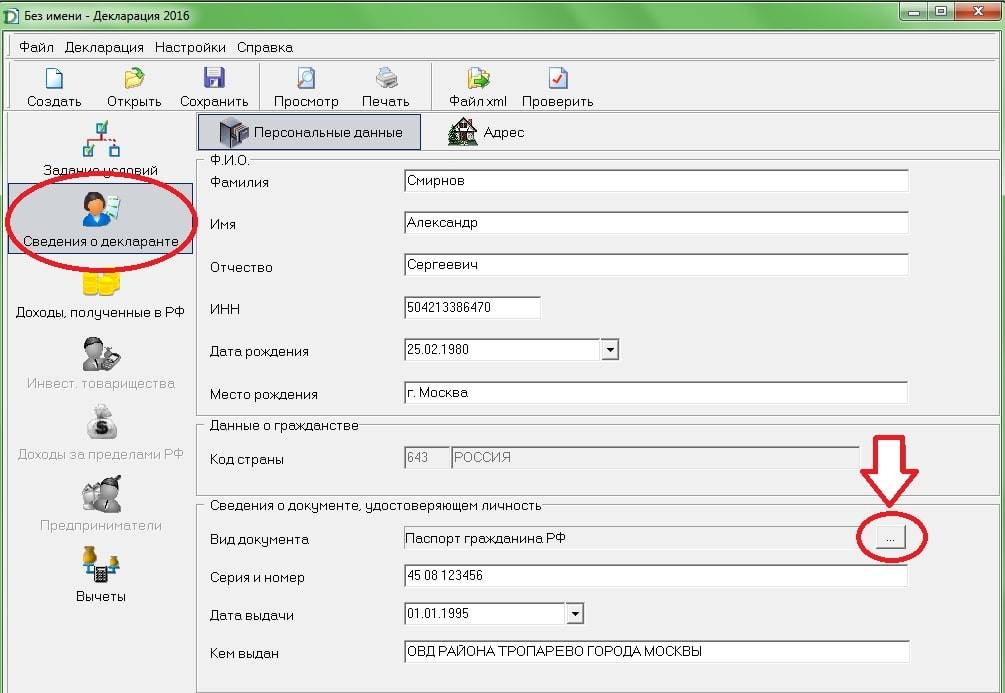

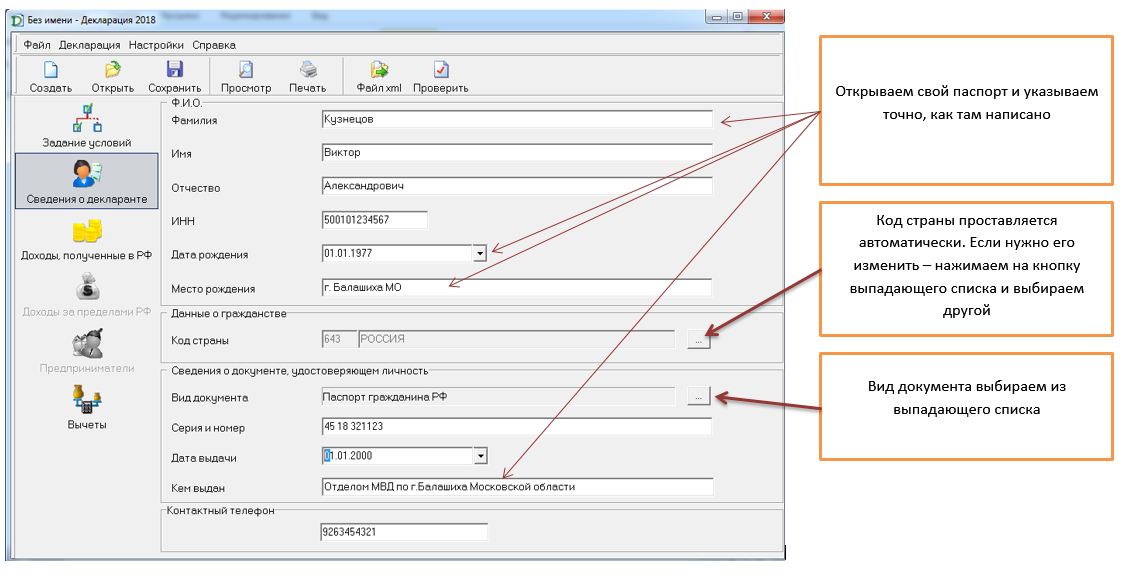

- Двигаемся вниз и переходим к Сведениям о декларанте. Здесь просто заполняем свои данные и указываем контактный телефон.

- Идем дальше и заполняем вкладку «Доходы». В разделе «Источники выплат» кнопкой «+» добавляем новый источник. Здесь указываем имя и ИНН покупателя. Если это физическое лицо, КПП и ОКТМО прописывать не требуется.

- В нижнем окне создаем новый доход кнопкой «+».

- Теперь ответственный момент. Указываем размер и вид полученного дохода. Выбираем подходящий код из предложенных вариантов (для квартиры — 1510).

- Если собственность на проданную квартиру оформлена после 01.01.2016, ставим соответствующую отметку и прописываем значение кадастровой стоимости на 1 января года продажи. Это нужно, чтобы программа правильно рассчитала базу для НДФЛ. С 2016 г. она не может быть меньше, чем 70% от кадастровой. Если эта стоимость на начало отчетного года не определена, условие не действует. Актуальные данные по стоимости смотрим онлайн на сайте Россеестра.

- Указываем вид желаемого вычета: гарантированный 1 000 000 руб. или по сумме расходов, понесенных ранее на приобретение продаваемого жилья. Попробуйте оба варианта и посмотрите, где сумма НДФЛ к уплате меньше.

- Проставляем месяц получения дохода.

- Вид вкладки в заполненном виде.

- Отчет готов к проверке и выпуску на печать. Сумму НДФЛ к уплате программа считает сама.

Заполнение в Личном Кабинете

На сайте ФНС можно не только заполнить декларацию, но и сразу же отправить ее в ведомство. Порядок:

- Заходим в ЛК – «Жизненные ситуации».

- Выбираем онлайн-заполнение.

Идем по шагам

Обратите внимание на срок подачи отчета в целях уплаты НДФЛ.

- Сведения для Шагов 1 и 2 уже заполнены. Только проверяем.

- Шаг 3 пропускаем.

- На Шаге 4 «Доходы» выбираем новый источник.

- Указываем данные покупателя жилья и добавляем доход.

- Выбираем вид дохода и вычета. Если проданное имущество приобретено после 01.01.2016, указываем кадастровую стоимость на начало отчетного года (при наличии).

- Шаг 6 – просмотр получившейся суммы, которую потребуется перечислить.

- Здесь же загружаем нужные документы и отправляем отчет.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43