А упущенную выгоду?

Случаи, когда можно взыскать упущенную выгоду:

- простой автотранспорта – например, если машина в аренде, но из-за повреждений в ДТП не может использоваться по назначению, а ежемесячная сумма за аренду начисляется по графику,

- невозможность работать в такси (если это основной и единственный источник заработка потерпевшего),

- недополучение заработной платы, к примеру – если пострадавшему выплачивается пособие по временной утрате трудоспособности, которое меньше ежемесячного заработка.

Однако в суд нужно предоставить документы, которые могут свидетельствовать о праве получения дохода на момент аварии – точнее, праве, которое вследствие ДТП было нарушено. Например, договор аренды транспортного средства, справка 2-НДФЛ с места работы и другие.

Нужно ли компенсировать расходы на такси

Платить за такси в вашем случае не придется. Если потерпевший захочет взыскать эти расходы через суд, ему нужно будет подтвердить их размер и необходимость передвигаться на такси вместо общественного транспорта. Как правило, это сложно.

На практике суды взыскивают деньги за такси в редких случаях. Например, если человек серьезно пострадал в ДТП и не мог добраться до больницы иначе.

Так, в Липецкой области женщина ездила на такси в больницу к пострадавшему в аварии сыну. Она потребовала взыскать 12 500 Р компенсации, но не смогла доказать, что поездки в принципе были нужны. А тем более на такси. Суд ей отказал.

В похожей ситуации житель Ростова требовал 83 000 Р. Он пострадал в ДТП, долго лежал в больнице далеко от дома, ходил на костылях и не мог пользоваться общественным транспортом.

Суд согласился взыскать только 32 800 Р за поездки пострадавшего в больницу и обратно, к ортопеду и на УЗИ. Еще в сумму включили расходы на такси, на котором жена привезла в больницу костыли и ортопедические подушки. Остальные поездки жены суд не учел — даже те, когда она привозила еду и лекарства.

В вашей ситуации потерпевший мог пользоваться общественным транспортом: в ДТП он не пострадал. Маловероятно, что суд согласится взыскать расходы на такси.

Аргумент, что машину долго ремонтировали, не имеет значения. Если бы потерпевший отдал ее страховой для ремонта, а не забрал деньги, по закону ему бы вернули автомобиль через 30 рабочих дней. Но потерпевший получил деньги на руки и отдал машину на СТО, которую выбрал сам. Вы не отвечаете за последствия его решения.

От чего зависит сумма ущерба?

Правые основания расчета компенсационных сумм в 2023 году содержаться в Федеральном Законе № 40, в ст. 7 определено понятие страховой суммы, в ст. 12 – её размер и порядок выплат.

Расчет компенсационных выплат в случае ДТП в 2023 году зависит от многих связанных между собой факторов, специалисты принимают во внимание:

- Стоимость поврежденных деталей с учетом амортизации + сами работы по восстановлению автомобиля сдержатся в п.19 ст.12.

- Сумму выплаты за проведение экспертной оценки всех повреждений авто (ст. 12.1 Закона)

- В случае полной гибели имущества, возмещение оговоренной в договоре цены авто, также с учетом амортизации, а не стоимости нового автомобиля (ст.7)

Другие произведенные материальные затраты регулируются Гражданским Законодательством, поскольку указанным правовым актом имущественные отношения сторон никак не регулируются (ст. 15, , ГК РФ). К возмещению ущерба допускается причислить:

- Компенсация стоимости медицинских услуг и лечебных курсов по восстановлению утраченного здоровья и реабилитации после аварии, покупки лекарственных средств.

- Стоимость услуг эвакуатора и стоянки.

- На транспортировку пострадавших в медицинское учреждение.

- Компенсация заработной платы на время прохождения восстановления трудоспособности.

- В случае летального исхода оплата всех погребальных услуг.

Страховая насчитала сумму без учета износа деталей – это нормально?

Для ответа на этот вопрос стоит заглянуть в нормативно-правовые акты. Таковым в нашем случае выступает Федеральный закон Об ОСАГО.

И вот о чем сообщает пункт 19 ст. 12 ФЗ-40:

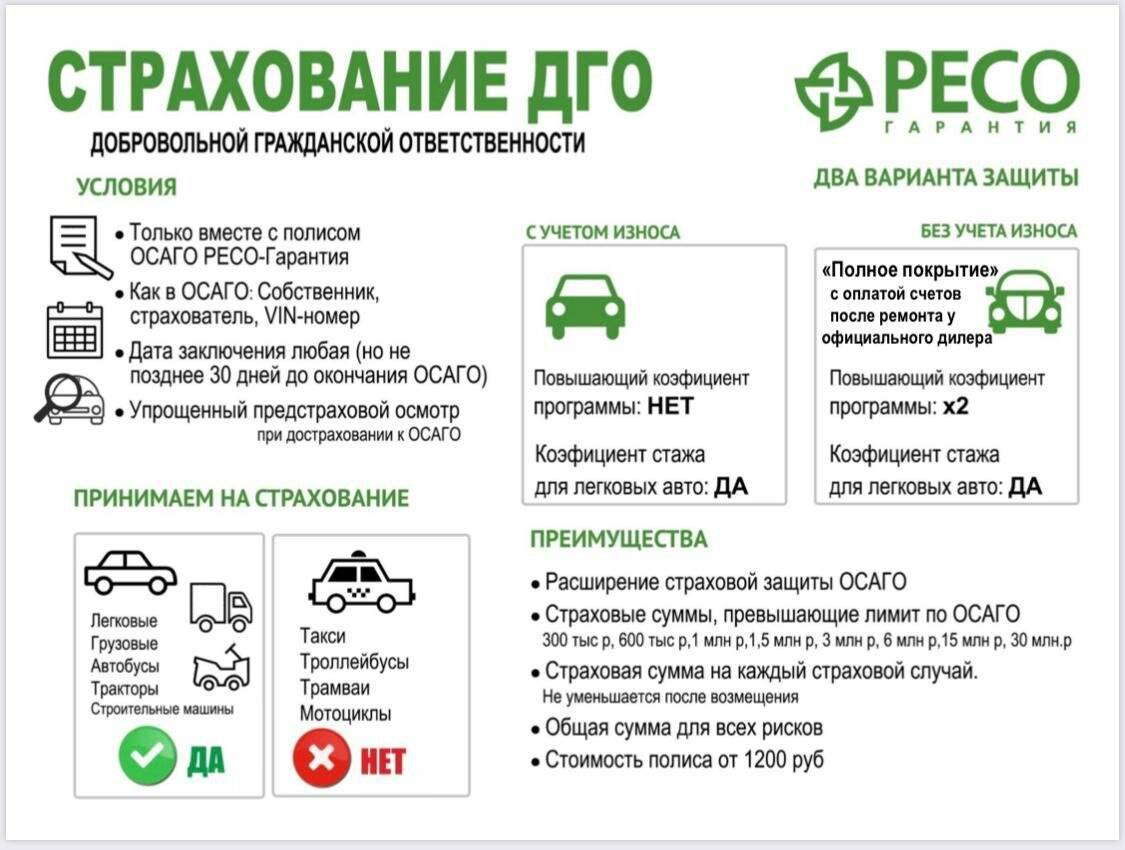

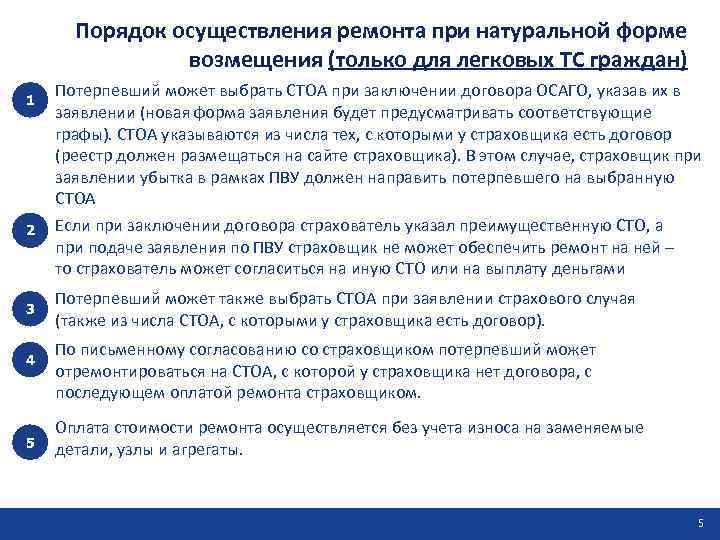

Таким образом, в 2023 году закон изначально устанавливает расчет страхового возмещения по ОСАГО с учётом износа запчастей. Исключением является лишь направление на восстановительный ремонт на СТОА. Там должны устанавливаться новые детали автомобиля, без учёта износа.

Могу ли я взыскать износ со страховой?

Теоретически шансы есть. Но на практике это может не сработать.

Первое, о чем мы уже сказали: страховые выплаты по ОСАГО учитывают износ запчастей. Поэтому страховая никак не может заплатить вам как за новые запчасти – расчёт стоимости деталей, узлов и агрегатов ведётся по Единой методике. И если соблюдаются условия для страхового возмещения деньгами, то истребовать со СК недоплаченные деньги за износ не получится.

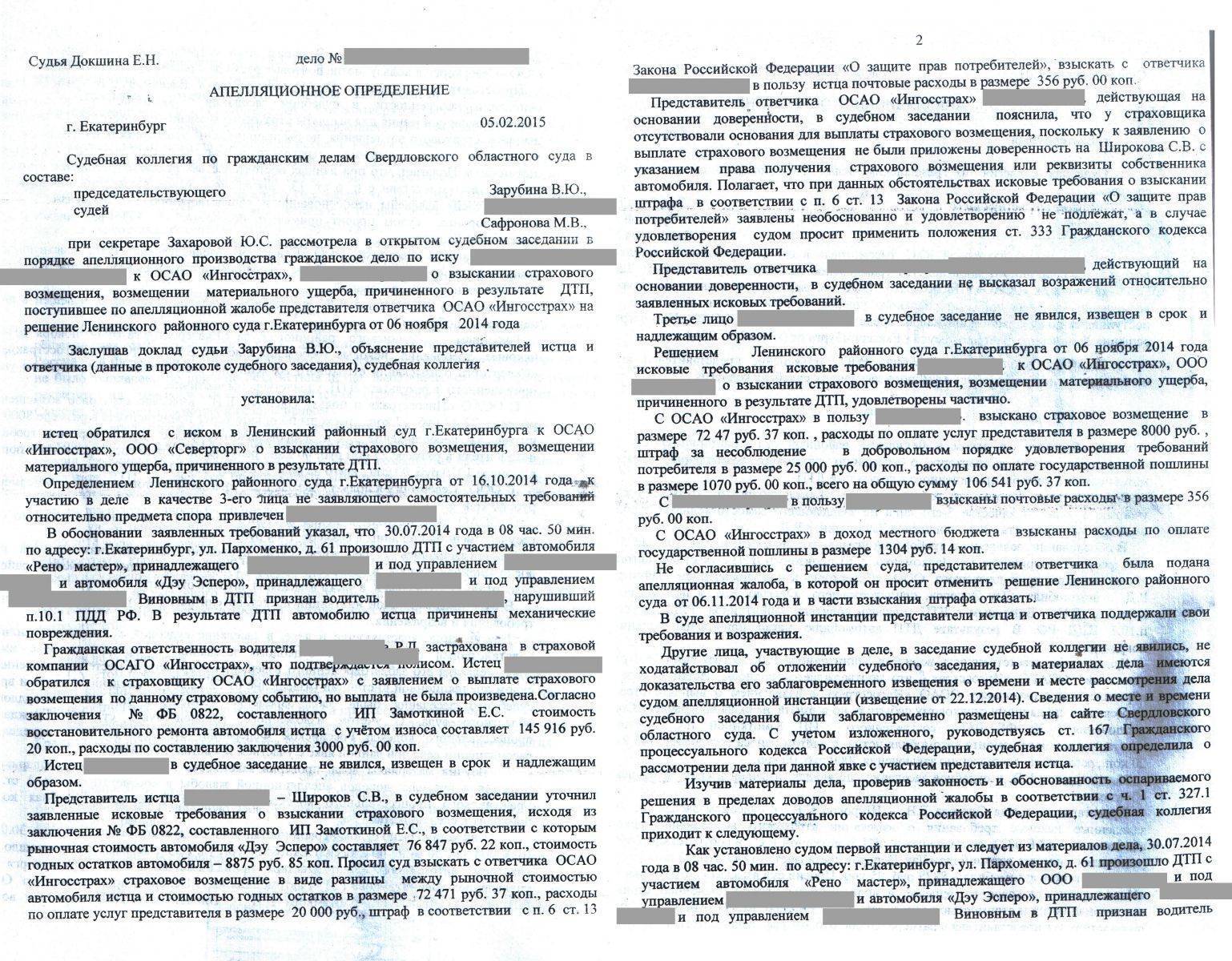

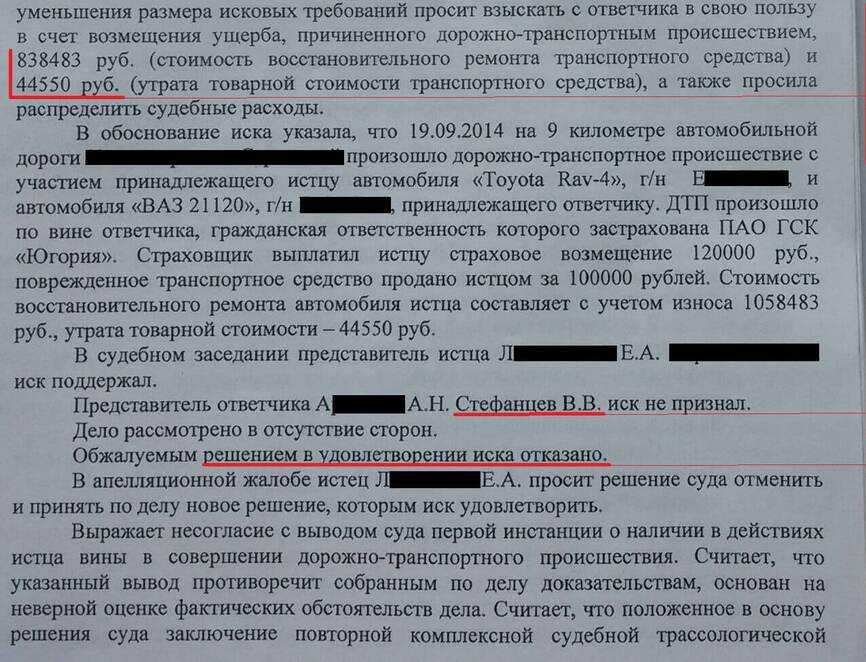

«При чем здесь вообще условия для выплаты деньгами», – спросите вы. Очень даже причем. Дело в том, что в феврале 2021 года вышло интересное – по следующему делу:

Однако далеко не каждую ситуацию можно трактовать по вышеописанному предписанию ВС РФ. Нужно учитывать специфику отдельно взятого спора со СК.

Да и страховые могут заявить в ответ на вашу претензию о возмещении без учёта износа, что у них попросту нет станций, отвечающих требованиям пункта 15.2 ст. 12 ФЗ Об ОСАГО. Например, удалённость от места ДТП или места проживания потерпевшего более 50 км. И в суде придётся доказывать обратное. В том числе привлекать автосервисы и разбираться, действительно ли они не могли отремонтировать машину или это уловки страховщика.

А с виновника ДТП?

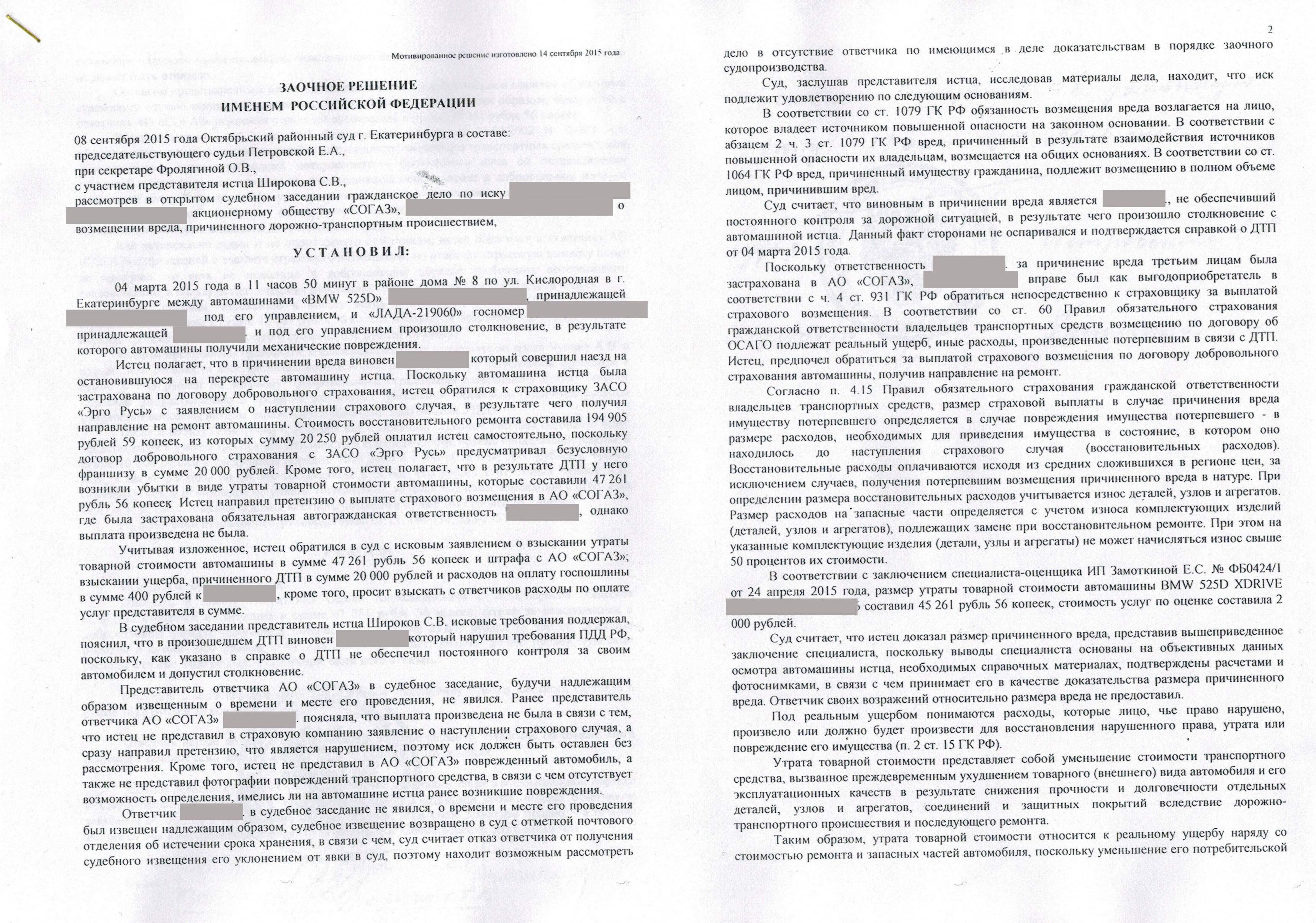

Хорошая новость в том, что недостающую сумму за ремонт авто можно взыскать с виновника аварии. На это указывает Определение № 82-КГ20-8-К7 из Обзора Судебной практики ВС РФ № 2 от 30 июня 2021 года:

Но если, например, у виновника аварии нет ОСАГО, то взыскивать стоимость ремонта ему предстоит полностью.

Если виновник не хочет возмещать разницу?

Не все виновники ДТП идут на контакт и горят желанием возместить разницу между страховым возмещением и реальным ущербом. Отказ объясняют тем, что автогражданская ответственность застрахована – мол, пусть платит страховая. Однако выше мы выяснили, что износ запчастей можно истребовать с виновника ДТП.

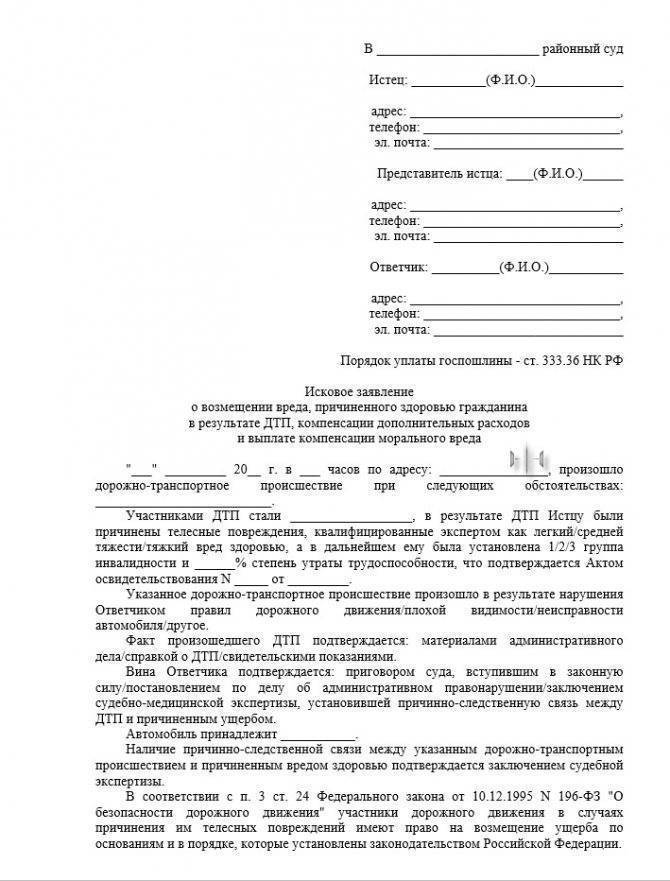

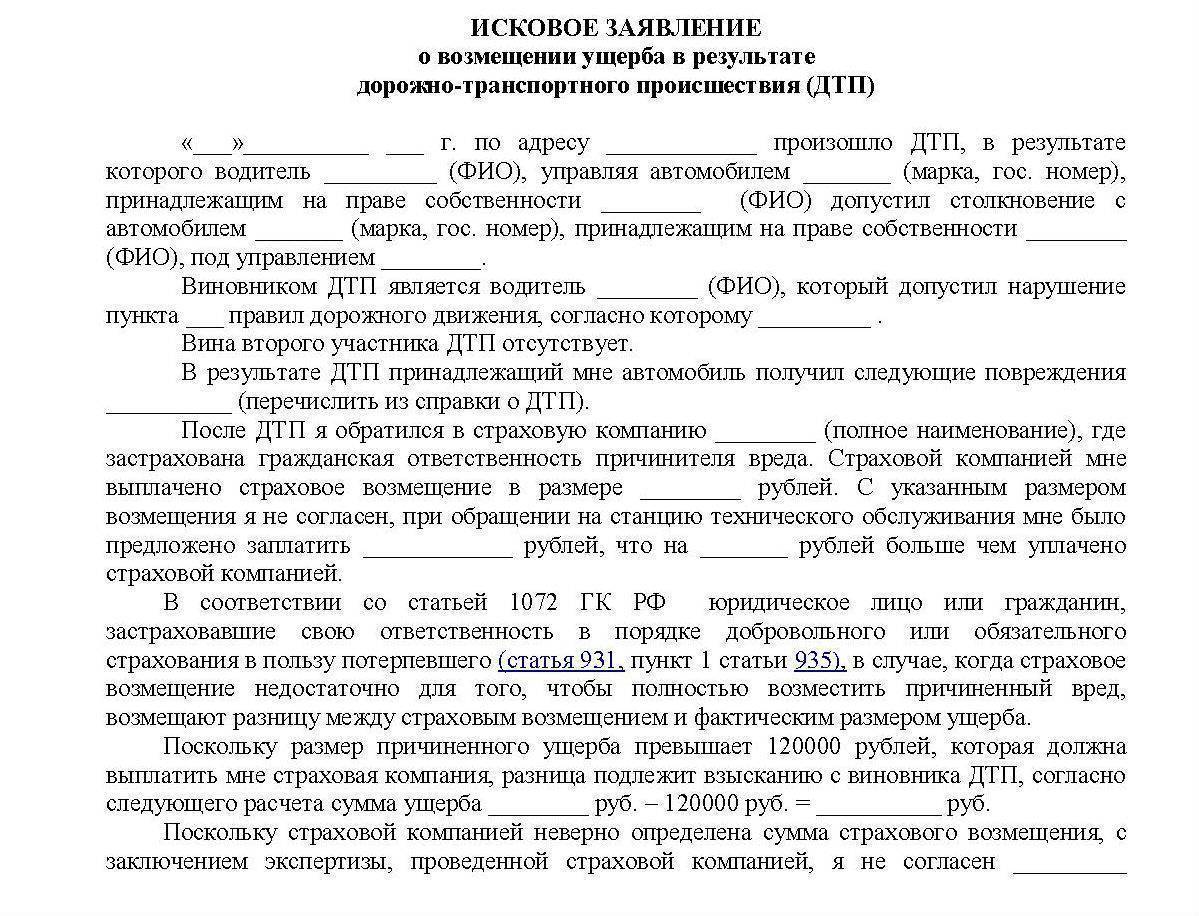

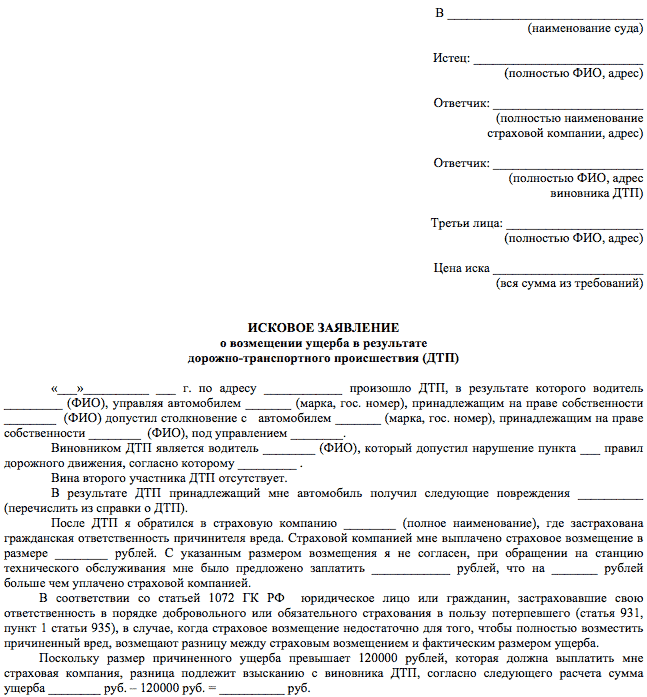

Если вы являетесь потерпевшим в аварии – вот инструкция по взысканию ущерба в 2023 году:

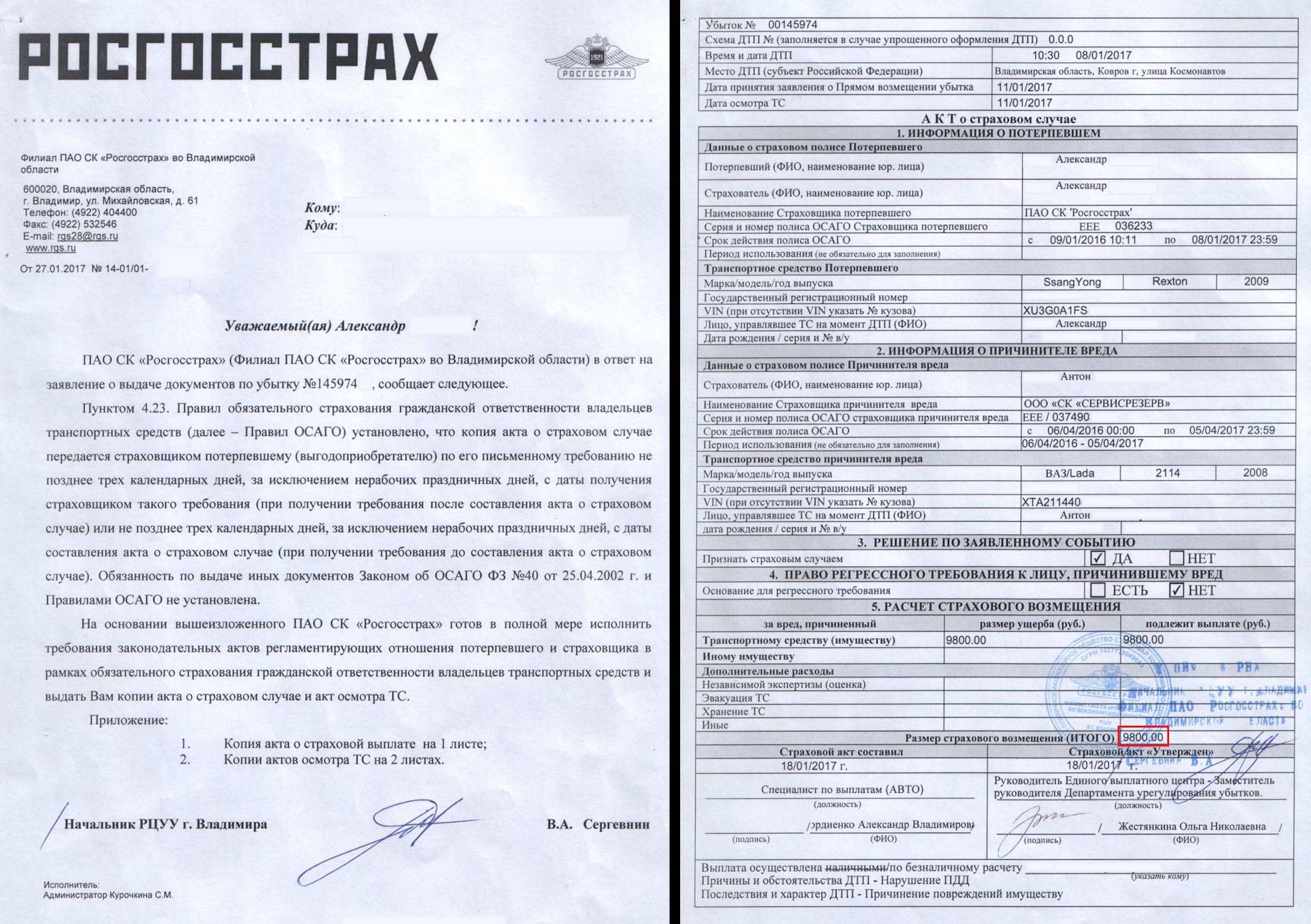

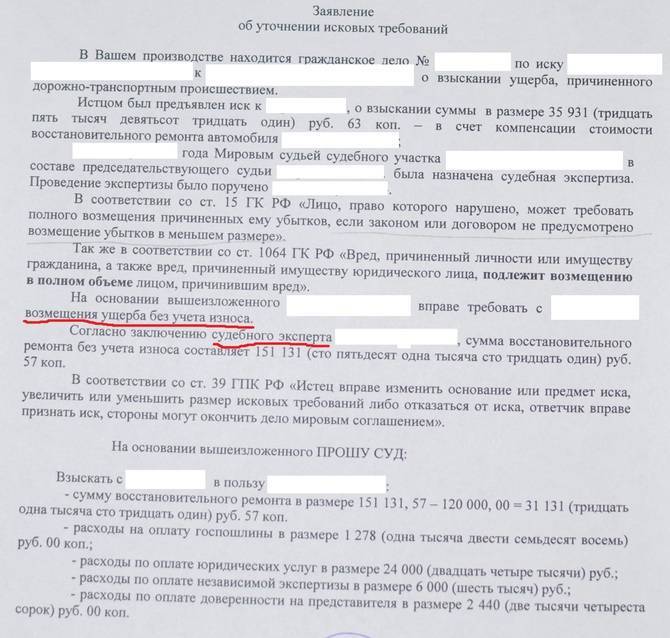

- Получить страховой акт расчёта, где указаны две суммы: с учётом износа и без учёта оного.

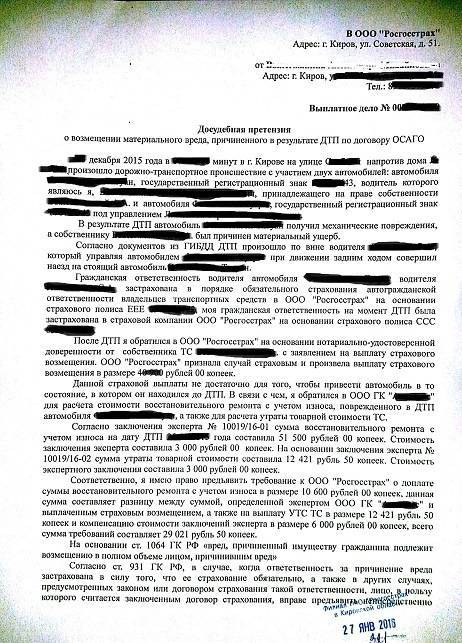

- Предложите виновнику ДТП возместить разницу добровольно.

- Если он отказывается, то следует оформить досудебную претензию и направить её в адрес должника (ценным письмом с описью и уведомлением о вручении). Лучше направить почтой, а не передавать лично должнику. Так у вас на руках будет доказательство отправки – почтовая опись. Отвертеться виновник ДТП не сможет.

- Выждав разумный срок, 10-20 дней, после получения письма должником, можно обращаться в суд.

- Далее, суд принимает решение в вашу пользу и выдает исполнительный лист. Его нужно отдать судебным приставам или в бухгалтерию по месту работы ответчика.

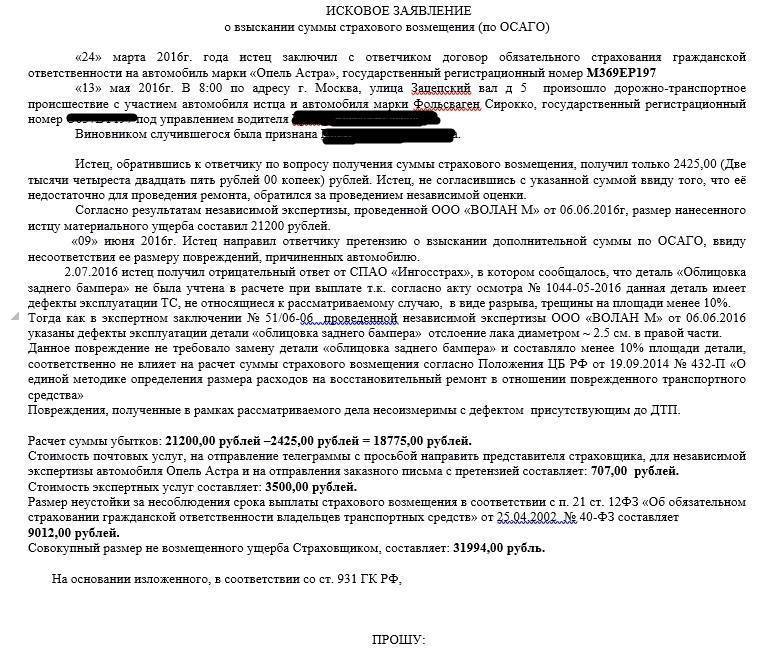

Исковое заявление подаётся либо в мировой, либо в районный суд по месту регистрации ответчика (причинителя вреда). Всегда смотрите на сумму исковых требований. Если стоимость спора менее 50 000 рублей – то в мировой судебный участок, если свыше 50 000 рублей – то в районный суд (ст. 23-24 ГПК РФ).

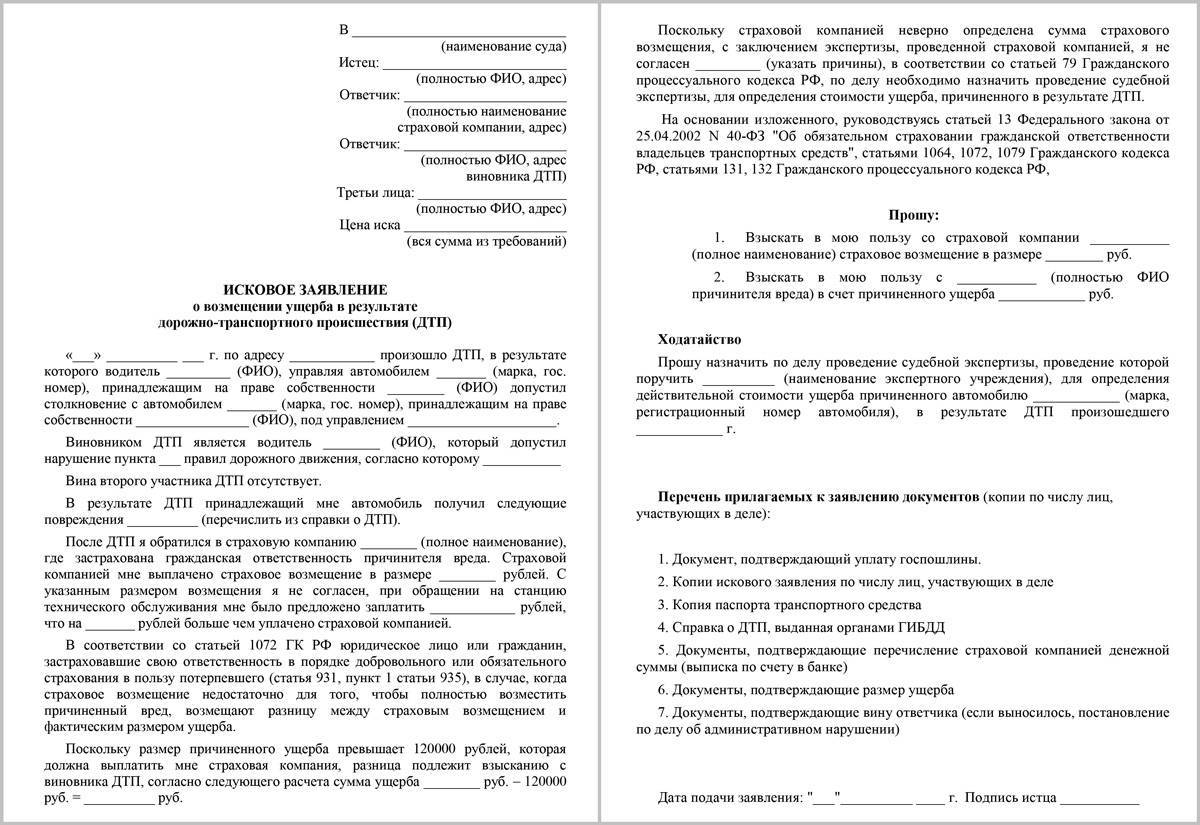

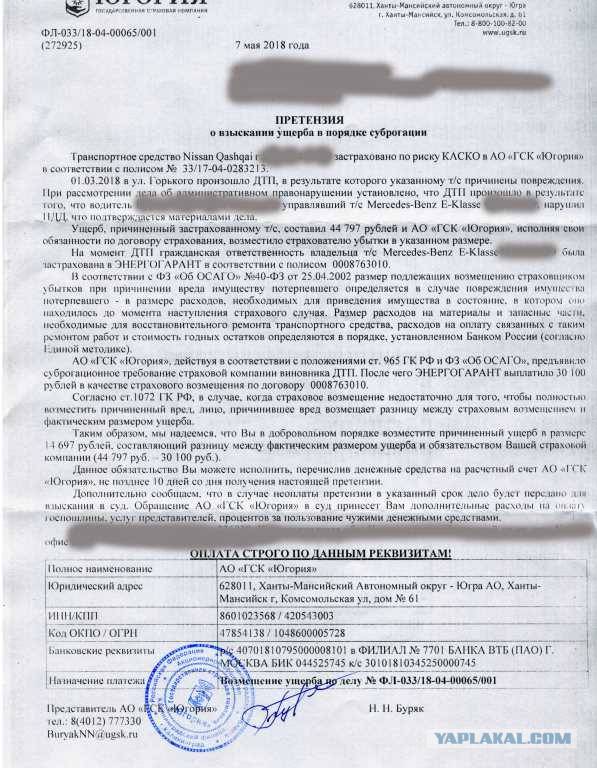

Если страховая требует деньги по Каско?

А вот в этом случае вариантов и рабочих способов оспорить завышенное требование уже гораздо меньше. Суть в том, что договоры Каско не регулируются отдельным законом, а только преимущественно Гражданским кодексом. То здесь нет чётких условий, по какой методике нужно считать расходы, что не покрывает Каско и так далее.

Как вариант, обратитесь в суд и ознакомьтесь с материалами дела до заседания. В них найдите договор Каско, заключенный между страховщиком и потерпевшим и, возможно, найдёте некоторые изъяны здесь (например, что страховая по договору направила автомобиль не к официальному дилеру, а в другой сервис, где стоимость ремонта заведомо дороже, или что страховщик выплатил потерпевшему ущерб за незастрахованное на основании договора имущество – мобильный телефон, одежду и так далее).

Также могут помочь и материалы результатов оценки страховщиком – возможно, имеются детали, которые не повреждались в этом ДТП. И тогда снова в помощь фото- и видеоматериалы с места аварии.

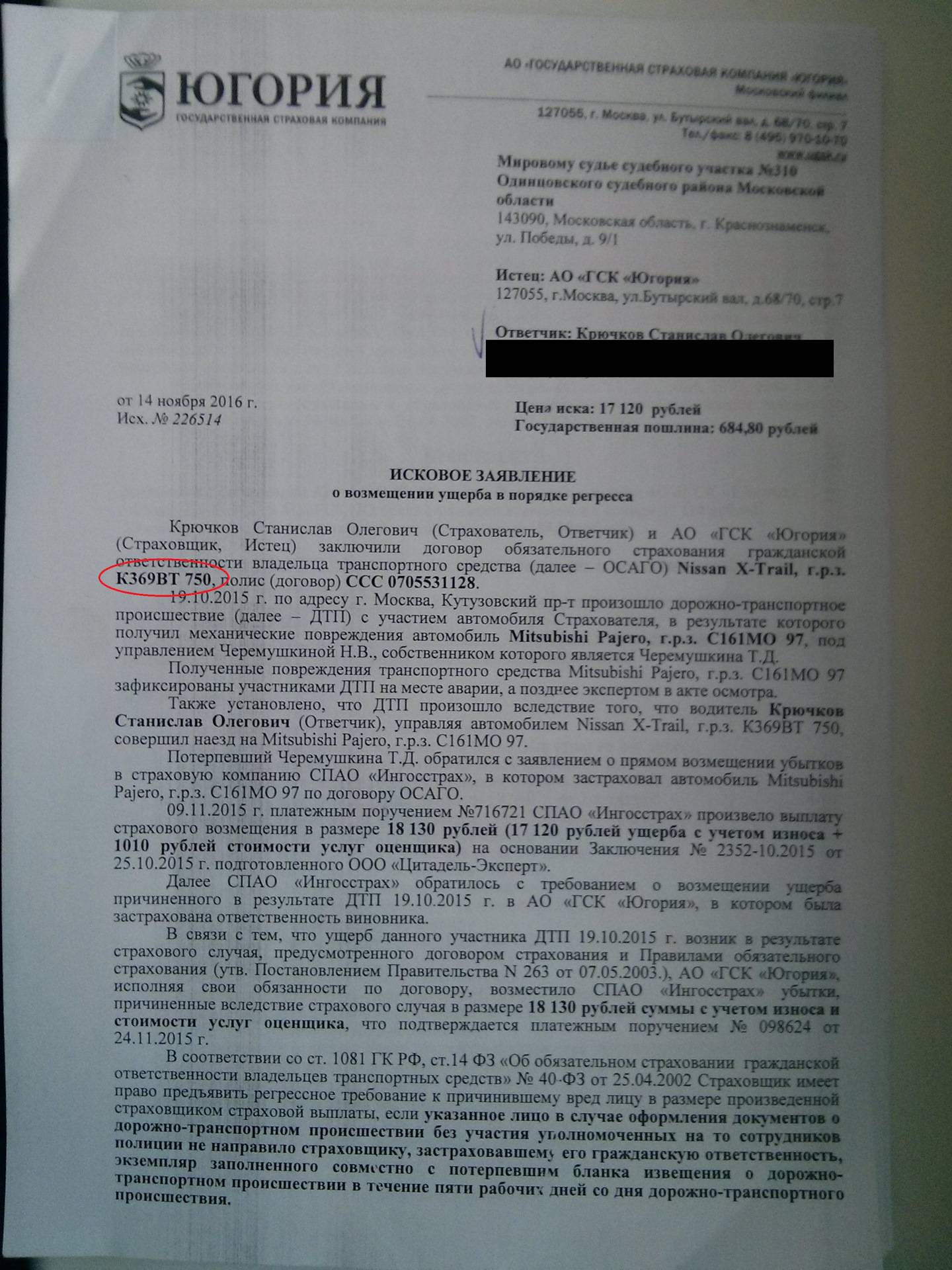

Кроме того, обратите внимание, что если с вас требуют по суброгации как с виновника ДТП деньги в виде завышенной или даже реальной суммы, но у вас в момент ДТП была действующая страховка ОСАГО, то иск в суд должен быть именно к вашему страховщику по ОСАГО. Да, вы можете быть привлечены в качестве соответчика или третьего лица в деле

Однако, суд должен взыскать основной ущерб именно по “автогражданке”.

Взыскание ущерба с виновника ДТП сверх лимита по ОСАГО

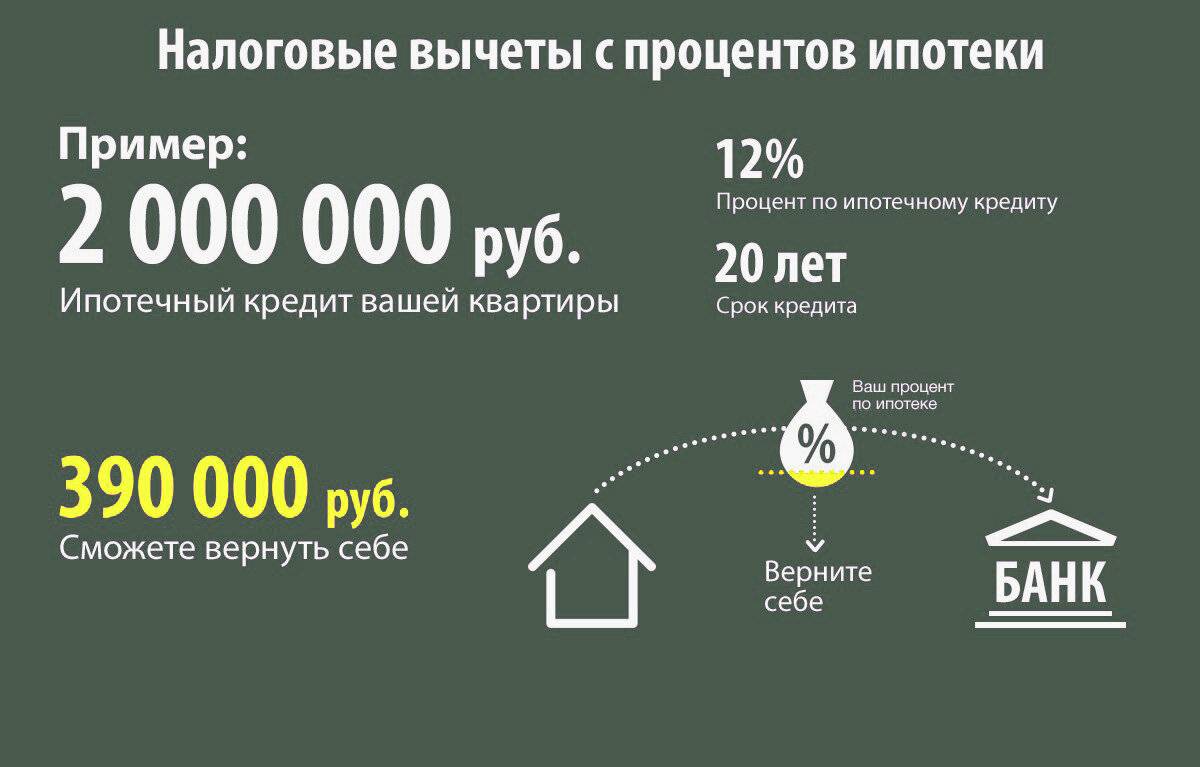

Если суммы, установленной законом о страховании в 2023 году (не более 400 тыс. руб.), не достаточно на полноценную замену поврежденных деталей, то получить остальное возмещение можно в полном объеме с виновного лица. На практике цена ремонтных работ может значительно увеличиться, если, например, владельцу необходимо отремонтировать дорогой импортный автомобиль: оригинальные детали придется заказывать за границей за счет владельца пострадавшего авто, почтовые услуги и работу ремонтной бригады также придется оплатить.

В качестве доказательств к исковым требованиям о возмещении заявитель должен приложить все финансовые документы: стоимость комплекта поставки от производителя, прейскурант цен на присланное производителем оборудование, стоимость работ по восстановлению испорченных агрегатов и дополнительного оборудования.

Поскольку подаются исковые требования материального характера, то истец обязан уплатить пошлину от суммы возмещения, её также можно взыскать с ответчика.

Попал в ДТП – на какую дату страховая считает выплату?

Это первое, что требует немедленного пояснения, поскольку среди водителей существуют заблуждения. Одни говорят, что страховая выплата считается на дату аварии. Другие – что на день подачи заявления и документов в страховую.

Таким образом, в 2023 году страховая компания считает денежное возмещение по ОСАГО на дату совершения ДТП. Например, если происшествие случилось 20 марта, а в СК вы обратились 23 марта, то выплату рассчитают на 20 число.

При этом в свете последних событий СК может уговаривать вас получить возмещение ущерба по ОСАГО именно деньгами. Для убедительности говорят, мол сейчас они не сотрудничают с автосервисами или там отказывают в приёме машин в ремонт. Но это отговорки… Ни о какой отмене ремонта по ОСАГО на фоне увеличения цен на запчасти речи не идёт!

Можно ли не платить за износ

Иногда получается полностью избежать оплаты денег за износ деталей автомобиля, пострадавшего в ДТП, по ОСАГО. Но такое бывает редко.

Чаще всего суд может отказать истцу, если он не доказал свои требования, что ремонт автомобиля был произведен именно новыми запасными частями, не предъявил кассовые чеки на покупку деталей и услуг авторемонтной мастерской.

Другой причиной может быть вина страховой компании, которая мало заплатила, либо вместо денег должна была ремонтировать автомобиль. Рассмотрим этот вопрос более детально. Почему проблема решается только путем убеждения в суде, а не другими способами?

Вопрос в том, что потерпевший водитель автомобиля должен предъявить доказательства не фактических расходов на ремонт машины, а какой на деле получился ущерб. Конституционный суд указывал именно про фактический ущерб. Он означает стоимость восстановления поврежденного автомобиля до состояния, которое было до наступления дорожной аварии, то есть цена ремонта.

Судьи иногда смешивают понятия расходов и ущерба, поэтому решения часто бывают в пользу ответчиков. Однако, данное решение можно обжаловать путем подачи апелляционной жалобы.

Сложнее будет доказать, что виновата страховая компания. Тогда ее нужно привлекать к делу в качестве третьего лица, а также проводить дополнительную экспертизу, чтобы доказать, что денег на ремонт автомобиля потерпевшему не хватило. Также нужно выяснить, почему производилась оплата деньгами, так как сейчас по закону в первую очередь предлагается ремонт в автосервисе.

Хотя по этому вопросу в законодательстве для страховщика есть лазейка. В случае отсутствия у страховой фирмы соглашений с ремонтными мастерскими, которые соответствуют условиям по восстановлению автомобилей, она может выдать компенсацию в денежном выражении. Даже при наличии таких автосервисов, страховщику выгоднее не отправлять машину на ремонт, а заплатить деньгами. Это связано с тем, что автосервису придется платить больше, так как износ не учитывается, а потерпевшему меньше, ведь производится учет износа.

Другими словами, избежать оплаты компенсации за износ иногда можно, но не всегда это получается.

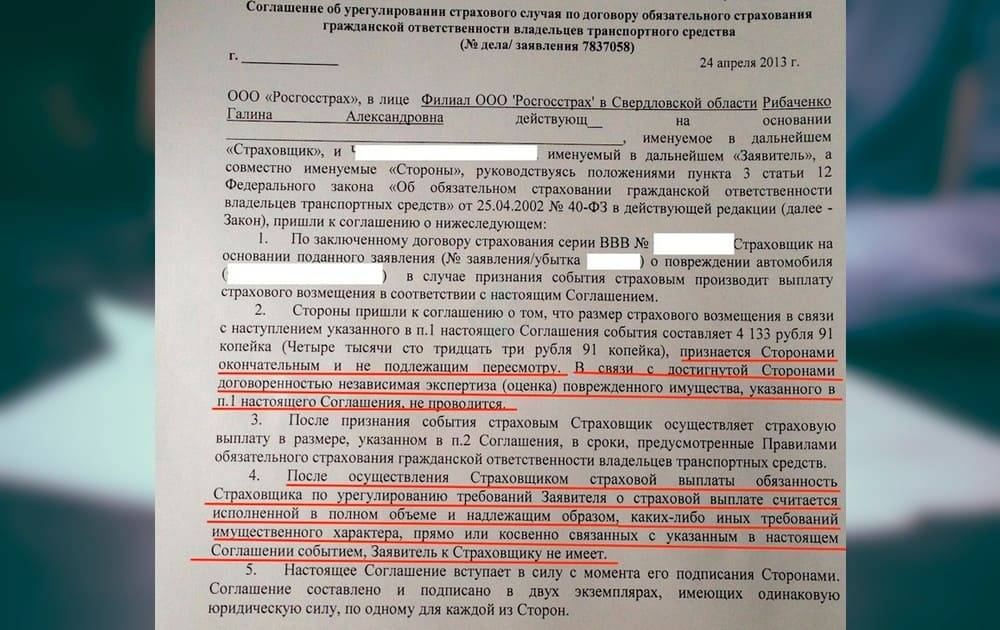

Для этого потребуется иметь 2 главных доказательства:

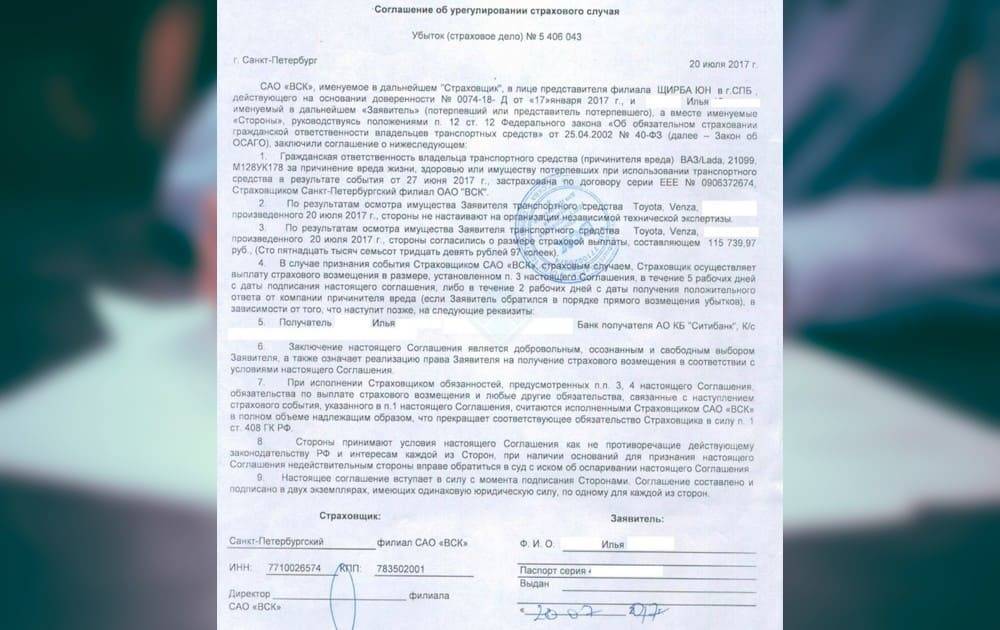

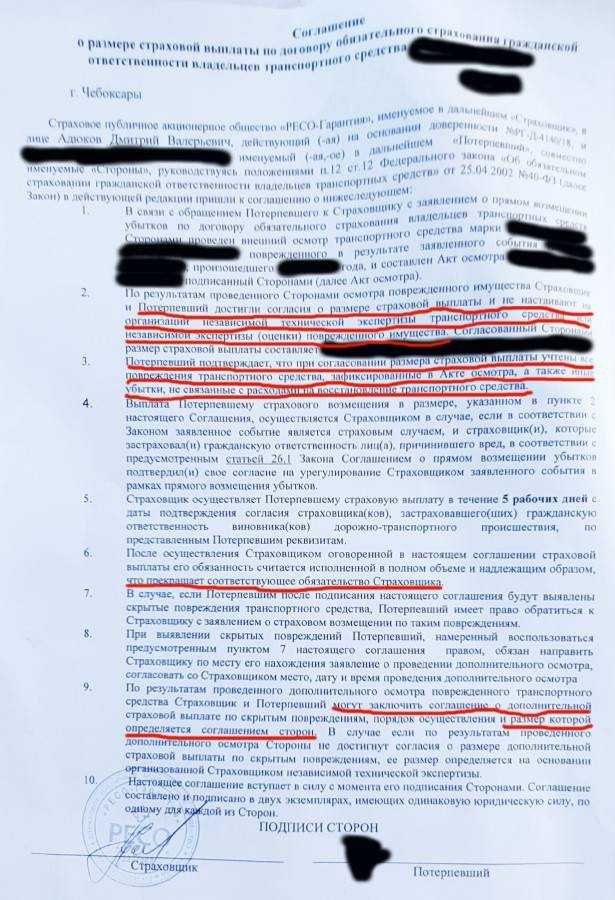

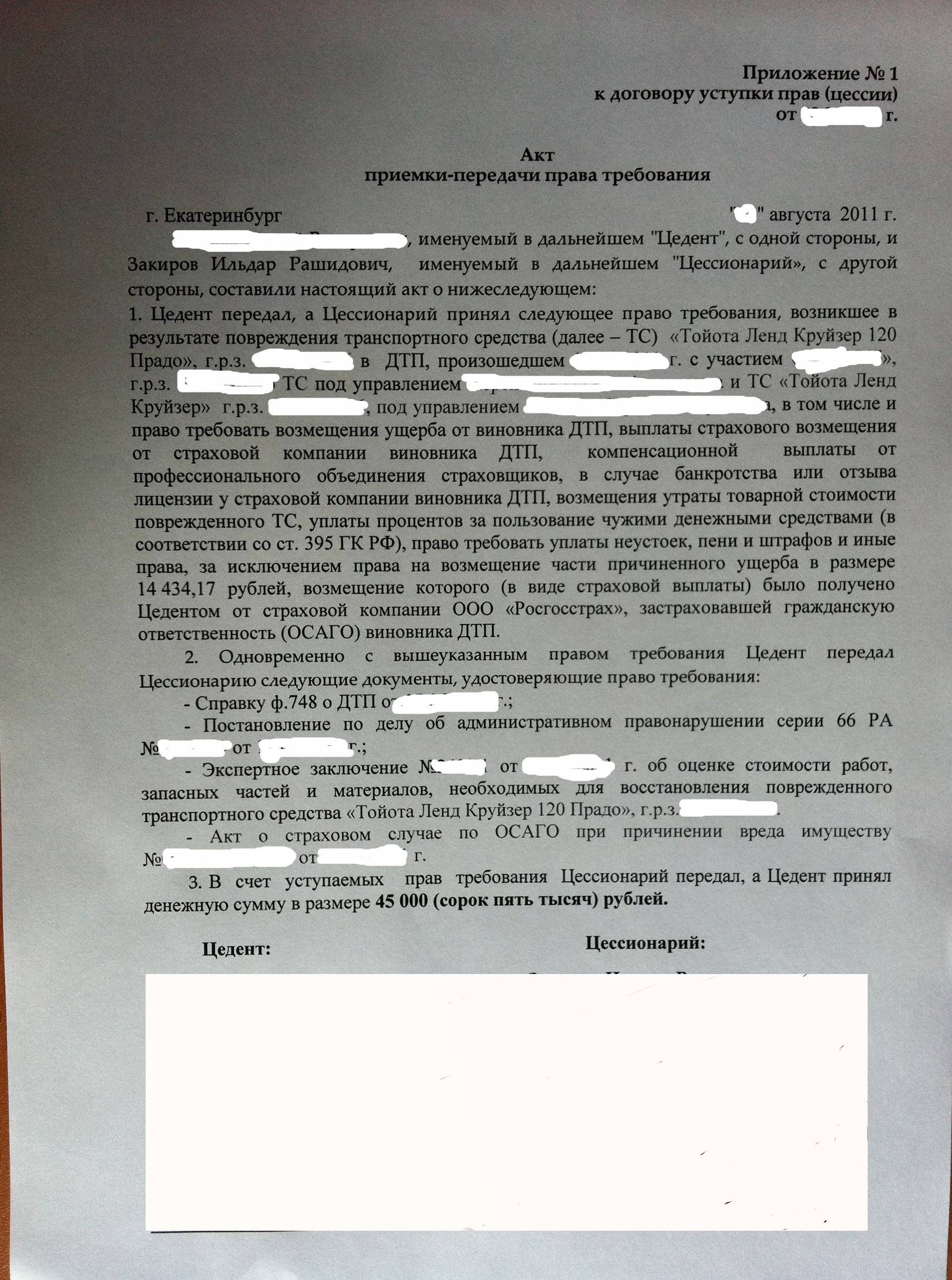

- Почему страховая фирма оплатила ущерб деньгами, а не направила автомобиль на ремонт. В случае заключения между страховщиком и потерпевшим водителем договора на выплату, в суде можно ссылаться на то, что потерпевший добровольно согласился на компенсацию с учетом износа.

- Также можно потребовать от потерпевшего доказательства о реальных расходах. В этом случае должны быть доказательства не только в отчете экспертизы, но и обоснование суммы фактических расходов. Это не всегда получается по закону, ведь Конституционный суд давал указание только на ущерб, но иногда такой способ действует.

Выберите один из указанных аргументов и постарайтесь им воспользоваться.

Взыскание разницы износа с виновника – это законно?

В большинстве рассматриваемых случаев требования потерпевшего к виновнику о выплате износа, к сожалению или счастью, будут законны. После выплаты от страховщика потерпевшему может не хватить денег на ремонт, поэтому и возникают претензии к виновнику ДТП. Но с чего бы вдруг платить виновнику, если его ответственность застрахована по ОСАГО?!

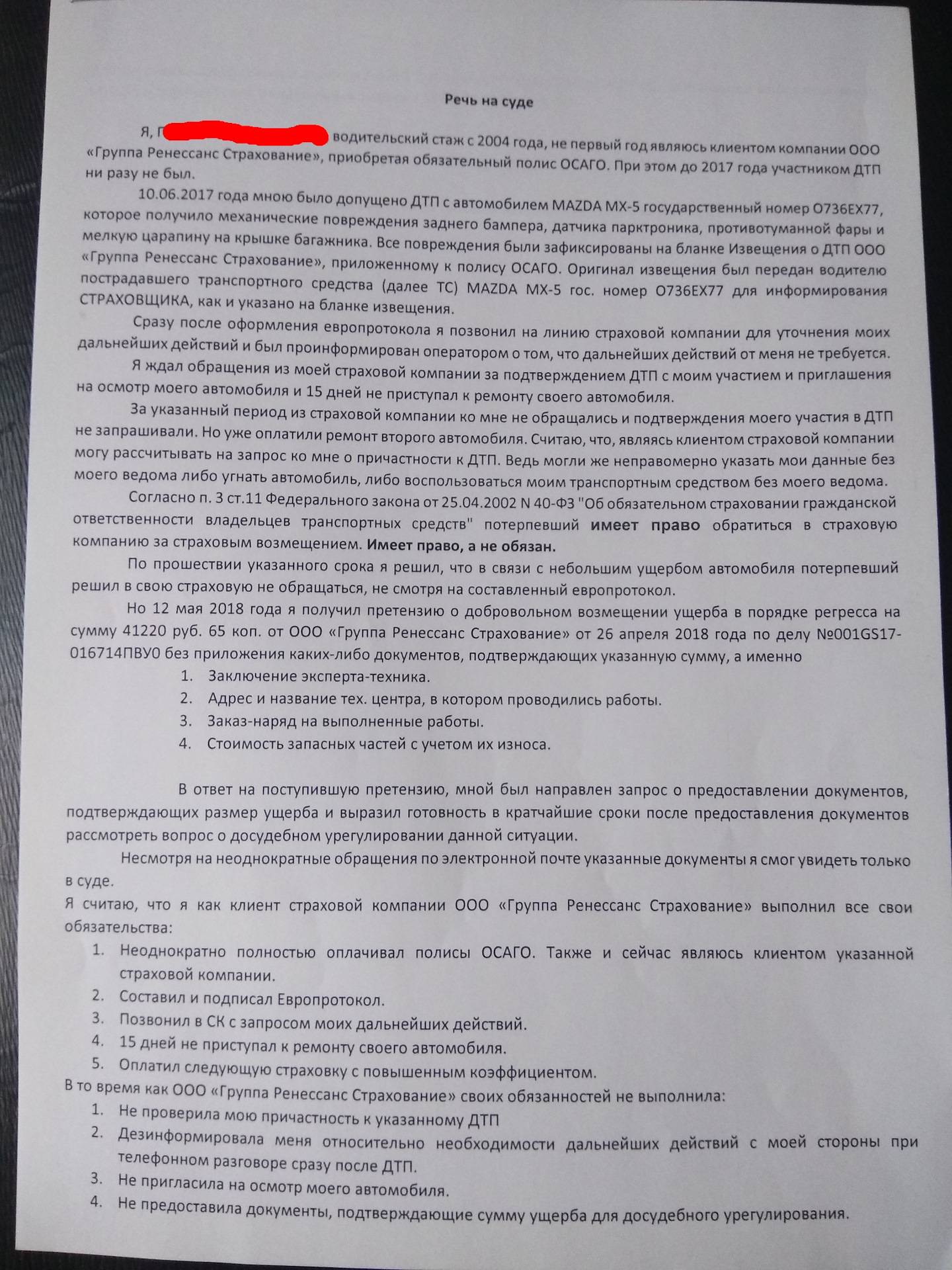

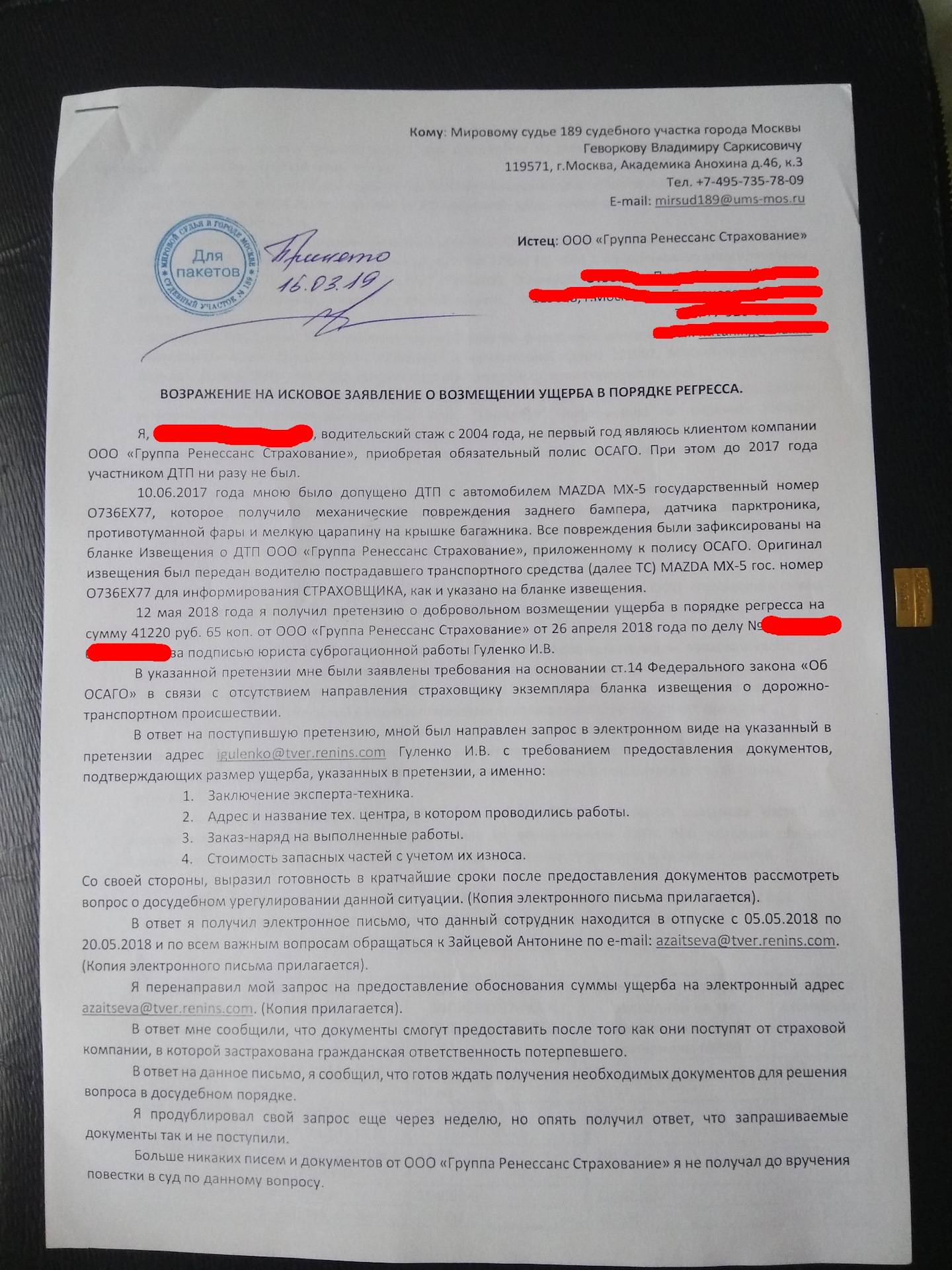

Дело в том, что даже в случае оформления ДТП по европротоколу, когда, казалось бы, водители пришли к соглашению о размере ущерба, потерпевший может потребовать с виновника доплатить. Судебная практика по взысканию износа в таком случае разная, но в теории, требования к виновнику могут быть предъявлены вполне законно. Ведь европротокол – это урегулирование страхового случая в рамках ОСАГО в пределах определенного лимита. То есть и договариваются водители только про возмещение ущерба по правилам ОСАГО.

Потерпевший ведь может не всегда увидеть все повреждения или правильно оценить стоимость деталей, поэтому в случае с европротоколом, виновник тоже должен следить, чтоб были зафиксированы все повреждения и правильно оценена стоимость ремонта.

Выплаты от страховщика может не хватить на ремонт как потому, что он неправильно все посчитал и выплатил, так и потому, что по закону он не обязан платить больше.

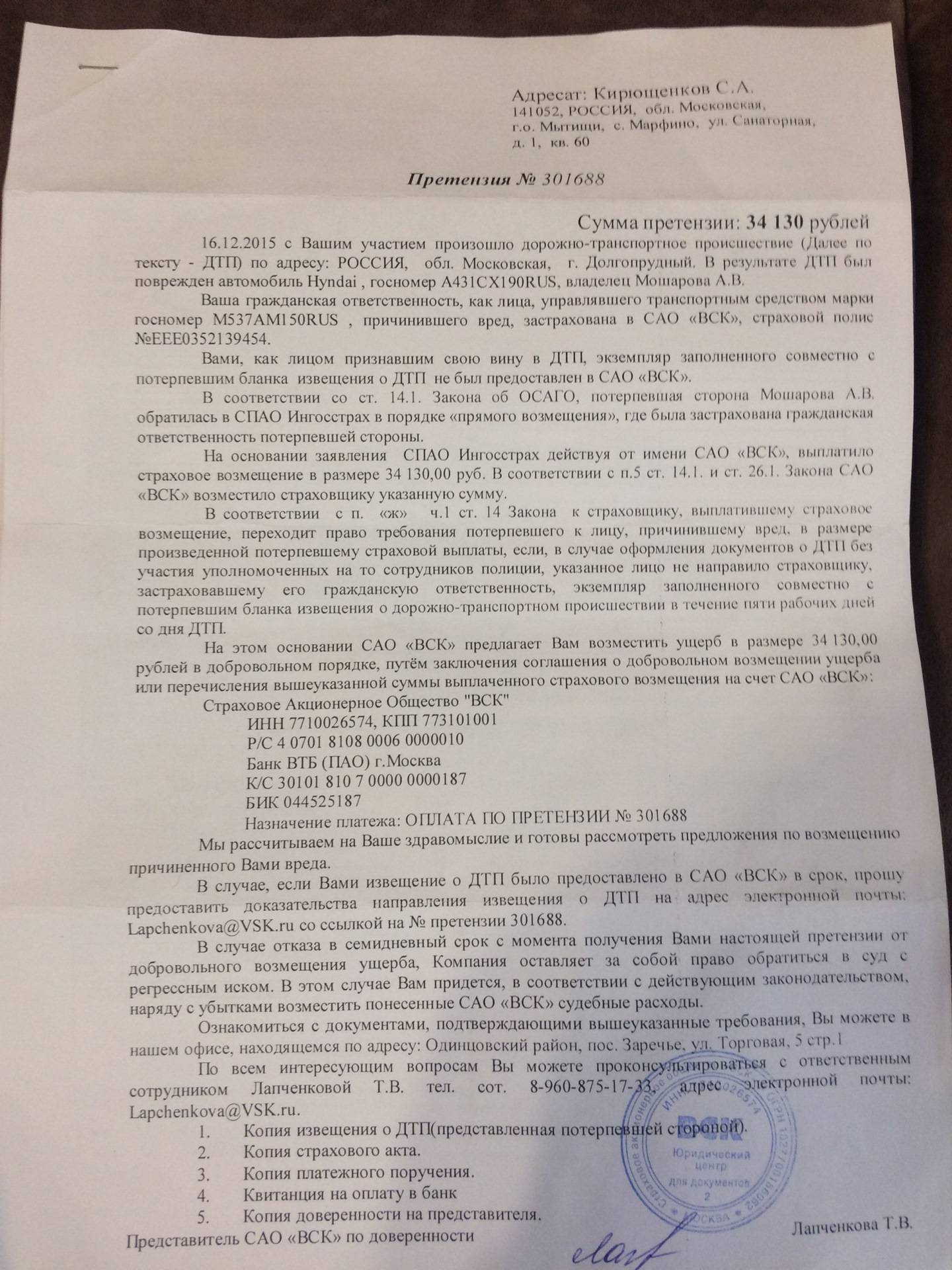

Что такое регресс ОСАГО по закону?

Проще говоря, это следующий примитивный сценарий:

- Вася причиняет вред Пете – например, царапает бампер его машины в результате нарушения ПДД,

- Пете за восстановление бампера выплачивает Коля,

- таким образом, Коля имеет право требовать всю сумму, выплаченную Пете, с Васи, а у Васи появляется обязанность выплатить эти денежные средства при прочих равных обстоятельствах.

В случае с ОСАГО разница только в том, что страховщик не по собственной воле выплачивает возмещение причинённого вреда, а в качестве обязанности по договору страховки причинителя вреда – виновника в ДТП. И законом установлено право регрессного требования затем уже к этому виновнику, но только при строго определённых условиях и причинах для такого требования.

То есть фактически регресс – это передача долгового обязательства третьему лицу и последующие взаимоотношения уже выплатившего долг и причинителя вреда как главного источника долга.

Доплата №1: за разницу по износу

И начнём мы с одного из самых распространённых оснований для взыскания выплаты с виновника ДТП, даже если у того есть действующая страховка ОСАГО.

Итак, автогражданское страхование призвано обеспечить покрытие ответственности при наступлении причинения вреда автовладельца при использовании транспортного средства. Говоря проще, если вы становитесь виновником ДТП, то образуется обязанность возместить ущерб, причинённый виновными действиями в нарушение ПДД. И вот тут как раз страховые компании должны брать на себя обязанность по такому возмещению, неся и оценивая для себя риск – вы заплатите больше за страховку или страховщик за страховой случай.

Но было бы у нас идеальное государство, если бы это работало без тонкостей. И суть здесь в двух важных нормах законодательства в 2023 году.

- В то же время пункт 4.1 Единой методики расчёта возмещения по ОСАГО указывает, что такой расчёт производится с учётом износа комплектующих и деталей.

Таким образом, потерпевший в ДТП не обязан (и может не быть в состоянии) отремонтировать автомобиль деталями с износом (проще говоря, б/у запчастями). Но страховщик выплачивает с учётом износа. И тогда по закону у потерпевшего появляется право требовать разницу с виновника ДТП.

Насколько это законно? Да, здесь могут закрасться чёткие сомнения в том, что статья 1072 ГК РФ подразумевает вовсе не такие недоразумения, когда из-за недоработок в законе по сути виновник становится обязанным платить, хотя застраховал свою ответственность. Логичнее было бы предположить, что в этой норме говорится о тех случаях, когда лимита выплаты по ОСАГО (400 000 при вреде имуществу) попросту не хватило.

Но нет! Именно право требования выплаты напрямую с виновника, даже если есть полис ОСАГО, в одном из своих постановлений. И в своих разъяснениях КС сослался именно на статью 1072 Гражданского кодекса.

Можно ли избежать, если есть страховка ОСАГО?

Но не всё так безусловно и безапелляционно, конечно же. Есть и хорошие новости как для потерпевших, так и для виновников происшествий в России.

Так вот, если у страховщика не было законных оснований для выплаты деньгами, и она должна была отправить машину на ремонт, но выплатила по своему усмотрению, тогда и расчёт износа становится незаконным. Такое положение дел подтвердил уже Верховный суд в одном из постановлений.

Более подробно со ссылками на официальные документы о незаконности расчёта износа при выплате вы можете ознакомиться в нашей специальной статье с комментариями Верховного суда РФ.

Но и это ещё не всё. Даже если выплата произведена законно, то потерпевший не может просто так взыскать разницу по расчёту страховой компании и независимой экспертизы. Для взыскания суммы без износа должны быть веские основания в виде подтверждения, что ремонт потерпевшему обошёлся, действительно, дороже, и денег ему не хватило. Так судебная практика 2023 года.

В каких случаях я могу взыскать выплату без учёта износа?

Но не будем сгущать тучи. Существуют и позитивные новости, касающиеся вопроса получения выплат по ОСАГО… без учёта износа.

Во-первых, это абсолютно законно, поскольку связано с защитой потерпевшим своих прав в споре со страховщиком. А, во-вторых, речь идёт о новом подходе в сфере ОСАГО после принятия решений Верховным Судом.

Таких возможностей на сегодня целых две! О них мы и расскажем.

Если страховщик выплатил деньгами вместо ремонта

Первый случай – когда страховщик по какой-то причине выплатил деньгами, хотя по Закону Об ОСАГО обязан был выдать направление на ремонт.

Так вот, если страховая компания без законных на то оснований перечислила вам выплату с учётом износа, хотя в вашем случае должна была выдать направление на ремонт – у вас появляется право потребовать доплаты за износ. Такая практика появилась после публикации Определения Верховного Суда № 86-КГ20-8-К2 от 19 января 2021 года.

Но давайте упростим обзор. Вот как это выглядит на практике:

- После ДТП вы подаёте заявление о страховом случае и сопутствующие документы.

- В течение 20 дней страховая перечисляет на ваши реквизиты выплату с учётом износа, хотя по закону обязана была выдать направление на ремонт (без амортизации запчастей).

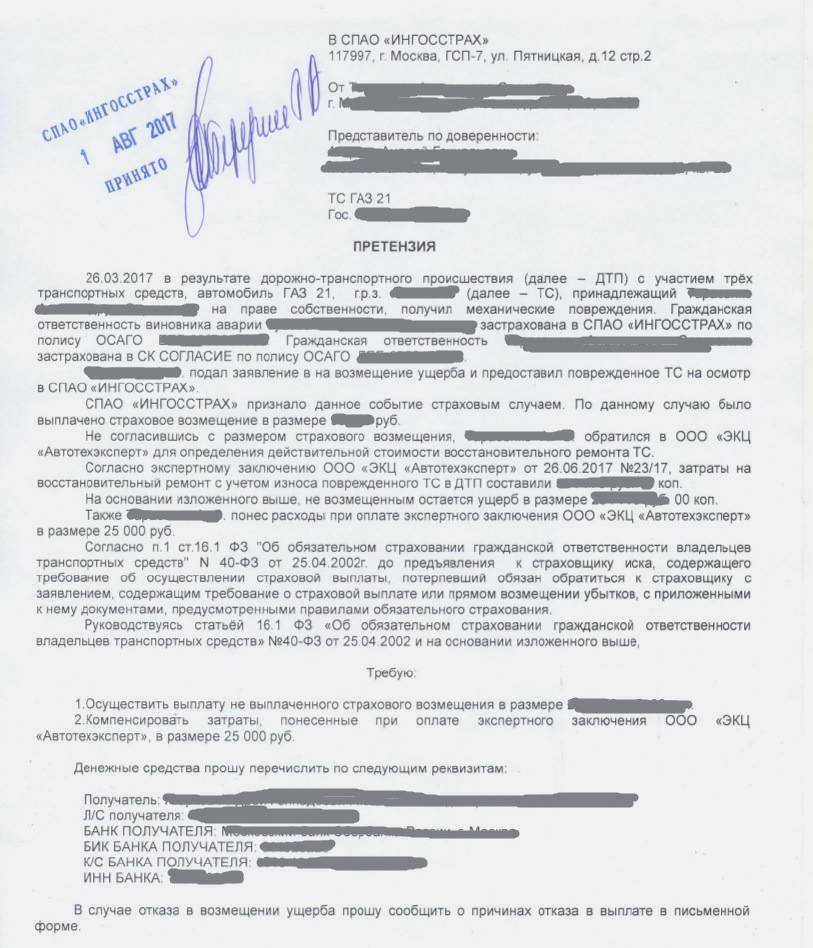

- Не согласившись с этим, вы подаёте в СК заявление о разногласиях (оно же досудебная претензия), где требуете доплатить вам разницу.

- Если страховая идёт в отказ или не отвечает, вы обращаетесь с жалобой к финансовому уполномоченному (финупу). Если он встанет на вашу сторону, то уже на этом этапе вы получите недостающую сумму – её спишут с расчётного счёта страховой.

- Если финуп оставит всё как есть, идёте в суд.

- С учётом правоприменительной практики ВС РФ, нижестоящие суды должны, хотя и не обязаны – у нас не прецедентное право, вынести решение в вашу пользу. И тогда страховую обяжут доплатить разницу между перечисленной ею суммой и расчётом без учёта износа.

Но обратите внимание, что эту доплату всё равно будут считать по Единой методике и справочникам РСА, а не по рынку. Точнее, возьмут готовую сумму без учёта износа, которая указана в имеющемся акте калькуляции по выплатному делу

Что касается вышеназванного Определения, то Верховный Суд РФ посчитал справедливым доплату потерпевшему, поскольку изначально страховщик обязан был направить того на восстановительный ремонт ТС, но по надуманным причинам выплатил деньгами, да ещё и без учёта износа.

Вывод во всей этой истории: раз по закону истцу полагался ремонт без учёта износа, но по вине страховой этого сделано не было, то, согласно ГК РФ, страховщик обязан возместить ущерб в полном объёме – в нашем случае путём доплаты за ранее учтённую изношенность.

Если отказал в возмещении по ОСАГО

Второй случай, когда вы вправе потребовать возмещения без учёта износа – если страховщик отказал по ОСАГО, и вы сами починили автомобиль. Однако в данном случае не обойтись без суда.

К счастью, сейчас формируется успешная практика по таким делам. В качестве примеры возьмём свежее Определение Верховного Суда №41-КГ22-4-К4 от 26 апреля 2022 года, который рассматривал жалобу женщины на незаконные действия СПАО «Ингосстрах».

После её обращения о страховом случае ей предложили чинить машину на СТОА, находившейся на расстоянии более 50 км от дома – при этом страховщик не счёл нужным организовать транспортировку ТС туда-обратно. В конечном счёте потерпевшая получила выплату в размере 118 700 рублей, но не согласилась с назначенной суммой, а отремонтировала машину за свой счёт, потратив на это в два раза больше – 241 984 рубля. Эти расходы, а также УТС, неустойку, штраф 50% и моральный вред истица хотела взыскать через суд.

Нижестоящие суды, апелляция и кассация частично удовлетворили исковые требования автоледи, но её это не устроило, она дошла до Верховного Суда РФ, который в итоге отменил решения нижестоящих судов и отправил дело на новое рассмотрение.

Вот ключевые моменты из Определения ВС РФ:

Самым важным здесь является возложение судом обязанности на страховщика возместить потерпевшей убытки по рыночным ценам, а не по справочникам РСА. То есть выплатить ту сумму, которая женщина потратила на самостоятельный ремонт машины по чекам, заказ-нарядам и прочим договорам из автосервиса.

Что в итоге? Если у вас похожая ситуация, вы также можете взыскать со страховщика понесённые фактические расходы. Причём по рыночным ценам. Вначале на досудебной стадии, через заявление о разногласиях и финупа, а если не поможет – через суд.

Платить сразу или после суда

Для этого нужно знать размер требуемой суммы на адвокатов, чтобы сравнить ее с исковыми требованиями.

- Вначале определитесь с автоюристами. Их услуги стоят по-разному, в зависимости от региона. В среднем грамотный юрист может обойтись вам примерно в 20-30 тысяч рублей. Нельзя забывать и про услуги представителя истца. Владелец второго автомобиля наверняка также обратится к услугам адвоката. Поэтому, если вы проиграете в суде, то должны будете заплатить за него и судебные издержки. Если победа будет на вашей стороне, то обязанность возмещения ваших расходов лежит на истце.

- Доказательства тоже стоят денег. Истец, обращаясь в суд, будет обосновывать требования по ущербу, и наверняка предъявит результаты экспертизы. Чтобы вам оспорить ее, потребуется предъявить другую. Но, так как дело рассматривается в суде, то наверняка будет инициирована судебная экспертиза. Ее стоимость зависит от количества вопросов для эксперта, и может быть в пределах 20-40 тысяч рублей. Оплачивать ее должна сторона, ходатайствовавшая о проведении, а значит, платить придется вам.

- Судебные расходы также включают в себя стоимость экспертизы, которая проводилась истцом. Поэтому на нее тоже надо рассчитывать определенные средства.

В случае вашего выигрыша в суде, либо удовлетворении частичных требований, ваши расходы должен возместить истец полностью или только часть, согласно судебному решению. Случается, что потерпевшим отказывают, то происходит такое редко. Поэтому, если вам нужно заплатить немного денег, то лучше заключить мировое соглашение.

Потерпевший автовладелец старается быстрее отремонтировать свою машину, ему невыгодно участвовать в длительных судебных тяжбах, которые могут продолжаться несколько лет. Поэтому он наверняка согласится даже на меньшую сумму, но, чтобы она была выплачена сразу. Так можно учесть обоюдные интересы.

Судебные решения взыскания ущерба с виновника ДТП без ОСАГО

В основном суды общей и надзорных инстанций защищают права страхователей, и выносят решения о выплате возмещений. Правда, если соблюдены все досудебные и судебные формальности.

Но страховые компании часто выступают со встречными требованиями к виновнику происшествия, если он совершил правонарушения в нетрезвом или наркотическом состоянии (регресс).

Также подобные требования может предъявить РСА, если он выплатил компенсацию пострадавшему гражданину, за виновное лицо, у которого отсутствовала обязательная страховка.

Суды автоматически признают виновным водителя в ДТП в 2023 году, если будет установлено:

- Отсутствие прав на управление авто, либо не сдавший экзамен на знание правил движения и вождения.

- Удостоверение водителя выдано на другую категорию автомобилей.

- К управлению допущен лишенный удостоверения водителя гражданин.

Суды всех инстанций отмечают, что если виновный не вписан в страховку, то к нему обязательно применяется встречный иск на возмещение убытков.

Но вот в отношении конкретного лица, к которому можно применить взыскание (к собственнику или водителю управляющему авто в момент наезда) суды принимают порой противоречивые постановления.