Если ТС продано без снятия с регистрационного учета в ГИБДД, ГАИ ?

При продаже транспортного средства без снятия его с регистрационного учета плательщиком транспортного налога будет являться лицо, на которое ТС зарегистрировано, – прежний владелец ТС

С 1 января 2011 года появилась возможность продать ТС по договору купли-продажи без снятия его с регистрационного учета.

Указанную выше позицию ФНС России объясняет тем, что в соответствии с нормами Налогового кодекса РФ плательщиком транспортного налога является лицо, на которое зарегистрировано транспортное средство. Иных оснований для взимания (прекращения взимания) налога не установлено.

При отчуждении автомобиля на основании договора и снятии с регистрационного учета со старого собственника исчисление транспортного налога будет прекращено с месяца, следующего за месяцем снятия с регистрационного учета транспортного средства.

Нужно ли заполнять декларацию 3-НДФЛ?

Нет, всё гораздо проще.

Начиная с 2020 года, автовладельцам больше не нужно подавать 3-НДФЛ декларации по транспортному налогу. Такая обязанность исчезла после принятия поправок в Налоговый кодекс РФ. Соответственно, никакие декларации заполнять не требуется. В 2023 году инспекция сама присылает извещения об уплате транспортного налога.

Для сравнения, если вы продали автомобиль, которым владели менее 3-х лет, то у вас есть обязанность оформить декларацию и направить её в ФНС. На основе указанных в 3-НДФЛ сведений инспекция начислит вам подоходный налог.

Вас также заинтересует:

- Транспортный налог на машину 2019: как и куда платить, как рассчитать?

- Если автомобиль в угоне, и начисляется транспортный налог – можно ли снять с учёта

- Как снять автомобиль с учёта ГИБДД после продажи через Госуслуги по договору?

Как узнать сумму транспортного налога?

Ответственным за расчет и начисление налога за транспорт являются районные инспекции ФНС. Для каждого автовладельца должна быть рассчитана конкретная сумма налога, о которой водители узнают либо из «письма счастья», либо через личный кабинет на государственных порталах или в приложениях — Госуслуги и ФНС.

Методика расчета тайной не является, существует она с 2003 года и открыта для изучения каждому желающему. Размер пошлины зависит от:

- мощности автомобиля;

- региональной налоговой ставки;

- количества месяцев владения транспортным средством;

- надбавки за роскошь, если автомобиль относится к категории дорогостоящих. В этом случае соответствующий коэффициент составляет 3.

Таким образом, каждый автовладелец может рассчитать сумму своего налога самостоятельно. Это особенно полезно льготникам, так как периодически сотрудники ФНС забывают учесть соответствующие скидки, а также тем до кого «письма счастья» приходят с опозданием. Неуплата или просрочка наказываются штрафом, но об этом мы расскажем далее в статье.

Как самостоятельно посчитать транспортный налог?

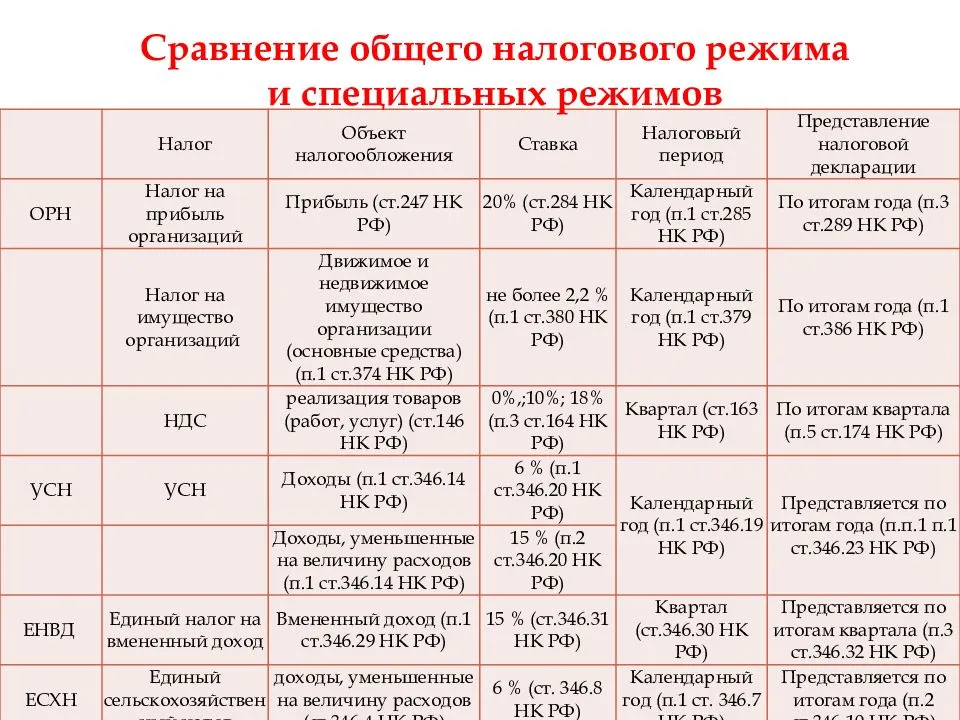

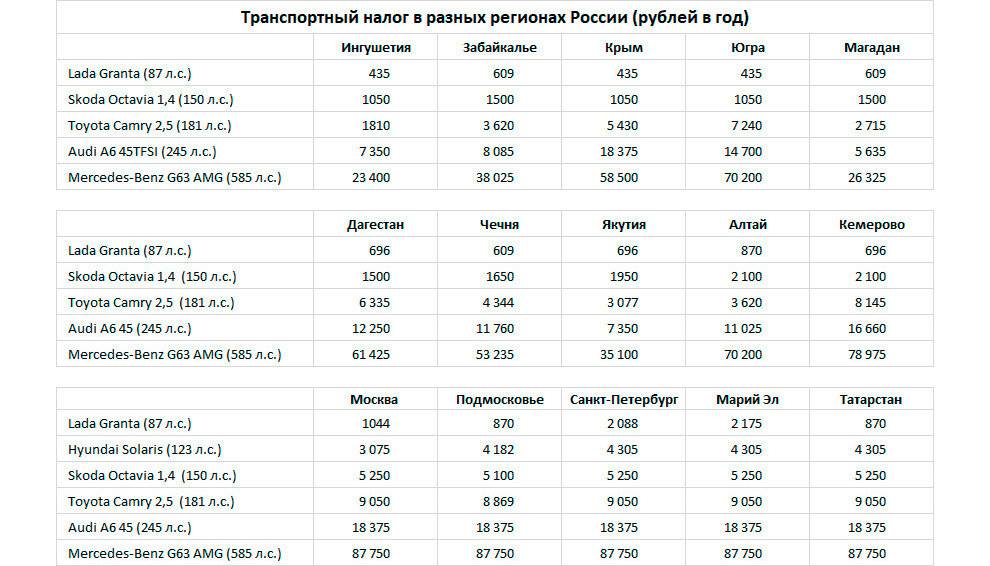

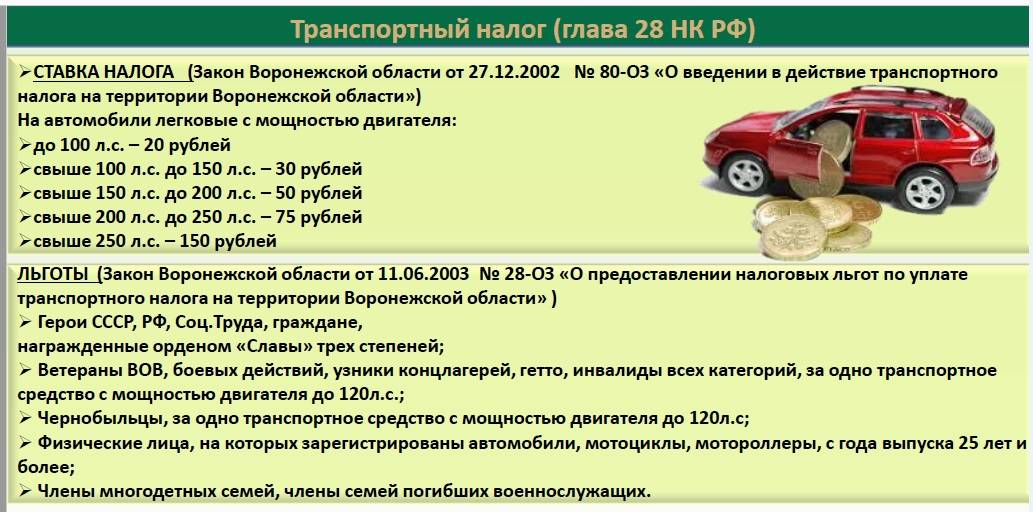

1. Каждый регион формирует свою налоговую ставку на основе федеральной. При этом существует четкое ограничение в надбавке, которое не позволяет взимание налога превратить в поборы: региональная ставка не должна превышать федеральную более чем в 10 раз. На данный момент самые низкие ставки по регионам в 2021 году действуют в Ингушетии, а самые высокие — в Москве:

2. Количество месяцев владения транспортным средством влияет имеет значение только если вы приобрели машину недавно и ездите на ней неполный год.

3. Кроме базовых ставок, в России есть дополнительный коэффициент, который начисляется на автомобили дороже 3 млн руб. В этой категории продолжительность владения автомобилем также может сыграть свою роль — какие-то модели облагаются повышенным налогом только первый год после приобретения, какие-то — первые два или три года (этот вопрос необходимо уточнить отдельно).

- С января 2023 года повышающие коэффициенты 1,1 и 2 в отношении легковых автомобилей средней стоимостью от 3 до 5 млн руб. и от 5 до 10 млн руб. отменены.

- Коэффициент 3 используется для исчисления налога в отношении автомобиля стоимостью от 10 млн руб.

- Изменения в системе налоговых ставок и льгот применяются в расчетах налога согласно законам регионов.

Далее все полученные данные в каждом из пунктов умножаются между собой, формируя общую сумму транспортного налога на этот год.Есть и более простой путь: начисленную сумму можно проверить в онлайн-калькуляторе на сайте налоговой службы.

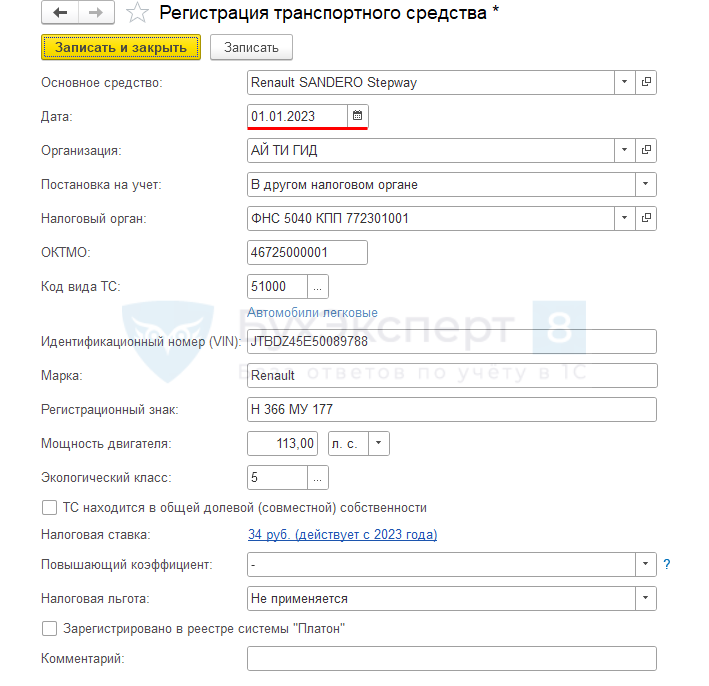

Настройка авансов по транспортному налогу в 1С

Настройка авансовых платежей в Бухгалтерия 8 производится в разделе Главное — Налоги и отчеты — Транспортный налог.

В настройках выберите год (по состоянию на) и при необходимости установите флаг Уплачиваются авансы.

Тогда транспортный налог будет исчисляться ежеквартально: в процедуре Закрытие месяца за Март, Июнь, Сентябрь появляется .

Далее последовательно:

Регистрация транспортных средств — проверьте актуальность данных о зарегистрированных ТС.

При необходимости обновите данные, создав новую запись Регистрация транспортных средств датой начала действия новых показателей.

Ставки — обновляются автоматически.

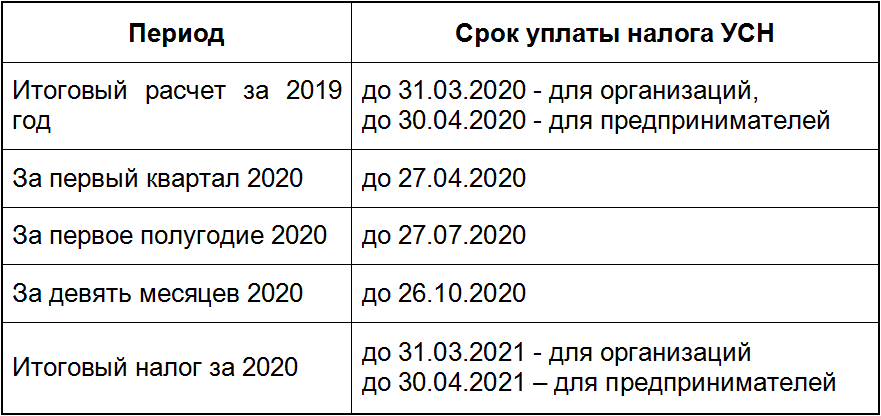

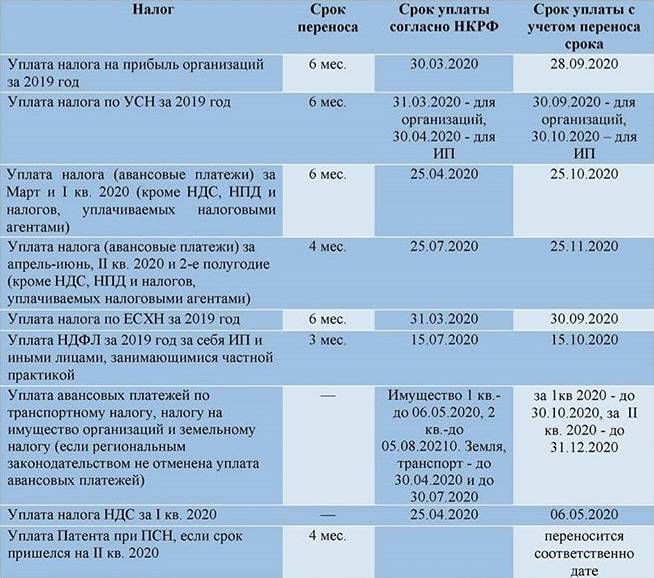

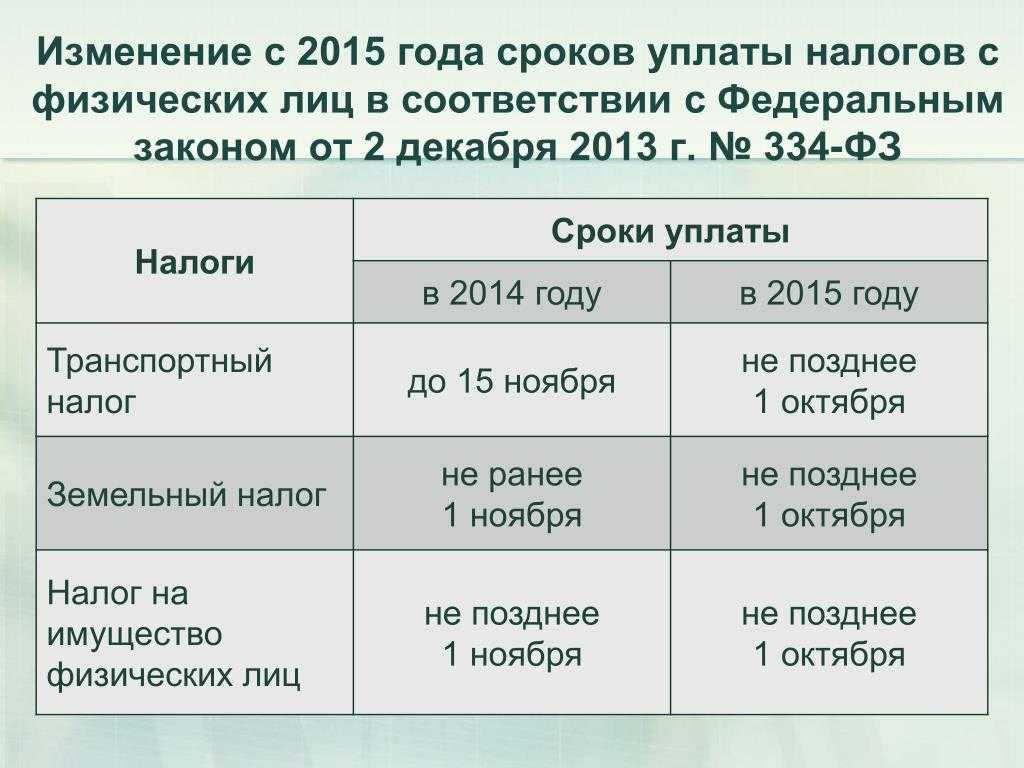

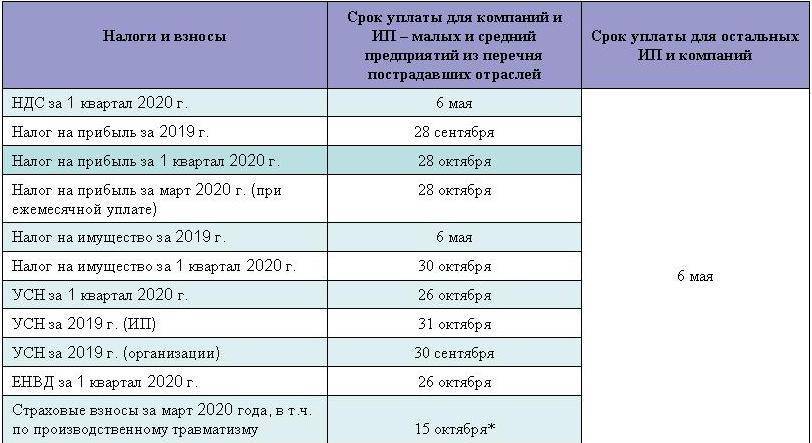

Сроки уплаты транспортного налога для юридических лиц в 2023 году

В нашей стране налоговым периодом признается календарный год. Налог платят один раз или четыре раза в год.

Отчетные периоды у компаний — первый, второй и третий кварталы. При этом срок платежа по транспортному налогу зависит от того, какие отчетные периоды установлены в регионе. Так, в Москве налогоплательщики-организации уплачивают транспортный налог не позднее 28 февраля года следующего за истекшим налоговым периодом.

Авансовые платежи юридические лица платят до 28 апреля за первый квартал, до 28 июля за второй квартал и до 28 октября за третий квартал (в 2023 году — до 30 октября с учетом выходных). Транспортный налог оплачивается составе единого налогового счета (ЕНС).

С 2023 года ЕНС стал обязательным для всех и отказаться от его использования нельзя. Он применяется как для индивидуальных предпринимателей и организаций, так и физических лиц. Исключение сделано только для самозанятых, которые сами могут выбирать, платить налоги по привычной схеме или перейти на единый налоговый платеж.

С введением единого налогового счета власти также унифицировали правила уплаты налогов и сдачи отчетности по ним. Теперь единый срок сдачи отчетности установлен на 25-е число каждого месяца, а единый срок уплаты налогов — на 28-е число каждого месяца.

Расчёт транспортного налога на автомобиль в 2023 году

Отметим, что транспортный налог – это региональный денежный сбор. Доходы не поступают в казну РФ, а оседают в региональных бюджетах. Соответственно, налоговые ставки и повышающие коэффициенты определяются местными органами власти. В итоге при прочих равных владельцы одинаковых машин из разных регионов заплатят разные суммы.

Рассмотрим, как ведутся эти подсчёты.

Три ключевых фактора

Транспортный налог включает в себя перемножение нескольких параметров, в результате чего получается итоговая сумма к уплате физическим или юридическим лицом – собственником машины.

Выделяют три ключевых фактора:

- в каком регионе зарегистрирован автомобиль,

- мощность машины (в л/с), которая указывается в СТС и ПТС транспортного средства (не зря на сленге ТН именуется «налогом на лошадиные силы»),

- повышающий коэффициент – зависит от цены и возраста авто.

В ряде случаев подключается и четвёртый фактор – период владения (в месяцах). Его применяют в случае перехода права собственности на автомобиль от одного владельца к другому (например, в результате купли-продажи). К этому моменту мы ещё вернёмся чуть позже.

Иногда налоговая база в документах может отличаться. Например, в ПТС на машину указана мощность в 100 л/с, а в СТС фигурирует значение 120 л/с. Для расчёта транспортного налога это несущественное в 2023 году противоречие, поскольку налоговики возьмут цифру из регистрационного свидетельства (СТС).

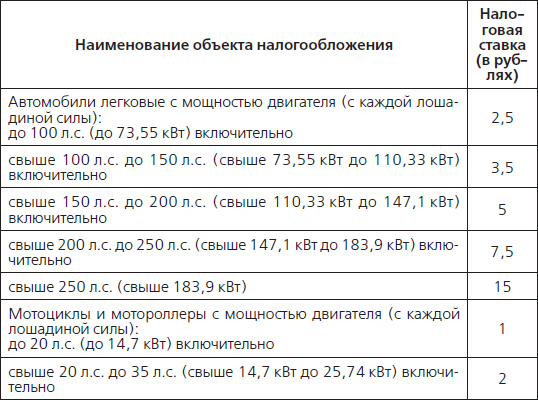

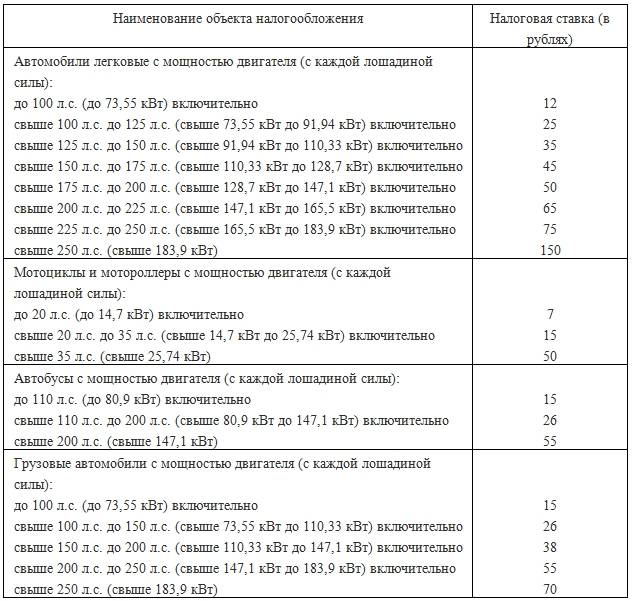

Таблица ставок

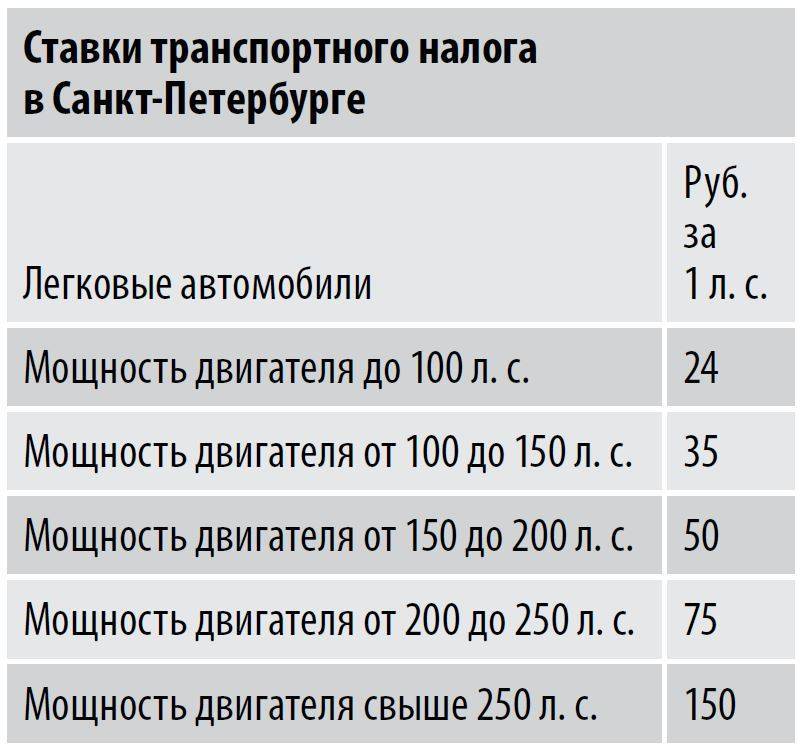

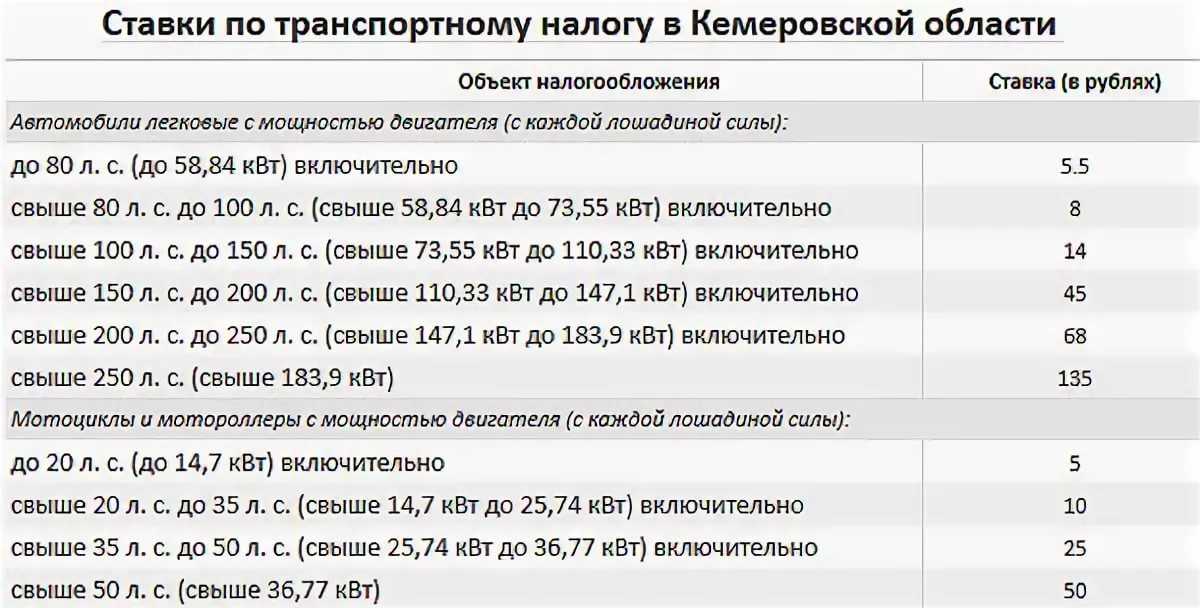

Налоговая ставка зависит от мощности автомобиля (в л/с), количества пассажирских мест, категории ТС, года выпуска и иных критериев.

Давайте сравним ставки для легковых авто из Налогового кодекса (общие), по Петербургу и в Татарстане:

| Легковые автомобили с определенной мощностью (в лошадиных силах) | НК РФ (в рублях) | г. Санкт-Петербург (в рублях) | Республика Татарстан (в рублях) |

|---|---|---|---|

| до 100 л/с | 2,5 | 24 | 10 |

| 100,01 – 150 л/с | 3,5 | 35 | 35 |

| 150,01 – 200 л/с л/с | 5 | 50 | 50 |

| 200,01 – 250 л/с | 7,5 | 75 | 75 |

| 250,01 – до бесконечности | 15 | 150 | 150 |

На примере этой таблицы, автовладелец машины мощностью 90 л/с и зарегистрированной в Санкт-Петербурге заплатит 2 160 рублей, а собственник автомобиля из Казани – 900 рублей. В случае мощности от 100 л/с стоимость транспортного налога для этих двух владельцев будет одинаковой, поскольку цифры по регионам совпадают. Суммы могут меняться только при применении повышающего коэффициента.

Но, к примеру, в Москве диапазон мощностей немного шире. Например, есть градации от 100 до 125 л/с – ставка здесь 25 рублей, от 150 до 170 «лошадок» – 45 рублей, а от 200 до 225 л/с – 65 рублей.

Периодически в регионах корректируют значения тарифов, от чего меняется итоговая сумма налога на автомобили.

Калькулятор транспортного налога – как правильно рассчитать?

Тонкость в том, что в 2023 году физическим лицам не нужно считать транспортный налог самостоятельно. За них калькуляцию делает налоговая инспекция. Информация о праве собственности на машину, мощности, стоимости и других параметрах поступает в Налоговую из ГИБДД и по другим межведомственным каналам. Затем всё считают и высылают уведомление с квитанцией и реквизитами.

Но если вы хотите самостоятельно рассчитать сумму транспортного налога – это очень просто. Существует удобный калькулятор на сайте nalog.gov.ru, в котором учтены все параметры для подсчётов.

Как им пользоваться:

- Выберите регион,

- Отметьте год, за который хотите рассчитать налог на автомобиль,

- Укажите, сколько месяцев машина находилась в вашем владении (от 1 до 12 месяцев, где 12 месяцев – это непрерывное владение в течение года),

- Определите вид транспортного средства,

- Пропишите мощность авто,

- При необходимости – отметьте, полагается ли вам льгота на уплату налога,

- Нажмите «Далее»,

- Укажите марку, модель и год выпуска ТС – если стоимость превышает 3 млн рублей (10 млн – начиная с налогового периода за 2022 год),

- Щёлкните кнопку «Рассчитать».

Для примера мы взяли Самарскую область, легковой автомобиль мощностью 90 л/с и непрерывное владение в течение года:

В итоге размер транспортного налога за 2021 год составит 1 440 рублей:

Ещё один бесплатный калькулятор для расчёта налога на автомобиль есть в системе КонсультантПлюс. Визуально он выглядит иначе, но информация для расчёта абсолютно идентичная.

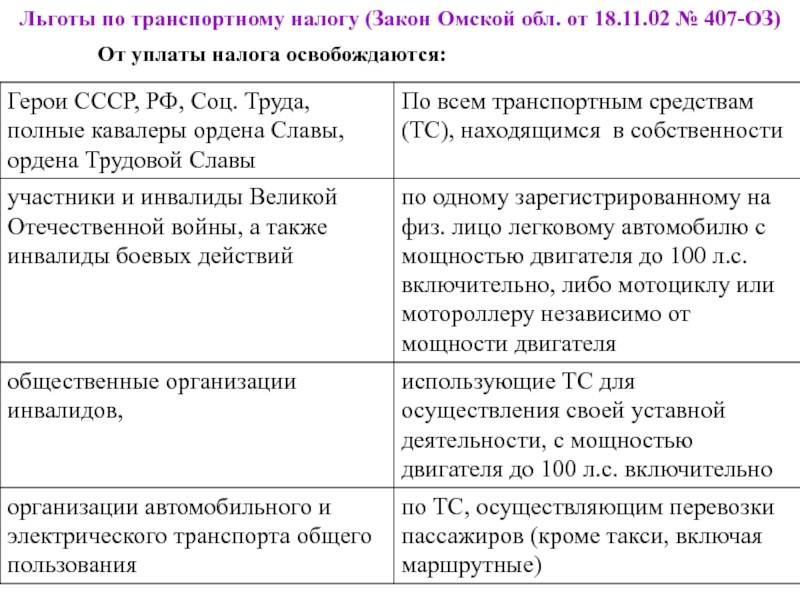

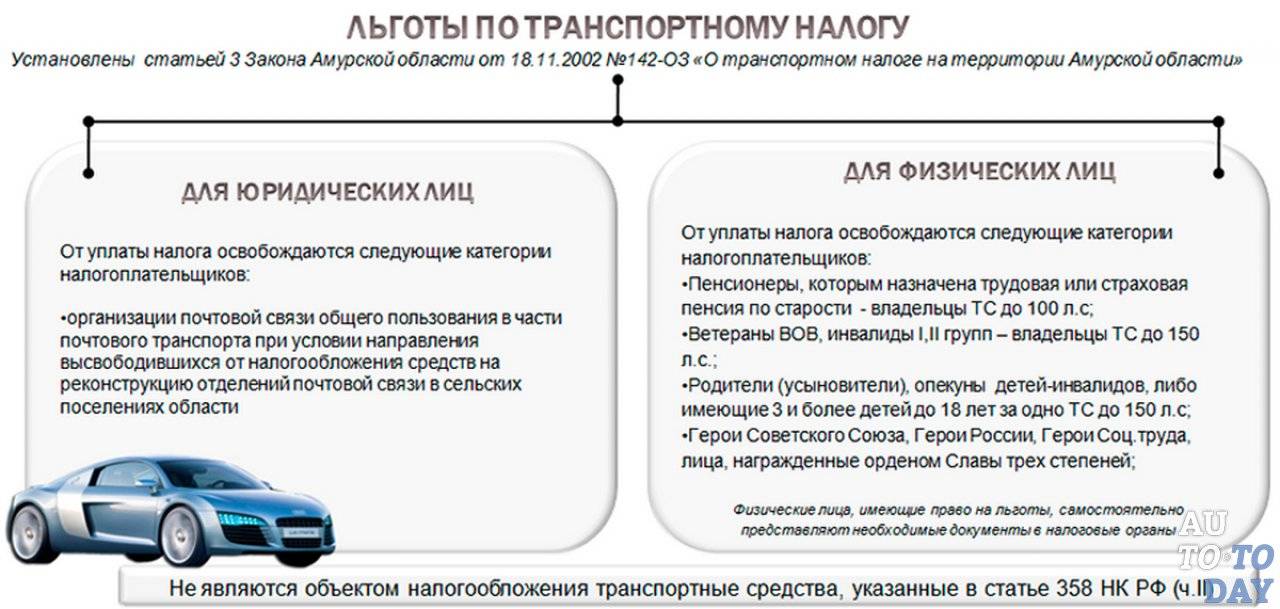

Есть ли льготы по уплате транспортного налога

Транспортный налог является региональным налогом. Кодексом предоставлено право законодательным (представительным) органам субъектов РФ устанавливать льготы по транспортному налогу отдельным категориям налогоплательщиков.

В каждом регионе РФ свои льготы по уплате транспортного налога.

Например, с соответствии с Законом Москвы от 23.10.2002 № 48 «О транспортном налоге» от уплаты транспортного налога в частности освобождаются:

- Герои Советского Союза, Герои РФ, граждане, награжденные орденом Славы трех степеней, – за одно транспортное средство, зарегистрированное на граждан указанных категорий;

- лица, имеющие автомобили легковые с мощностью двигателя до 70 лошадиных сил (до 51,49 кВт) включительно, – за одно транспортное средство указанной категории, зарегистрированное на этих лиц (в ред. Законов Москвы от 19.02.2003 № 8, от 29.06.2005 № 30);

- ветераны Великой Отечественной войны, инвалиды I и II групп – за одно транспортное средство, зарегистрированное на граждан указанных категорий.

Как можно оплатить транспортный налог?

Теперь оплатить квитанцию транспортного налога можно двумя способами.

- Переход на оплату налога через ЕНП и ЕНС. Баланс пополняется через личный кабинет на сайте ФНС, или с расчетного счета. Во втором случае вы также заполняете платежку ЕНП и налоговое уведомление, которое нужно сдать на несколько дней раньше.

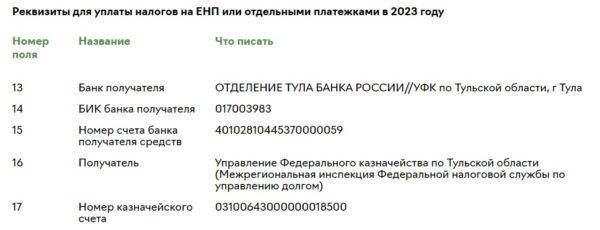

- Заполнение обыкновенных платежек: указываете реквизиты бюджетного платежа — и можно не сдавать налоговое уведомление. Но только тем, кто никогда не сдавал налоговое уведомление — касается всех налогов. И деньги все равно вначале начисляются на баланс ЕНС, а затем — на КБК, который указан в платежке.

Обратите внимание, что реквизиты для уплаты налогов для ЕНП или отдельными платежками в 2023 изменились. Получатель в платежках с КБК обоих видов: «Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)». . Новые реквизиты для уплаты транспортного налога

Новые реквизиты для уплаты транспортного налога

Данные в ПТС не соответствуют техническим характеристикам транспортного средства

Действующее законодательство не уполномочило налоговый орган вносить изменения в сведения, представленные регистрирующим органом, поэтому в случае расхождения данных содержащихся в регистрационных документах (ПТС) с техническими характеристиками транспортного средства (ТС), владелец ТС может обратиться в специализированную организацию, которая проведёт экспертизу транспортного средства или в фирму – производитель транспортного средства. Полученные от производителя данные или заключение от специализированной организации, представляются в регистрирующие органы, которые в необходимых случаях внесут изменения в регистрационные документы (ПТС) и представят сведения в налоговые органы. На основе полученных уточненных (измененных) сведений налоговый орган произведет перерасчет или исчислит транспортный налог.

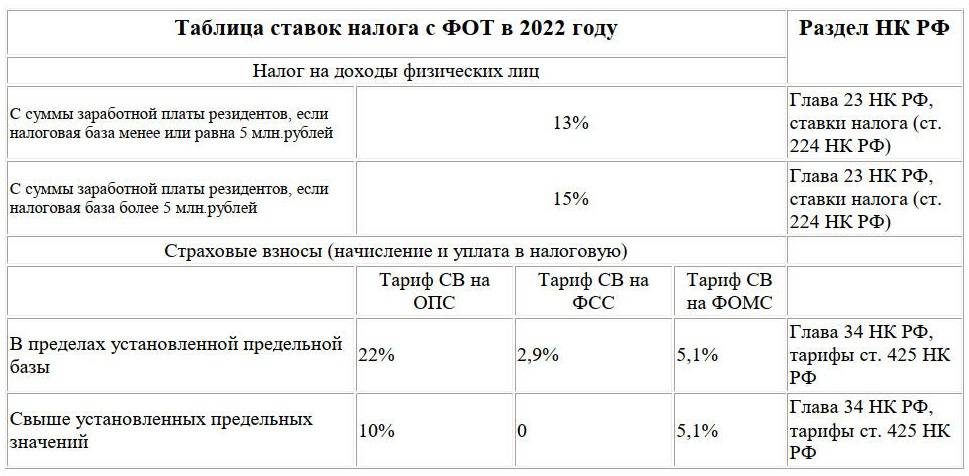

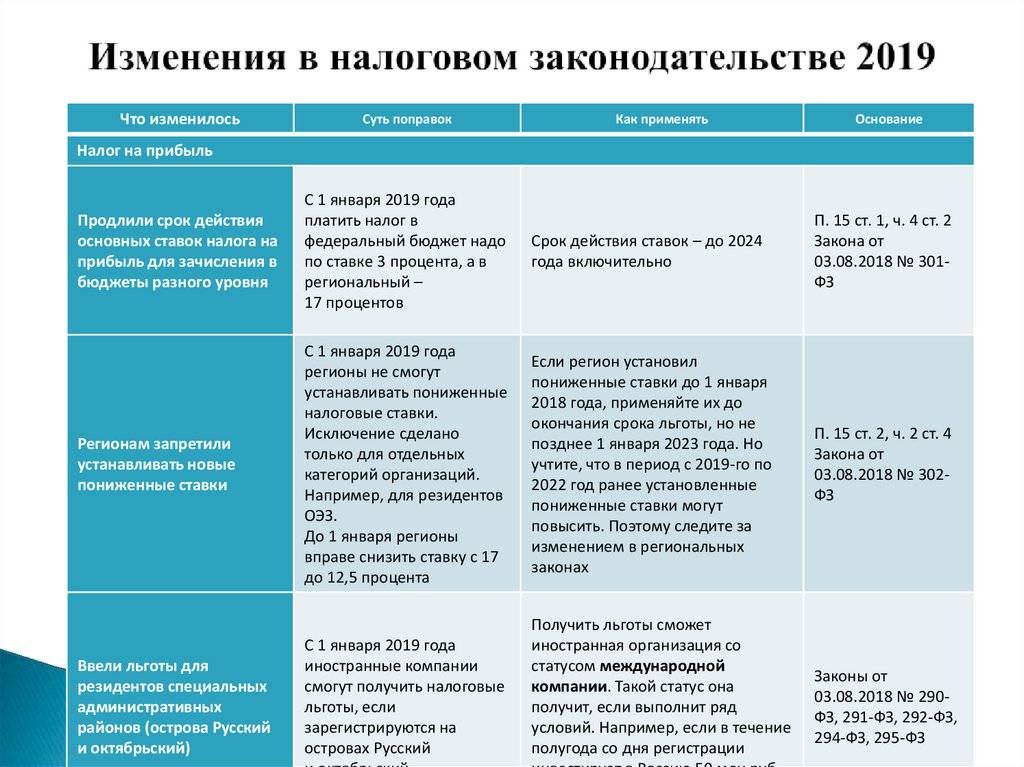

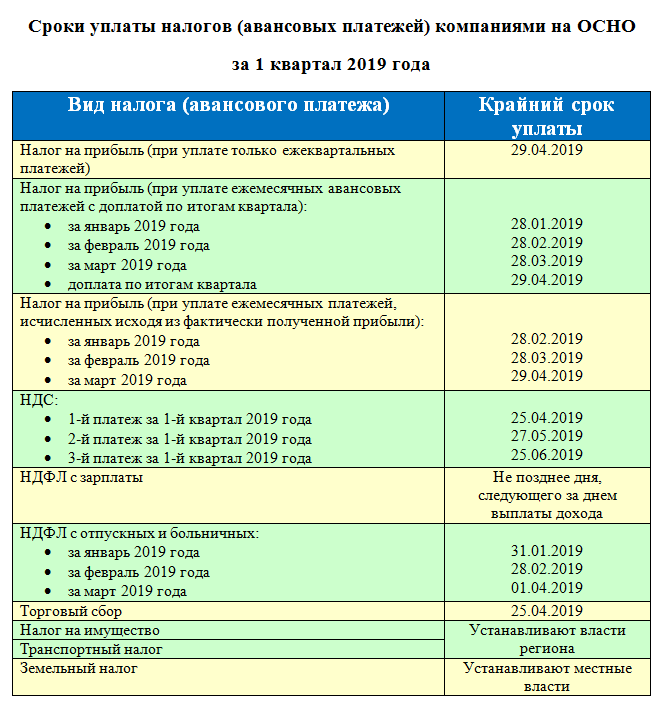

НДС

Изменения затронули и уплату отдельных видов налогов. Приведем основные моменты, которые надо учесть плательщикам НДС.

Согласно НК РФ НДС уплачивается по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров, выполнения и оказания (в том числе для собственных нужд) работ и услуг за истекший налоговый период равными долями не позднее 28-го числа каждого из трех месяцев, следующего за истекшим кварталом.

При выставлении покупателю счета-фактуры лицами, не являющимися плательщиками НДС (освобожденными от уплаты НДС), а также при реализации товаров (работ, услуг), которые не облагаются НДС, соответствующую сумму налога, указанную в счете-фактуре, следует уплатить не позднее 28-го числа месяца, следующего за истекшим кварталом. Об этом сказано в НК РФ (в редакции Закона № 263-ФЗ).

Налоговые агенты, приобретающие работы, услуги у иностранных лиц (не состоящих на учете), с 2023 года больше не должны перечислять в бюджет удержанный НДС вместе с уплатой денежных средств продавцу. Сумма налога будет уплачиваться в общем порядке равными долями не позднее 28-го числа каждого из трех месяцев, следующего за истекшим кварталом ( НК РФ в редакции Закона № 263-ФЗ).

Если по итогам налогового периода сумма вычетов по НДС превышает общую сумму начисленного налога, полученная разница учитывается на едином налоговом счете. При этом заявить к возврату на расчетный счет или зачету в счет будущих платежей налогоплательщик сможет только сумму, которая учтена на едином налоговом счете и формирует положительное сальдо.

Срок подачи декларации по НДС остается прежним – не позднее 25-го числа месяца, следующего за истекшим кварталом ( НК РФ). Однако за IV квартал 2022 года уплатить НДС необходимо уже в новые сроки (ч. 2 ст. 5 Закона № 263-ФЗ, п. 7 ст. 6.1, НК РФ):

1/3 – не позднее 30 января 2023 года, 1/3 – не позднее 28 февраля 2023 года, 1/3 – не позднее 28 марта 2023 года;

не позднее 30 января 2023 года, если счет-фактура выставлен лицами, не являющимися плательщиками НДС.

Какие есть льготы и скидки на оплату транспортного налога?

Разговоры об отмене транспортного налога для всех автовладельцев ведутся ежегодно, но так же ежегодно этот налог регулярно начисляют. В 2020 году автовладельцы лелеяли надежду, что в виду непростой экономической и эпидемиологической ситуации налог начислен не будет, но чуда не случилось. Не стал исключением и 2021 год, дополнительных «плюшек», кроме уже имеющихся автовладельцам не предоставили.

Кто освобожден от уплаты налога:

- Герои Советского Союза и России и те, кто награжден орденами Славы

- Ветераны Великой Отечественной войны, инвалиды ВОВ

- Ветераны и инвалиды боевых действий

- Инвалиды I и II групп

- Владельцы автомобилей мощностью до 70 л.с.

- Призванные на военную службу в связи с мобилизацией

Дополнительные льготы и скидки на транспортный налог зависят от региона регистрации автомобиля. Налоговые послабления могут быть предоставлены как физическим лицам, так и организациям. В некоторых регионах полностью освобождены от уплаты налога пенсионеры, а льготами могут пользоваться матери-одиночки и родители в многодетной семье.

Также государство может в индивидуальном порядке снизить налог автовладельцам, доход которых не превышает прожиточный минимум.

По понятным причинам от начисления и оплаты транспортного налога могут быть освобождены владельцы угнанных машин, а также утилизированных и сгоревших автомобилей. Но для того, чтобы пошлину начислять прекратили, о происшествии необходимо уведомить налоговую службу.Еще в прошлом году появилась и новая льгота для призванных на военную службу: мобилизованные освобождаются от налогов, срок уплаты которых – 1 декабря 2023. Это касается налогов на автомобили мощностью до 15о л.с. В новом году такие льготы устанавливают регионы. К примеру, в Ростовской области мобилизованные могут не платить налог по одному транспортному средству.

Какие налоги на автомобиль надо заплатить до 1 декабря 2023 года

Порядок и сроки уплаты транспортного сбора регулируются главой 28 НК РФ. В 2016 году для физических лиц был изменен срок уплаты сбора в бюджет, и теперь необходимо оплатить налоги до 1 декабря 2023 года.

Согласно ст. 358 НК РФ:

Это значит, что налогообложению подлежат даже автомобили, которыми не пользовались в течение года. Чтобы избежать данной повинности, необходимо снять автомобиль с учета. Единственными исключениями являются льготники или граждане, машина которых на текущий момент числится в угоне. Причем сам факт пропажи авто должен быть подтвержден (п.7 ст. 358 НК РФ).

Поскольку задолженность подлежит уплате в году, следующим за отчетным, автоналог за предыдущий год необходимо перечислить в текущем 2023 году, но не позднее 1 декабря. Авансовые платежи для физических лиц не предусмотрены, значит, сумму задолженности можно перечислить в бюджет разовым платежом.

Однако никто не запрещает разбить сумму налога на несколько частей. Оплата транспортного налога частями может производиться в любое время. Налогоплательщик вправе указать в квитанции об оплате любую сумму налога

Важно, чтобы последняя часть была оплачена до 1 декабря, иначе по недостающей сумме будут начисляться пени

Ставка транспортного налога для юридических лиц в 2023 году

Ставка по транспортному налогу устанавливаются в зависимости от мощности двигателя и рассчитываются с каждой лошадиной силы. Они отличаются в зависимости от типа транспорта и его мощности. Соответственно, на легковой автомобиль, грузовик, автобус, водное или воздушное судно ставки будут разные.

Поскольку размеры ставок окончательно устанавливает региональное правительство, то их нужно искать в местном законодательстве. Однако всегда соблюдается закономерность: чем мощнее транспорт, тем выше налог. При этом региональная ставка не должна превышать федеральную более чем в 10 раз. На данный момент самые низкие ставки по регионам действуют в Ингушетии, а самые высокие — в Москве.

Кроме того, в 2023 году для дорогостоящих автомобилей действует повышающий коэффициент — 3. Его применяют к автомобилям средней стоимостью от 10 млн рублей. Перечень автомобилей, по которым налог рассчитывают с повышающими коэффициентами, публикует Минпромторг. Узнать же ставку транспортного налога в регионе можно на сайте налоговой службы.

За предпринимателя транспортный налог рассчитывает налоговая и присылает ему уведомление с суммой к уплате. Компании рассчитывают налог самостоятельно. Декларацию по нему сдавать не надо, но вести расчеты для внесения авансовых платежей и сверки с уведомлениями от налоговой — необходимо.