Общие правила продажи

При продаже автомобиля от лица компании должен выступать официальный уполномоченный для проведения сделки. Это должен быть действительный сотрудник компании, высшего или среднего звена ИТР (инженерно-технический работник). Доверенность на уполномоченное лицо должна быть заверена у нотариуса.

Порядок проведения сделки такой:

- Подготовка решения о продаже. Проводится собрание учредителей, итоги встречи резюмируются в протоколе.

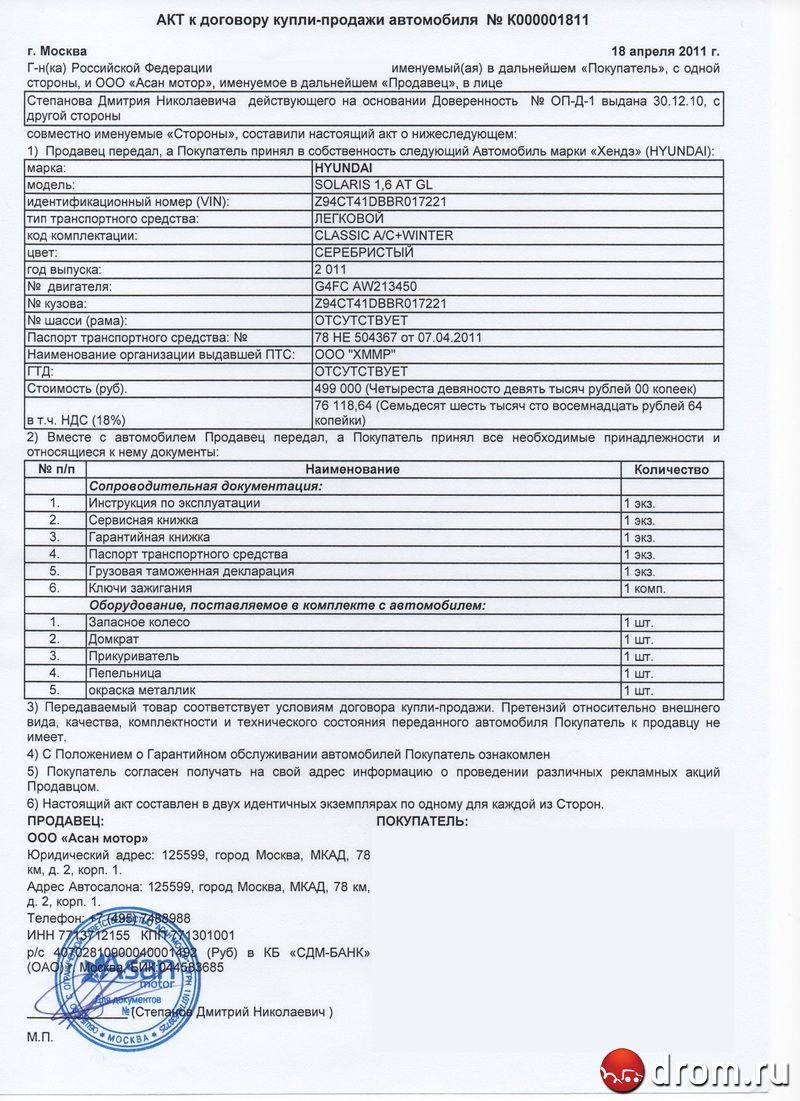

- Составление ДКП и закупочного акта. В документах нужно указать все нюансы сделки: сведения о сторонах, информацию об объекте и его стоимости, порядок оплаты и пр.

- Заключение сделки.

- Уплата налога.

Согласно приказу МВД РФ №399 от 2018 года, перед продажей автомобиль можно не снимать с регистрационного учёта. Ответственный за перерегистрацию — покупатель.

Необходимые документы и порядок их получения

Список документов для продажи автомобиля юрлицом:

- решение учредителя о продаже автомобиля;

- заверенная копия устава компании;

- ИНН;

- выписка из ЕГРЮЛ;

- паспорт доверенного лица компании;

- документ, подтверждающий право собственности на автомобиль;

- справка, которая подтверждает, что автомобиль не в залоге и у него нет других обременений (каковы особенности покупки и продажи залоговых авто?).

Проводки и отчетность

Если юридическое лицо продает транспортное средство, то автомобиль снимают с бухгалтерского учета, используя закупочный акт.

Когда авто продано, проводки оформляются так:

- дебет на счет списания основных средств, которые числятся в активном состоянии, получается сумма списания первоначальной стоимости;

- дебет счета 02 в корреспонденции с кредитом счета 01 — сумма списанной амортизации;

- сумма с начисленного налога НДС отражается в дебете счета 91 и кредите счета 68 (рассчитывается по налогам и сборам с соответствующим признаком);

- суммы дт 91 — Кт 01 — сумма списанной остаточной стоимости авто;

- чтобы вычислить налог на прибыль от продажи, составляют проводку Дт 62 — Кт 91 — на сумму реализации.

Проводки оформляются на день составления ДКП автомобиля и его последующей передачи новому владельцу. Для комиссий и проверок дата передачи должна совпадать с датой в акте приема/передачи имущества и оплатой.

Нюансы и подводные камни

В сделках с участием юридических лиц самый большой риск у физического лица (когда оно является покупателем). В этом случае рекомендуется тщательно проверять документы (есть риск подделки), также нужно узнать, не является ли фирма банкротом и есть ли согласия на сделку всех акционеров. Чтобы избежать рисков, нужно запросить в МФЦ выписку о зарегистрированных правах, переходе прав, наличии обременений.

Купля-продажа транспортных средств – это самая популярная сделка с движимым имуществом для физических и юридических лиц. Поэтому законодательная база в этой области регулярно пересматривается и обновляется. Наши специалисты подготовили цикл статей о покупке и продаже ТС в рассрочку, кредит, лизинг, по договору комиссии, конфискованных автомобилей, аварийных и после ДТП, а также по генеральной доверенности и программе трейд-ин.

Особенности

Грамотно оформить сделку и соблюсти все формальности при продаже авто юридическим лицом обязан продавец. Организация имеет штат сотрудников, каждый из которых отвечает за выполнение определенной задачи. Чтобы была совершена сделка по реализации транспортного средства, потребуется привлечь замдиректора отдела, специалиста правового отдела и хозяйственной службы, а также бухгалтера.

На практике нередко происходит продажа автомобиля сотрудникам учреждения. Цена авто, списанных после использования по фирме, отличается привлекательностью. Сложнее всего в случае, когда в роли покупателя выступает директор организации

Чтобы не столкнуться с дополнительными сложностями потребуется уделить внимание сбору документов. Бухгалтерии предстоит отчитаться перед налоговыми инспекторами

Лучше не использовать кассу, а прибегнуть к помощи механизма банковских учреждений.

Оформляя сделку купли-продажи автомобиля, юридические лица часто спешат передать транспортное средство новому владельцу. Однако дата его выбытия не должна быть раньше, чем с момента оплаты. Аналогичное правило должно соблюдаться при выполнении проводок.

Налоги

Получение денежных средств в ходе продажи является выгодой для продавца. Поэтому организация, реализуя основное средство, обязана учитывать прибыль. Однако, практика показывает, что при начислении амортизации и учете затрат на продажу автомобиля разница оказывается отрицательной. Списание налога с продажи авто происходит по нормам ст. 268 Налогового кодекса.

Что касается транспортного налога, то организация обязана его оплатить в соответствии с тем количеством месяцев, которым владела ТС.

Исчисление НДС зависит от налогового режима, который применяется в отношении организации.

Необходима ли оценка автомобиля для его продажи?

Реализация имущества бюджетного учреждения осуществляется по рыночной стоимости. В случае продажи государственного (муниципального) имущества, в том числе автомобиля, проведение оценки обязательно (ст. 8 Федерального закона от 26.07.2006 № 135-ФЗ). Договор на оценку должен содержать условия, перечисленные в ст. 10 Закона № 135-ФЗ. К ним, в частности, относятся:

цель оценки;

описание объекта или объектов оценки, позволяющее осуществить их идентификацию;

вид определяемой стоимости объекта оценки;

размер денежного вознаграждения за проведение оценки;

дата определения стоимости объекта оценки;

сведения об обязательном страховании гражданской ответственности оценщика в соответствии с данным законом;

наименование саморегулируемой организации оценщиков, членом которой является оценщик, и место нахождения этой организации;

указание на стандарты оценочной деятельности, которые будут применяться при проведении оценки.

В силу ст. 11 Закона № 135-ФЗ итоговым документом, составленным по результатам определения стоимости объекта оценки независимо от вида определенной стоимости, является отчет об оценке объекта оценки. Итоговая величина рыночной стоимости автомобиля, указанная в отчете, признается достоверной и рекомендуемой для целей совершения сделки с объектом оценки. Она действительна в течение шести месяцев (см. ст. 12 Закона № 135-ФЗ).

Нюансы при продаже машины юридическим лицом физическому

Минимизировать риски сделки можно, зная некоторые важные моменты:

- Проверяйте финансовую репутацию юридического лица прежде, чем выходить на сделку купли-продажи уточните:

- не имеется ли у него невыполненных обязательств, долгов. Можно запросить выписку из ЕГРЮЛ на официальном портале ФНС в разделе проверки контрагента;

- уточнить факт банкротства и исполнительного производства в отношении юридического лица позволяет сайт службы судебных приставов.

- Не соглашайтесь указывать в договоре сумму ниже той, что вы платите фактически. Это может быть рассмотрено, как мошенничество с налогообложением и покупатель невольно в него вовлечен.

Как юридическое лицо платит налог за продажу?

Когда предприятие продает автомобиль, то естественно оно получает прибыль. Как же выплатить на нее налог? Это в первую очередь зависит от системы налогообложения конкретной организации. При общей системе налогообложения уплачивается 20% от всех доходов (за вычетом расходов) за отчетный период. Но для продажи автомобиля наиболее выгодна упрощенная система, так как нет необходимости оплачивать НДС. В таком случае могут быть применены два вида налога: 6% от дохода, независимо от расходов или 15 % от разницы доходов и расходов. Особенность вмененной системы налогообложения заключается в том, что выплачивается постоянная сумма, не зависящая от доходов

Важно только, чтобы деятельность, которую осуществляет организация, отвечала требованиям ЕНВД. Так как доказать это достаточно сложно, то зачастую проще не использовать эту привилегию, а выплатить налог по двойной системе — общей или упрощенной

А вот налог на имущество будет выплачиваться в обычном порядке — за время, которое автомобиль находился в собственности.

Учет предпродажной подготовки (ремонт) ТС

Для целей бухгалтерского учета товары – это вид запасов. Активы принимаются на учет в качестве запасов, если они потребляются или продаются в рамках обычного операционного цикла организации либо используются в течение периода не более 12 месяцев (п. 3 ФСБУ 5/2019 “Запасы”) (далее – ФСБУ 5/2019)

Товары принимаются к бухгалтерскому учету по фактической себестоимости, если иное не установлено ФСБУ 5/2019 (п. 9 ФСБУ 5/2019).

Согласно п. 10 ФСБУ 5/2019 в фактическую себестоимость запасов, в частности товаров, включаются фактические затраты:

на приобретение таких запасов;

на приведение их в состояние и местоположение, необходимые для потребления, продажи или использования.

В фактическую себестоимость товаров, в частности, могут включаться (п. 11 ФСБУ 5/2019):

затраты по доведению товаров до состояния, в котором они пригодны к использованию в запланированных целях (затраты по доработке, сортировке, фасовке и улучшению технических характеристик);

иные затраты, связанные с приобретением товаров.

В фактическую себестоимость не включаются, в частности (подп. в, г п. 18 ФСБУ 5/2019):

расходы на хранение запасов, за исключением случаев, когда хранение является частью технологии подготовки запасов к потреблению (продаже, использованию) или обусловлено условиями приобретения (создания) запасов;

иные затраты, осуществление которых не является необходимым для приобретения (создания) запасов.

Отметим, что в соответствии с п. 21 ФСБУ 5/2019 дополнительные расходы, связанные с приобретением ТС, произведенные до момента передачи его в продажу, могут быть включены в расходы на продажу.

Таким образом, ТС, приобретенные для продажи, могут быть учтены в качестве товара по фактической себестоимости (п. 11 ФСБУ 5/2019) (с учетом затрат на ремонт) или дополнительные затраты на ремонт ТС, могут быть учтены в составе расходов на продажу (п. 21 ФСБУ 5/2019). При этом выбранный порядок учета необходимо закрепить в учетной политике (п. 7 ПБУ 1/2008).

В бухгалтерском учете организации могут быть сформированы следующие проводки:

Дебет Кредит ()

– 10 млн руб. – учтена стоимость приобретенного ТС;

Дебет () Кредит (76, 02, 10, 70, 69 и др.)

– 5 млн руб. – отражены дополнительные затраты (затраты на ремонт ТС), связанные с приобретением ТС, включены в фактическую себестоимость товара (учтены в составе расходов на продажу).

В налоговом учете расходы, связанные с приобретением и ремонтом подержанных ТС, распределяются на прямые и косвенные (ст. 320 НК РФ). В состав прямых расходов включается стоимость приобретения товаров и расходы на их доставку до склада организации (если они не включены в цену приобретения товаров) в соответствии с договором купли-продажи. Прямые расходы, связанные с приобретением товаров, учитываются в том отчетном периоде, в котором товары (ТС) будут реализованы (подп. 3 п. 1 ст. 268, ст. 320 НК РФ).

Все прочие расходы (кроме внереализационных), в частности затраты на предпродажную подготовку ТС, относятся к косвенным и учитываются в том отчетном периоде, в котором они осуществлены (ст. 320, подп. 2 п. 1 ст. 254, п. 1 ст. 255, подп. 1, 45 п. 1 ст. 264, подп. 1 п. 7 ст. 272 НК РФ).

Более подробно о порядке учета расходов при осуществлении торговых операций смотрите, например: Энциклопедия решений. Бухгалтерский учет реализации товаров в розничной торговле (c использованием торговой наценки) в соответствии с ФСБУ 5/2019; Энциклопедия решений. Расходы при реализации товаров (в целях налогообложения прибыли).

Отметим то, что бухгалтерский и налоговый учет торговых операций отличается, поэтому от выбора варианта бухгалтерского учета (включать расходы на ремонт ТС в себестоимость или в расходы на продажу) может зависеть возникновение временных разниц (учитываемых в соответствии с ПБУ 18/02).

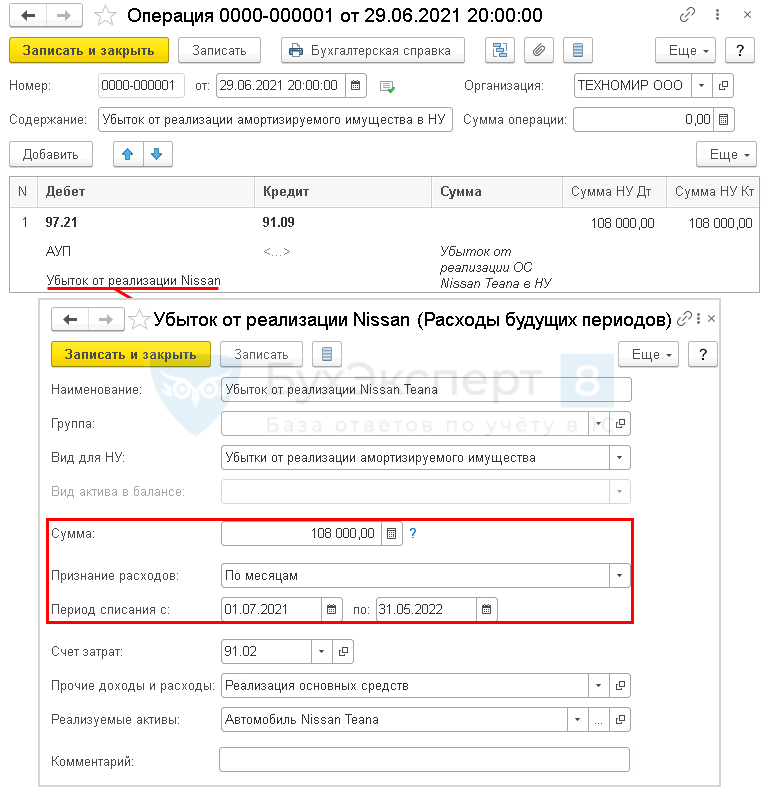

Продажа ОС с убытком в 1С 8.3 пошаговая инструкция

Оформление документа Передача ОС

Расчет убытка от продажи автомобиля

Убыток по БУ учтен в полном размере в момент реализации (п. 31 ПБУ 6/01).

Убыток от продажи ОС по НУ включайте в состав косвенных (прочих) расходов равномерно в течение оставшегося СПИ (п. 3 ст. 268 НК РФ).

Определите сумму убытка в НУ с помощью отчета Регистр информации о финансовых результатах от реализации ОС и НМА в разделе Отчеты — Регистры налогового учета — 1.9 Финансовые результаты от реализации ОС и НМА.

Отражение в НУ суммы убытка от реализации ОС

Убыток от реализации ОС по НУ отразите проводкой Дт 97.21 Кт 91.09 в документе Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

В справочнике Расходы будущих периодов задайте параметры признания убытка от реализации ОС в НУ.

Учет ежемесячной суммы убытка в составе косвенных расходов по НУ

Ежемесячно до тех пор, пока убыток в 1С 8.3 пне спишется в полном объеме, в меню процедуры Закрытие месяца будет появляться регламентная операция Списание расходов будущих периодов, где автоматически будет осуществляться признание ежемесячной суммы убытка по НУ.

Мы успешно разобрали как в 1С продать основное средство, рассмотрели нюансы реализации недвижимости, автомобиля, оборудования в 1С 8.3.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить важные изменения 1С и законодательства

Как происходит сделка продажи транспорта юрлидическим лицом?

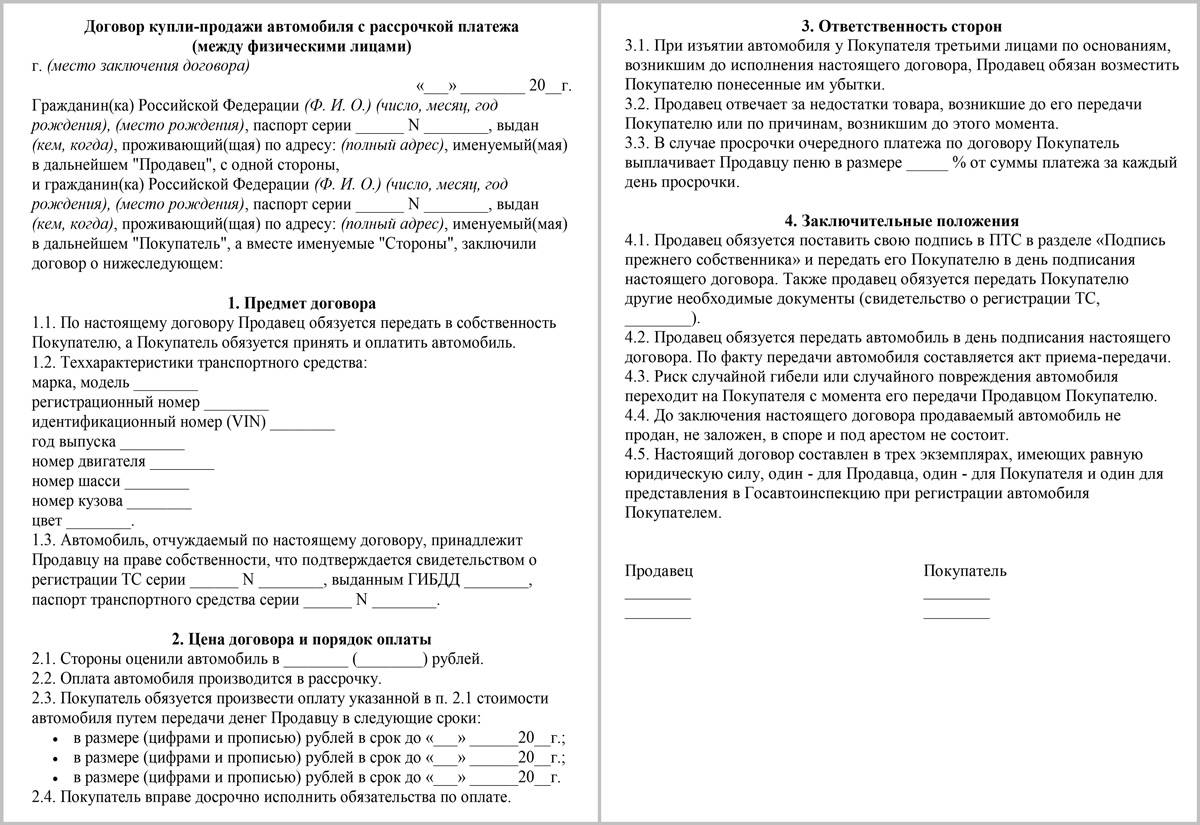

Сделка, на основании которой машина переходит от компании к предпринимателю или другому лицу, осуществляется поэтапно. Законодательными актами предусмотрено, как юрлицу продать автомобиль физлицу:

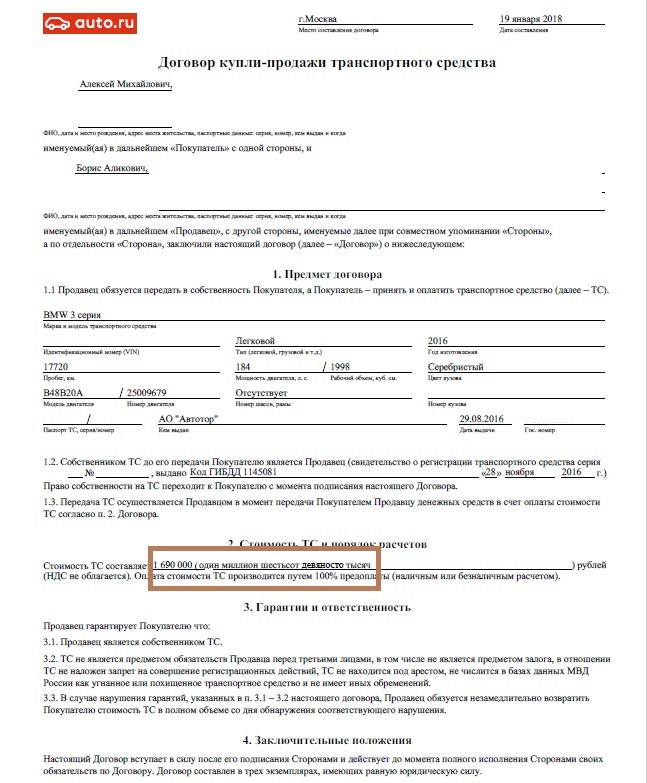

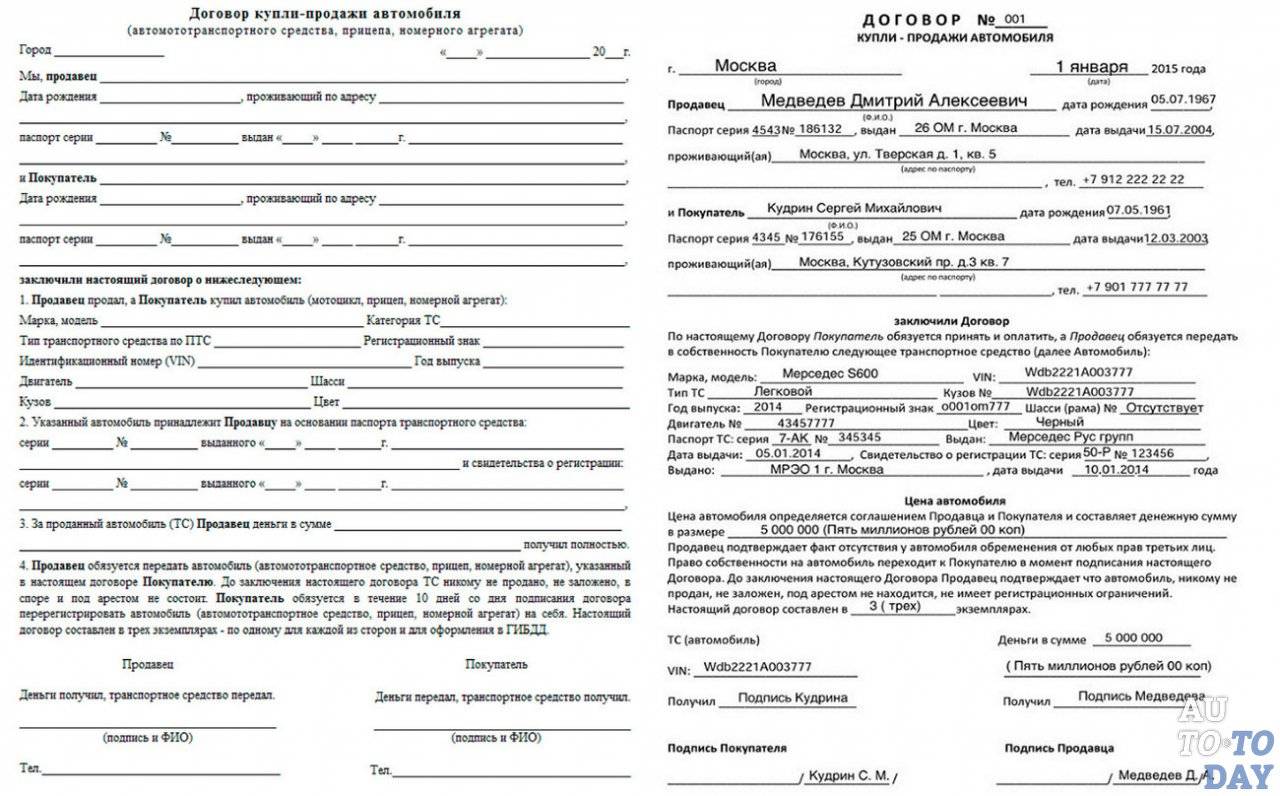

- Договор содержит информацию о каждой стороне сделки, предмете, условиях совершения и цене.

- Оплата за авто в кассу компании или на счет, открытый в банке. При перечислении денег на р/с бухгалтерия должна предоставить платежку по форме ПД-4, с указанием: получателя и плательщика, номера контракта и назначением платежа. Это единственный вариант, когда у юрлица нет кассы, и она не может предоставить чек.

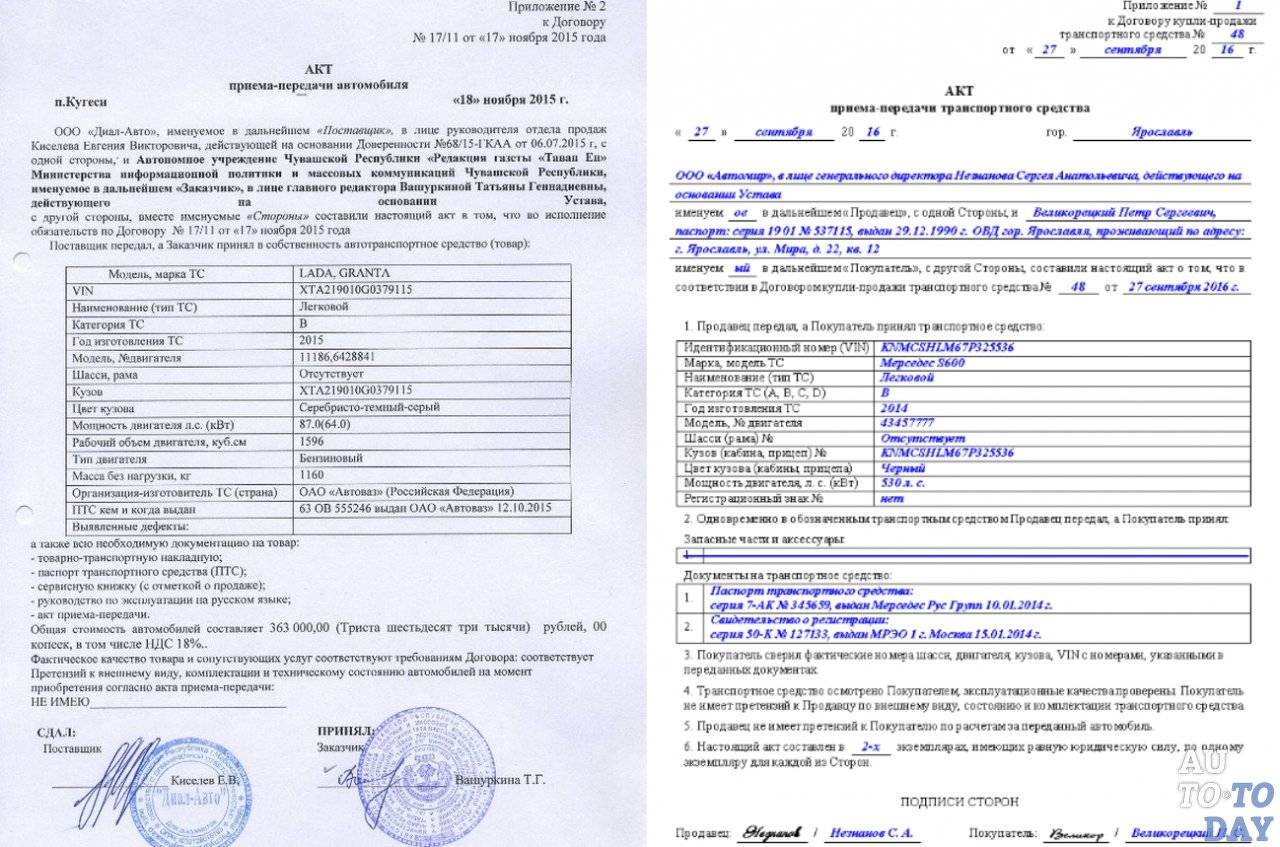

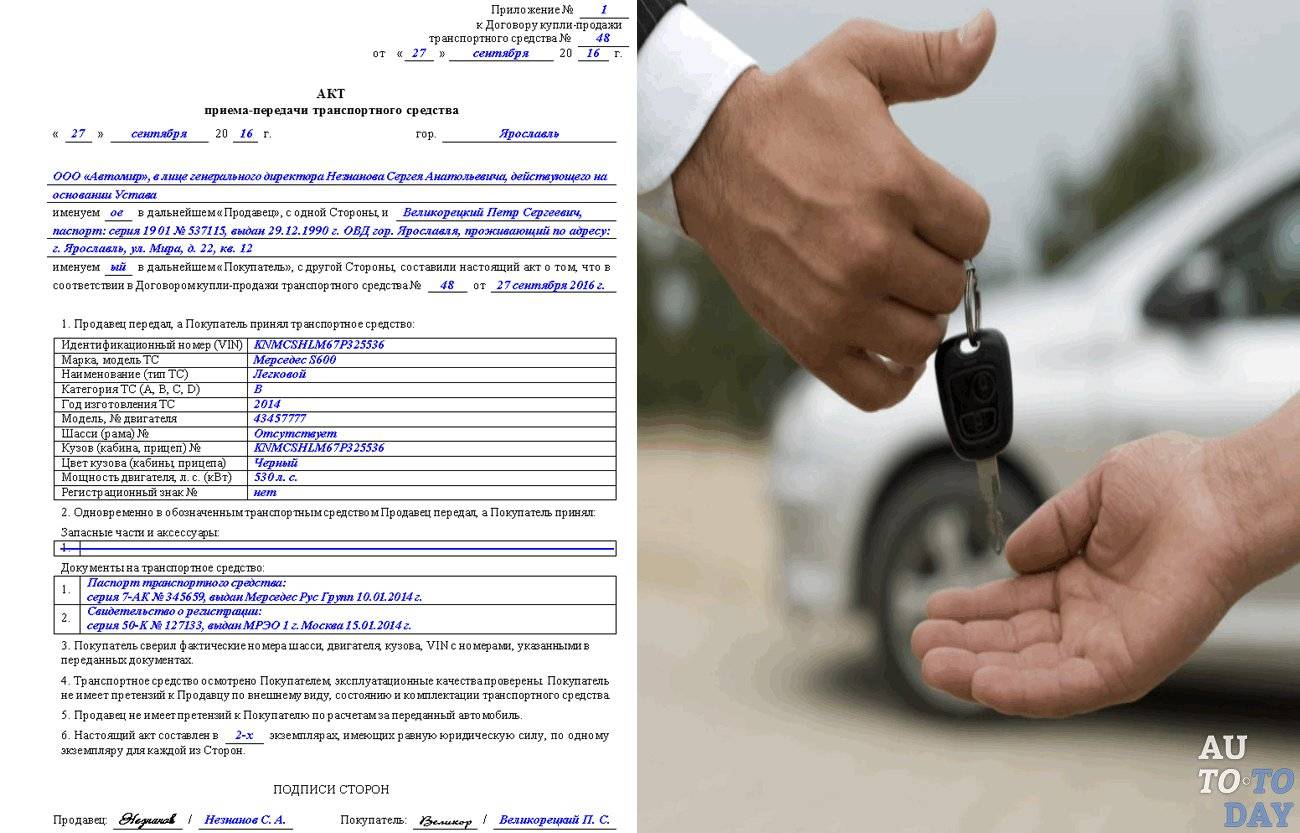

- Оформление акта приема-передачи автомобиля с его техническими характеристиками, исправности на момент перехода машины индивидуальному предпринимателю.

- Постановка покупателем транспорта на учет в ГИБДД. В ПТС указывается новый собственник, проставляется дата и подписи сторон.

Физлицу компания обязана предоставить следующий пакет документации:

- диагностическую карту авто;

- свидетельство о госрегистрации в ГИБДД, ПТС;

- страховку ОСАГО;

- чеки об уплате сборов.

С юридической точки зрения продажа авто физлицу стала упрощенной. При заключении сделки не потребуется:

- заверять договор у нотариуса;

- заранее снимать транспорт с госрегистрации в ГИБДД.

Но, несмотря на упрощенную схему, продажа юридическим лицом автомобиля физическому лицу, более сложная. Чтобы избежать возможных рисков, следует убедиться, что транспорт не находится в залоге. Основные средства учитываются при расчете с контрагентами. При наличии долгов, кредитору могут оспорить сделку.

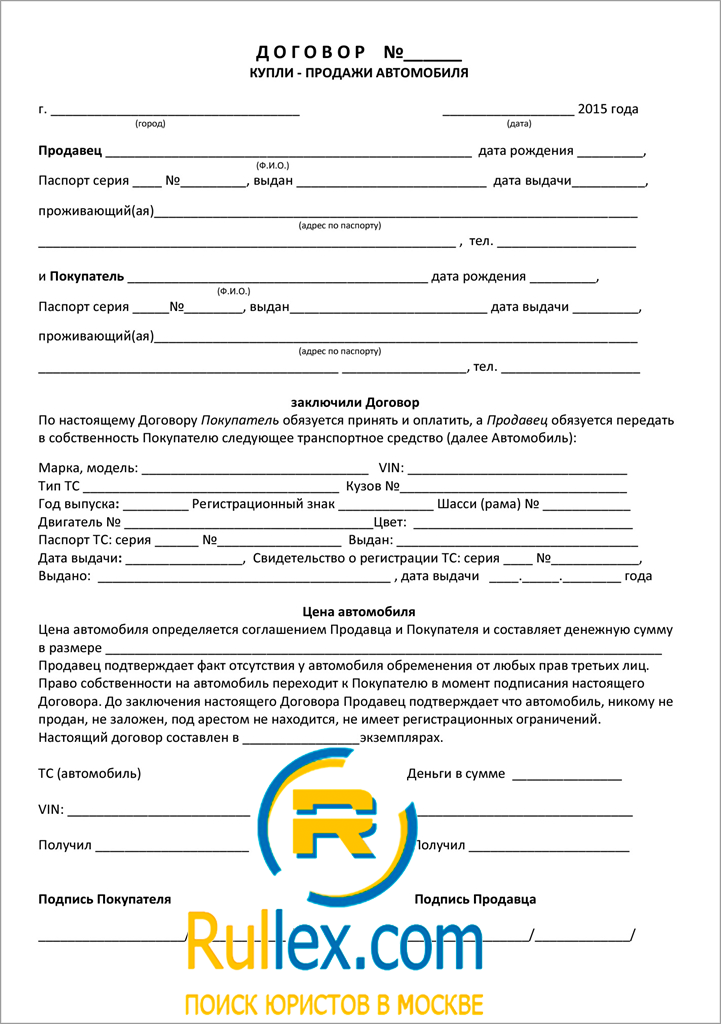

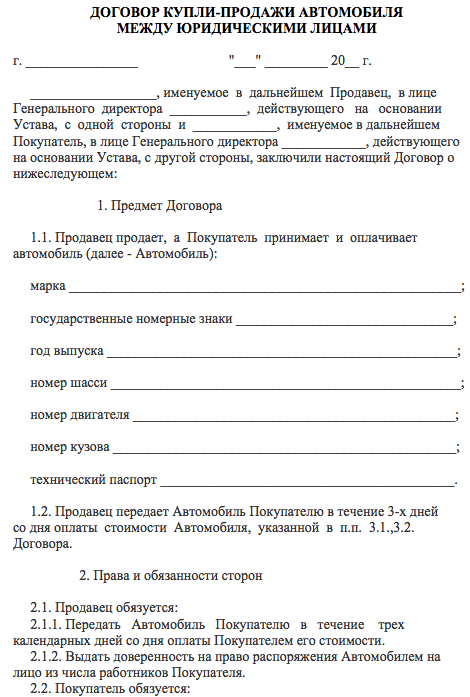

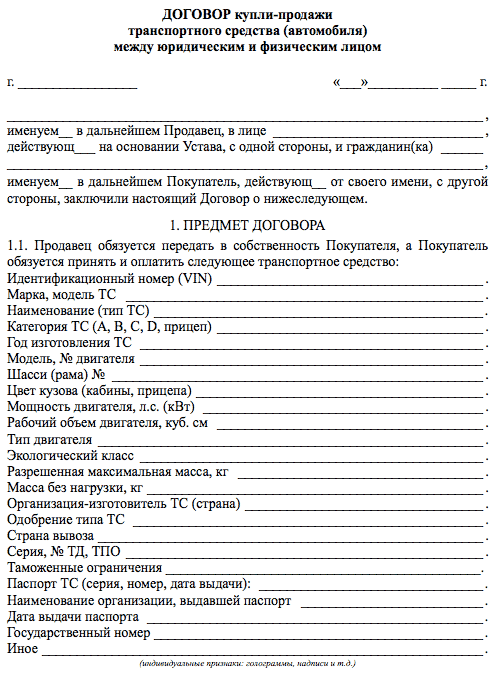

Договор купли-продажи автомобиля (стороны — юридические лица)

Для заключения договора купли-продажи автомобиля юридическим лицом в Москве, обращайтесь к специалистам нашего портала. По доступной цене они оперативно помогут подготовить документ. Но что, если стороны в договоре являются юридическими лицами, существуют ли какие-либо особенности?

Договор купли-продажи автомобиля юридическим лицом: содержание

В договоре купли-продажи автомобиля для юридических лиц закрепляется сделка между покупателем и продавцом для хозяйственных целей. В договоре купли-продажи указывается, кто является сторонами, предмет договора, юридические обязательства и права каждой из сторон договора, а также информация об определенных непредвиденных обстоятельствах. В соответствии со ст. 454 ГК РФ, кодекс не содержит каких-либо ограничений по составу субъектов. Это могут быть и физические и юридические лица.

Договор купли-продажи автомобиля для юридических лиц: особенности

Первое, что делает договор купли-продажи, — это идентифицирует вовлеченные стороны. В договоре будет указано, кто конкретно является каждой стороной. Так как стороны в договоре являются юридическими лицами, оформление соглашения имеет некоторые особенности:

- Правом подписи обладает непосредственно руководитель организации п. 3 ст. 40 14-ФЗ (ред. от 23.04.2018) «Об обществах с ограниченной ответственностью»;

- Право подписи имеет другое лицо, которое получило доверенность. Согласно п. 4 ст. 185.1 ГК РФ доверенность от имени организации выдается физическому лицу — ее работнику за подписью руководителя;

- Юридический статус каждого лица, участвующего в сделке, определяется в письменной форме вместе с любой соответствующей информацией, такой как адрес или номер телефона каждой из сторон;

- В случае, если сделка по приобретению или реализации транспортного средства не является профильной, то она должна получить соответствующее одобрение общего собрания учредителей. Если договор заключен без какого-либо согласия, то он считается недействительным в соответствии со ст. 173.1 ГК РФ.

Договор купли-продажи авто юридическим лицом юридическому лицу: порядок подписания

Договор купли-продажи авто юридическим лицом юридическому лицу должен содержать подробное описание предмета, количества товаров / продолжительности обслуживания и любых отраслевых стандартов, которым должны соответствовать объекты соглашения. Окинув общие вопросы, такие как заполнение бланка, даты подписания, типовой бланк, расторжение и затронем более насущные вопросы.

Оплата

Цена часто является наиболее обсуждаемым условием в договоре купли-продажи и должна быть указана в письменном виде сразу же после достижения соглашения. В дополнение к цене, должно быть указано время оплаты, способ оплаты и любой согласованный график платежей (например, единовременная выплата, рассрочка и т. д.).

Доставка

Договор должен учитывать множество различных аспектов доставки. Время, место, способ и стоимость доставки, а также ответственность за повреждение товара. Договор также включать в себя положение о форс-мажорных обстоятельствах для устранения неисполнения из-за «стихийных бедствий, пожаров, наводнений, беспорядков и т. д.», которые могут находиться вне контроля обеих сторон.

Договор купли-продажи машины между юридическими лицами: разное

Хотя вышеуказанные положения должны быть включены в каждый договор купли-продажи, другие положения, которые вы можете рассмотреть, включают:

- Гарантии (явные и подразумеваемые) — положения, гарантирующие, что товар будет соответствовать определенному уровню качества и надежности.

- Конфиденциальность — положение, ограничивающее распространение конфиденциальной информации.

- Юридические — положения, которые касаются того, в каком судебном органе будет рассмотрены какие-либо споры, и какая из сторон будет нести судебные издержки.

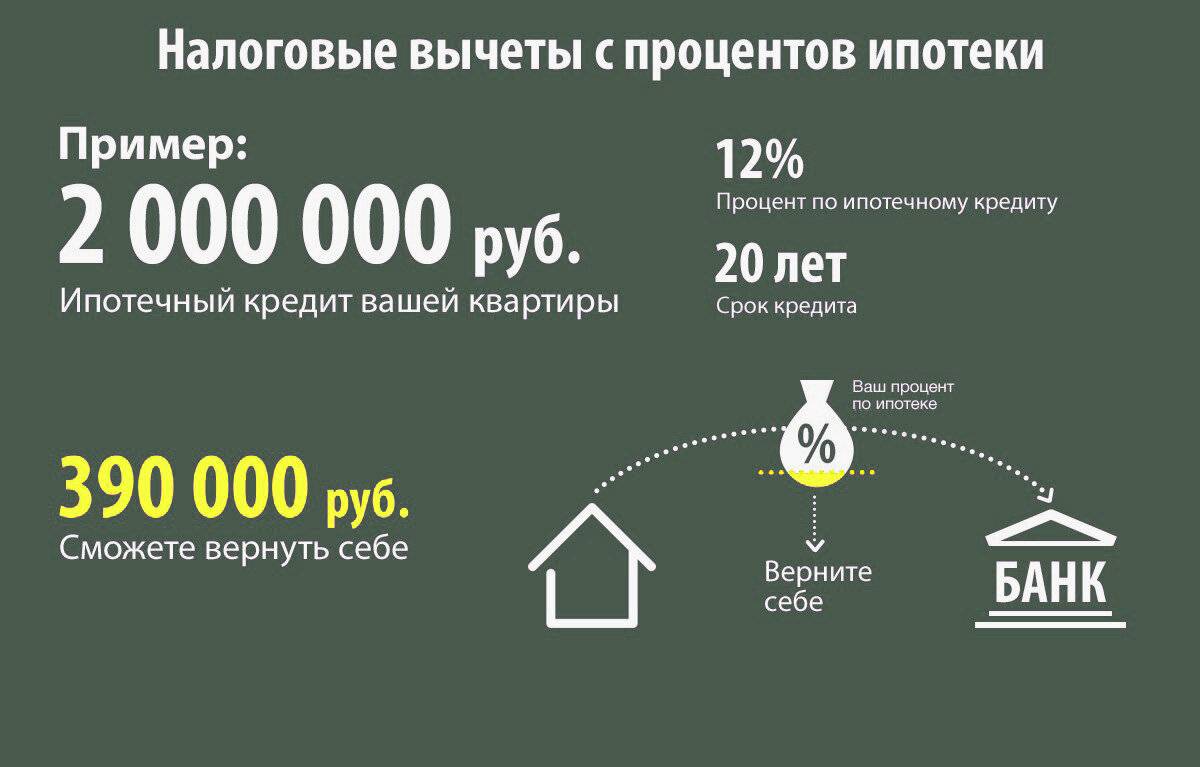

Возникает ли обязанность уплаты НДС?

В соответствии с НК РФ реализация автомобиля подлежит обложению НДС. Ввиду того, что реализуемое имущество ранее приобретено за счет средств учредителя (КВФО 4) и учитывалось по стоимости с учетом НДС, налоговая база при его реализации определяется как разница между ценой реализации (с учетом НДС) и остаточной стоимостью реализуемого имущества по данным бухгалтерского учета.

Если остаточная стоимость автомобиля на момент его реализации равна нулю, налоговая база будет равна цене реализации (с учетом НДС) ( НК РФ, Письмо Минфина РФ от 07.10.2013 № 03-07-11/41428). Сумма налога в данном случае определяется по расчетной ставке 20/120 ( НК РФ).

Начисление НДС при реализации автомобиля отражается по дебету счета 240110189 и кредиту счета 230304731 (п. 131 Инструкции № 174н).

Продажа автомобиля фирмой на ЕНВД: как уплачивается налог

Специфика ЕНВД — вмененной налоговой системы, заключается в том, что фирма, работающая по данной системе, уплачивает в бюджет фиксированную сумму, не зависящую от выручки. Главное, чтобы тот вид деятельности, которым занимается предприятие и получает в связи с этим выручку, подходил под критерии ЕНВД. Например, таким видом деятельности является розничная торговля.

Доходы по тем видам деятельности организации, которые не попадают под ЕНВД, облагаются в соответствии с используемой фирмой системой налогообложения — ОСН или УСН. Таким образом, ЕНВД одновременно может использоваться с ОСН либо УСН.

Если фирма продает автомобиль, использовавшийся непосредственно в торговой деятельности, попадающей под ЕНВД, то полученная с соответствующей сделки выручка не будет облагаться налогом. Вместе с тем, предприятию нужно будет на случай налоговой проверки иметь исключительно веские доказательства того, что машина применялась только в том виде деятельности, который попадает под ЕНВД. На практике это осуществить очень сложно.

Поэтому, в целях избежания проблем с налоговой инспекцией, многие фирмы, работающие по вмененной системе, все же предпочитают не пользоваться привилегией в виде возможности не учитывать выручку от продажи машины на ЕНВД. Вместо этого они исчисляют эту выручку по той системе налогообложения, которая сочетается с ЕНВД — то есть, ОСН или УСН. Налогообложение в этом случае осуществляется по тем же принципам, что рассмотрены нами выше в соответствующих разделах статьи. То есть, если, к примеру, фирма работает на ЕНВД и ОСН, то НДС по доходу с продажи автомобиля нужно уплачивать, если на ЕНВД и УСН — НДС не нужно.

Важный нюанс: сделку с автомобилем (вне зависимости от применяемой системы налогообложения) фирме желательно заключать, имея на руках результат независимой оценки текущей рыночной стоимости машины. Его наличие будет гарантией того, что налоговая инспекция не посчитает продажную стоимость автомобиля заниженной (и не заподозрит, таким образом, фирму в стремлении уменьшить налогооблагаемую базу).

Особенности покупки автомобиля у организации

Для того, чтобы не жалеть о приобретении автомобиля у юридического лица, необходимо в первую очередь проверить его благонадежность. Это можно сделать самостоятельно при помощи интернета. Стоит изучить выписку из ЕГРЮЛ, проверить наличие налоговой задолженности, наличие исполнительных производств в отношении организации, наличие незавершенных арбитражных судебных разбирательств. Также стоит узнать, не находится ли организация в стадии банкротства. Если при такой проверке возникли какие-то сомнения в продавце, то от сделки лучше отказаться.

Сделка купли-продажи авто между юридическим и физическим лицом имеет свои особенности, хотя этот процесс практически не отличается от аналогичного между физическими лицами. Эти особенности касаются представителя организации, уполномоченного на совершение сделки, составления самого договора купли-продажи, а также передачи денежных средств за приобретенный транспорт. Подписать договор и передать автомобиль физическому лицу может только человек, который обладает соответствующими полномочиями. Очень хорошо, если таким представителем будет лицо из высшего руководства организации, а не кто-то из числа обслуживающего персонала. Это еще один признак, который должен насторожить покупателя. Если это будет генеральный директор, то это идеально, так как только он имеет право совершать сделки без доверенности. Если же интересы продавца представляет другой сотрудник, то он должен предоставить нотариально заверенную доверенность. Это обязательное условие, так как обычную доверенность при определенных условиях можно отменить уже после совершения сделки и тогда длительных судебных разбирательств не избежать.

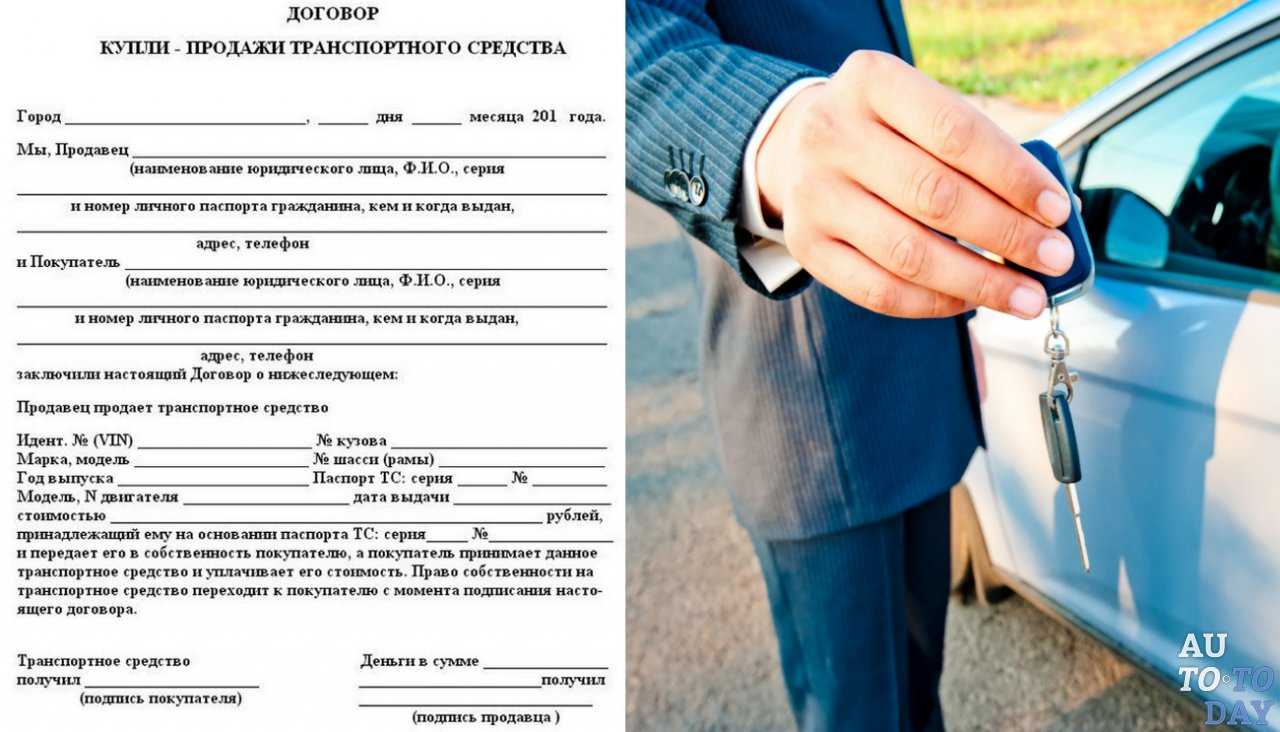

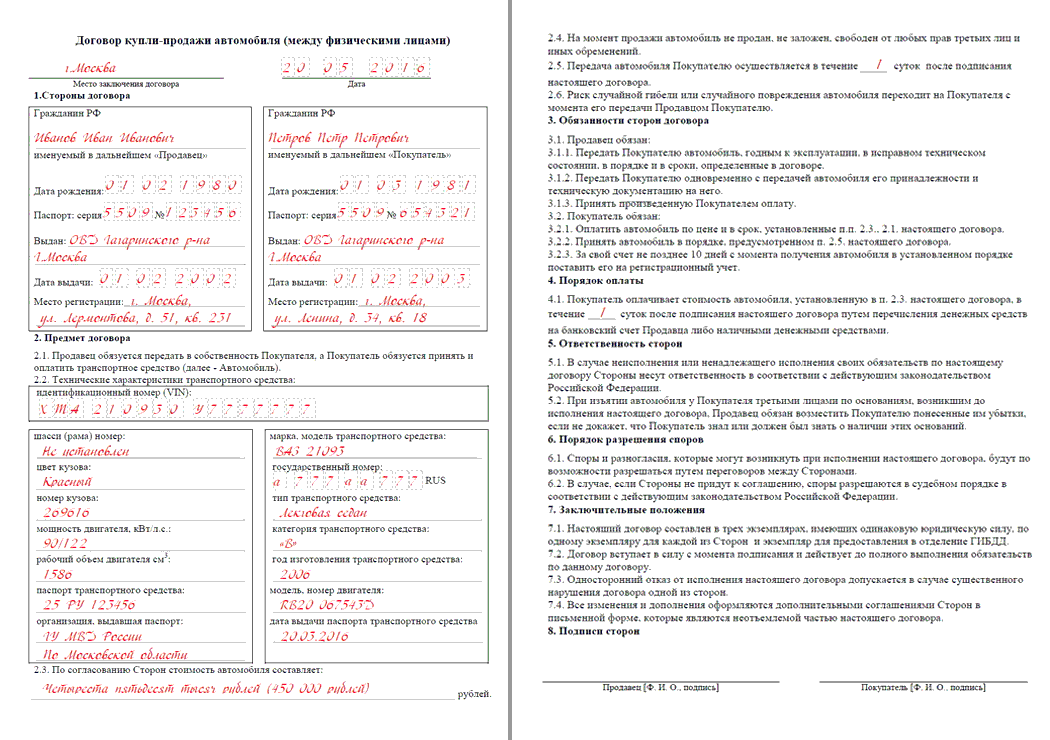

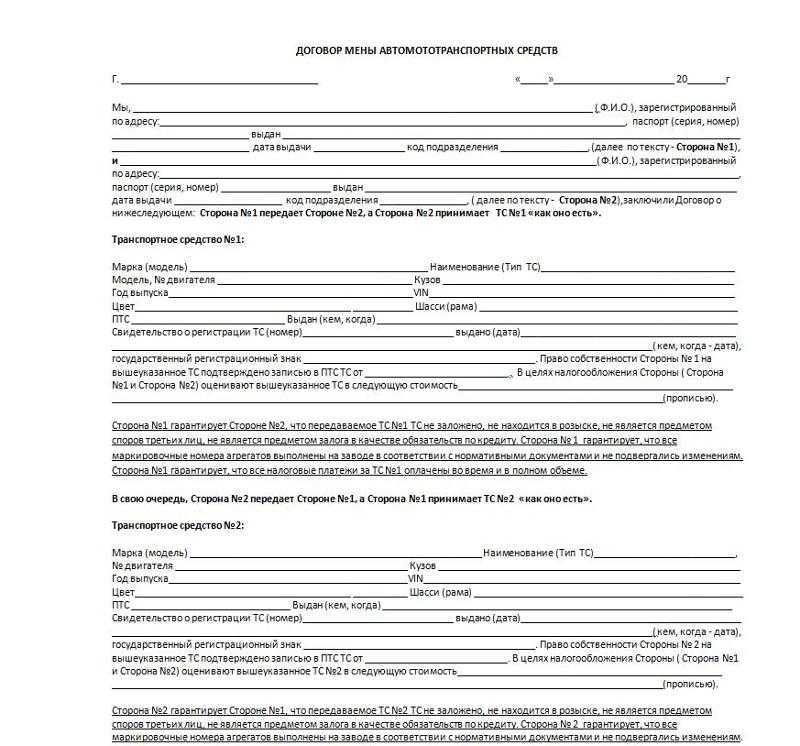

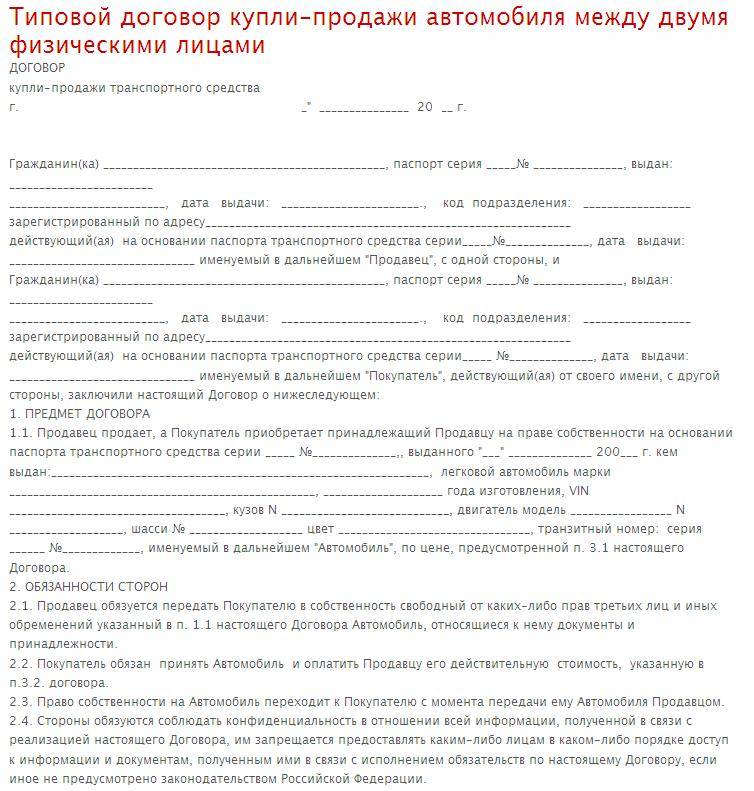

Заполнение договора купли-продажи

Оба участника сделки должны быть согласны с содержанием договора купли-продажи транспортного средства. Обычно для экономии используют типовой образец соглашения. Однако закон не запрещает заполнить документы собственными пунктами. Это делается для снятия возможных правовых последствий. Заполняя договор при продаже автомобиля юридическим лицом, стоит придерживаться следующей инструкции:

- Изначально производится описание автомобиля. Предстоит зафиксировать в бумаге подробные сведения об авто. Затем вносится информация о форме собственности бывшего хозяина машины, а также имеющиеся ограничения. Информация присутствует в свидетельстве о регистрации.

- Во второй и третий раздел предстоит вписать существенные условия. Здесь фиксируется точная стоимость, указывается размер НДС, прописывается срок, в течение которого должен быть произведен расчет, а также порядок его осуществления. Дополнительно указывается возможная ответственность, которая наступает при нарушении условий соглашения. Там же фиксируются обязательства по регистрационным действиям.

- В заключении фиксируется информация об отсутствии ограничений, препятствующих продаже. Дополнительно вписываются реквизиты сторон.

Специфика договора купли-продажи

Сам договор не сильно отличается от аналогичного между физическими лицами. Он составляется в свободной форме, однако стоит учитывать, что в графах, относящихся к продавцу должны быть указаны данные юридического лица и его представителя

В тексте договора стоит обратить внимание на:

- Наименование юридического лица;

- ИНН, ОГРН, расчетный и корреспондентский счет;

- Адрес юридического лица;

- Указание нормативного акта, на основании которого действует представитель (доверенность);

- Паспортные данные уполномоченного на сделку лица;

- Документ со стороны продавца скрепляется не только подписью его представителя, но и оттиском официальной печати юрлица.

Для того, чтобы заключить полностью законную сделку купли-продажи транспортного средства между юридическим и физическим лицом необходимо подготовить такие документы, как паспорт транспортного средства, свидетельство о регистрации, паспорта покупателя и представителя организации-продавца, локальный приказ предприятия о реализации автомобиля, нотариально заверенную доверенность на представителя, заключение специалиста о реальной стоимости приобретаемого транспорта, а также непосредственно договор купли-продажи с приложением в виде акта приема авто.

Зачастую возникают вопросы в такой сделке, как покупка автомобиля у организации генеральным директором или другим ее ответственным работником. Ведь в этом случае обе стороны договора являются взаимовыгодными и при проверке соответствующими органами такая сделка может быть признана незаконной, что повлечет наложение штрафа на юридическое лицо. Чтобы избежать подобных последствий нужно произвести несложную процедуру — определить реальную стоимость транспортного средства при помощи независимого специалиста. Об этом составляется акт и один из экземпляров остается в бухгалтерии, чтобы при проведении проверки можно было доказать, что стоимость не занижена. Также немаловажным фактором законности будет и оплата приобретения. Лучше, если расчет происходит наличными в кассу с выдачей приходного ордера.

Доверенность на продажу машины

Закон позволяет передавать свои права другому лицу. Для этого должна быть составлена доверенность. Особенности ее оформления и использования регламентируют статьи 185-189 ГК РФ. Если производится продажа машины юридическим лицам без участия администрации предприятия или владельцев бизнеса, потребуется составление доверенности. Однако необходимость в нотариальном заверении документов отсутствует. Необходимо лишь придерживаться требований к оформлению.

Чтобы доверенность на продажу автомобиля юридическим лицом была признана действительной, в ней должны быть указаны реквизиты доверителя и исполнителя. Дополнительно предстоит описать перечень действий, которые может выполнять представитель организации на основании доверенности

Перечню полномочий требуется уделить особое внимание. Обычно оформляется доверенность с ограниченным сроком действия

Права передаются третьим лицам на момент проведение сделки и выполнения регистрационных действий. Бумагу в обязательном порядке должен заверить руководитель организации. Для этого проставляется печать.

Чтобы представитель компании смог принять участие в сделке продажи автомобиля, потребуется пройти идентификацию. У сотрудника, на которого оформлена доверенность, должна иметься вся документация на автомобиль и договор в нескольких экземплярах. Необходима сама доверенность. Личность необходимо подтвердить. Для этого предоставляется паспорт.

Форма доверенности действующим законодательством не закреплена. Чтобы бумага была признана действительной, потребуется указать перечень обязательной информации. Руководитель обязан заверить документ своей подписью и печатью организации.

Скачать образец доверенности на продажу автомобиля от юридического лица в WORD формате.

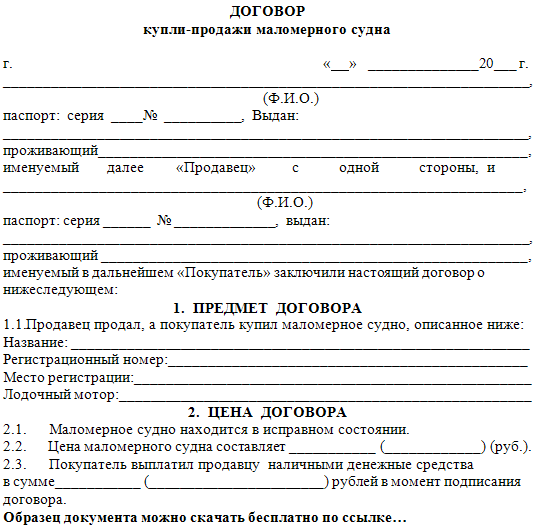

Необходимо ли проводить торги по продаже автомобиля?

Случаи, когда из закона прямо следует, что торги проводить не нужно, определены в ст. 4 Федерального закона от 22.07.2008 № 159-ФЗ. В соответствии с положениями статьи данная процедура не нужна, если автомобиль покупает субъект малого или среднего предпринимательства, который брал его в аренду у учреждения, поскольку законом за ним закреплено преимущественное право покупки.

К тому, что торги можно не проводить, склоняются некоторые суды при рассмотрении споров между государственными учреждениями и федеральной антимонопольной службой. Так, в Постановлении АС МО от 26.10.2016 № Ф05-7370/2015 по делу № А40-129135/12 арбитры отметили следующее. Исходя из ст. 17.1 Закона № 135-ФЗ заключение договоров аренды, договоров безвозмездного пользования, а также иных договоров, предусматривающих переход прав владения и (или) пользования в отношении государственного или муниципального имущества, которое принадлежит на праве оперативного управления государственным или муниципальным бюджетным и казенным учреждениям, осуществляется исключительно по результатам проведения конкурса или аукционов. Поскольку в законе речь идет о проведении торгов только в отношении договоров, которые предусматривают переход прав владения или пользования, но не переход права собственности, заключение договоров, направленных на переход права собственности, данным законом не регулируется. В связи с вышесказанным такой договор и не должен заключаться по итогам проведения торгов (Определением ВС РФ от 31.03.2017 № 305-ЭС16-21019 в пересмотре дела № А40-129135/12 отказано).

Однако ФАС считает продажу имущества, находящегося в оперативном управлении, без торгов незаконной государственной или муниципальной преференцией (см. Письмо от 05.08.2013 № АГ/30312/13). Во избежание привлечения к административной ответственности рекомендуем провести торги либо получить в ФАС согласие на продажу автомобиля без торгов.