Дополнительные госпошлины

- При утере номеров, их замене и с выдачей нового паспорта (ПТС) оформление транспортного средства в 2023 году обойдется в 3300 рублей.

- При внесении изменений в устройство авто (замена двигателя, цвета, части кузова) госпошлина в 2023 году составляет 850 рублей.

- 850 рублей нужно заплатить при утере регистрационных документов на машину. Если при этом необходима выдача нового ПТС, величина пошлины поднимется до 1300.

Другие дополнительные услуги, сопровождающиеся уплатой госпошлины при регистрации машины в 2023 году:

- выдача, замена или снятие с учета транзитных номеров – 700;

- оформление свидетельства о конструкции автомобиля, соответствующей нормам безопасности – 800;

- изменение владельца с сохранением номеров и выдачей знаков «Транзит» — 850, с заменой ПТС — 2850;

- смена собственника по наследству с выдачей новых номеров – 2850;

Для мототранспорта и прицепов: оформление нового владельца – 850, с присвоением регистрационных знаков – 2350, с выдачей ПТС – 2800.

Общие рекомендации

Чтобы не пришлось возвращать транспортное средство по судебному иску до подписания договора купли-продажи в 2023 году покупатель должен:

- Проверить соответствие технических характеристик заявленным. Лучше всего заказать независимую оценку эксперта на СТО.

- Узнать – не находится ли автомобиль в качестве обеспечения залога. На специальных ресурсах проводится проверка по идентификационному номеру ТС.

- В договоре купли-продажи скрупулезно описать все характеристики и обязательства сторон. Можно привлечь грамотного юриста к составлению договора.

Соблюдение всех рекомендаций поможет совершить сделку в сокращенный срок, избежать судебных разбирательств и возвратов.

Можно ли получить налоговый вычет за покупку авто в кредит?

Разновидности налоговых вычетов и особенности их получения отражены в главе 23 НК РФ. Однако покупка автомобиля в 2023 году не является поводом для предоставления возврата. Воспользоваться льготой не удастся по следующим причинам:

- Статья 220 НК РФ не включает автомобиль в перечень имущества, приобретение которого дает право на льготу. До 2023 года тема включения автомобиля в список никем не поднималась.

- Цена многих бюджетных автомобилей не превышает 650000 руб. Предоставление возврата в этом случае не является существенной помощью гражданам. Лишь небольшое количество лиц покупает транспортные средства, цена которых больше 1 млн руб.

- Получить возврат имеет право лишь гражданин, заплативший налог и исправно производящий иные отчисления в бюджет государства. При покупке машины никакая сумма в пользу государства не вносится. В результате получение возврата становится невозможным.

- Граждане ошибочно полагают, что вычет представляет собой часть финансовых средств, которые были заплачены за купленное имущество. Считается, что, если сделка совершена, и было осуществлено ее документальное подтверждение, государство частично вернет потраченные средства обратно. Мнение ошибочно. Налоговый вычет представляет собой уменьшение налогооблагаемой базы. Это значит, что НДФЛ будет списываться не со всей суммы, а только с ее части.

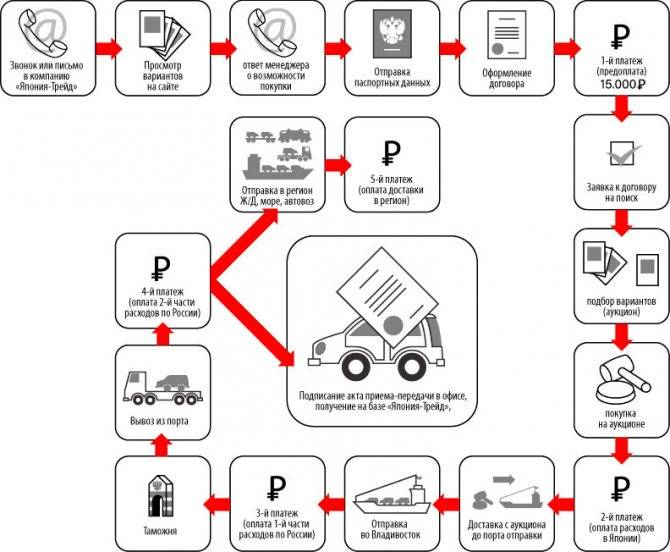

Отправка авто в Россию и прохождение таможни

Об автомобилях без растаможки из Литвы, Латвии и Эстонии в 2021 году

Если автомобиль ввозится в страну легально без растаможки, у его владельца появляется возможность сэкономить деньги и время. С одной стороны, он становится собственником качественного транспортного средства, но с другой – возникает масса ограничений:

- нерастаможенный автомобиль может находиться в России определенное время;

- управлять ТС может только лицо, оформившее временный ввоз;

- авто нельзя продавать, дарить или передавать по доверенности;

- не допускается использование машины в коммерческих целях;

- нельзя пересекать границу с другими соседними государствами.

После появления таможенной пошлины за импорт автомобильных кузовов в размере не менее 5000 евро за одну единицу появилась новая серая схема – «Распил». Нетрудно догадаться, что имеется в виду под этим термином. Кузов распиливают на две части – переднюю и заднюю. Их также оформляют как запасные части, в дальнейшем аккуратно сваривают и ставят разобранные ранее детали.

На такой машине ездить опасно, но перекупщиков это мало волнует. Весь купленный товар автовозами доставляется в Литву, где его уже ждут покупатели из России и других сопредельных стран. Ехать за машинами в Западную Европу самостоятельно невыгодно из-за значительных дополнительных расходов.

Литовские перекупщики готовы предложить свой товар даже дешевле, чем, например, в Германии. Наценку они делают в пределах 15-30%. Модели повышенного спроса отпускаются с максимальной наценкой, а те, которые не пользуются популярностью, можно приобрести по оптовой цене или даже ниже.

Европейские продавцы при продаже б/у машин со значительной скидкой выдвигают требование, чтобы непопулярные модели тоже вошли в основную партию. Наши соотечественники не просто так задумываются, как ввести автомобиль в Россию без растаможки. Таможенное оформление по всем правилам – серьезная процедура для тех, кто хочет купить транспортное средство за границей, но эксплуатировать его в России.

Оформление документов на таможенном пункте и уплата пошлин требует времени и серьезных затрат. Окончательная сумма зависит от нескольких факторов:

Кто платит штраф за несвоевременную регистрацию автомобиля?

Регистрация автомобиля – обязанность его собственника. Право приобретается в момент заключения договора купли-продажи, то есть покупатель считается собственником уже в момент заключения сделки, а не после государственной регистрации.

Пункт 3 Постановления Правительства РФ № 938 устанавливает, что именно владельцы должны ставить машину на учёт. Ответственность в виде оплаты штрафа за несвоевременную регистрацию автомобиля в 2023 году будет наступать именно у собственника, а не у предыдущего правообладателя. Продавец хоть и имеет право снять машину с учёта, но не обязан это делать.

Где применяются номера с регионом RSO?

За что можно получить налоговый вычет в 2023 году?

Список доступных в 2023 году налоговых вычетов представлен в статьях 218-221 НК РФ. Они делятся на три большие категории:

- стандартные;

- социальные;

- имущественные.

Стандартные налоговые вычеты в 2023 году предоставляют гражданам их непосредственные работодатели. Они являются налоговыми агентами. Чтобы воспользоваться льготами, необходимо подготовить пакет документов, составить заявление и направить его в адрес работодателя. Чаще всего применяется стандартный вычет на детей. Его размер зависит от их количества и составляет:

- 1400 руб на первых двух детей.

- 3000 руб на каждого последующего ребёнка.

- 12000 руб на детей-инвалидов не достигших совершеннолетия. Если ребенку присвоена первая или вторая группа, и он продолжает обучение на очном отделении, срок предоставления льготы продлевается до 24 лет. Вычет в размере 12000 руб предоставляется родителям и усыновителям. Если ребенка-инвалида воспитывают попечители или опекуны, уменьшить налогооблагаемую базу можно только на 6000 руб.

Существуют и другие разновидности стандартных налоговых вычетов в 2023 году. Их могут получить:

- инвалиды ВОВ и инвалиды военнослужащие — 3000 руб;

- чернобыльцы — 3000 руб;

- герои СССР и РФ — 500 руб;

- участники ВОВ — 500 руб;

- инвалиды с детства и инвалиды 1 и 2 группы — 500 руб.

Законодательством РФ предусмотрено 5 разновидностей социальных вычетов. Это:

- на благотворительность;

- на обучение;

- на накопительную часть пенсии;

- на добровольное страхование;

- на лечение и медицинские препараты.

Чтобы получить социальный вычет в 2023 году, по истечении года потребуется подготовить налоговую декларацию и обратиться в территориальный орган. К документам нужно приложить бумаги, подтверждающие понесенные расходы. Если требуется, вычет можно использовать и в текущем году. Исключением являются затраты на благотворительность. Чтобы воспользоваться льготой, потребуется подготовить документацию. Ее список различается. Бумаги должны подтверждать право на вычет. Документы подаются в компанию, в которой осуществляется трудовая деятельность. Совокупный размер возврата не может быть больше 120000 руб. Ограничение действует, пока налоговый период не закончится. Исключение составляют расходы на дорогостоящее лечение и обучение детей. Воспользоваться льготой можно в течение 3 лет с момента совершения расходов.

Имущественные вычеты предоставляются, если совершаются следующие операции:

- приобретение жилой недвижимости;

- реализация имущества;

- возведение жилья вместе с покупкой земли под застройку;

- выкуп имущества для государственных и муниципальных нужд.

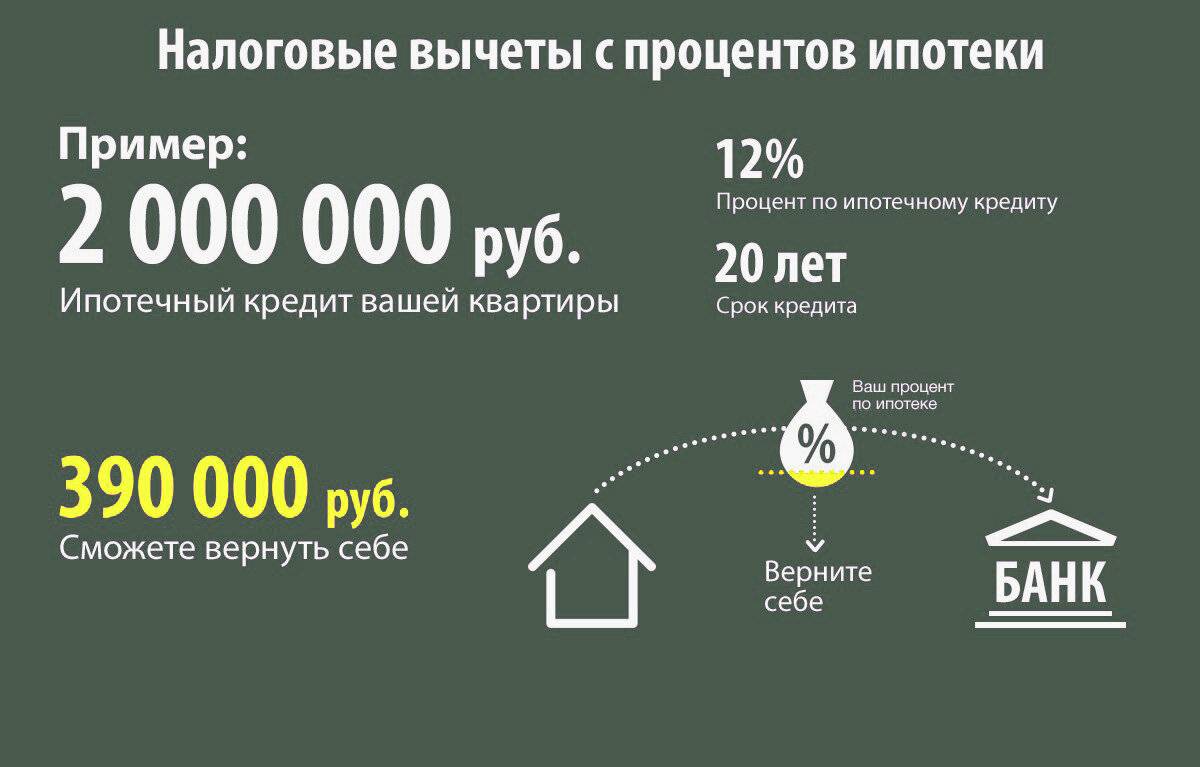

Если приобретается или строится жилая недвижимость, максимальный размер возврата составляет 260000 руб. Это 13% от 2 млн руб. Если жилье было приобретено в кредит, сумма повышается до 390000 руб,13% от 3000000 руб. Предельная величина имущественного вычета не распространяется на кредиты, которые были получены до 2014 года. Проценты, уплаченные поменьше, принимаются к возврату в полном объёме.

Однако воспользоваться льготой можно не всегда. Она не предоставляется, если расходы на покупку были оплачены при помощи средств материнского капитала, из госбюджета, за счёт работодателя и прочих лиц, или сделка была заключена между взаимозависимыми лицами.

Возможно получение льготы и при продаже имущества. Если человек владел им меньше 3-5 лет, необходимо декларировать доходы и заплатить налог. При этом размер бюджета составит 130000 руб, если была продана квартира, земельный участок, дача, комната, жилой дом.

Присутствуют и профессиональные вычеты. Они предоставляются самозанятым гражданам. Вычеты дают возможность уменьшить налоговую базу на сумму подтвержденных расходов.

Заполнение договора

Скачать и заполнить бланк документа купли-продажи автомобиля можно на сайте auto.ru.

Образец бланка

При подписании акта в 2023 году следует обратить внимание на такие моменты:

- Документ составляется в трех экземплярах.

- Заполняется одной ручкой темного цвета.

- Запрещено использование гелиевой ручки.

- В договоре указываются паспортные сведения продавца и покупателя. Другие документы (ПТС, свидетельство о регистрации).

- Договору присваивается номер, который в последствие вписывается в ПТС.

- Указывают место проведения сделки, актуальную дату.

- Прописывают данные автотранспортного средства (из свидетельства и ПТС). Помарки и исправления не допускаются.

- Указывается стоимость авто цифрами и прописью.

До момента подписания документа стороны обмениваются техпаспортом, ключами и деньгами. Затем договор подписывают. К нему прилагают акт приема-передачи ТС (по две подписи на документе продавца и покупателя).

Примечания к заполнению договора купли-продажи ТС в 2023 году:

- Перед подписанием документ обязательно подробно читают. Проверяют соответствие внесенных сведений.

- В акте приема-передачи указывают имущество, которое прилагают к автомобилю (к примеру, шины, домкрат, комплект ключей и т.п.).

- При регистрации ТС акт приема-передачи не предоставляется.

- В паспорт транспортного средства после оформления сделки вписывают ФИО нового владельца.

- Если продавец и покупатель проживают в разных регионах, они могут самостоятельно выбрать место оформления транспортного средства.

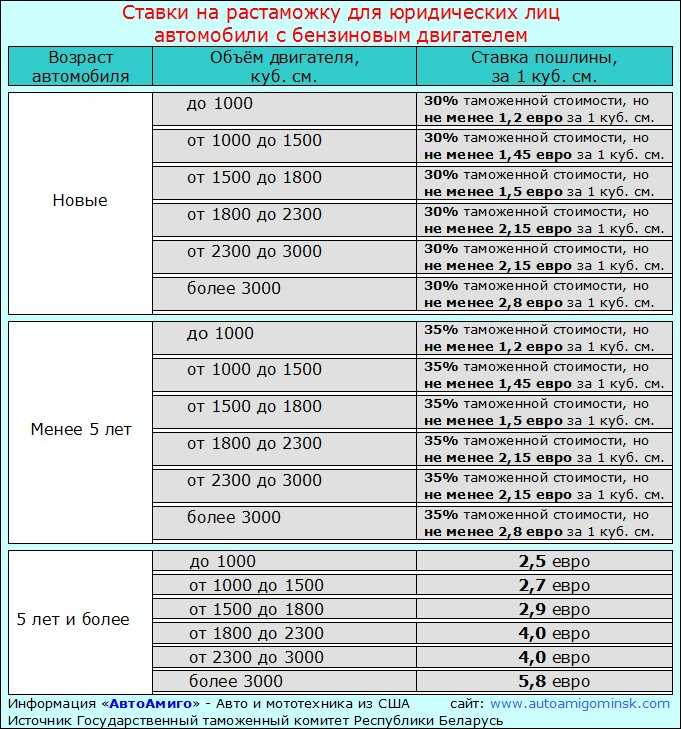

Стоимость растаможки авто из Латвии в 2023 году

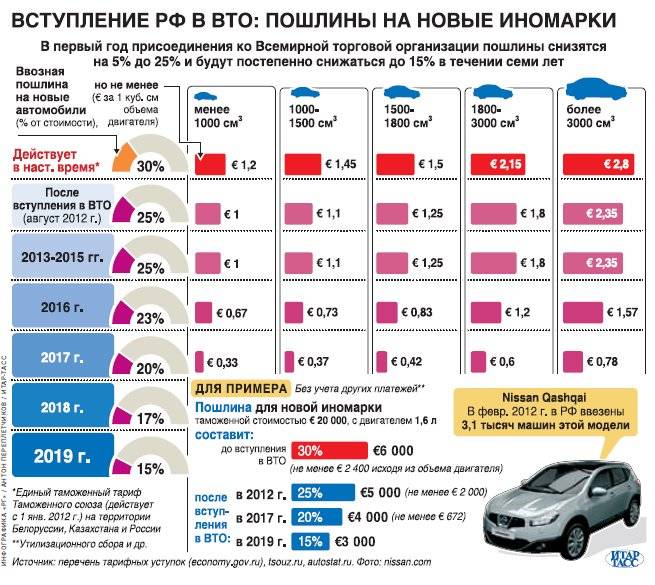

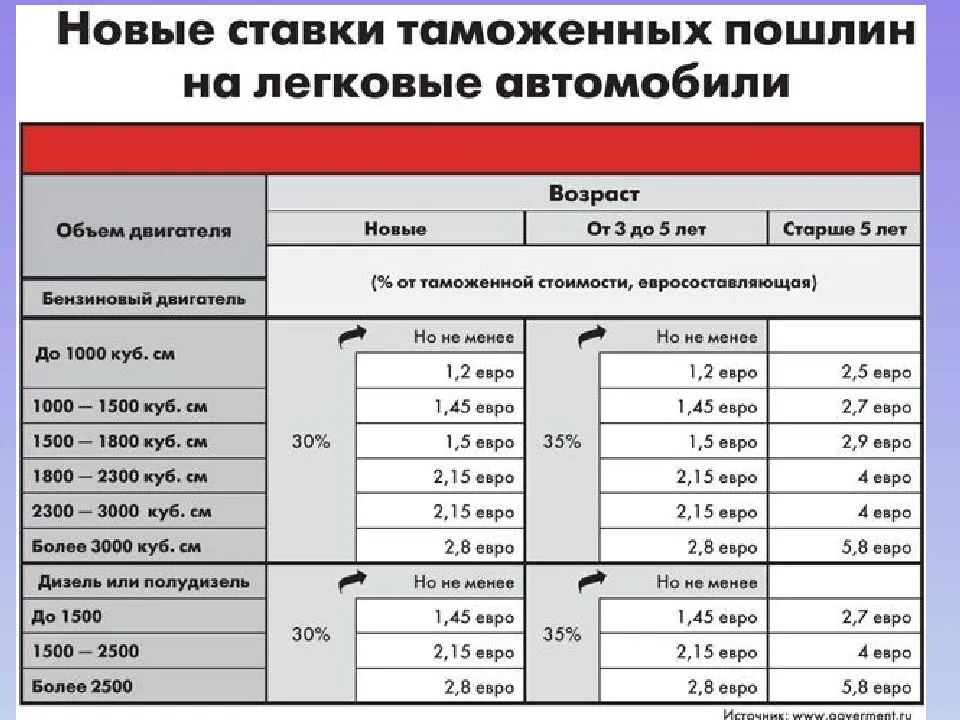

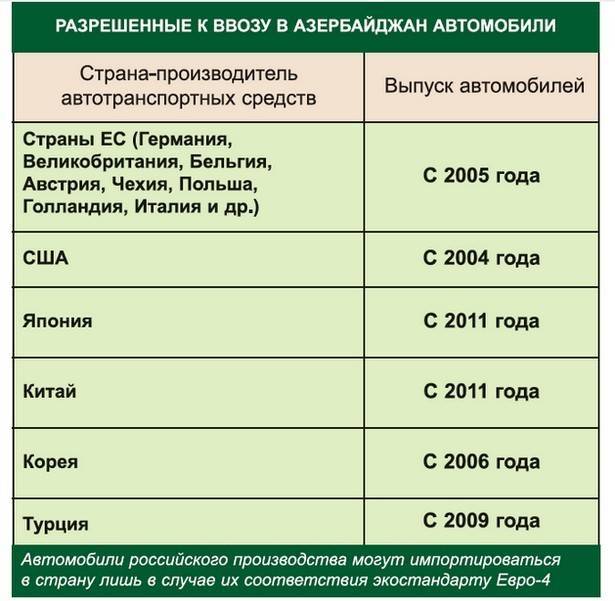

Расчёт размера пошлины выполняется в соответствии с положениями решения Совета евразийской экономической комиссии №107 от 20 декабря 2017 года Об отдельных вопросах, связанных с товарами для личного пользования. На формирование стоимости растаможивания машины из Латвии в 2023 году оказывают влияние:

- Статус покупателя.

- Цена транспортного средства.

- Возраст автомобиля из Латвии. В процессе расчета принимаются промежутки 1 — 3 года, 3 — 5 лет, 5 лет и старше. Дороже растаможить новый автомобиль без пробега с мощным двигателем.

- Страна-производитель. Если автомобиль изготовлен российской компанией, показатель будет ниже.

- Объём и тип двигателя. Если сравнивать бензиновые и дизельные машины, первую разновидность растаможить проще, поскольку она менее вредная для экологии.

- Тип машины. Расчёт производится с учетом формул. Если речь идет о грузовом транспортном средстве, учитывается грузоподъемность утилизационный сбор. В этом случае сумма будет исчисляться, исходя из ставок для юридических лиц.

- Утилизационный сбор. Внесение платежа происходит в соответствии с нормами. Ст. 24.1 ФЗ №89 от 24 июня 1998 года “Об отходах производства и потребления”. Утилизационный сбор рассчитывается по формуле Базовая ставка х Коэффициент расчета. Первый показатель зависит от типа автомобиля и составляет 20 тыс. руб. для легковых авто юр. лиц, 3,4-5,2 тыс. для физ. лиц.. Для всех остальных категорий ТС показатель составляет 150 тыс. руб.. Коэффициент зависит от возраста авто, его мощности, массы, типа, статуса владельца. Для юр. лиц. установлены повышенные показатели.

- Депозит. Его необходимо внести перед ввозом автомобиля в РФ. Сумма гарантирует, что таможенные сборы будут уплачены.

Если машину в Латвии приобретает компания для коммерческого использования, стоимость будет выше. За приобретение транспортного средства физ лицом для личного пользования происходит вычисление размера налога по единой таможенной ставке. Когда речь идет о юридических лицах, пошлина рассчитывается по совокупному таможенному платежу.

Водитель может:

- заняться оформлением документации самостоятельно;

- воспользоваться услугами таможенного брокера;

- обрести нерастаможенный на месте автомобиль и выполнить его легализацию в соответствии с требованиями законодательства.

Что такое налоговый вычет?

Налоговый вычет — сумма, уменьшающая размер дохода, с которого взимается налог на доходы физических лиц. В некоторых ситуациях может быть осуществлен возврат ранее внесенной суммы в бюджет. В 2023 году подобное возможно, если была приобретена недвижимость, оплачено обучение или лечение. Фактически вычет представляет собой налоговые льготы. Они предоставляются в соответствии со статьями и НК РФ.

Воспользоваться льготами в 2023 году могут лица, признанные налоговыми резидентами и получающими доход, который облагается НДФЛ по ставке 13%. Получение налогового вычета возможно разными путями. Гражданин имеет право обратиться с заявлением к работодателю. Если возврат оформляется на детей, потребуется предоставить их свидетельство о рождении, документы, подтверждающие наличие инвалидности, если она присвоена, а также бумаги о статусе одинокого родителя. Если льготы предоставляются по расходам на постройку или приобретение жилья, все документы требуется передать в налоговый орган. Учреждение рассмотрит заявку гражданина и выдаст соответствующее уведомление о возможности использования льготы и доступной суммы возврата. С этим уведомлением требуется отправиться к работодателю. Чтобы воспользоваться социальными вычетами, потребуется подготовить декларацию и приложить документацию, подтверждающую расходы.

Предоставляя налоговые льготы, государство стимулирует граждан работать официально. Дополнительно происходит перенаправление средств на строительство, здравоохранение и образование. Присутствуют вычеты, которые имеют право получить все работающие лица, имеющие детей и принимавшие участие в определенных событиях. Возврат удастся получить, если соблюдены все условия, установленные действующим законодательством. Каждый вид налоговых вычетов требует подготовки особого пакета документов, который требуется предоставить в налоговую. Действует и ряд ограничений.

Госпошлина за снятие машины с учета в 2023 году

Снятие автомобиля с государственного учета в 2023 году также облагается пошлиной. Это положение прописано в статье 333.33 НК РФ. Система начисления этой суммы едина на всей территории страны, а реквизиты для оплаты различаются в каждом из регионов.

Размер пошлины определяется причинами снятия ТС с регистрации. К ним относятся:

- Утилизация. В зависимости от обстоятельств и региона проживания владельцу либо нужно внести 1050 рублей, либо оплата не потребуется.

- Прекращение права собственности в связи с дарением, продажей или другими причинами. Сумма складывается из оплаты свидетельства в 500 рублей и внесений корректировок в ПТС – 350 рублей.

При назначении суммы госпошлины для снятия с учета в 2023 году принимаются во внимание многие факторы. Величина выходит индивидуальной в каждом случае, может достигать 2500 рублей, а в некоторых ситуациях она не взимается

Рейсы каких авиакомпаний обслуживает аэропорт

RIX – это один из немногих европейских аэровокзалов, обслуживающих одновременно и авиакомпании полного сервиса, и компании-дискаунтеры. В 2021 году базовыми авиакомпаниями, с которыми сотрудничает Международный рижский аэропорт, являются:

- AirBaltic (Латвия);

- Ellinair (Греция);

- Finnair (Финляндия);

- LOT Polish Airlines (Польша);

- Lufthansa (Германия);

- Norwegian Air Shuttle (Норвегия);

- Ryanair (Ирландия);

- Scandinavian Airlines (мультинациональный перевозчик стран Скандинавии);

- SmartLynx Airlines (Латвия);

- Turkish Airlines (Турция);

- Utair (Россия);

- Uzbekistan Airways (Узбекистан);

- “Аэрофлот” (Россия);

- “Международные авиалинии Украины” (Украина);

- “Белавиа” (Белоруссия) и другие.

Из аэропорта Риги можно улететь в 31 государство трех материков. Отсюда отправляются регулярные рейсы в аэропорты около 100 городов планеты (расписание рейсов можно узнать здесь). Расширение географии перелетов происходит ежегодно.

Чем грозит езда на нерастаможенной машине?

Нарушение таможенных правил РФ в 2023 году неизбежно влечет за собой административную и уголовную ответственность. Она определена в следующих нормативно-правовых документах: 16 глава КоАП РФ и 194 статья УК РФ .

Административная ответственность (т.е. согласно КоАП) за нарушение таможенных правил предусмотрена для физических лиц в следующих случаях:

- Несвоевременная оплата обязательных таможенных платежей. Штраф от 500 до 2500 рублей.

- Несвоевременная подача заполненной декларации в местный таможенный орган. Штраф от 1000 до 2500 рублей.

- Игнорирование запретов на ввоз автомобиля на территорию России в 2023 году. Штраф 1000-2000 рублей. В некоторых случаях возможна конфискация транспортного средства (как правило, в случаях рецидива нарушения, или если имеют место иные нарушения КоАП или УК РФ).

- Не вывоз ввезенного транспортного средства из страны согласно принятым срокам. Штраф 1500-2500 рублей, либо конфискация автомобиля.

Итоговый размер штрафа зависит от серьезности нарушения (например, насколько просрочена оплата пошлины) и наличия рецидива (если нарушение зафиксировано не впервые, то размер штрафа будет максимальным). В целом сумма наказания выносится индивидуально, исходя из каждой конкретной ситуации.

Если человек уклоняется от оплаты таможенных пошлин, чей размер признан крупным (1 миллион рублей) или особо крупным (более 3 миллионов рублей), то для него наступает уголовная ответственность. Учитывая среднюю стоимость новых импортных автомобилей, можно сказать, что в большинстве случаев нарушители превышают эти пороги. В случае если неоплаченная пошлина имеет крупный размер, то в 2023 году возможны следующие санкции:

- Штраф от 100 до 500 тысяч рублей.

- Взыскание, равное зарплате (или любого другого источника дохода) полученной за последние 1-3 года (период зависит от серьезности нарушения).

- До 480 часов обязательных работ.

- Принудительные работы до 24 месяцев, либо лишение свободы на срок до 2 лет.

Если неоплаченная пошлина более 3 миллионов рублей, она подпадает под понятие особо крупной, и за ней последуют более серьезные наказания:

- Штраф от 300 до 500 тысяч рублей.

- Взыскание, равное зарплате (или любого другого источника дохода) полученной за последние 1-3 года (период зависит от серьезности нарушения).

- Принудительные работы на срок до 60 месяцев, на их период нарушителя могут лишить прав. Лишение свободы на срок до 5 лет.

Пошаговая инструкция оформления купли-продажи мотоцикла в 2023 году

Когда нужно менять иностранные ВУ на российские?

Стоимость оформления

Общая сумма, которую придётся потратить заявителю при прохождении процедуры переоформления автомобиля без смены номеров в 2023 году, не является постоянной и может изменяться в зависимости от ряда факторов. Если речь идёт о стоимости получения новой документации, то она устанавливается статьёй 333.33 НК РФ. Согласно ей:

- Когда требуется свидетельство, придётся приготовить к оплате сумму равную 500 руб.

- При оформлении паспорта транспортного средства нужно заплатить 800 руб.

Если подсчитывать общую сумму расходов, то выясняется, что в различных ситуациях требуются затраты, которые варьируются от 850 до 2850 руб. Минимально нужно выплатить 500 руб. за оформление СТС и 350 руб. за подготовку нового ПТС без учёта страхового полиса ОСАГО.

Когда имеет место договор купли-продажи, от заявителя требуется выплатить 2000 руб. дополнительно. В 2023 году бывают ситуации, когда ПТС включает в себя многочисленные записи и место для внесения новых данных отсутствует. В подобной ситуации приобретение документа на замену является обязательным условием, требуется потратить ещё 800 руб.

Виды номерных знаков

На номерах автомобилей в ДНР (Донецкой Народной Республике) и ЛНР (Луганской Народной Республике) можно увидеть специальные буквы и цифры, которые характеризуют принадлежность машин к этим регионам. Номера, выдаваемые в этих республиках, имеют свои особенности и процедуры, которые отличаются от номеров в официально признанных странах, включая Россию.

Буквы на номерах автомобилей республик ДНР и ЛНР расшифровываются следующим образом:

- На номерах ДНР буквы «DPR» означают Донецкую Народную Республику.

- На номерах ЛНР буквы «LPR» означают Луганскую Народную Республику.

Территория ДНР и ЛНР является непризнанными республиками и находится в состоянии конфликта с Украиной. Из-за этого возникли специфические особенности в выдаче номерных знаков для автомобилей, зарегистрированных в этих республиках. Когда в России возникают вопросы о сделано с номерами ДНР и ЛНР, можно задать вопрос «чьи автомобили и номера?» и «какая процедура ввоза номерных знаков в Россию?»

Часто происходит путаница с номерами ДПР (Донецкая Народная Республика), которые относятся к другой территории, и номерами ДНР (Донецкой Народной Республики). Для различия их можно использовать индекс ДНР (DPR) или ЛНР (LPR), характеризующий автомобильные номерные знаки этих республик.

Из-за процедур ввоза номерных знаков в Россию, некоторые владельцы автомобилей из ДНР и ЛНР решают переоформить свои номера на российские. Для этого необходимо выполнение определенных условий и прохождение подготовленной процедуры переоформления, которая лишь частично отличается от обычной процедуры переоформления номеров автомобилей.

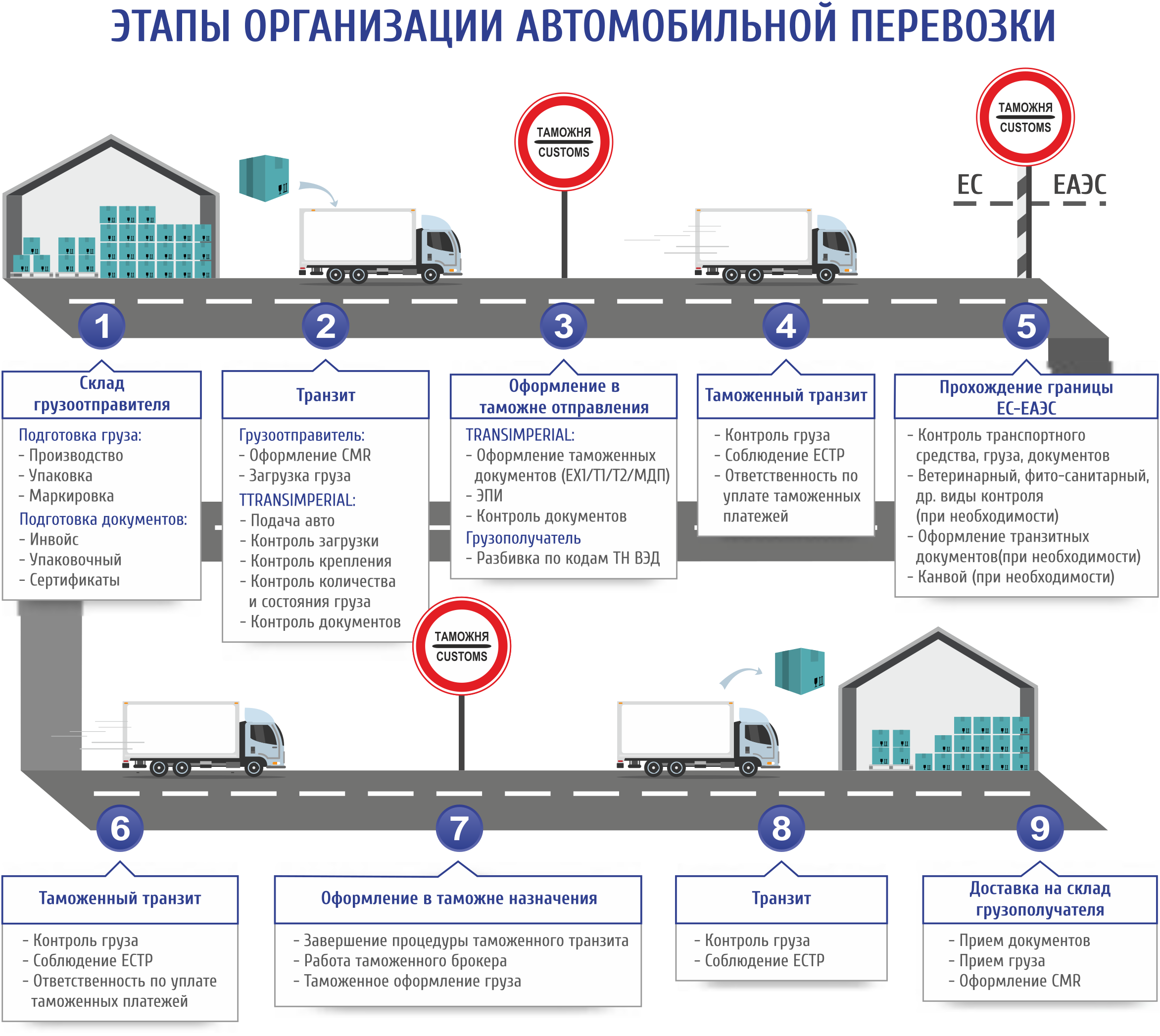

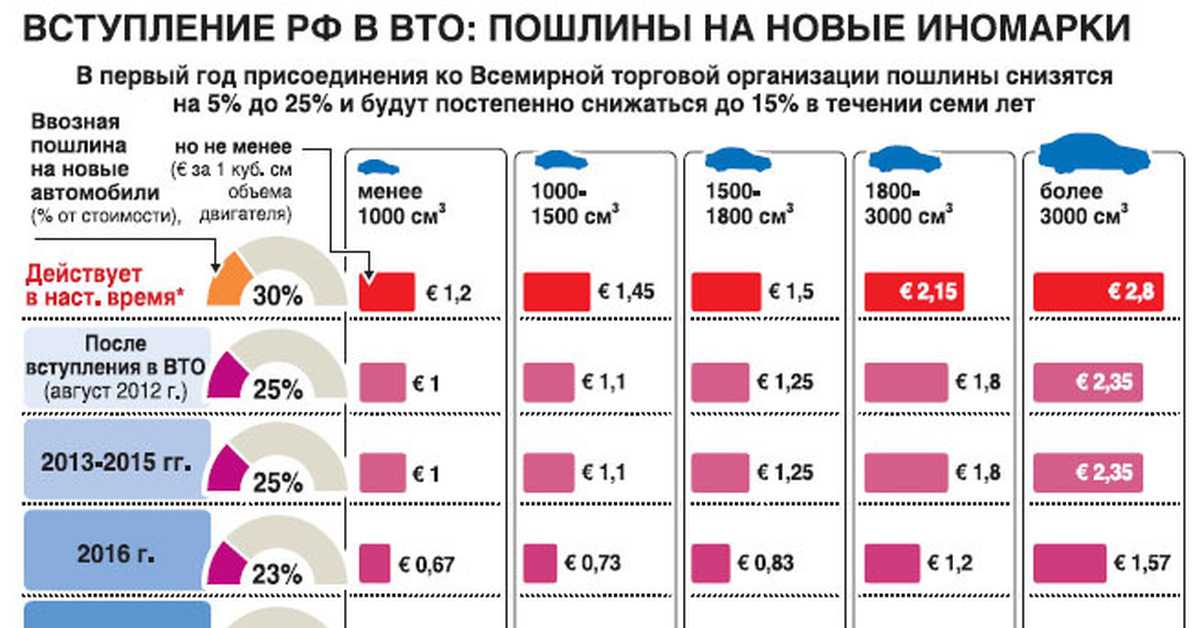

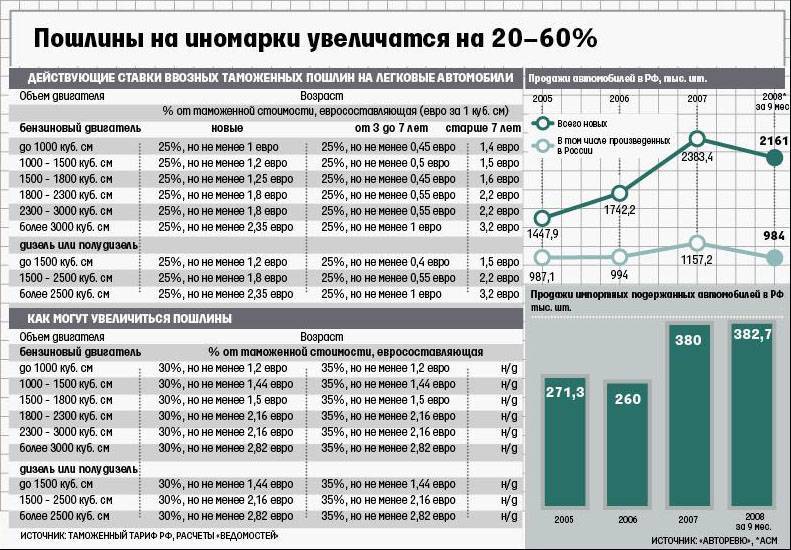

Стоимость и порядок растаможки автомобиля

Процедуре таможенного оформления подвергаются все категории транспортных средств, ввезенных из-за рубежа. Исключение составляют автомобили для личного пользования, которые зарегистрированы на территории государства-члена Таможенного союза. Однако срок пребывания в России данного транспортного средства ограничен. При условии, если автомобиль в дальнейшем не будет использоваться в личных целях, то растаможка проводится в общем порядке. Вариант с регистрацией транспортного средства в другой стране хорошо подходит для стран, которые граничат с РФ.

При таком раскладе граждане России могут пользоваться автомобилем не дольше 6-ти месяцев. В случае с иностранцами этот срок увеличивается до 1-го года. Повторный выезд за пределы российского государства обязывает провести повторную процедуру оформления документации. Очень часто автовладельцев волнует вопрос — сколько стоит растаможить автомобиль с электрическим двигателем (особенно сейчас, когда набирает популярность престижный автомобиль Tesla Model S). Учитывая ограниченное количество компаний-производителей электромобилей на территории РФ, существует множество желающих обзавестись экологичным транспортным средством.

Порядок таможенного оформления не отличается от растаможки автомобилей с ДВС. При этом автовладельцу придется разрешить следующие вопросы:При расчете акциза за основу берется объем силовой установки транспортного средства, представленный в кубических сантиметрах. За каждый кубический сантиметр двигателя автомобиля российского производства владельцу придется заплатить по 1 евро. Ниже представлена таблица, где отмечено каким образом возраст авто и рабочий объем двигателя влияют на ставку таможенных пошлин. Перед выездом из страны с целью дальнейшей перевозки автомобиля из другого государства необходимо внести таможенное обеспечение.

Предварительно необходимо прибегнуть к процедуре, которая заключается в проведении расчетов относительно приблизительной стоимости транспортного средства. При условии, если полученная цифра окажется больше цены автомобиля, то владельцу машины должны вернуть разницу. На конечном этапе проведения собственник транспортного средства получает таможенную расписку. Необходимость проведения таможенного оформления определяется проверкой соблюдения правил законодательства РФ лицом, осуществляющим ввоз транспортного средства. Разрешение этого вопроса проводится не на границе, а в соответствующих таможенных органах по месту жительства физического лица.

Непосредственно на таможне должностными лицами проводится тщательный осмотр транспортного средства и сопутствующей документации. Все несоответствия, выявленные при этом, фиксируются.