Чем ещё полезен «Кредитный потенциал»

Кредитный потенциал может пригодиться в разных ситуациях. Например, если нужно:

1.

Взять новый кредит, хотя старый ещё не выплатили

Дополнительный кредит увеличит вашу долговую нагрузку. Поэтому вам сначала нужно будет рассчитать ежемесячный платёж.

Например

Вам нужен кредит на 150 000 рублей. По действующему кредиту вы выплачиваете 15 000 рублей в месяц. Ваш доход — 70 000 рублей в месяц, а ежемесячные расходы, включая обязательные платежи, — 35 000 рублей.

В остатке у вас остаётся свободных 20 000 рублей в месяц, значит, ежемесячный платёж по новому кредиту должен быть не более 10 000 рублей в месяц.

Затем нужно будет решить, что выгодней

Оформить рассрочку или потребкредит? А может, лучше подойдёт кредитная карта? Чтобы разобраться, вам нужно будет изучить условия по всем банковским предложениям, выбрать оптимальный и подать заявку. Но может получиться, что банк не одобрит заявку или одобрит не 150 000 ₽, а всего 50 000 ₽, а вы потратили время на поиск подходящего варианта.

С «Кредитным потенциалом» всё гораздо проще

Вы указываете свой доход, адрес и контактный телефон и через две минуты получаете варианты кредитных предложений с суммой, которую вам могут одобрить, и условиями по каждому кредитному продукту.

Узнать условияУзнайте, какой кредит вам подходит

2.

Узнать точную сумму для одобрения кредита

Допустим, вам на покупку машины не хватает полмиллиона рублей. Если вы подадите заявку на 500 000 ₽, то есть вероятность, что банк вам откажет, так как максимальная сумма для одобрения, например, будет 450 000 ₽. Подать следующую заявку вы сможете не раньше чем через месяц — придётся отложить покупку или искать другие способы получить деньги.

«Кредитный потенциал» рассчитает максимальную сумму, которую банк может одобрить, исходя из разных факторов, например вашей кредитной истории и финансовых возможностей.

Вы сможете подать заявку именно на эту сумму и с большой долей вероятности получите одобрение

3.

Определить комфортную сумму ежемесячного платежа

Так как заранее вы не знаете, какую сумму, по какой ставке и на какой срок вам может одобрить банк, вы не можете и узнать сумму ежемесячного платежа

А это важно знать, чтобы правильно рассчитать нагрузку на свой бюджет

«Кредитный потенциал» не только подберёт возможно подходящие варианты кредитных продуктов, но и покажет сумму ежемесячного платежа — эта функция есть внутри каждого продукта. Например, вы хотите узнать, сколько надо будет ежемесячно платить по кредитной карте при лимите миллион рублей. Заходите в раздел «Кредитная карта», устанавливаете лимит, и «Кредитный потенциал» сразу рассчитывает ежемесячный платёж.

С этой функцией вам будет легче сравнить варианты и выбрать самый выгодный для себя кредит

4.

Выяснить, почему банки отказывают в кредите

Иногда бывает, что вы выплатили кредит или закрыли кредитную карту, а информация об этом в бюро кредитных историй ещё не обновилась — по документам у вас всё ещё есть действующий кредит. Поэтому банки могут отказывать в выдаче нового кредита.

«Кредитный потенциал» поможет разобраться — он показывает ваши кредиты и кредитные карты во всех банках, не только в Сбере. Если вы видите, что информация о закрытии кредита ещё не обновилась, — лучше подождать. Или сделать запрос лично в бюро кредитных историй, чтобы они обновили информацию. После того как этот кредит будет официально считаться погашенным, вы сможете получить новый кредит.

Узнать свою нагрузкуУзнать свою долговую нагрузку

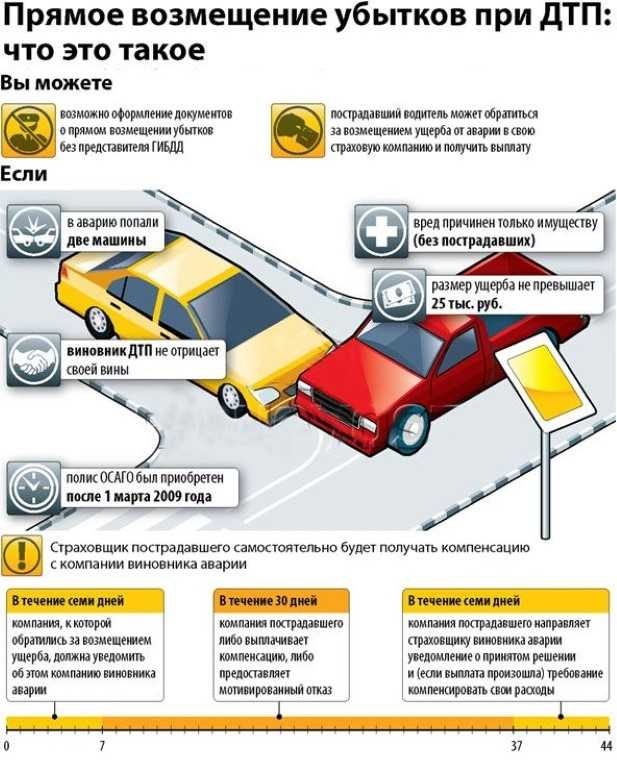

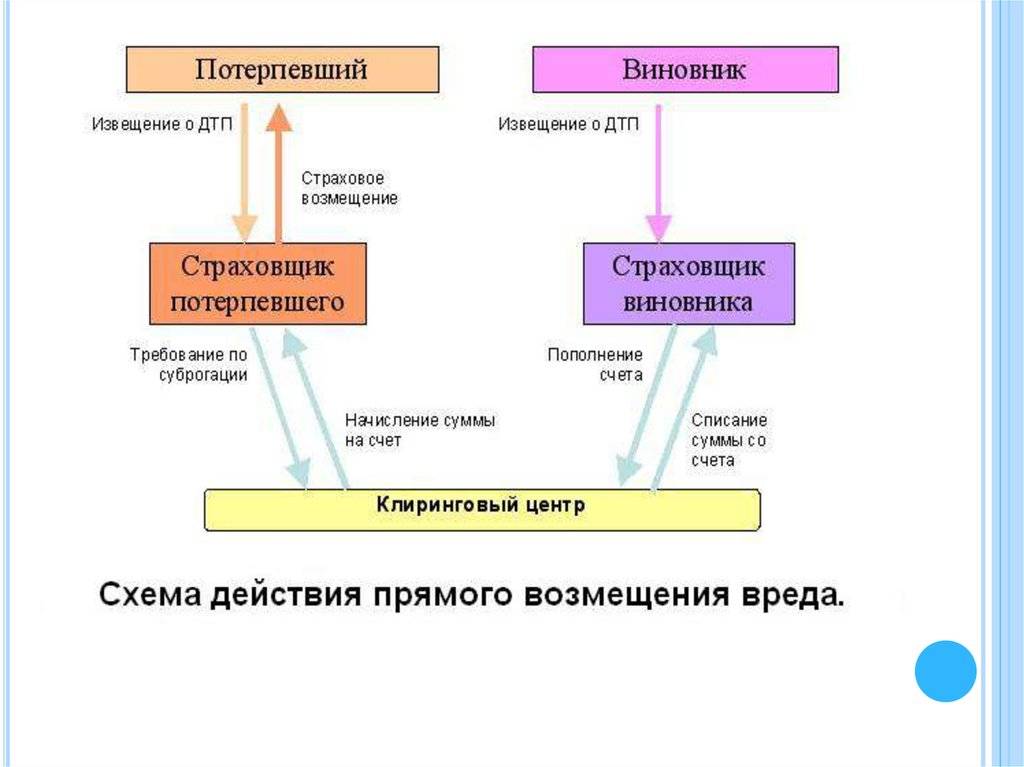

Когда она возникает?

Владелец транспортного средства заключил договор каско со страховой компанией. В течение действия страхового полиса он попал в аварию. Сотрудник ГИБДД провел разбирательство на месте происшествия, оформил протокол и постановление по административному правонарушению, выдал копии постановлений участвующим сторонам. Пострадавший получил полное возмещение по нанесенному в результате аварии ущербу от своего страховщика. Страховая компания, рассмотрев заявление водителя с требованием возместить убытки по восстановлению и ремонту застрахованного по каско автомобиля, пришла к выводу, что понесенные расходы существенно превысили сумму покрытия по страховке. Возникла ситуация, когда страховая компания получила право требовать возмещения от виновника ДТП.

Пример действия суброгации по каско

Стоимость ущерба потерпевшей стороны составила 600 тысяч рублей, страховщик полностью покрыл убытки владельца полиса каско. Страховая компания получила право на суброгацию и потребовала всю сумму с виновной стороны. Виновный водитель имел полис ОСАГО и часть ущерба была погашена его страховой компанией, однако максимальный размер по ОСАГО составляет только 400 тысяч рублей. Оставшуюся часть виновная сторона обязана компенсировать из собственных средств.

Если при ДТП сумма ущерба превысила максимальный порог выплат по ОСАГО, страховщик невиновной стороны взыщет свои убытки с причинителя вреда. Суброгация в страховании каско позволяет компании не нести финансовые потери. Для взыскания компенсация страховщик должен обратиться с исковым заявлением в суд, если в досудебном порядке разрешить ситуацию с виновной стороной происшествия не получилось.

Когда страховая предъявляет требования к виновнику

Следует понимать, что не всегда можно требовать суброгация по полису автогражданки с виновника дорожно-транспортного происшествия.

Она возможна в следующих случаях:

- Есть документальные заключения инспекторов ГИБДД о том, что вина одного из автомобилистов полностью доказана.

- У страховщика и страхователя имеется действующий на тот момент договор ОСАГО или договор КАСКО.

- Потерпевшей стороне его страховщик или компания виновника предоставили компенсацию в полном объеме.

- Не прошел срок давности искового заявления по ДТП (в среднем он составляет три года).

При этом статья ГК РФ гласит о том, что с виновника взыскивается сумма не больше, чем выплаченная потерпевшему по договору.

Правом не выплачивать виновнику суброгацию можно лишь когда:

- доказано, что не он является причиной ДТП, а тогда действовали факторы, которые не зависели от него;

- потерпевшие в ДТП не имеют каких-либо претензий к виновной стороне. Но следует помнить, что отсутствие претензий станет причиной отказа страховой компании производить выплату.

Хоть суброгация в большей части является процессом для страховых компаний, но ее особенности должны знать и автомобилисты, чтобы не стать жертвой неправомерных действия страховщиков, которые хотят любой ценой возместить свои убытки, пренебрегая правами своих клиентов.

Когда суброгации не может быть?

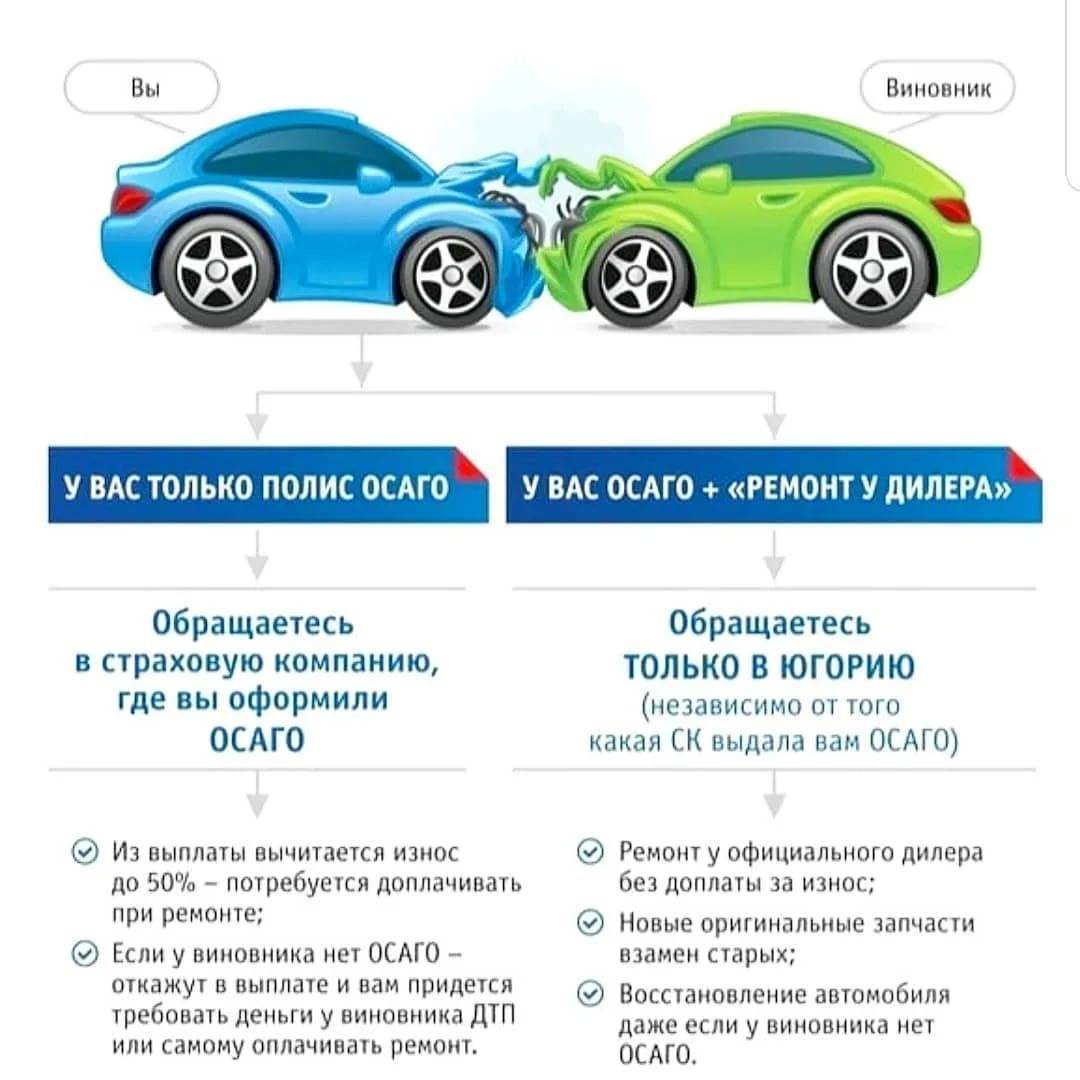

По ОСАГО суброгации быть не может, в первую очередь, потому, что это страхование ответственности, а не имущества.

При сегодняшнем законодательстве требовать с виновника сумму, которую ему не хватает для полноценного восстановления после выплат по ОСАГО, должен сам потерпевший. Никакого перехода прав здесь нет, поэтому и понятие суброгации не используется. Но виновнику в суде за ущерб, не покрываемый ОСАГО, заплатить придется, если потерпевший потребует от него.

Суброгация не может применяться, если страховая компания отказала в выплатах по ОСАГО или выплаты не превышают его лимита

Применение суброгации к виновнику ДТП по ОСАГО

Чаще всего суброгация применяется к виновному в аварии лицу в тех случаях, при которых у потерпевшего был оформлен КАСКО.

Пример

Случай №1. Два гражданина (Рыков и Еремин) попали в аварию. Виновником происшествия был признан Рыков, у которого был оформлен полис ОСАГО в компании «И.», у водителя Еремина – КАСКО в компании «А.». Ущерб, причиненный Еремину был оценен в 700 000 рублей. СК «А.» полностью возместила Еремину причиненные убытки. После этого у нее возникло право суброгации.

«А.» предъявило требование о возмещении к страховщику виновника ДТП. Страховая компания «И.» оплатила убытки в размере лимита полиса ОСАГО (400 000 рублей). Остаток суммы в размере 300 000 рублей «А.» взыскала с виновника аварии гражданина Рыкова по суброгации.

Случай №2. Водитель Филин (страховая компания «Р.» по полису ОСАГО) попал в аварию с водителем Ушаковым (Страховая компания «З.» по полису КАСКО). Виновником ДТП был признан гражданин Филин. Причиненный ущерб потерпевшему был оценен 383 375 рублей. «Р.» в порядке суброгации возместила сумму в размере 303 100 рублей.

СК «З.» обратилось с иском о взыскании в порядке суброгации оставшийся суммы с водителя Филина. Суд исковые требования удовлетворил. И обязал взыскать с Филина в пользу страховщика потерпевшего сумму в размере 80 275 рублей в счет возмещения вреда, причиненного в результате повреждения застрахованного имущества, а также 2 608 рублей 25 копеек расходов по оплате государственной пошлины.

В связи с этим применение суброгации к водителю происходит при совокупности нескольких условий:

- Водитель является виновником ДТП.

- Сумма причиненного им ущерба превышает лимит полиса ОСАГО.

- У потерпевшего оформлен полис КАСКО.

- Страховая компания потерпевшего полностью возместила ему убытки.

Обязанность по суброгации возникает у виновника ДТП также в том случае, если у него не оформлен полис страхования или у него истек срок действия.

Пример

У водителя Дмитриева был просрочен полис ОСАГО. В результате нарушения правил дорожного движения он попал в ДТП и был признан его виновником. Ущерб, нанесенный водителю Зыкину был оценен в 480 000 рублей. У гражданина Зыкина был оформлен полис КАСКО в «Р.». Указанная страховая компания возместила убытки полностью. После этого у нее возникло право суброгации по отношению к виновному в аварии лицу. Таким образом, за неимением действующего полиса ОСАГО водитель Дмитриев возместил СК сумму в размере 480 000 рублей по суброгации.

Таким образом, суброгация имеет следующие особенности:

- происходит в отношении виновника ДТП от страховщика потерпевшего;

- не включает в себя дополнительные расходы (экспертиза);

- срок исковой давности начинает идти с момента происшествия;

- возникает у виновника, когда его полис ОСАГО не покрывает причиненный ущерб потерпевшему.

Когда могут выставить регресс к виновнику ДТП по ОСАГО?

Страховщик по ОСАГО имеет право потребовать возмещение понесенных затрат с виновника ДТП в строго установленных законом случаях. Они отражены в статье 14 ФЗ №40 от 25 апреля 2002 года «Об ОСАГО».

Ситуация, при которой возможен регресс

Пояснение

1. Лицо, виновное в аварии, скрылось с места происшествия.

Статья 12.27 КоАП РФ предусматривает наказание за оставление места ДТП. Причём гражданина могут посчитать незаконно покинувшим место аварии, если происшествие не было оформлено в соответствии с действующим законодательством, и стороны просто договорились между собой.

2. Виновник происшествия не предоставил необходимый пакет документации по Европротоколу.

В случае оформления европротокола, закон обязывает подготовить необходимые бумаги в течение 5 дней с момента аварии (статья 11.1 ФЗ №40). В иной ситуации производить возмещение ущерба придётся из личных денежных средств.

3. Авария была совершена умышленно.

В некоторых случаях в действиях виновника аварии могут быть выявлены черты иных правонарушений. Так, если гражданин умышленно разбил автомобиль потерпевшего, возбуждается уголовное дело по признакам порчи имущества.

4. Виновник ДТП был пьян.

Факт должен быть подтвержден экспертным заключением.

5. ДТП было совершено лицом, не имеющим прав.

Срок действия водительского удостоверения составляет 10 лет. После этого документ подлежит замене. Если действие не было выполнено своевременно, у страховщика возникает право выдвинуть регрессное требование к виновнику ДТП по ОСАГО. Аналогичное правило действует в случае, если у лица, управлявшего машиной в момент аварии, вовсе не было прав.

6. Лицо, ставшее виновником происшествия, не было вписано в страховой полис при оформлении ОСАГО.

Заключая договор страхования, владелец транспортного средства обязан перечислить всех граждан, которые будут иметь доступ к автомобилю. Чтобы сэкономить, многие лица указывают только себя, а затем предоставляют возможность управлять автомобилем другому гражданину. Если он совершает аварию, страховщик может выдвинуть репрессивные требования. Правило не действует, если страховка не предусматривает ограничение количество лиц на управление автомобилем.

7. Нарушена сезонность эксплуатации авто.

Водитель указывает во время составления договора период, когда будет эксплуатироваться машина. Так, если в полисе ОСАГО указывается летнее время, ездить на машине осенью нельзя. Если в это время произошла авария, страховщик может истребовать выплаты с виновника происшествия.

8. Виновник начал ремонт автомобиля, не получив согласие страховщика.

Правило действует в течение 15 дней с момента аварии. Аналогичная ситуация возникает, если виновник происшествия отказывается проводить экспертизу транспортного средства.

9

Завершился срок действия диагностической карты.

Во внимание принимается состояние документа на момент ДТП.

Особенности возмещения ущерба в порядке суброгации

Одна из особенностей возмещения ущерба в порядке суброгации в том, что при замене кредитора первоначальный должен передать страховщику все документы, связанные с правом требования, а также сообщить все необходимые сведения, чтобы страховщик мог истребовать компенсацию.

Также в договоре имущественного страхования не может содержаться пункта об отмене возникновения у страховщика суброгационного права, поскольку оно установлено законом. Такое условие будет признано ничтожным.

В этом случае страховая может взыскать ущерб в порядке суброгации со страховой виновника ДТП. Сумма взыскания будет ограничиваться размером выплаты по ОСАГО, которую должна была произвести соответствующая страховая.

Взаимоотношения страховщика с должником будут регулироваться теми же нормами права, которыми регулировались бы отношения первоначального кредитора с должником.

Отдельные виды договора страхования имущества регулируются другими законодательными актами, которые могут несколько изменять условия компенсации ущерба в порядке суброгации.

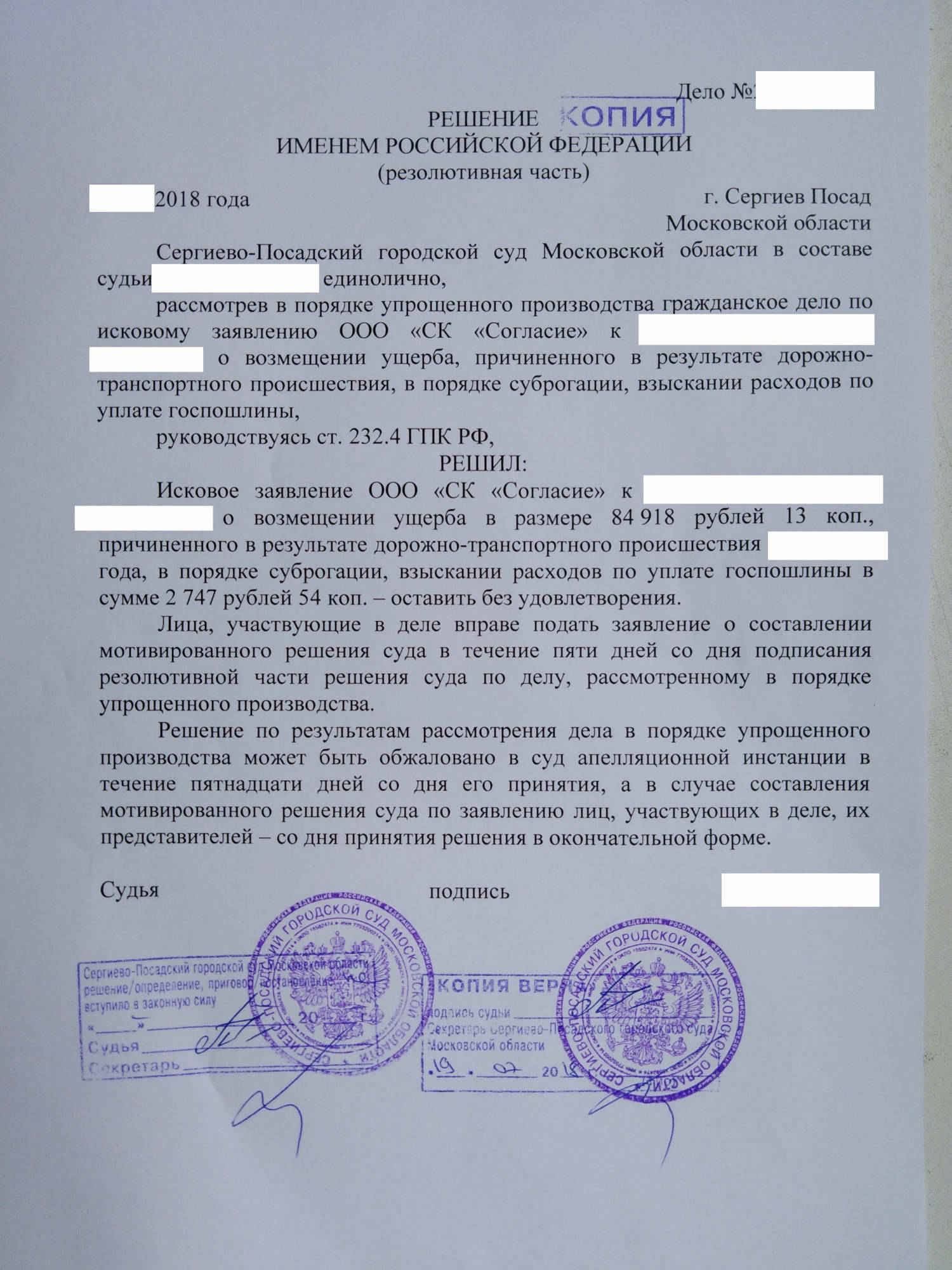

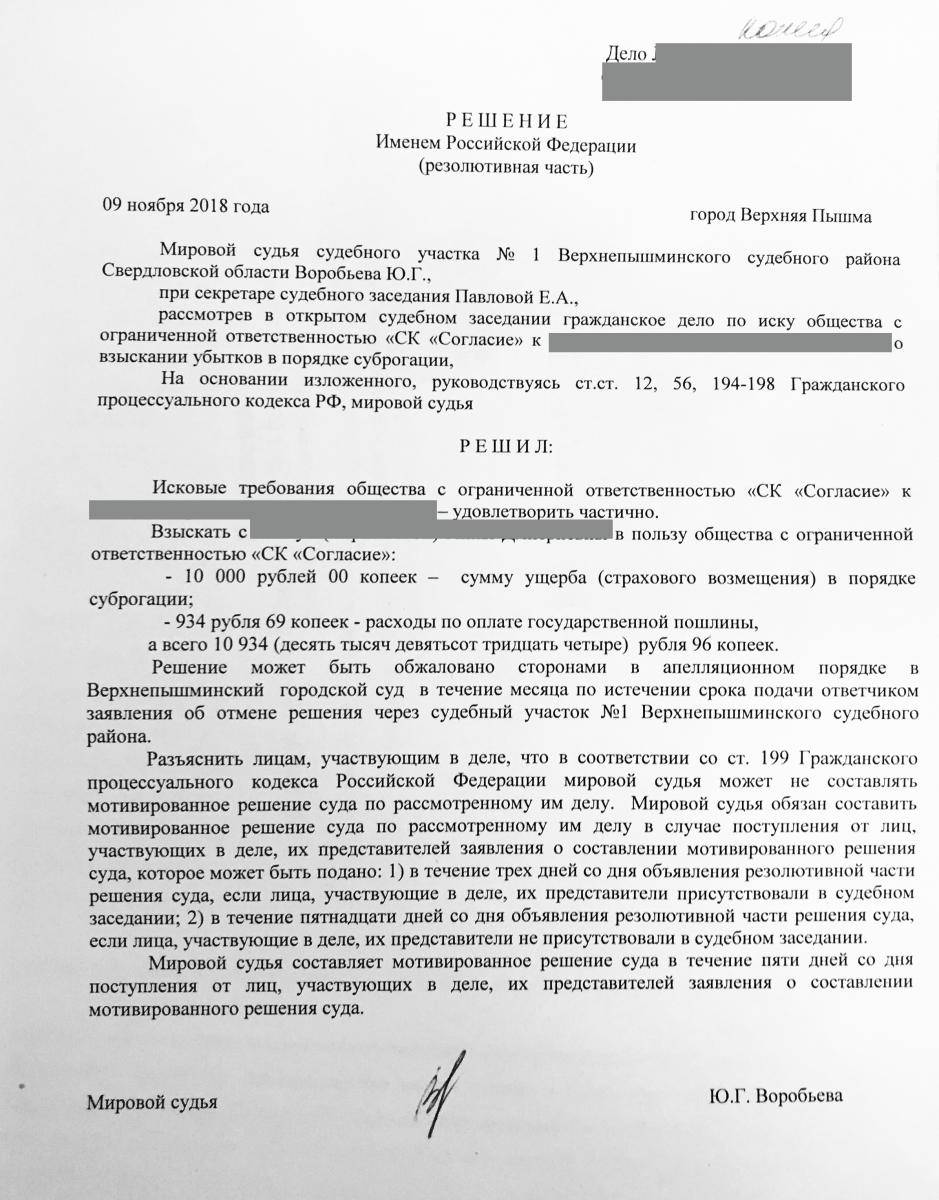

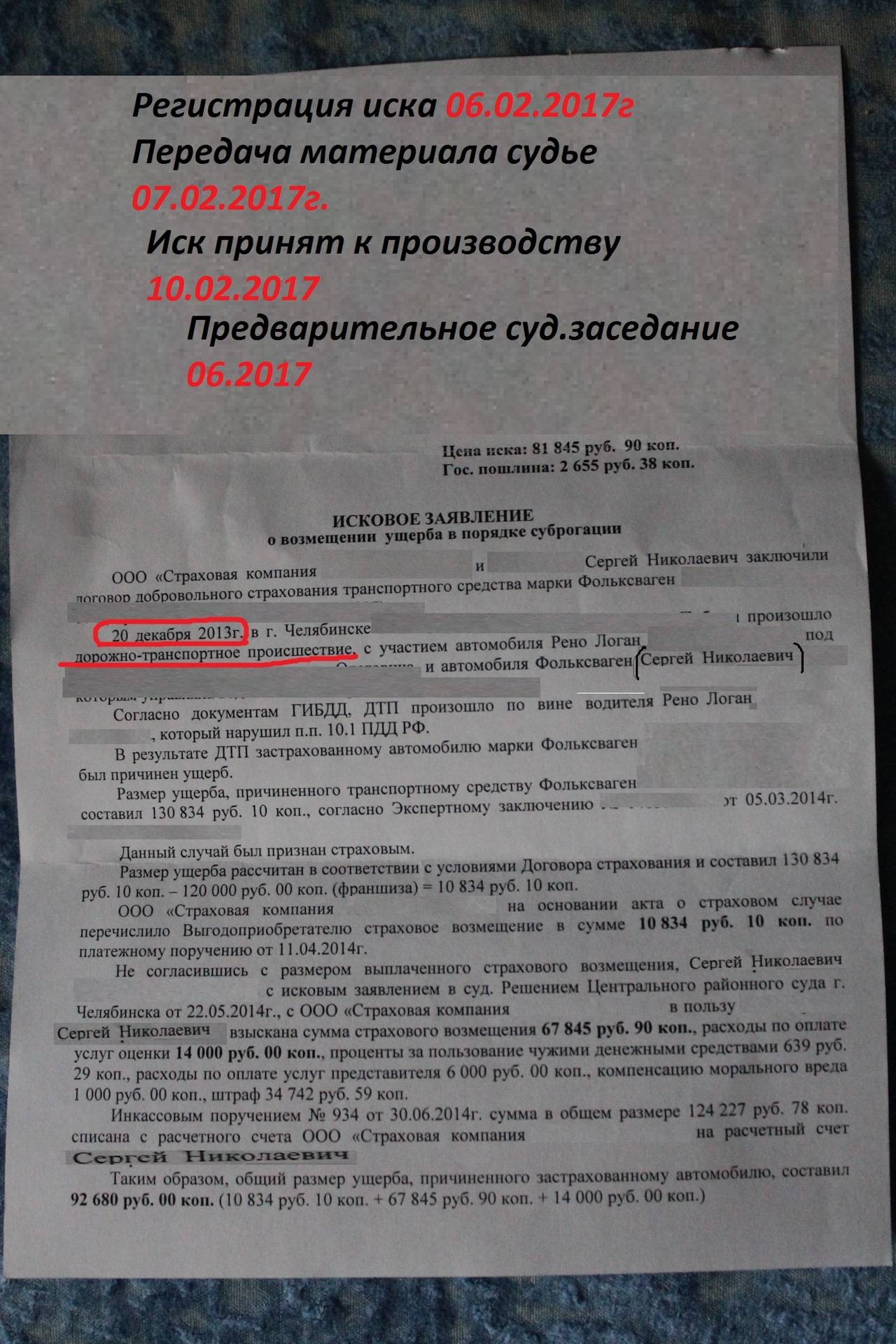

Случаи из судебной практики

Довольно часто водители не желают соглашаться с тем, что от них требуют выплат по суброгации или не знают, как решить ситуацию без судебных разбирательств.

В некоторых случаях страховщики сами подают иск в суд, без предварительного уведомления виновника.

Но суброгация при ДТП — не редкость, судебная практика довольно обширная. Чтобы разобраться во всех возможных нюансах, следует рассмотреть наиболее частые ситуации, которые встречаются.

Примеры из судебной практики:

- Есть полис ОСАГО. В судебной практике есть случаи, когда даже при наличии полиса ОСАГО, иск о взыскании суброгации все равно был подан. Суд отказал в его удовлетворении, так как ущерб подлежит возмещению по договору страхования.

- Обман со стороны страховщиков. Если есть ОСАГО, все обычно решается без судебных разбирательств. Если отсутствуют законные поводы не платить, то никакой суд их не придумает. Процесс во всех случаях приблизительно одинаковый. Эксперты страховой компании проводят экспертизу, на которой стоимость запчастей завышается в несколько раз, объявляется необходимость замены исправных частей и подобное. Обычно где-то через 2,5 года виновнику аварии высылается претензия об уплате необходимой суммы. Если он отказывается возмещать средства, дело разбирают в суде. После судебной экспертизы такое завышение сразу обнаружится. Кроме того, признается недействительность экспертиз страховщика, ведь он не уведомлял о их проведении. В удовлетворении иска страховой организации отказывается. Такие случаи встречаются довольно часто с момента увеличения размера страховых выплат.

- Выплачено по суброгации. Если виновник не предоставляет обоснованных доказательств отмены суброгации, суд постановляет решение о выплате ответчиком взыскиваемой суммы.

- Суброгация со страховой. Иногда люди интересуются о возможности возместить выплаты со страховой. Но суброгацию получить вправе только страховщик.

О какой сумме договариваться с потерпевшим

Сейчас второй участник ДТП требует заплатить разницу между страховой выплатой и реальными расходами на ремонт. Однако вы должны компенсировать только разницу между среднерыночными затратами на ремонт без учета износа и стоимостью ремонта с учетом износа: страховая ее не рассчитывала.

Если бы потерпевший решил проводить оценку, то получил бы от страховой компании деньги на ремонт с учетом износа, а возникшую в связи с износом разницу мог бы требовать с вас. Но он согласился на предложенную выплату, то есть понимал, что может получить меньше денег. Так что вы должны ему меньше, чем он просит.

Автомобиль старый, и не исключено, что независимая экспертиза могла признать полную гибель транспортного средства — в случае, если ремонт оказался бы дороже рыночной стоимости машины. При тотале компенсацию считают иначе: пострадавшему выплачивают разницу между рыночной стоимостью авто и стоимостью годных остатков. Эта сумма могла оказаться как раз в пределах 120 000 Р, и потерпевший не смог бы потребовать с вас деньги на ремонт.

Автосервис мог завысить стоимость работ. Заказ-наряд доказывает, что потерпевший заплатил за ремонт 210 000 Р конкретному ИП. Но неясно, насколько эти цены обоснованны. Может быть, они вдвое выше средних по городу.

Я рекомендую договариваться на половину требований потерпевшего — 45 000 Р. Примерно столько он сможет получить, если обратится в суд.

Перед тем как предложить конкретную сумму, удостоверьтесь, что потерпевший не пытается получить лишнее:

Запросите у него копию акта осмотра и фотографии с него — их можно получить в страховой. Также понадобится справка о ДТП — ее можно запросить в ГИБДД. Сравните повреждения машины по акту осмотра, справке о ДТП и заказ-наряду, по которому потерпевший оплачивал ремонт

Обратите внимание, как именно ремонтировали машину. Может оказаться, что на фото с осмотра дверь поцарапана и ее просто покрасили, а в заказ-наряде написали, что заменили

На всякий случай проверьте машину потерпевшего по VIN на сайте ГИБДД. Если она попадала в ДТП и получала похожие повреждения, потерпевший может включить в сумму ремонта запчасти, которые вышли из строя еще до вашего ДТП.

Передавайте деньги по расписке. Пусть потерпевший укажет свои паспортные данные, место и дату, а также напишет, что не имеет к вам претензий по ДТП.

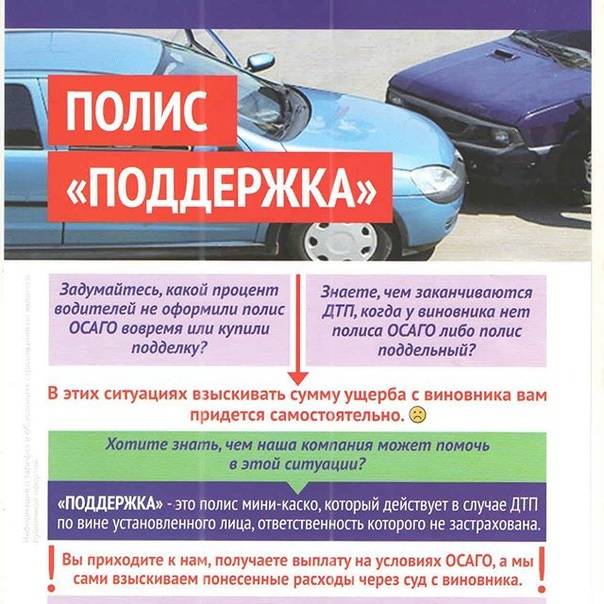

Как взыскать ущерб, если у виновника ДТП нет ОСАГО или полис фальшивый

Для многих также остается открытым вопрос, что делать, если виновник ДТП не вписан в полис ОСАГО? Как с него взыскать ущерб? Для него эти последствия неприятны, потому как он будет нести материальную ответственность перед страховой компанией, которая по вине автолюбителя, допустившего столкновения, должна возмещать ущерб пострадавшему. Объем денежных средств по регрессу будет напрямую зависеть от последствий аварии и вида ущерба.

Если у виновного поддельный полис, то это означает то же самое, что полиса нет вообще. В данном случае, все расходы на ремонт автотранспорта лягут на плечи автолюбителя, который устроил аварию.

Помимо этого, за подделку документов его:

- привлекут к административной и уголовной ответственности;

- лишат водительских прав;

- наложат несколько штрафов.

Если виновник ДТП не застрахован по ОСАГО, то пострадавшая сторона обязательно должна взять у него следующие сведения:

- ФИО;

- номер телефона;

- адрес проживания.

В этом случае вопрос с возмещением ущерба придется решать через суд. Для этого понадобится провести экспертизу ТС и на ее основании составить претензию.

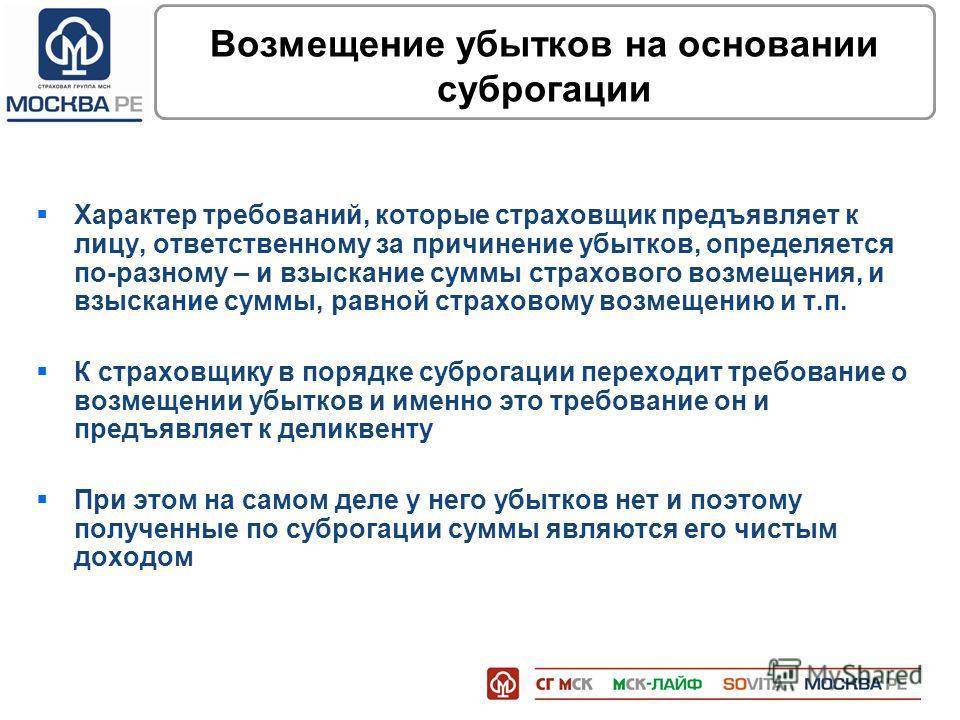

Суброгация, регресс и цессия — мухи отдельно, котлеты отдельно

Одно из основополагающих правил гражданского законодательства — любой ущерб должен быть возмещен. Возмещается ущерб напрямую, а также посредством суброгации или регресса. Второе частенько путают с третьим, а также с цессией (уступкой права требования по договору), поэтому для лучшего понимания механизма возмещения ущерба в порядке суброгации мы рассмотрим его на фоне двух других, смежных.

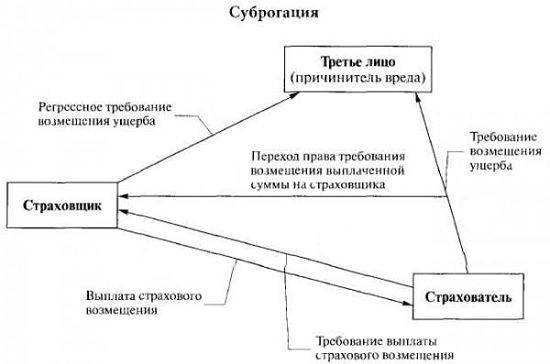

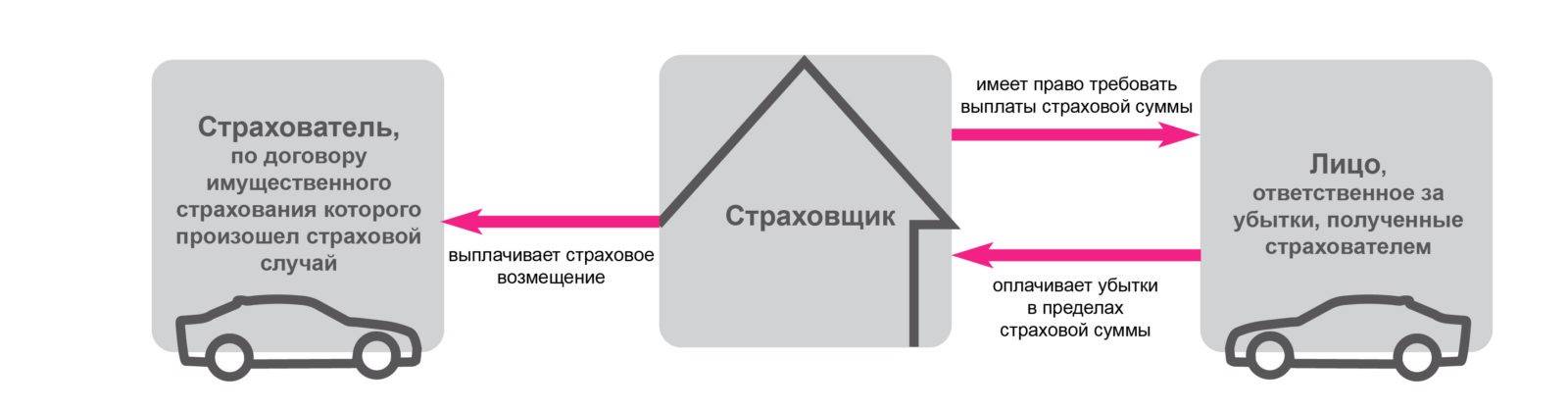

О том, что такое суброгация, нам говорят сразу 2 статьи Гражданского кодекса (общая и специальная) — статья 387 и 965. Подпункт 4 пункта 1 первой объясняет, что это переход прав требования по отношению к тому, кто ответственен за нанесенный ущерб, от первоначального кредитора к страховщику на основании закона.

Статья 965 расширяет и дополняет данное определение тем, что такие отношения возникают в рамках договора имущественного страхования, а также тем, что объем переходящих к страховщику прав ограничен выплаченным им страховым возмещением. То есть, по сути — это переход права требования от одного к другому, а значит, говорить о возникновении нового правоотношения мы не можем.

Сразу же отметим важность того, что переход права обусловлен требованием закона. Это тот существенный момент, который отличает рассматриваемый нами институт от цессии.. Последняя предполагает добровольную уступку права требования, то есть по договору и в любое время

Суброгационный же порядок возможен только после наступления страхового случая и выплаты по нему.

Последняя предполагает добровольную уступку права требования, то есть по договору и в любое время. Суброгационный же порядок возможен только после наступления страхового случая и выплаты по нему.

Вот мы и добрались до возмещения ущерба в порядке регресса, которое представляет собой возникновение у вас права взыскания у первоначального должника суммы, уплаченной вами за вред, который он причинил кому-либо (гражданину, организации).

Пример: работник причинил кому-то вред (его здоровью или имуществу), а отвечать по закону должен работодатель, у которого с этого момента возникает право требовать этих денег от своего работника.

Ключевое слово — возникает. Регрессное право — это вновь возникшее право, которое не отменяет первоначальных отношений между кредитором и должником. Регресс — это то, что применяется в деликтных правоотношениях (при возникновении обязательства из причинении вреда), которые могут быть связаны как со страховыми, так и с трудовыми отношениями или отношениями в рамках субподряда и т.д.

При других обстоятельствах на том бы и порешили. Но факт того, что вы были нетрезвы, дает вашему страховщику право требовать от вас компенсации в размере выплаченного пострадавшему возмещения. И оснований для возникновения у страховщика прав регресса к виновнику ДТП немало. Полный список изложен в статье 14 закона об ОСАГО.

Однако суброгация предполагает переход права в рамках одного и того же взаимоотношения, а регресс — возникновение нового

Это важно с точки зрения исчисления сроков давности: в первом случае они берут свое начало в момент возникновения первоначального обязательства, а во втором — в момент возникновения регрессного права.. Также важно отметить, что суброгационное право не может возникнуть у страховщика, если страхователь примирился с виновником, либо если по своей вине потерял право требования.

Также важно отметить, что суброгационное право не может возникнуть у страховщика, если страхователь примирился с виновником, либо если по своей вине потерял право требования.

Примирение здесь означает отказ от указанного права. В этом случае страховщик может истребовать у страхователя излишне уплаченное возмещение. Право требования в порядке регресса же возникает вне зависимости от того, в каких взаимоотношениях состоят причинитель вреда и пострадавший.

Условия возникновения суброгации

Требования о возмещении выплаченных сумм страховки, исходящие от страховой компании к виновнику дорожно–транспортного происшествия, возникают при наличии следующих условий

На момент автодорожного происшествия у потерпевшего имеется заключенный и действующий договор комплексного страхования автомототранспортного средства (АМТС) участвующего в ДТП.

Наличие реального ущерба, причиненного повреждением застрахованного АМТС, принадлежащего потерпевшему.

Признание страховщиком обстоятельств, при которых был причинен ущерб застрахованному имуществу страховым случаем.

Исполнение страховой компанией обязательств по договору КАСКО в виде выплаты потерпевшему страхового возмещения или оплаты расходов на восстановительный ремонт поврежденного АМТС.

Каждое из перечисленных выше условий считается необходимым, а их совместное наличие являются достаточным, для возникновения суброгации.

Рекомендации для участников происшествия, которые помогут избежать суброгации

Несколько, на первый взгляд, простых советов, которые помогут избежать суброгации, сводятся к следующему:

Находясь на месте происшествия, выясните у других водителей – участников аварии имеются ли у них действующие договоры комплексного страхования автотранспортных средств, поврежденных при ДТП.

Так как информация о договорах КАСКО не всегда вносится в справку о ДТП, то водителям самостоятельно следует записать реквизиты страховых полисов, названия страховых компаний.

Статья в помощь:

Ни при каких обстоятельствах не следует соглашаться с мнимой или спорной виной в нарушении ПДД, повлекших наступление аварии.

Например, нередки случаи, когда при минимальных повреждениях причиненных автомобилю потерпевшего, он по разным причинам, соглашается признать себя виновным (мнимая вина) в ДТП, чем «подписывает себе самому приговор».

При наличии признаков обоюдной вины участников автодорожного происшествия, добивайтесь составления протокола на всех виновников происшествия.

В случае несогласия с постановлением по делу, обжалуйте его до последней инстанции.

Статьи в помощь:

Если у потерпевшего водителя на момент ДТП имелся действующий страховой полис КАСКО, то не устраняйтесь от процесса определения страховщиком ущерба, выплата которого в дальнейшем повлечет суброгацию.

Обратитесь в страховую компанию, застраховавшую риск повреждения транспортного средства по договору КАСКО с письменным заявлением о желании присутствовать при осмотре поврежденного транспортного средства.

Присутствие лица, ответственного за причинный ущерб при осмотре (составлении сметы ремонта) автомобиля, не оставит у недобросовестного страховщика шансов для различного рода противоправных манипуляций с объектом оценки.

Статья в помощь:

Привлекайте к участию в деле вашу страховую компанию по ОСАГО, которая также является субъектом ответственности по требованиям о взыскании ущерба в порядке суброгации.

Статья в помощь:

Настоятельно советуем всем участникам дорожных происшествий пользоваться юридической помощью профессионалов, специализирующихся на решении споров, вытекающих из договоров автострахования.

На стороне страховщиков по договорам КАСКО против вас будут выступать профессиональные юристы, которым не составит труда добиться в суде удовлетворения заявленных ими требований.

Уровнять шансы на успех в судебном споре вам помогут независимые юристы, которые знают, как избежать суброгации или минимизировать заявленные в иске требования.

Важные вопросы и ответы

При анализе обоюдной вины часто возникают вопросы, которые требуют детального рассмотрения. Выделим наиболее важные из них:

В Правилах дорожного движения (в пункте 10.1) имеется разъяснение, что водитель обязан перемещаться с безопасной скоростью, которая позволит контролировать ситуацию и принимать адекватные решения. В случае опасности он должен успеть остановиться.

Если водитель неправильно выбрал скорость движения и не смог предотвратить аварийную ситуацию, его действие (бездействие) может быть принято с позиции причины происшествия. В такой ситуации он также может быть признан виновником ДТП и будет нести ответственность за имеющиеся последствия. Это актуально даже для тех случаев, когда вторая сторона ДТП является явным нарушителем правил. В такой ситуации водитель, которого признают виновным из-за неправильно выбранного скоростного режима, должен установить, была ли возможность предотвратить столкновение.

Как отмечалось выше, главным органом, определяющим факт наличия вины, является судебная инстанция. Именно судья после анализа всех событий может принимать окончательное решение — признавать участника виновным или нет. До заседания по умолчанию все участники относятся к категории виновных. Следовательно, если в документах не определен уровень вины каждого из водителей, но, по мнению автовладельца, она является идентичной, не обойтись без обращения в суд.

Подать «прямой» иск, направленный на определение виновного в аварии лица, не получится. Этот вопрос рассматривается только на этапе разбирательства по иску, оформленного в отношении автовладельца, который нанес вред. В роли ответчика должен выступать не только второй участник ДТП, но и его страховая компания.

Ключевым фактором успеха в суде является наличие необходимой доказательной базы, подтверждающей личную невиновность или вину другой стороны. Это значит, что для достижения успеха необходимо занимать активную позицию и в процессе разбирательства делать упор на конкретные пункты ПДД.

При отсутствии достаточного опыта лучше обратиться к квалифицированному юристу, который поможет с решением подобного вопроса. В ряде случаев может потребоваться организация автотехнической и трасологической проверки. Если работа выполнена безошибочно, судебная инстанция определяет виновного и степень его вины. На этом основании определяется и размер платежей.

Обоюдная вина требует особого подхода в вопросе погашения материальных затрат, ведь в такой ситуации каждая сторона играет сразу две роли — является потерпевшей и пострадавшей. На этом фоне каждый вправе рассчитывать на возмещение вреда, который был нанесен другим участникам. При наличии страховки покрывается только та часть ущерба, вина по которой лежит на страхователе. Если один из водителей не имеет на руках полиса ОСАГО, вопрос по компенсации решается через судебную инстанцию. Выплаты в этом случае получает только потерпевшая сторона, ведь речь идет о страховании гражданской ответственности.

Законодательно установлено, что размер выплат по ОСАГО напрямую зависит от степени вины каждого из участников события. В свою очередь, задача по определению этого фактора лежит на судебной инстанции. Если же судебное решение отсутствует, вина будет обоюдной. В ситуации, когда вина участников ДТП не установлена законодательно, никаких выплат также не будет.

Что это значит? Если участника аварии признали виновным на 80 процентов, он получит только 20% от полученного ущерба. Если не ремонт машины требуется 50 тысяч рублей, ему выдадут только 10 тысяч. Второму лицу положена оставшаяся сумма в 40 тысяч рублей.

Стоит также помнить, что ответственность всегда лежит на водителе, который признан виновником в ДТП. Подобное утверждение актуально и для случаев, когда из-за столкновения машина невиновного ударила еще одно авто.