Когда необходимо оформление транзитного ОСАГО?

Транзитный полис страхования ОСАГО представляет собой краткосрочный договор страхования автогражданской ответственности, обычно заключаемый на период отсутствия основного полиса ОСАГО. Причины, по которой данный вид страхования стал доступен гражданам, вызваны необходимостью разграничения страховых случаев, наступающих в процессе обычной эксплуатации транспортного средства, и в ограниченной по времени процедуре постановки автомобиля на регистрационный учет по новому месту нахождения территориального подразделения ГИБДД.

Исходя из данного определения, временная страховка может оформляться в следующих случаях:

- снятие автомобиля с регистрационного учета в ГИБДД с целью постановки его по новому месту регистрации;

- приобретение транспортного средства с необходимостью перегона его к новому месту регистрации;

- перегон транспортного средства к месту проведения технического осмотра автомобиля, в том числе повторного техосмотра.

Исходя из целевого назначения временного ОСАГО можно отметить его главную особенность – такой полис позволяет защитить гражданскую ответственность владельца транспортного средства, на котором отсутствует постоянный регистрационный номер. Вместе с тем за временный полис владельцу приходится платить повышенную страховую премию, так как временный характер действия полиса ОСАГО влечет увеличение стоимости страховки.

Документы для оформления транзитной страховки

В подавляющем большинстве случаев, временная страховка оформляется очень быстро. Для её оформления нужен следующий перечень документов:

- Паспорт или другое удостоверение личности;

- ПТС (паспорт транспортного средства), свидетельство о постановке авто на учёт;

- Водительское удостоверение;

- Диагностическая карта техосмотра (необязательно).

По сути, эти документы всегда должны быть в салоне автомобиля, даже если водителю нужно проехать небольшое расстояние. Это самый минимум документов.

Некоторые страховщики могут потребовать доверенность. Нет ни одного закона, согласно которому для оформления страховки нужно предоставить доверенность, поэтому их требование о предоставлении доверенности можно смело игнорировать.

После этого, страховая компания выдаст Вас следующий пакет документов, которые должны быть обязательно в салоне автомобиля во время его езды:

- Транзитный страховой полис;

- Квитанция о подтверждении оплаты;

- Договор о страховании, в котором указаны все ситуации, на которые распространяется страховка;

- Список необходимых контактов, куда необходимо обращаться в случае ДТП;

- Два чистых бланка для заполнения.

Преимущества и недостатки

Транзитный полис ОСАГО, предлагаемый каждой страховой компанией, имеет как преимущества, так и недостатки. Рассмотрим положительные и отрицательные моменты, с которыми придется столкнуться собственнику при выборе защиты такого типа.

| Преимущества | Недостатки |

| У собственника отсутствует необходимость в предоставлении диагностической карты для заключения договора. | Короткий срок действия. Он составляет не более 20 суток с момента оформления транзитного ОСАГО. |

| Стоимость. Несмотря на короткий промежуток времени действия полиса, его цена будет примерно на 20% ниже классического варианта. Некоторые водители утверждают, что итоговая сумма завышена за столь малый промежуток времени. В этом случае следует вспомнить, что СК стремится обезопасить свои активы от повышенных рисков в результате эксплуатации транспортного средства без регистрации в ГИБДД. | Невозможность пролонгирования. СК отказываются продлевать договор транзитного страхования. Собственнику потребуется предоставить новый пакет документов и заключить новый договор. Срок его также не может превышать 20 суток, установленных законодательством. |

| Возможность оформления онлайн через сайт СК. | Возможный отказ СК в предоставлении транзитного ОСАГО. Причиной того могут стать повышенные финансовые риски (например, молодой водитель планирует самостоятельно перегнать транспортное средство из Калининграда во Владивосток), возможное превышение лимита по выплатам и т.д. |

Дополнительная информация В результате обращения СК иногда отказывает в оформлении транзитного полиса ОСАГО. В этом случае не следует опускать руки, если собственник решительно настроен получить защиту именно в этой компании. Следует обратиться к представителю СК с просьбой письменно зафиксировать отказ с указанием причины такого решения. Законодательная база РФ не дает страховщикам право отказать собственнику. Поэтому большинство компаний стремятся решить вопрос в досудебном порядке и идут навстречу настойчивым владельцам. Результатом становится заключение временного договора ОСАГО, дающего право на перегон автомобиля на законных условиях. Если же у собственника нет времени и желания доказывать неправомерность действий СК в суде, то эксперты рекомендуют обратиться в другую организацию, которая предоставляет данный финансовый продукт.

На какой период рассчитан данный вид транзитного полиса?

Эксперты сошлись на мнении, что 20 дней вполне должно хватить автолюбителю, чтобы перегнать свою собственность на новое место.

Конечно, установленный законом срок можно продлить, если то потребуется, но в этом случае шофёру необходимо будет оформить новую временную страховку. Помимо этого автовладелец может поставить свой срок, который не должен превышать двадцати дней (например, новый полис может иметь срок одиннадцать суток).

Если на перегон потребовался меньший период, то водитель имеет полное право расторгнуть договор, однако выплат будут по минимальным показателям.

Важно: наименьший период пользования такой страховки — пять суток. Однако если машина зарегистрирована за пределами нашей страны, то минимальный срок останется пять дней, но будет действовать до тех пор, пока человек будет эксплуатировать временную машину

○ Стоимость транзитной страховки.

Временный полис позволяет значительно сэкономить при перевозке транспортного средства в связи с ограниченным сроком действия, что намного дешевле, чем приобретение годового комплекта услуг. Однако за каждый день продления цена намного выше, чем в случае с постоянной страховкой.

Стоимость временного ОСАГО рассчитывается с учетом следующих показателей:

- Владелец ТС – гражданин или юридическое лицо.

- Тип авто – легковой или грузовой.

- Мощность двигателя.

- Возраст управляющего ТС и его стаж вождения.

С учетом представленных данных на примере можно произвести расчет согласно коэффициентов:

- Мощность легкового авто – 1,1.

- Срок страхования временный – 0,2.

- Возраст водителя и стаж – 1,7.

- Класс – не используется.

- Прицеп – не предусмотрен.

- Регион эксплуатации – отсутствует, транзитная перевозка.

- Период использования – нет.

Базовый тариф, принимаемый во внимание, равен от 3 432 до 4 118 руб. С учетом представленных показателей расчета итоговая стоимость составит от 1 283,57 до 1 540,13 руб

Таким образом, цена зависит только от периода расчета, остальные показатели используются также как при оформлении постоянной страховки. В среднем стоимость временного полиса на 20% дешевле, чем основного.

Какие страховые риски закрывает

Транзитное ОСАГО может покрыть абсолютно все случаи, предусмотренные ФЗ № 40. Срок действия не имеет никакого значения. Существует 2 группы страховых случаев, которые покрываются данным документом:

- повреждения, полученные ТС, которое находилось в движении на трассе;

- ДТП с припаркованным авто, когда одна из машин находилась в движении.

Алгоритм действий автовладельца будет зависеть от причины возникновения страхового случая.

Если ДТП произошло при движении ТС, компанию-страховщика необходимо уведомить о происшествии не позднее чем через 15 дней после аварии. В этом случае лимит по полису составляет 400 000 рублей, которые направляются потерпевшей стороне. Если виновника на месте установить не удается, для решения вопроса необходимо вызвать инспекторов ГИБДД.

Если повреждения получены при аварии автомобиля в движении с припаркованным ТС, компания возместит все убытки потерпевшей стороне, тем более что в этом случае виновником будет владелец движущегося авто.

ОСАГО транзитная страховка

Это временная страховка. Предназначена для автомобилей и прочих транспортных средств (ТС), которые ещё не успели поставить на учёт. Она оформляется на срок от пяти до двадцати дней. Именно 20 дней, по действующему законодательству, предельный срок, в течение которого автомобиль можно не ставить на учёт. После этого могут применяться штрафные санкции, если не было уважительной причины этого не сделать, подтверждённой документально.

По мнению ГИБДД, это срока вполне достаточно, чтоб успеть зарегистрировать автомобиль. В некоторых случаях возможно продление транзитной страховки. Но для этого нужно иметь уважительную причину.

Такой полис выдают для неограниченного числа водителей, управляющих данным автомобилем. Ведь часто продавцы и покупатели используют для перегона машины из региона в регион третьих лиц. Страховку для автомобиля на транзитных номерах могут оформлять как граждане РФ, так и иностранцы.

Страховой полис имеет защиту от подделок, как на денежных купюрах. Это водяные знаки, тонкие металлические полоски в толще бумаги, видимые на просвет, цветные вкрапления в бумагу. Такая краска не должна иметь подтёков и размываться в воде.

Справка: каждый полис имеет свой серийный номер, и количество таких полисов лимитировано. Эта касается как обычных бумажных полисов, так и их электронных вариантов.

Какие страховые случаи закрывает транзитная страховка?

Транзитное ОСАГО покрывает все страховые случаи, которые предусмотрены в федеральном законе №40. Продолжительность срока действия роли не играет. Страховые случаи по транзитной страховке ОСАГО делятся на две крупные группы:

- полученные в результате столкновения, когда автомобили находились в движении;

- случаи ДТП движущегося транспортного средства с припаркованным автомобилем.

От причины происшествия зависит алгоритм действий.

ТС стало участником столкновения во время езды.

Транзитное ОСГАО действует в отношении участников аварии, произошедшей во время движения автомобилей, в результате которой есть потерпевшая сторона.

«Страховую» требуется известить о случившемся в срок до 15 дней после того, как оно произошло. Действует лимит в 400 тысяч рублей. Средства направляются не владельцу ОСАГО, а потерпевшей стороне. Если виновник не установлен, вопрос решается с помощью обращения в ГИБДД, правоохранительных органов.

Повреждения, причиной которых стала дорожная авария движущегося ТС с припаркованным автомобилем.

Страховым случаем может признаваться происшествие, в результате которого произошло повреждение ТС и известен виновник, страховая компания будет возмещать убыток.

Как получить?

Если автомобиль подержанный, то необходимо обратиться в любой офис любой страховой компании. В случае приобретения авто в салоне, полис может оформляться на месте покупки. Вот подробный алгоритм действий:

- Выбрать страховую компанию.

- Обратиться в офис с заявлением.

- Предоставить пакет документов.

- Тщательно проверить данные в договоре ОСАГО на предмет наличия ошибок.

- Перечислить страховщику стоимость транзитного страхования.

Как можно обратиться в офис страховщика:

- Лично.

- По телефону.

- Онлайн через электронную заявку.

- Через представителя, оформив доверенность.

- Через курьера, который не только по доверенности оформит страховку, но и завезет домой полис, договор и транзитные номера.

Расчет стоимости

Для того чтобы рассчитать автостраховку в электронном виде, достаточно зайти на сайт и выбрать вкладку «калькулятор ОСАГО». Заполняя предложенные варианты, среди прочих нажмите кнопку «транзитный» и срок действия в днях. На цену полиса будут влиять следующие факторы:

- Мощность двигателя (л. с.);

- Категория транспортного средства;

- Состав лиц, допущенных к управлению АМ (или без ограничений);

- Если ограниченный список, то водительский стаж и возраст водителей;

- Территориальный коэффициент;

- Коэффициент, зависящий от грубого нарушения ПДД (встречается крайне редко).

Имеют место факторы, которые никак не влияют на цену договора. Во-первых, это КБМ (по-другому, Бонус-Малус), который зависит от безаварийной езды. Именно за счет него при многолетней езде без аварий со стороны автолюбителя снижается общая стоимость. Но пожалуй, это единственный случай, когда КБМ не учитывается.

Во-вторых, не меняется тариф, зависящий от периода действия полиса. Он всегда равен 0,2, на сколько бы дней ни заключался договор. Более чем на 20 суток соглашение не может оформляться. Из чего приходим к выводу, что данная услуга страхования дороже всего приходится на автомобили (иномарки) с большой мощностью двигателя, зарегистрированных в мегаполисах — Москва, Санкт-Петербург и других крупных городах России.

Стоит отметить то, что постоянное обязательное ОСАГО, оформленное на 1 год, в обоюдности становится дешевле, нежели временная защита. Хотя краткосрочный договор обходится дешевле традиционной автогражданки, но тот короткий промежуток времени не оправдывает его цену.

Уважаемые автовладельцы, действуя в рамках правил и выполняя все рекомендации, вы избежите не только штрафных санкций, но и не нужных переживаний по этому поводу. Тем более у вас появляется возможность воспользоваться государственной и страховой защитой.

Транзитная страховка ОСАГО 2020: сколько стоит

На чтение 4 мин. Просмотров 32.1k.

Продажа автомобиля часто требует перегонки его в другой город или регион страны. При этом авто снимается с учёта и требует страховой защиты на время доставки его к покупателю. В основном, машины следуют к месту назначения своим ходом, на трассе могут случиться всякие неожиданности, к которым следует подготовиться заранее.

Решением вопроса является временное страхование автомобиля, тем более, что транзитные номера без этого не выдаются.

Что такое транзитная страховка

ОСАГО — аббревиатура, Обязательное Страхование АвтоГражданской Ответственности. Ключевое слово — Обязательное, без страхового полиса управление машиной запрещено. Считается, что можно обойтись без страховки, если все действия по доставке и постановке на учёт производятся за 5 дней и меньше, хотя ПДД однозначно запрещают вождение ТС без наличия страхового полиса.

Если ТС, подлежащее перегону, снимается с учёта на срок, превышающий 5 дней, необходимо оформление транзитной страховки. Действие её ограничено сроком в 20 дней. Считается, что этого вполне достаточно для доставки в нужный регион, тем более, что 20 дней определяются законодательно как предельный интервал между покупкой машины и постановкой её на учёт. (Для специальной техники срок составляет 5 дней).

При получении полиса выдаются транзитные номера, которые устанавливаются на машину на время действия страховки до постановки на учёт. Наличие страховки, срок которой не истёк к моменту продажи, роли не играет, так как в полисе прописаны старые номера автомобиля, которые снимаются при продаже.

Кто может оформить транзитную страховку

Обычно транзитная страховка ОСАГО оформляется владельцем (покупателем) автомобиля, но это не обязательно. Часто перегон машины осуществляется третьими лицами, поэтому транзитная страховка часто регистрируется на другого человека по доверенности. Таким образом, застраховать авто может любой дееспособный гражданин, владеющий ТС или доверенностью на него.

Транзитный полис не ограничивает количество людей, имеющих право управлять машиной во время его действия. Это вполне оправданно, так как не всегда один человек занят доставкой авто, но при оформлении потребуются водительские удостоверения всех допущенных к управлению лиц.

Где приобретается транзитная страховка

Чаще всего приобретение транзитной страховки делается в том же салоне, где покупается автомобиль, поскольку время ограничено и тянуть нельзя. В случаях покупки через дилера или агента, можно напрямую обратиться в страховую компанию, но тут надо быть осторожным и не связаться с мошенниками. Кроме того, с 2015 года появилась возможность оформления транзитной страховки в сети Интернет, вариант надёжный, безопасный и не требующий личного присутствия в офисе страховщика.

Чаще всего приобретение транзитной страховки делается в том же салоне, где покупается автомобиль, поскольку время ограничено и тянуть нельзя. В случаях покупки через дилера или агента, можно напрямую обратиться в страховую компанию, но тут надо быть осторожным и не связаться с мошенниками. Кроме того, с 2015 года появилась возможность оформления транзитной страховки в сети Интернет, вариант надёжный, безопасный и не требующий личного присутствия в офисе страховщика.

Как определяется стоимость

Каждый случай транзитного страхования требует индивидуального расчёта цены. Она формируется по следующим параметрам:

- Мощность двигателя.

- Возраст, водительский стаж, репутация водителя.

- Регион эксплуатации ТС.

Приблизительное представление о стоимости транзитной страховки легко получить, если известна цена полного полиса. Транзитный обходится примерно в 20% от полной стоимости. Определяющим фактором, влияющим на цену, служит мощность двигателя автомобиля.

Плюсы и минусы транзитного страхования

Как и любой другой вид, транзитное страхование имеет свои сильные и слабые стороны. К плюсам можно отнести:

- Нет необходимости предъявления диагностической карты.

- Относительно низкая стоимость страховки.

Минусами являются:

- Короткий срок действия (до 20 дней),

- Невозможность продления срока без заключения нового договора.

- Трудности приобретения через дилера или агента.

В любом случае, приобретение транзитной страховки ОСАГО необходимо, так как действует в интересах владельца автомобиля (или водителя), устраняет возможные споры с инспектором ГИБДД. который обязан отправить авто на спецстоянку при отсутствии страхового полиса. Даже если страховка нужна на 2-3 дня, лучше оформить её и не рисковать понапрасну, поскольку возможные неприятности намного хуже, чем расходы на страхование.

Плюсы и минусы варианта

Временная страховка авто дает обладателю ряд преимуществ, но приносит и некоторые проблемы. К плюсам ее приобретения можно отнести:

- возможность оформления не автовладельцем, а его доверенным представителем;

- невысокая стоимость в сравнении с постоянным ОСАГО даже с минимальным сроком действия в 3 месяца;

- защищенность водителя при проверке документов сотрудником полиции и в случае ДТП;

- возможность получить возмещение после аварии в том же объеме, как если бы ОСАГО не был транзитным (исходя из степени ущерба);

- отсутствие необходимости предоставлять ТС на осмотр менеджеру страховой фирмы, предъявлять диагностическую карту.

Минусами временного ОСАГО автовладельцы справедливо считают:

- необходимость тратить на него деньги;

- невозможность продлить договор, так как закон требует заключения нового;

- дополнительные хлопоты с оформлением, если ТС куплено у дилера.

И все же многие приобретают страховку, даже если она пригодится только на несколько дней.

Смотрите в этом видео о нюансах автострахования:

Где можно купить транзитную страховку?

Если Вы уже приобретает автомобиль в автосалоне, то транзитную страховку оформляют там же. С этом проблем в данном случае возникнуть не должно. Если страховая компания автосалона Вам по каким-либо причинам не подходит, то можно оформить страховку у проверенного страховщика, с которыми у Вас или Ваших знакомых уже был хороший опыт получения выплат по страховке. О необходимых документах для оформления автогражданки уже говорилось выше.

Кроме офиса компании, можно обратиться к частным брокерам. Они часто сотрудничают со страховыми фирмами, и у них могут быть достаточно неплохие скидки. Но нужно остерегаться здесь случаев мошенничества. Для того, чтоб проверить благонадёжность агента, позвоните в страховую компанию и уточните, работает у них данный агент, или нет.

Но если Вы проживаете в достаточно удалённой местности, или у Вас ненормированный и плотный рабочий график, то можно оформить страховку онлайн. Минусы, по сравнению с предыдущими, у этого способа несущественные: нужен доступ в Интернет и элементарная компьютерная грамотность.

Пошаговая инструкция по покупке транзитной страховки ОСАГО онлайн:

- Для этого выбираете подходящую компанию, и регистрируемся на её сайте.

- После этого на электронную почту придёт электронный ключ.

- После этого заполняете заявление. В этом заявлении нужно указать свои паспортные данные, данные о мощности автомобиля, регионе регистрации, и прочие данные. Предоставляйте только правдивые данные! Они будут внесены в базу и перепроверены.

- После этого подписываете заявление электронной подписью. Подробная инструкция о том, как это сделать, обязательно должна быть на сайте.

- Потом отправляем заявку на получение транзитной страховки и ожидаем ответа. Страховая компания будет обрабатывать заявку и проверять соответствие данных с базой Российского союза автостраховщиков (РСА).

- Страховщик свяжется с Вам по телефону или с помощью письма в электронной почте, где озвучит стоимость страховки.

- Оплачиваете страховку. Делается это, как правило, с помощью банковской карточки. Для этого нужно просто ввести в соответствующие поля шестнадцатизначный номер карты, дату окончания действия и код безопасности (на обратной стороне карты). Кроме карты можно воспользоваться платёжными системами или сделать перевод средств на банковский счёт.

- После этого компания внесёт изменения в базу РСА. Если сотрудник автоинспекции остановит автомобиль, то скажете ему, что Вы оформляли полис по Интернету. После чего сотрудники проверят Вас по базе данных. Если в базе всё будет в порядке, то можно будет без проблем ехать дальше.

Основные отличия транзитной страховки

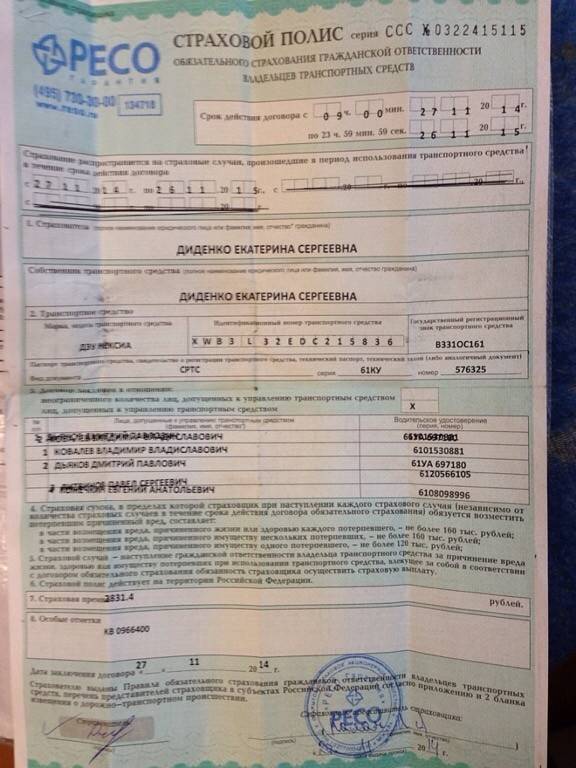

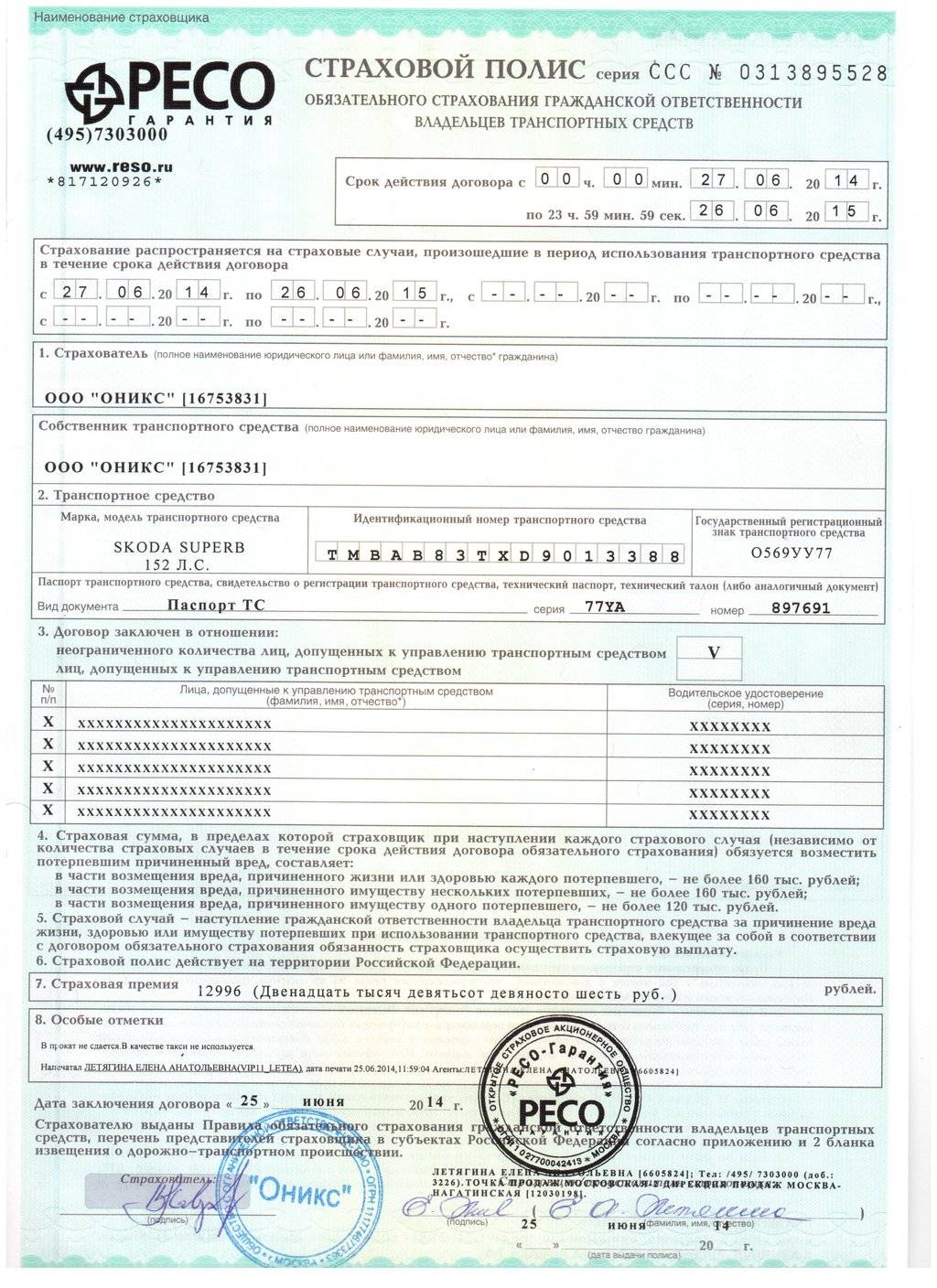

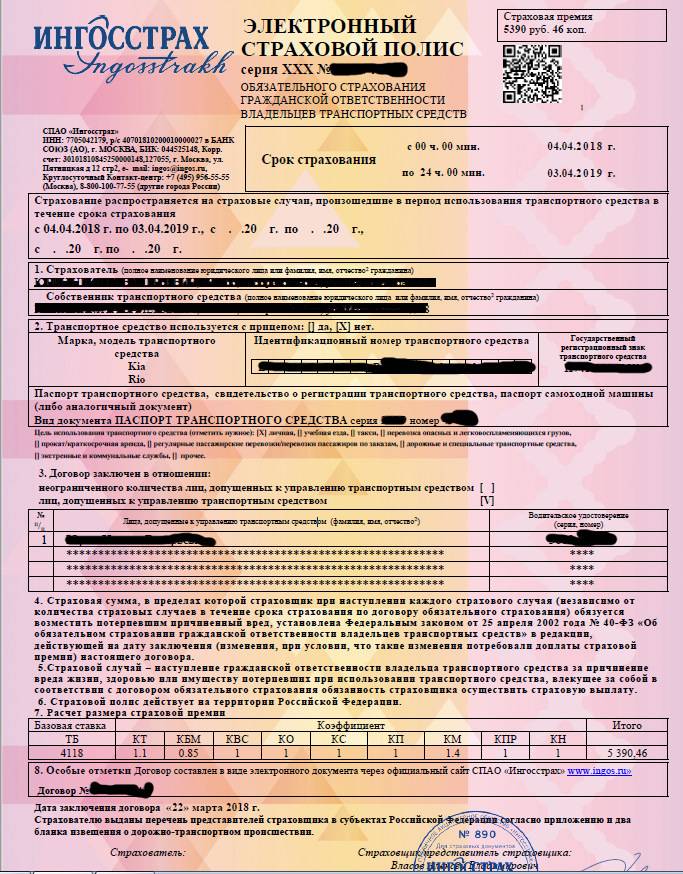

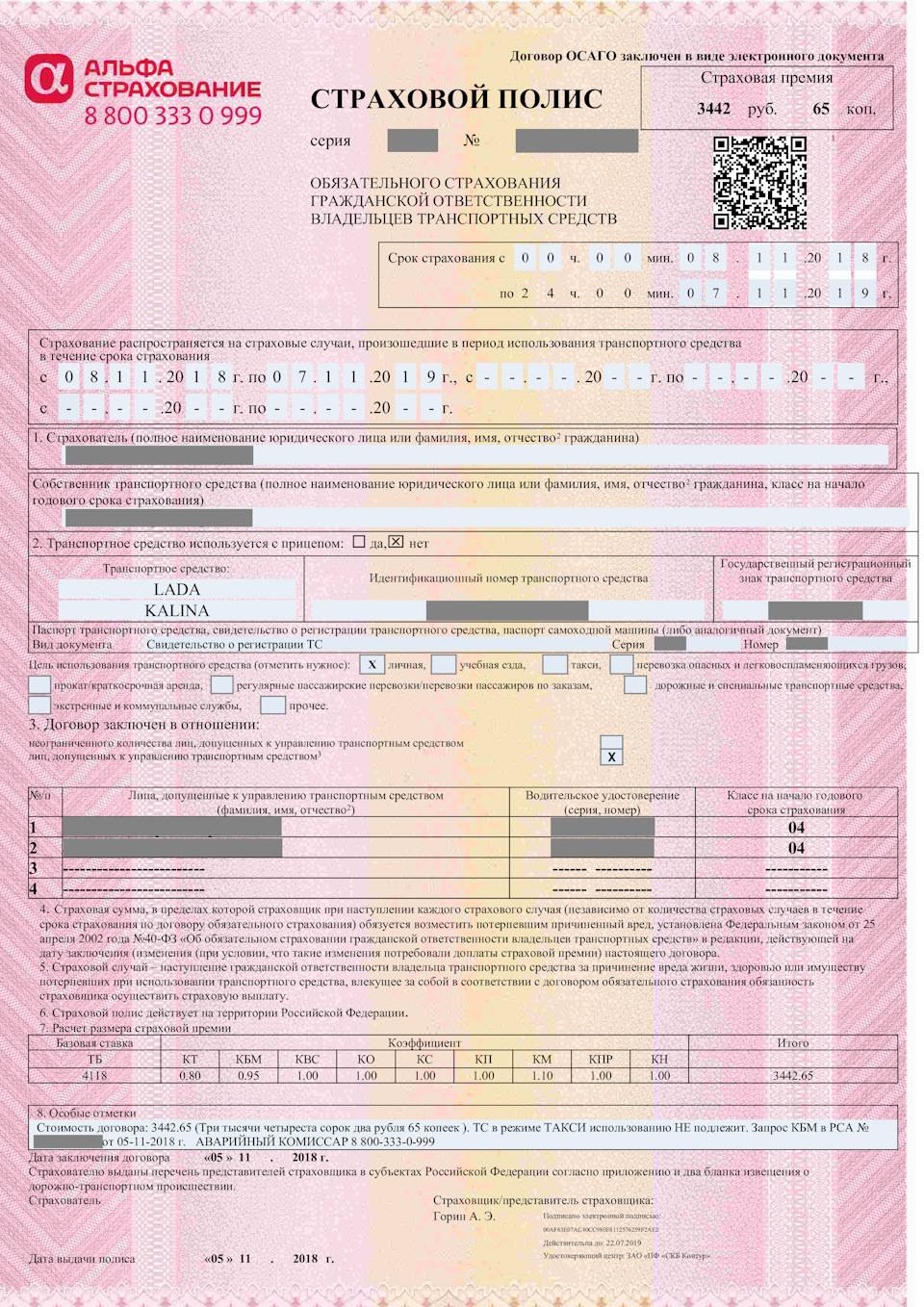

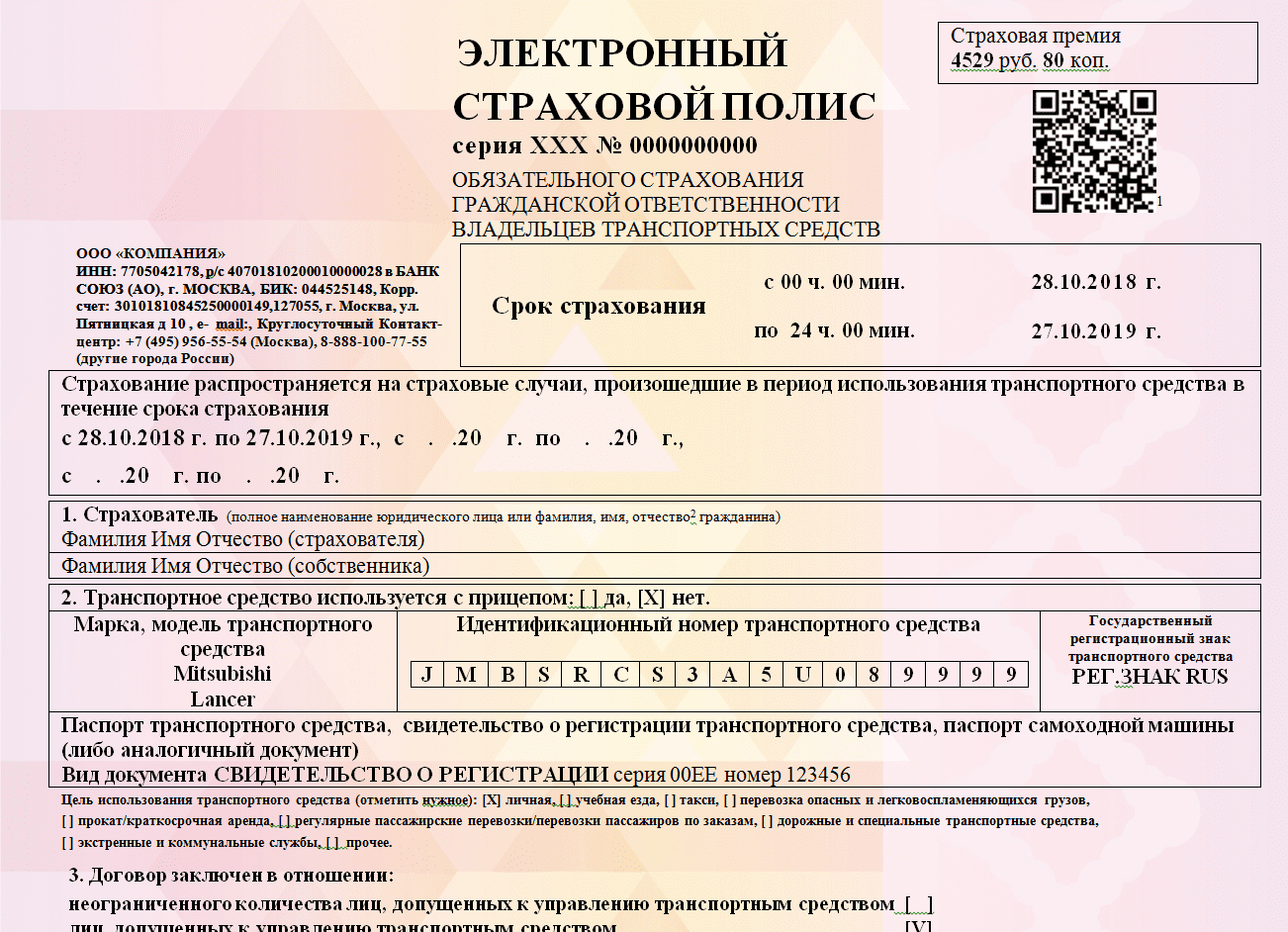

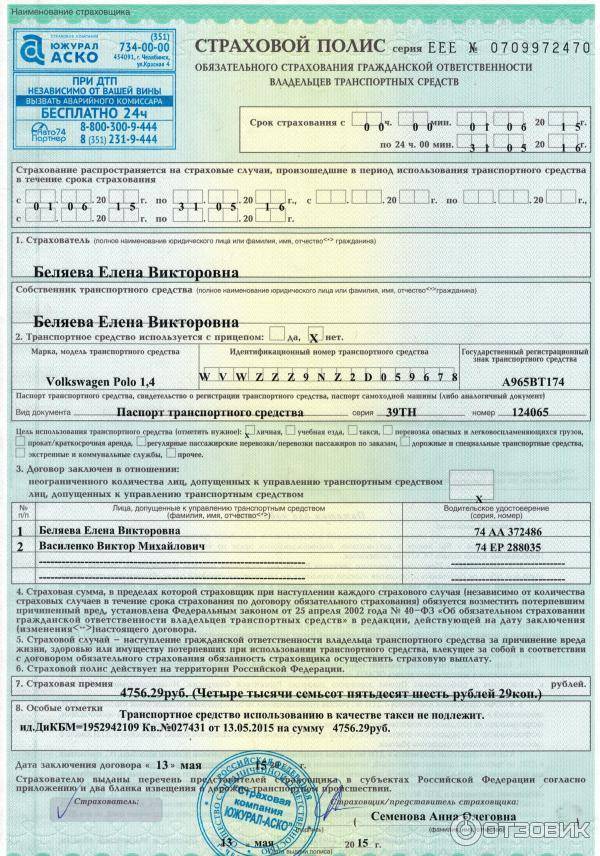

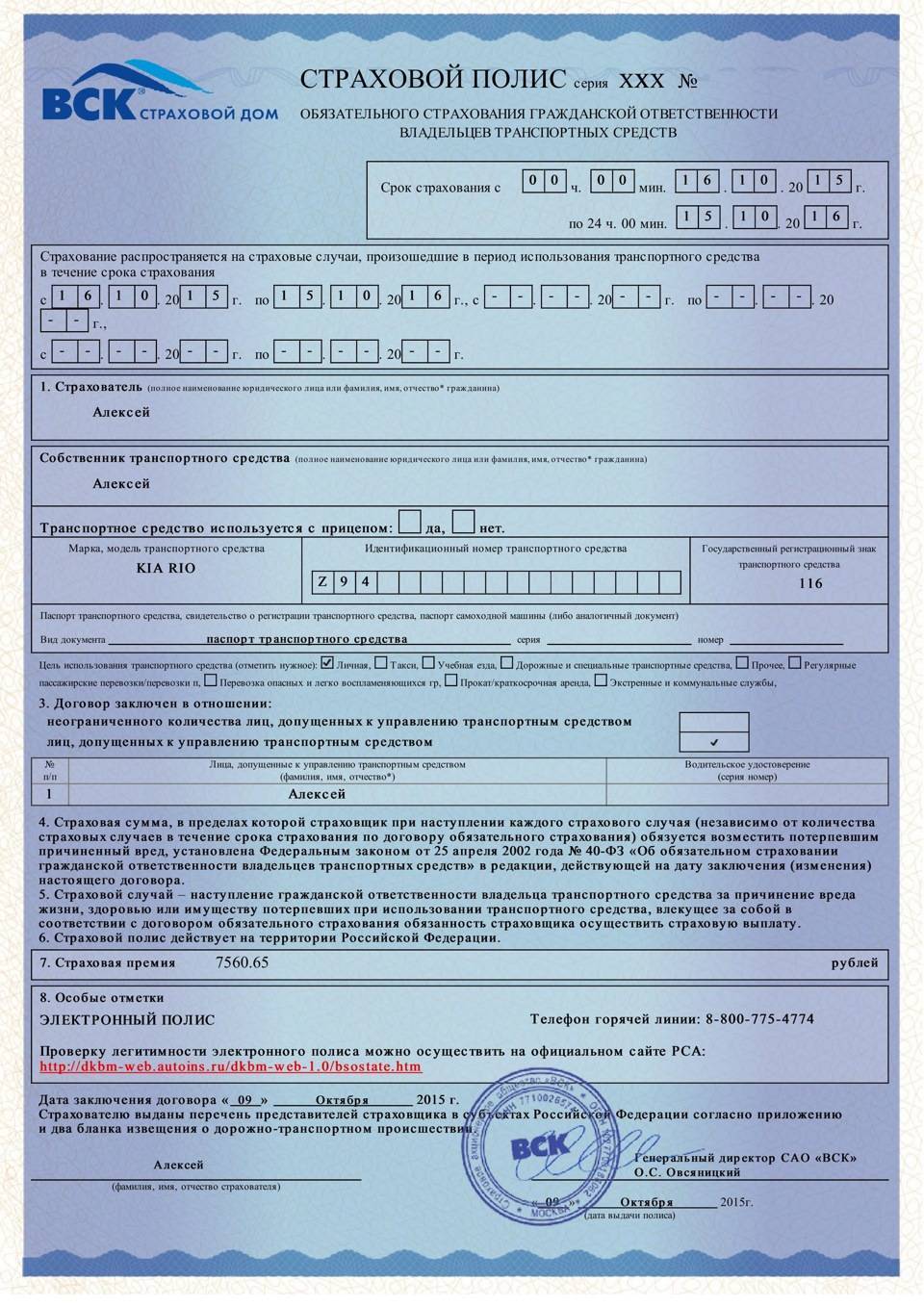

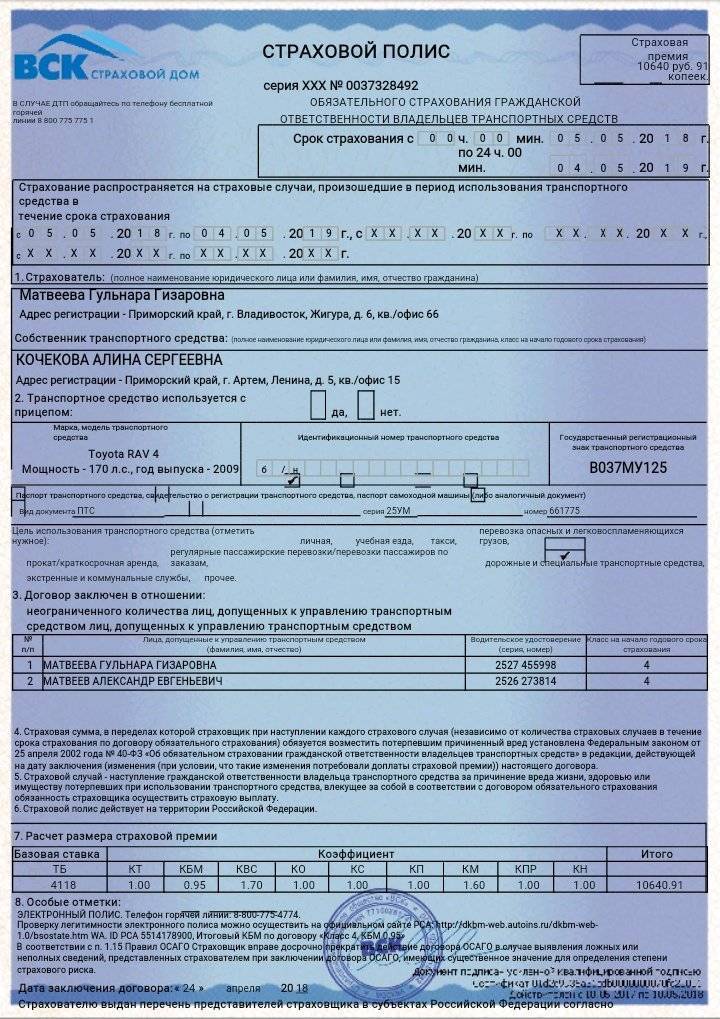

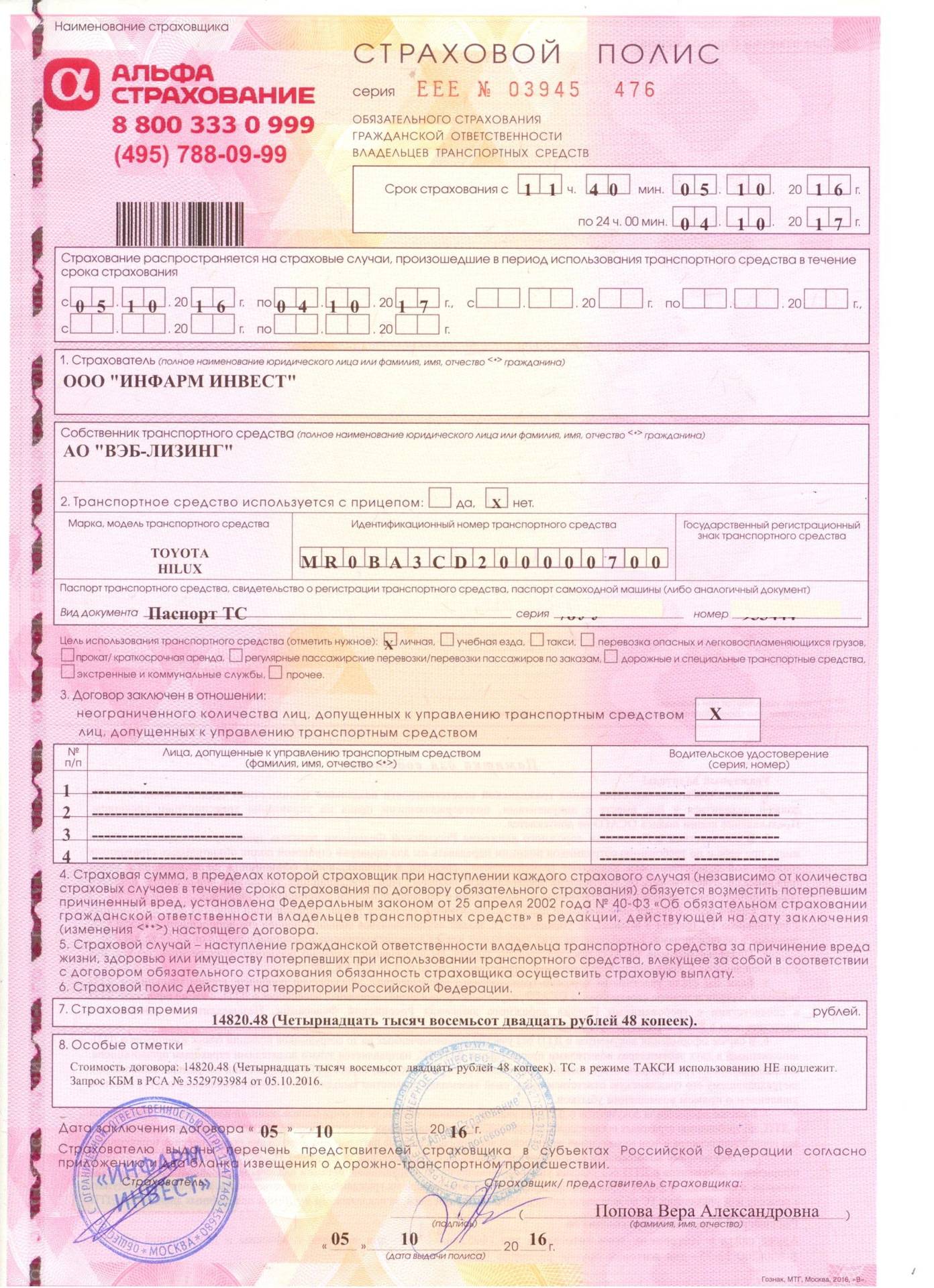

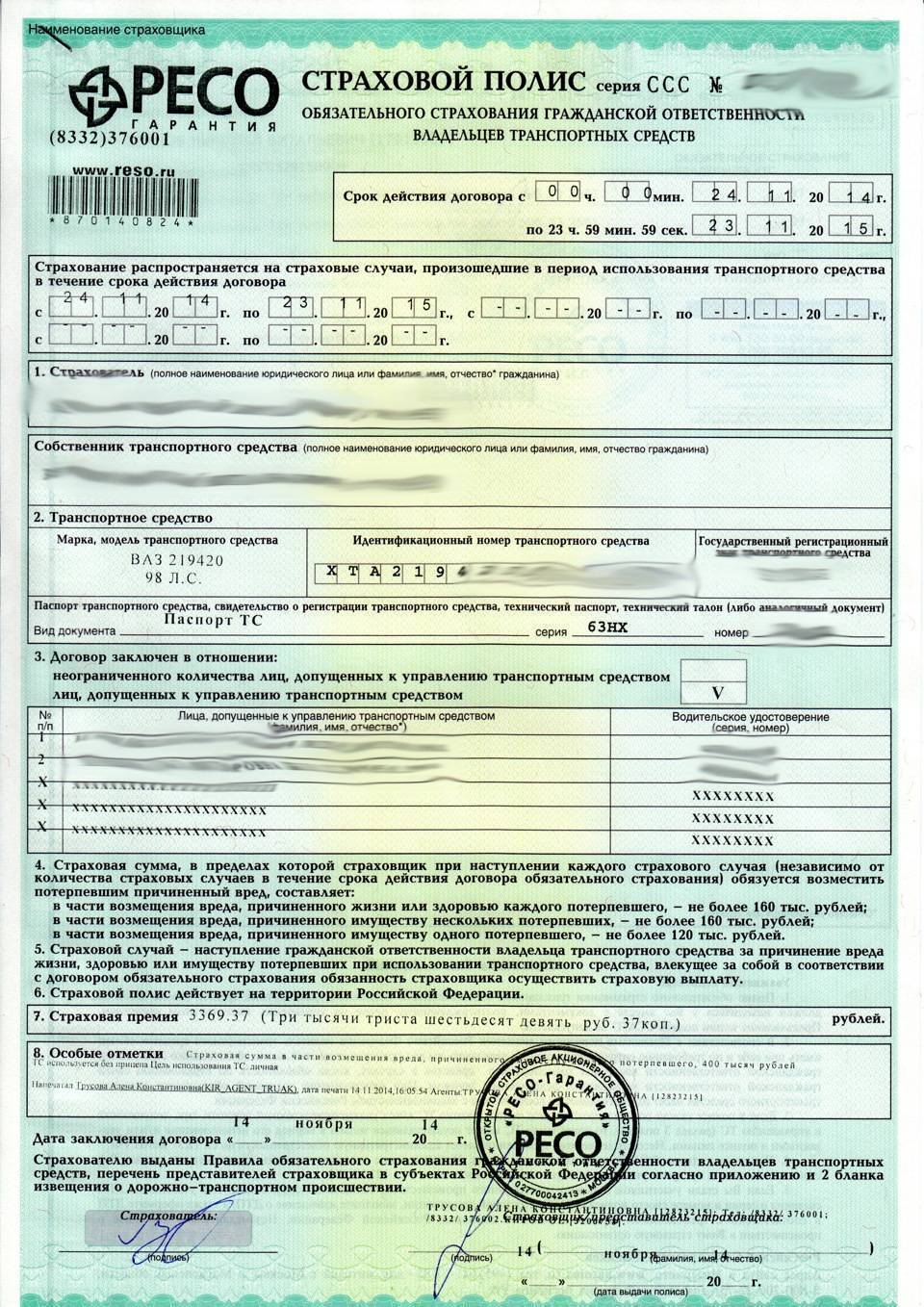

Внешне полисы не отличаются. Для заполнения используется стандартный бланк ОСАГО.

Транзитный полис ОСАГО выдается на период до 20 дней, а не на стандартный один год. Даты вписываются в поля, расположенные в верхней части бланка. Превышение периода карается штрафными санкциями.

Отличием временного документа от стандартного становится стоимость. Она может отличаться в несколько раз.

Стоит обратить внимание, что в настоящий момент действуют обновленные бланки. Страховой период до 20 дней вносится аналогично стандартному

Он указывается в специальных графах. Это относится и к электронному варианту ОСАГО

Страховой период до 20 дней вносится аналогично стандартному. Он указывается в специальных графах. Это относится и к электронному варианту ОСАГО.

Пошаговая инструкция по оформлению

Ниже представлена информация о том, как оперативно оформить транзитную страховку на срок от 5 до 20 дней в любой выбранной страховой компании на территории Российской Федерации.

Документы

Несмотря на то, что страховка выдается очень быстро и компании сделали все возможное, чтобы сделать процесс оформления удобным для всех сторон, без минимального пакета документов не обойтись.

Перечень бумаг одинаковый для всех страховых компаний и включает в себя такие документы:

- документ, удостоверяющий личность владельца автомобиля (чаще всего используется паспорт гражданина Российской Федерации);

- паспорт транспортного средства;

- водительское удостоверение и его копия.

Нужен ли техосмотр

По закону получить ОСАГО без технического осмотра могут водители, которые претендуют на получение транзитного полиса сроком до 20 дней. Следовательно, эта разновидность страховки выдается без техосмотра.

Заявление

Некоторые страховые компании выставляют образец типового заявления на страховку на своем сайте, чтобы потенциальный клиент мог заполнить бумагу дома. Но все же рекомендуется писать его в присутствии менеджера страховой.

Такой способ поможет избежать возможных ошибок, вследствие которых заявление не будет принято.

Заявление составляется по очень простой форме, вписываются основные сведения о клиенте и машине. К заявлению прикрепляется перечень документов, указанных выше, ставится подпись заявителя и дата.

Алгоритм действий

- Выбор подходящей компании-страхователя.

- Посещение офиса с пакетом документов.

- Заполнение заявления на полис.

- Проверка специалистом страховой компании документов в базе РСА.

- Оплата транзитного ОСАГО.

- Выдача временного полиса страхования.

Стоимость: от чего зависит и как рассчитывается на 15-20 дней

Стоимость ОСАГО зависит от многих критериев, включая стаж водителя, его возраст, иногда даже район использования ТС. Многочисленные критерии ориентированы на максимально точное вычисление возможного риска возникновения ДТП с участием конкретного автомобиля. Поэтому разным клиентам в одной страховой компании могут предложить разные по стоимости полисы. Цена временного полиса на автомобиль может быть рассчитана с учетом таких показателей:

- кто оформляет страховку – физическое или юридическое лицо;

- тип автомобиля – грузовой или легковой;

- возраст владельца;

- стаж за рулем;

- мощность двигателя.

Рассмотрим пример расчета стоимости транзитной страховки на 15 дней для водителя легкогового автомобиля в возрасте 21 год, который имеет стаж вождения два года.

- срок страхования равен 0,15 от стандартного срока;

- прицеп отсутствует;

- конкретный регион эксплуатации не определен;

- нет периода использования;

- мощность двигателя легкового автомобиля равна 1,1;

- возраст водителя, его стаж равен 1,87;

- базовый тариф ОСАГО 2746 рублей.

В соответствии с данным примером, умножаем базовый тариф (2746 рублей) на срок страхования (0,15%), мощность автомобиля (1,1) и стаж водителя (1,87), получаем стоимость страховки 848 рублей.

Стоимость временной страховки на 20 суток для водителя 34 лет, имеющего опыт 3 года, будет высчитвыться так:

- мощность автомобиля 1,1;

- срок страхования 0,2;

- стаж вождения 1,04.

Базовый тариф равен 2746 рублей, умножаем его на срок страхования, коэффициент мощности и стаж водителя, получаем стоимость полиса равную 628 рублям.

Как видите, транзитный страховой полис в пересчете на стоимость за один день будет дороже, чем годовой.

Страховой полис на 20 или 15 дней полностью соответствует классической стандартной страховке ОСАГО, единственное отличие заключается в сроке действия. После оплаты полиса водитель получает документ, в котором указан срок действия договора (1 год) и срок действия самой страховки. Продлить транзитную страховку невозможно, однако выплаты по ней происходят в стандартном режиме, если страховой случай наступил в период действия полиса.