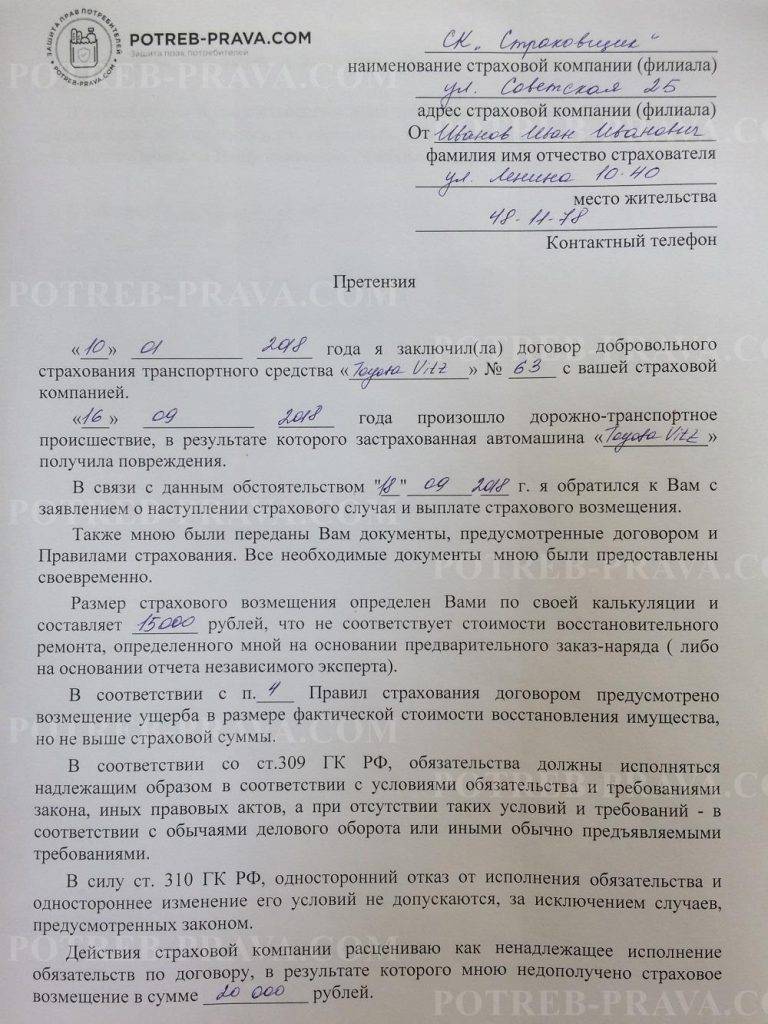

Образец досудебной претензии по ОСАГО

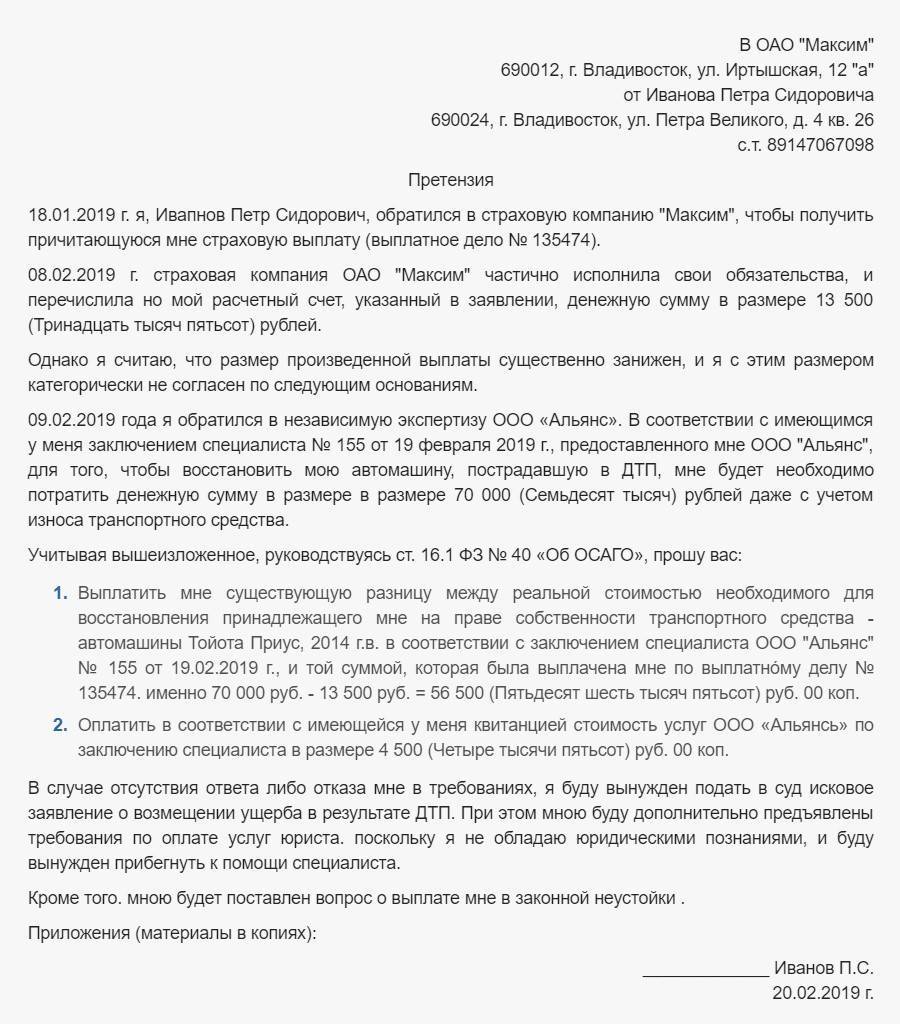

В ОАО «Максим»

690012, г. Владивосток, ул. Иртышская, 12 «а»

от Иванова Петра Сидоровича

690024, г. Владивосток, ул. Петра Великого, д. 4 кв. 26

с.т. 89147067098

Претензия

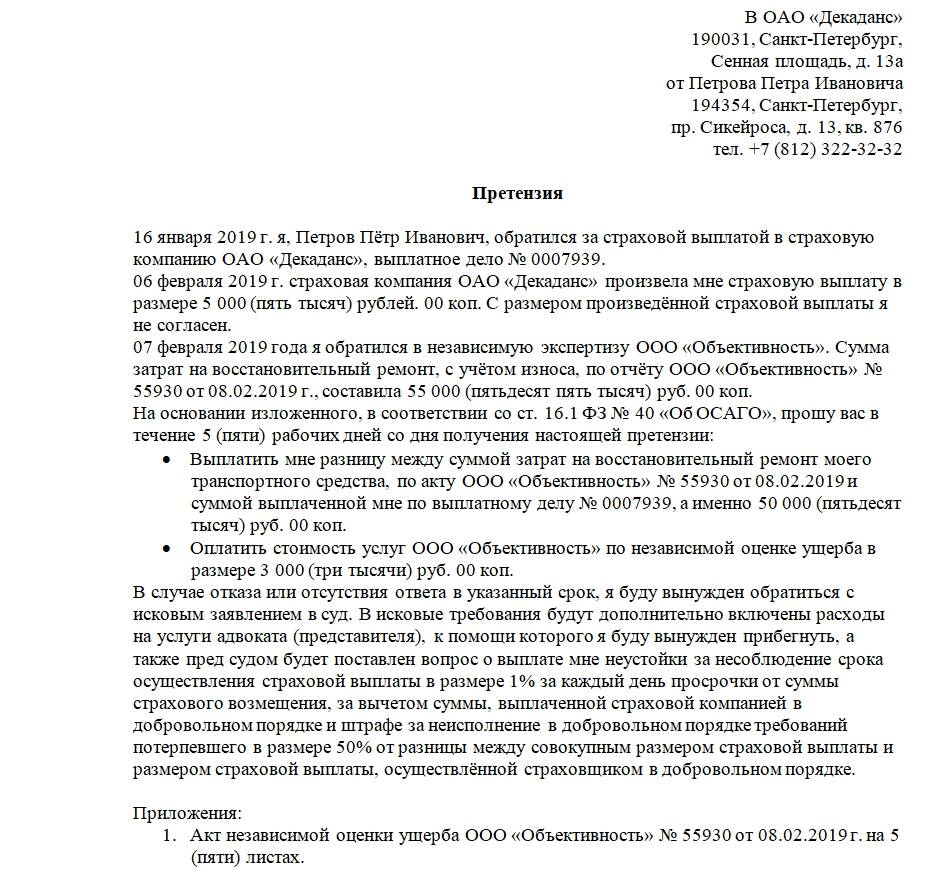

18.01.2023 г. я, Ивапнов Петр Сидорович, обратился в страховую компанию «Максим», чтобы получить причитающуюся мне страховую выплату (выплатное дело № 135474).

08.02.2023 г. страховая компания ОАО «Максим» частично исполнила свои обязательства, и перечислила но мой расчетный счет, указанный в заявлении, денежную сумму в размере 13 500 (Тринадцать тысяч пятьсот) рублей.

Однако я считаю, что размер произведенной выплаты существенно занижен, и я с этим размером категорически не согласен по следующим основаниям.

09.02.2023 года я обратился в независимую экспертизу ООО «Альянс». В соответствии с имеющимся у меня заключением специалиста № 155 от 19 февраля 2023 г., предоставленного мне ООО «Альянс», для того, чтобы восстановить мою автомашину, пострадавшую в ДТП, мне будет необходимо потратить денежную сумму в размере в размере 70 000 (Семьдесят тысяч) рублей даже с учетом износа транспортного средства.

Учитывая вышеизложенное, руководствуясь ст. 16.1 ФЗ № 40 «Об ОСАГО», прошу вас:

- Выплатить мне существующую разницу между реальной стоимостью необходимого для восстановления принадлежащего мне на праве собственности транспортного средства — автомашины Тойота Приус, 2014 г.в. в соответствии с заключением специалиста ООО «Альянс» № 155 от 19.02.2023 г., и той суммой, которая была выплачена мне по выплатно́му делу № 135474. именно 70 000 руб. — 13 500 руб. = 56 500 (Пятьдесят шесть тысяч пятьсот) руб. 00 коп.

- Оплатить в соответствии с имеющейся у меня квитанцией стоимость услуг ООО «Альянс» по заключению специалиста в размере 4 500 (Четыре тысячи пятьсот) руб. 00 коп.

В случае отсутствия ответа либо отказа мне в требованиях, я буду вынужден подать в суд исковое заявление о возмещении ущерба в результате ДТП. При этом мною буду дополнительно предъявлены требования по оплате услуг юриста. поскольку я не обладаю юридическими познаниями, и буду вынужден прибегнуть к помощи специалиста.

Кроме того. мною будет поставлен вопрос о выплате мне в законной неустойки .

Приложения (материалы в копиях):

_____________ Иванов П.С.

20.02.2023 г.

Что делать, если не согласны с суммой выплат после ДТП – пошаговая инструкция

Если вы хотите восстановить справедливость, придётся соблюсти досудебный порядок. Только в этом случае можно добиться адекватной выплаты от страховой. Как правило, на первых этапах они любят упираться и идут в отказ.

Рассмотрим пошаговую инструкцию:

Шаг 1. Дождаться выплаты

Да, прежде чем подавать досудебную претензию, сперва нужно дождаться перечисления денег по факту ущерба в ДТП. Если страховая ещё ничего не заплатила, а просто посчитала на бумаге – спешить не стоит. Дождитесь, пока деньги окажутся на вашем банковском счету. Если их не хватает для нормального ремонта – переходим ко второму этапу.

Шаг 2. Подать в страховую заявление о разногласиях

Такое заявление (оно же досудебная претензия) составляется в свободной форме. Подать его можно любым удобным для вас способом.

Их всего три:

- передача лично в офисе, под роспись,

- электронным способом (на официальный e-mail страховщика или в ЛК на сайте компании),

- ценным письмом по почте.

В заявлении нужно указать данные страховой, свои реквизиты, напомнить о страховом случае и заявить требование доплатить недостающую сумму (либо на основании заключения независимой экспертизы, либо в рамках лимита по ОСАГО).

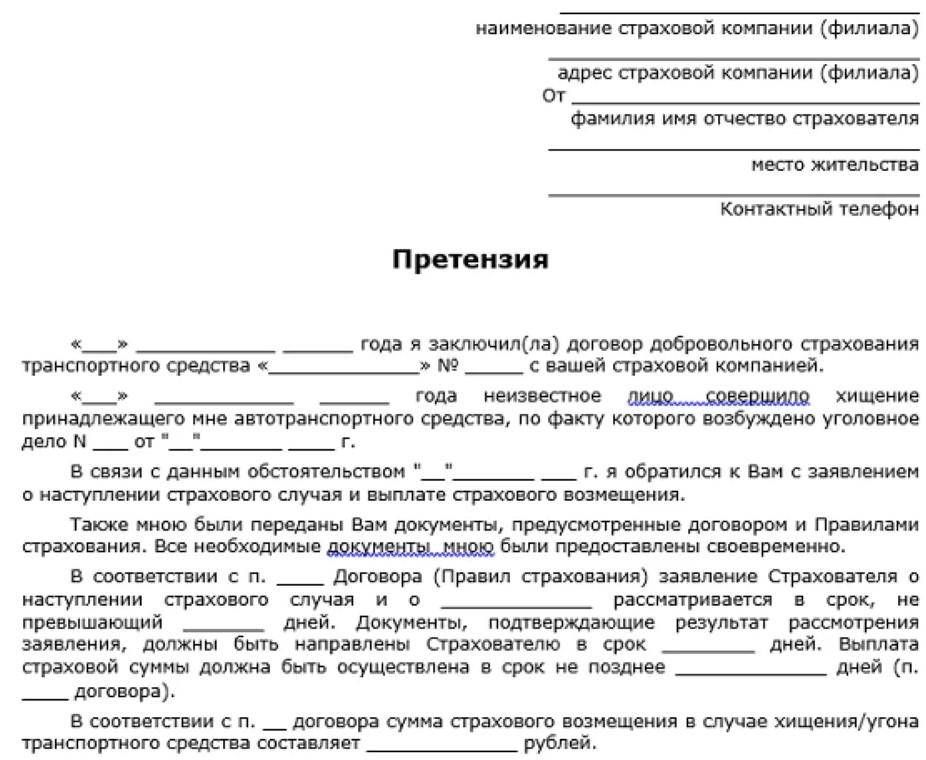

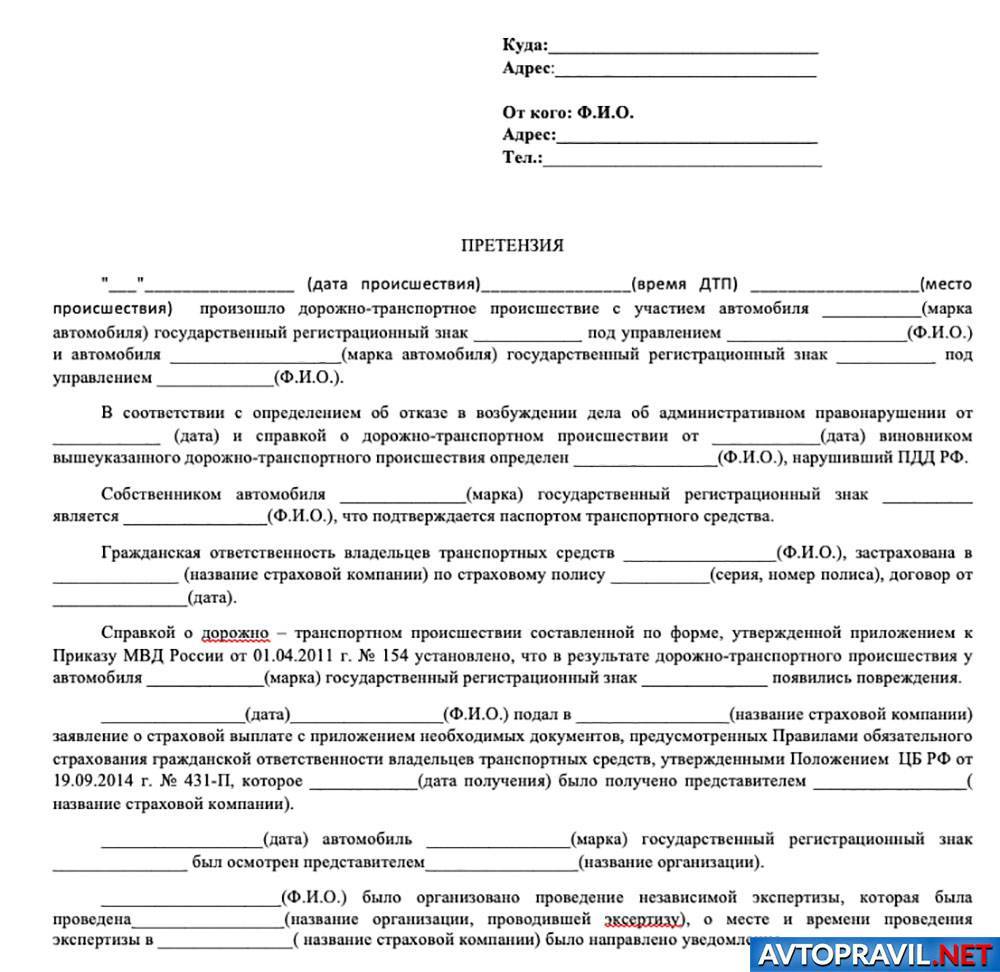

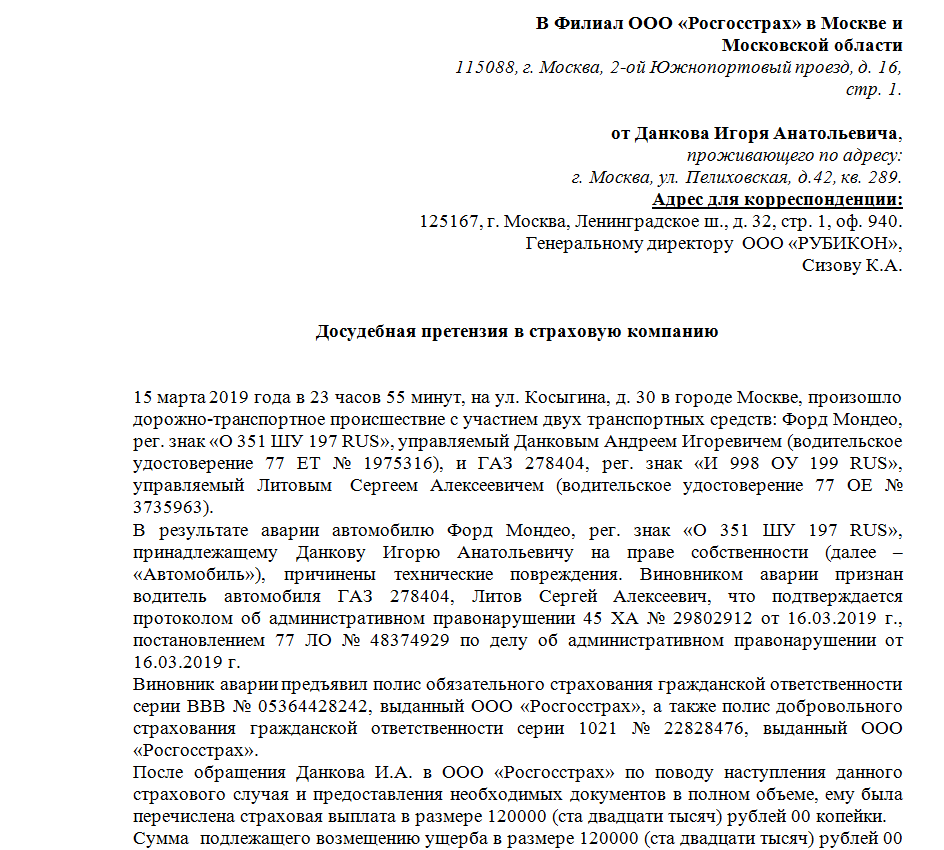

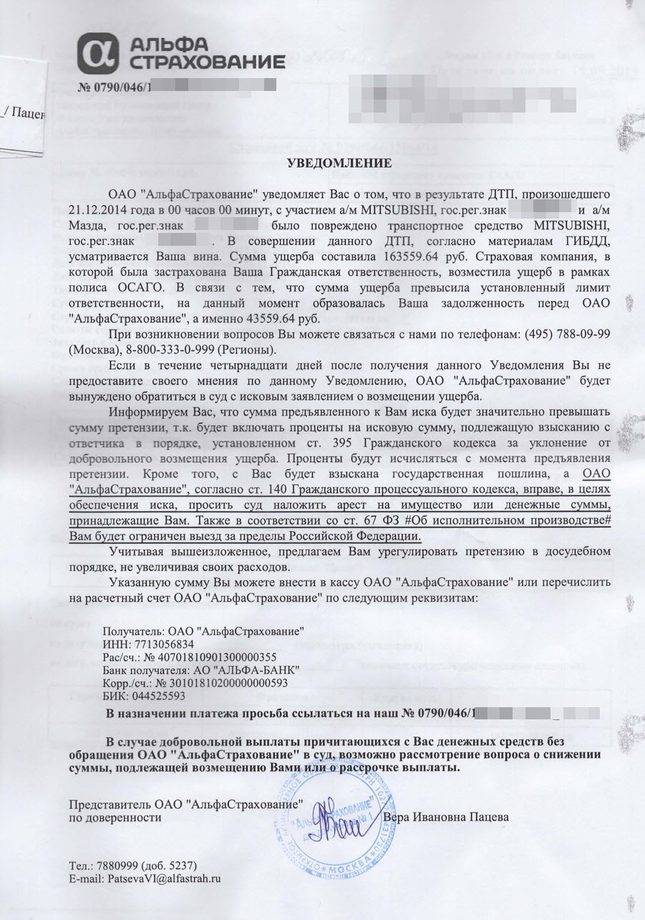

Ниже вы можете скачать правильный образец:

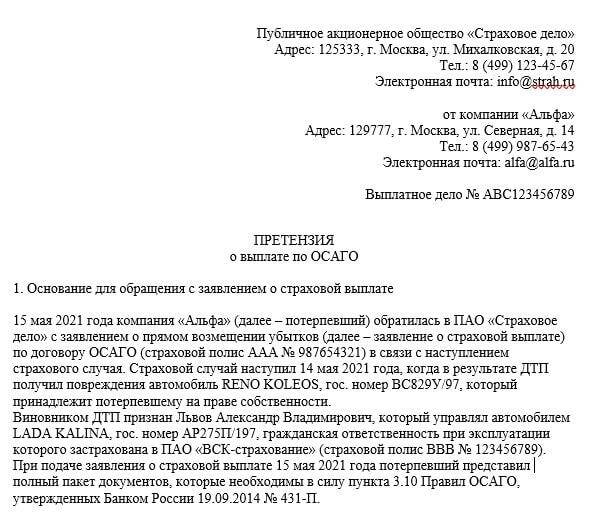

Шаг 3. Направить жалобу финупу

Это третий шаг, который наступает при не достижении результата на предыдущем этапе. Проще говоря, если страховщик отказался доплачивать недостающую сумму, либо вообще не ответил на вашу претензию.

Обращение финансовому уполномоченному подаётся:

- на официальном сайте омбудсмена,

- ценным письмом по почте.

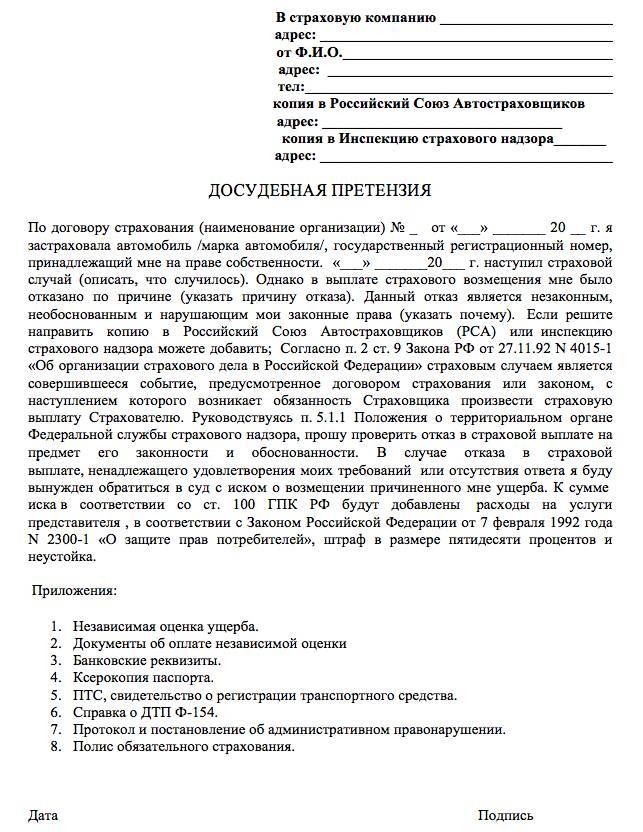

Вот шаблон заявления в адрес финупа по страховому спору:

Тут есть одна тонкость, о которой мы упомянули выше – экспертиза. Финансовый уполномоченный является независимым «судьей». Чтобы разрешить ваш спор со страховой, он обращается в службу обеспечения своей деятельности, специалисты которой привлекают сторонних экспертов к оценке ущерба.

И если в распоряжении финупа окажутся только фотографии и документы от страховой, то он проведёт НЭ по ним. Следовательно, некоторые повреждения могут быть снова не учтены. Для более детального анализа имеет смысл перестраховаться. Направьте омбудсмену фотографии повреждённой машины – их можно сделать при осмотре и разборе автомобиля на любом СТО (это выйдет дешевле, чем заказывать независимую экспертизу).

Шаг 4. Обратиться в суд

Если финуп вынесет устраивающее вас решение, обращаться в суд не потребуется. В ином случае придётся подавать исковое заявление.

Однако учтите, что в 2023 году экспертиза финансового омбудсмена приравнивается к судебной. Это значит, что при подаче иска в суд вам придётся оспаривать уже проведённую финупом экспертизу, указывая суду на неточности в её результате. И для этого придётся делать свою независимую оценку. Если суд примет решение в вашу пользу, он обяжет страховую возместить вам все расходы – на экспертизу, юристов, госпошлину + основную выплату и неустойку 50% в вашу пользу.

Что такое досудебная претензия в страховую компанию

Досудебная претензия — это документ, с помощью которого автолюбители могут добиться правосудия. Она направляется страховщику в том случае, когда права пострадавшей в ДТП стороны нарушены.

Важно отметить, что оформление досудебной претензии — это обязательная процедура, которой должен придерживаться пострадавший автолюбитель. Обращаться сразу в суд, с целью решения вопроса, недопустимо

В каком случае составляется

Зачастую урегулировать спор можно в досудебном порядке.

Основания для подачи:

- Отказ в выплате. Не секрет, что страховщики заинтересованы в привлечение прибыли. В результате этого многие организации отказывают клиентам, ссылаясь на различные пункты правил.

- Занижена сумма выплаты. Это самая распространенная причина обращения. На практике пострадавшая в ДТП сторона получает только 50-70% от полной суммы ущерба. Если ранее сумму ущерба утверждал независимый эксперт, то сегодня уполномоченный сотрудник страховой компании. Водитель имеет право сам сделать экспертизу и запросить разницу, если она превышает сумму полученной компенсации.

- Нарушены сроки перечисления компенсации. В соответствии с законом организация обязана перевести деньги в течение 20 дней. Отсчет начинается с даты предоставления последнего документа.

- Финансовая организация выдала направление на ремонт с нарушением сроков. Пострадавший водитель может получить не только выплату, но и направление на СТО. Если компания выдает направление спустя 20 дней, то можно направлять претензию.

Центральный офис страховой компании Росгосстрах

Что нельзя делать, если хочешь получить выплату?

Если хотите получить выплату по ОСАГО без дополнительных проблем, то главное правило здесь такое: нельзя самостоятельно изменять установленной законом порядок действий после наступления страхового случая.

Бывает, когда пострадавшему водителю машина нужна для езды в срочном порядке, некоторые авторы советуют не ждать страхового осмотра, а провести фото/видео съемку повреждений и устранить неисправности на СТО, взяв документы о выполненных работах. Потом все это предоставить страховщику.

Теоретически подобная схема должна работать, однако на практике такого варианта лучше избегать, т. к. страховая компания (СК) на основании этого может урезать вам возмещение или же отказать в нем, на основании нарушения правил.

При страховом случае лучше не допускать самостоятельного и бесконтрольного развития событий по сценарию СК. Например, не стоит доверять аварийному инспектору, т. к. он работает на страховщика и все делает в его интересах.

Если же машина отремонтирована, то проводите независимую экспертизу на основании платежной документации со СТО, акта осмотра транспортного средства (ТС) и акта о страховом случае — требуйте выдачу этих бумаг и сохраняйте их.

- Допускаемые ошибки с исправлениями в экспертной документации должны быть завизированы подписью «исправленному верить» и печатью.

- Почерк важных документов, составляемых от руки, должен быть однородным.

- Собственную независимую экспертизу, если есть возможность (аккредитация), лучше всего проводить на СТО, где планируется дальнейший ремонт.

- Не нужно идти на обман при собственной независимой экспертизе – страховщики, особенно такие подозрительные, как РЕСО или Росгосстрах, легко его вычислят и все дело развалится, а вы или ваш эксперт будете обвинены в обмане суда.

Что ж, к завершению статьи вы поняли, что недоплаты по ОСАГО явление частое, но исправимое. Результат зависит от целей: при желании вы можете остаться при своем или с неплохим «наваром» – главное действовать обстоятельно и стараться не нарушать правила, а тем более законы.

Ну ка, расскажите ка мне свою историю выбивания недостающих денег из страховой! Вопросы по теме также задавайте — отвечу.

Видео-бонус: 10 желанных профессий прошлого. Уверен, что на каком-то этапе подумаете: «не может быть!

Занижение выплаты

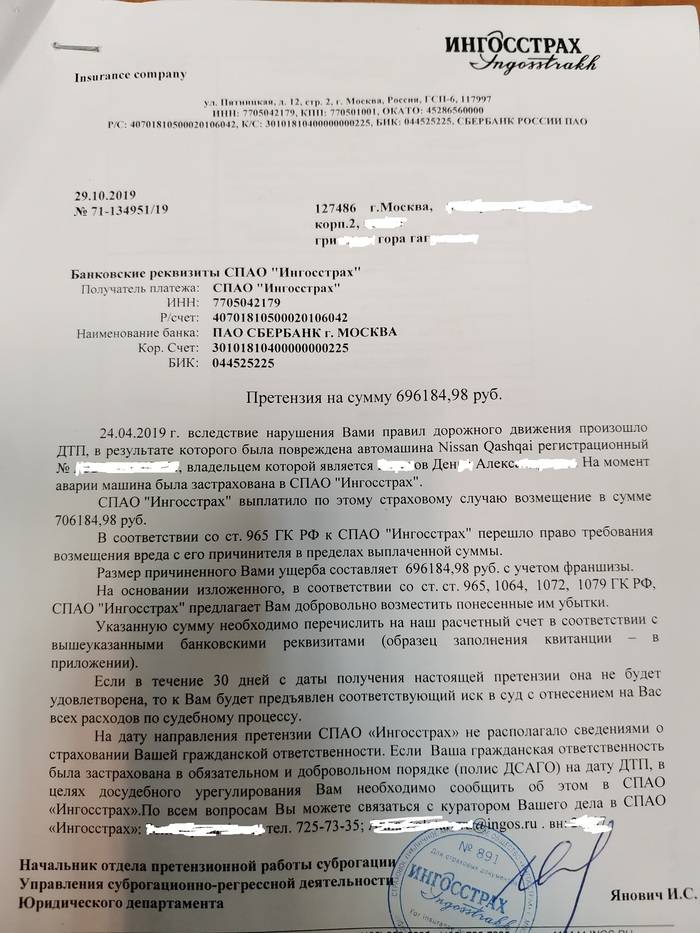

Размер вреда определяет оценщик, используя Положение Банка России от 19.09.2014 N 432-П «О единой методике определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства». Однако подсчёт у двух экспертов может быть диаметрально противоположным.

У пострадавшего в аварии есть возможность потребовать сумму, необходимую для приведения машины в изначальное состояние, с виновника ДТП. При этом вычитается сумма, которую страховая компания уже выплатила потерпевшему. Имеет смысл взыскать недостающую сумму непосредственно с виновника ДТП.

Посмотрите на апелляционное определение Санкт-Петербургского горсуда от 15.12.2020. Некто Ф.В. попал в ДТП с автобусом ООО «Пассажиртранс», страховая компания в 2 приёма выплатила пострадавшему 400 тыс. руб. При этом потерпевший обратился в суд за взысканием расходов по составлению экспертного заключения, эвакуации ТС, дефектовке машины и процессуальных издержек, непосредственно с виновника ДТП.

Из определения усматривается, что суд первой инстанции удовлетворил требования частично, а апелляционного – полностью. В пользу Ф.В. с ООО «Пассажиртранс» было взыскано в счет возмещения расходов по проведению восстановительного ремонта транспортного средства в размере 271359 рублей. Но в ряде случаев есть право взыскивать убытки и со страховой компании.

Кому жаловаться?

Всегда можно пожаловаться в Центробанк на действия менеджеров отдела выплат страховой компании. Однако в случае с занижением суммы возмещения это не принесет ощутимого результата. Если страховщик обоснует свои действия заключением экспертизы, как обычно и происходит, надзорная инстанция вряд ли сочтёт их противозаконными.

Однако всё же остаётся возможность отстоять свое право на выплату в полном объёме. Споры относительно занижения выплаты в денежном выражении можно решить через суд или финансового омбудсмена. В процессе рассмотрения дела будет назначена экспертиза для определения величины ущерба и стоимости устранения повреждений. Вердикт во многом зависит именно от заключения эксперта.

Перед обращением в суд или к омбудсмену автовладелец обязан обратиться к страховщику с письменной претензией. Не исключено, что после получения этого документа страховая компания решит возместить ущерб в полном объёме.

Перспективы подачи досудебной претензии, судебного процесса или вмешательства омбудсмена зависят от обстоятельств спора между автовладельцем и страховщиком. Потому стоит более подробно рассмотреть особенности расчёта размера ущерба по каждому виду страхования.

Занижение выплаты страховщиком

Часто происходят случаи, когда при попадании в ДТП пострадавшие получают компенсацию от страховой компании не в полном размере. Выплаты пострадавшему поступают меньше реальной стоимости ремонта автомобиля почти наполовину. Страховщик занижает сумму выплаты, привлекая собственных оценщиков. Либо, если оценка произведена правильно, страховая компания не платит всю сумму.

Видя такую ситуацию, водитель может понять, что выплаченной страховой компанией суммы не хватит на покрытие ущерба. Поэтому ему нужно обратиться к независимым экспертам и пройти экспертизу ещё раз. Обязательно оценка должна проводиться лицензированной компанией, которая подтверждает реальную сумму ущерба, чтобы предоставить ее к претензии в страховую компанию. А если это не поможет, то следует обратиться к судебному иску. Собрав все документы, нужно составить требование-претензию к страховщику. Можете передать претензию лично, отнеся её в офис страховой компании, или направить заказным письмом почтой. Лучше всего прийти в страховую компанию лично и вручить претензию под роспись сотрудникам страховой компании.

При совершении ДТП пострадавший может обратиться за выплатами в досудебном порядке, то есть, никто на скорую руку не обращается в суд. Если не поступили выплаты или поступили не в полном объеме, подать свое требование-претензию в страховую компанию заявитель имеет право в десятидневный срок. Пять дней остаётся на ответ от страховой компании. Претензия, составленная заявителем, является официальным юридическим документом. Согласно ей, возникают обязательства у обеих сторон.

Игнорирование претензии недопустимо со стороны страховой компании. Это будет нарушением закона. Если дело дойдет до суда, за нерассмотренную претензию компания будет дополнительно оштрафована. После подачи претензии события могут развиваться двумя путями:

- страховая компания сделает выплату,

- или же страховая компания будет игнорировать всякие обращения, и дело будет передано в суд.

Также существуют случаи, когда страховая компания вообще не делает выплаты. Эта ситуация схожа с той, когда страховая занижает выплаты. Конфликт решается таким же образом: в досудебном порядке пострадавшим направляется претензия страховщику.

Почему страховая не доплачивает

С сентября 2014 года при экспертной оценке повреждений ТС, полученных вследствие страхового случая, все расчеты должны выполняться страховщиком по единой методике от Центробанка.

Несмотря на это, возможны ситуации, когда заключения разных экспертов равной квалификации по одному и тому же страховому случаю не совпадают. Почему это возможно?

Дело в том, что методика Центробанка предусматривает единые правила калькуляции, и если вводные сведения будут одинаковы, то такими же окажутся и результаты расчетов.

Но единой методики экспертного обследования пока нет, да и при ее наличии все равно возможны расхождения в оценке, т. к. там многое определяется органолептически, т. е. «на глазок/ощупь». И объем требуемого ремонта также во многом зависит от индивидуального видения специалиста. Поэтому данные для расчетов дают разные показатели.

На различие результатов экспертизы также могут влиять:

- Профессиональная подготовка специалиста и его отношение к своим обязанностям;

- Сложность доступа к скрытым повреждениям, включая инструментальное оснащение;

- Условия осмотра — сильное загрязнение машины или недостаточность освещения.

Страховые компании могут уменьшать суммы выплат по этим и некоторым другим причинам, перечисленным ниже.

В каких случаях страховки недостаточно для покрытия ремонтных работ

В текущем году по новым правилам закона об автостраховании, компенсационные выплаты в случае ДТП заменены проведением ремонта за счет денежных средств страховой конторы. При этом оценка ущерба производится в стандартном порядке, просто сумма на восстановление машины не передается на руки заинтересованному лицу. Таковой получает уже отремонтированное средство передвижения.

Тем не менее, ситуации, когда не хватает на ремонт по ОСАГО, по-прежнему происходят и автовладельцам следует знать, что следует предпринимать в подобных случаях.

Всего возможны 2 варианта, когда страховая выплата значительно ниже стоимости восстановительных работ:

- стоимость устранения повреждений, полученных в результате аварии, превышает лимит, установленный законом;

- страховая контора оценила ущерб ниже, чем таковой составляет на самом деле.

Каждый из указанных случаев обладает рядом нюансов, которые стоит учесть, прежде чем приступать к дальнейшим действиям.

Документы для суда

Подготовка судебного иска – не самое быстрое и простое дело. Обязательно необходимо собрать полный пакет документов:

- Все документы, подтверждающие право собственности на автомобиль.

- Копии документов из ГИБДД о факте ДТП.

- Акт осмотра ТС.

- Акт о наступлении страхового случая.

- Калькуляции от СК и независимой экспертизы.

- Копии искового заявления и подтверждающих документов.

Следует учесть, что необходимо также приложить документы, подтверждающие все расходы на экспертов, юристов и иные расходы, касающиеся подтверждения своей правоты относительно заниженной выплаты.

По решению суда все эти расходы компенсирует страховая компания.

Как понять, что выплатили меньше положенного?

При ДТП один из участников должен вызвать службу ГИБДД, сотрудники которой зафиксируют факт наступления страхового случая. Допускается и самостоятельная регистрация аварии в том случае, если сумма ущерба находится в пределах регионального лимита.

Виновник ДТП представляет сотрудникам страховой компании протокол, в котором зафиксирован факт аварии, с целью получения денежной компенсации. Сумму определяет специалист конкретной компании по страхованию.

Это происходит уже после того, как компенсация будет перечислена фирмой на счет гражданина. Самостоятельную экспертизу можно провести в автосалонах, где независимые эксперты рассчитают конкретную сумму ущерба.

Для того чтобы специальная экспертиза прошла успешно, необходимо:

- найти независимого эксперта;

- составить договор и оплатить;

- доставить автомобиль;

- дождаться официального заключения с суммой ущерба.

Далее сумму, полученную в качестве компенсации, и сумму, высчитанную при экспертизе, сравнивают. При небольших различиях требовать доплаты не стоит. Если же разница между суммами большая, то необходимо составлять претензию и отстаивать свои права.

Как составить претензию

Поскольку цель досудебной претензии — это решение спорного момента мирным путем, то документ должен быть подготовлен правильно. Заполненную жалобу потребуется распечатать и отправить страховщику заказным письмом. Но также можно отнести ее лично и вручить под подпись секретарю или уполномоченному специалисту.

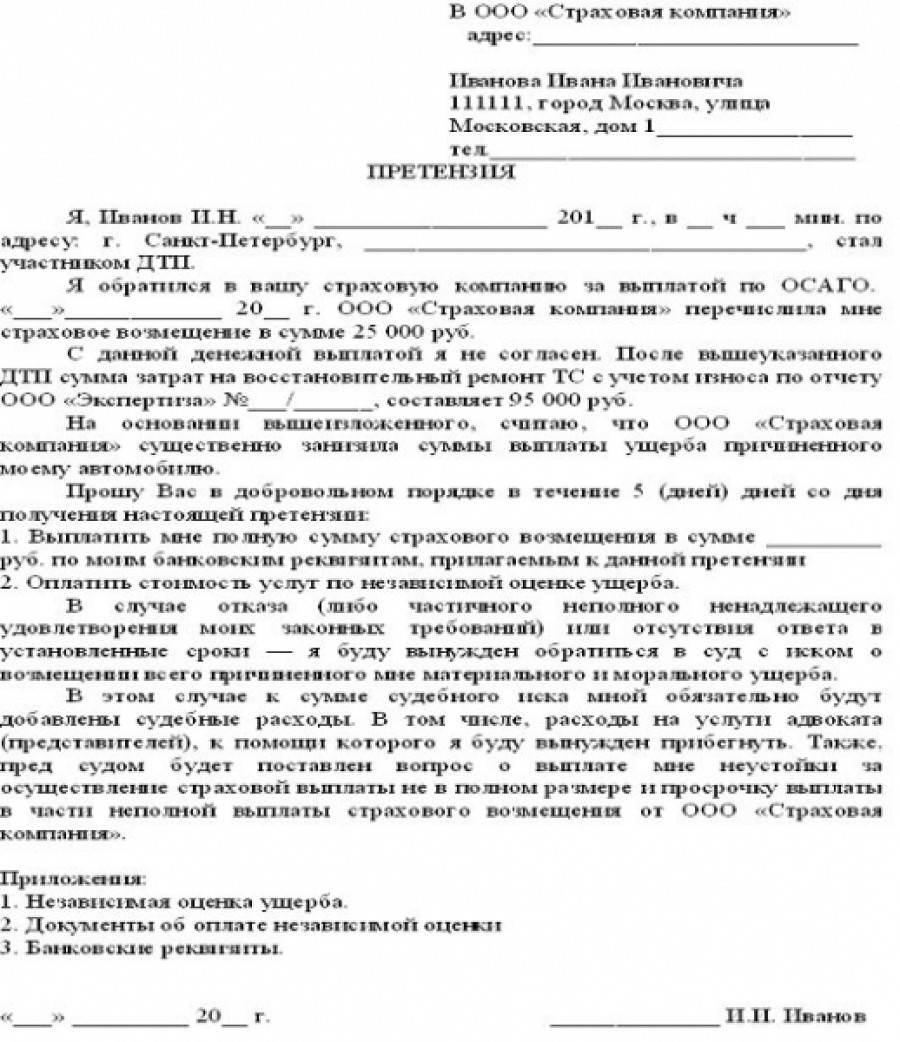

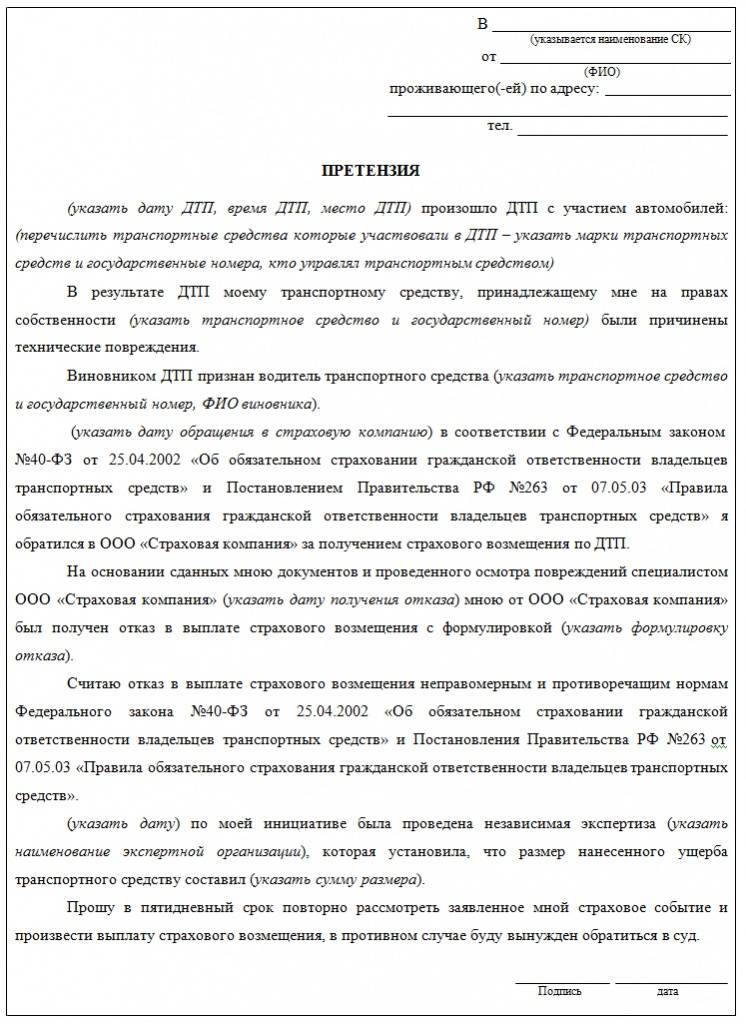

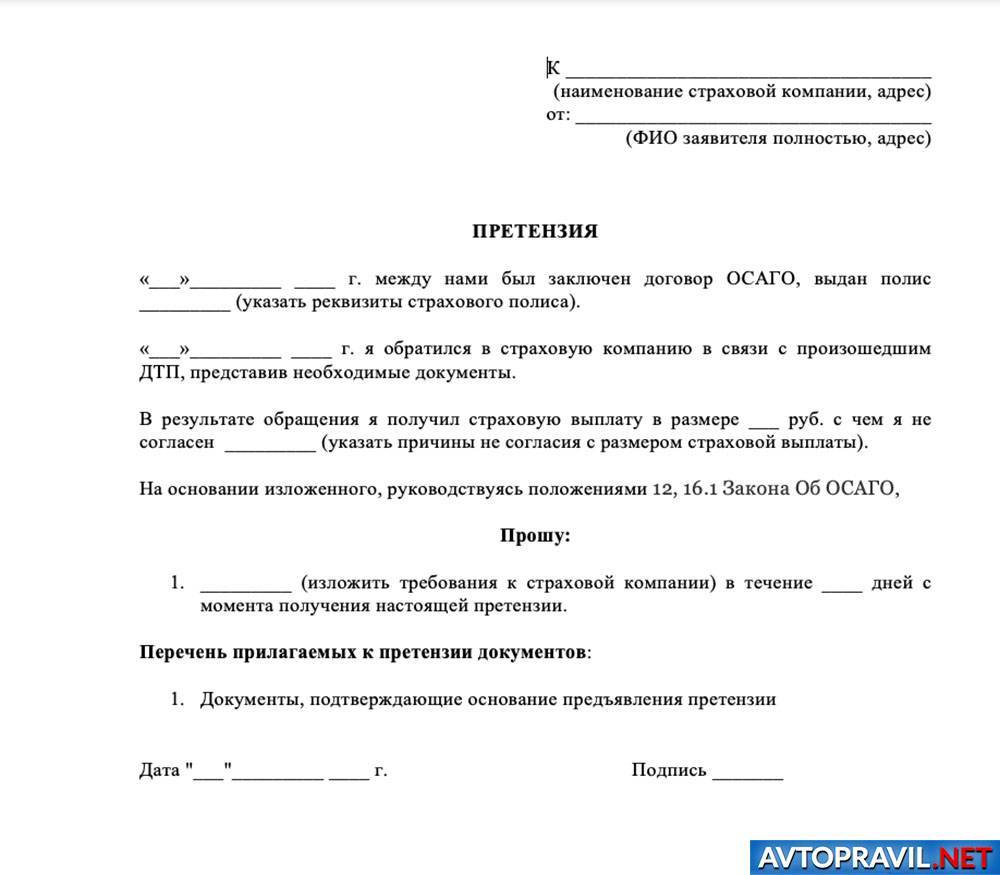

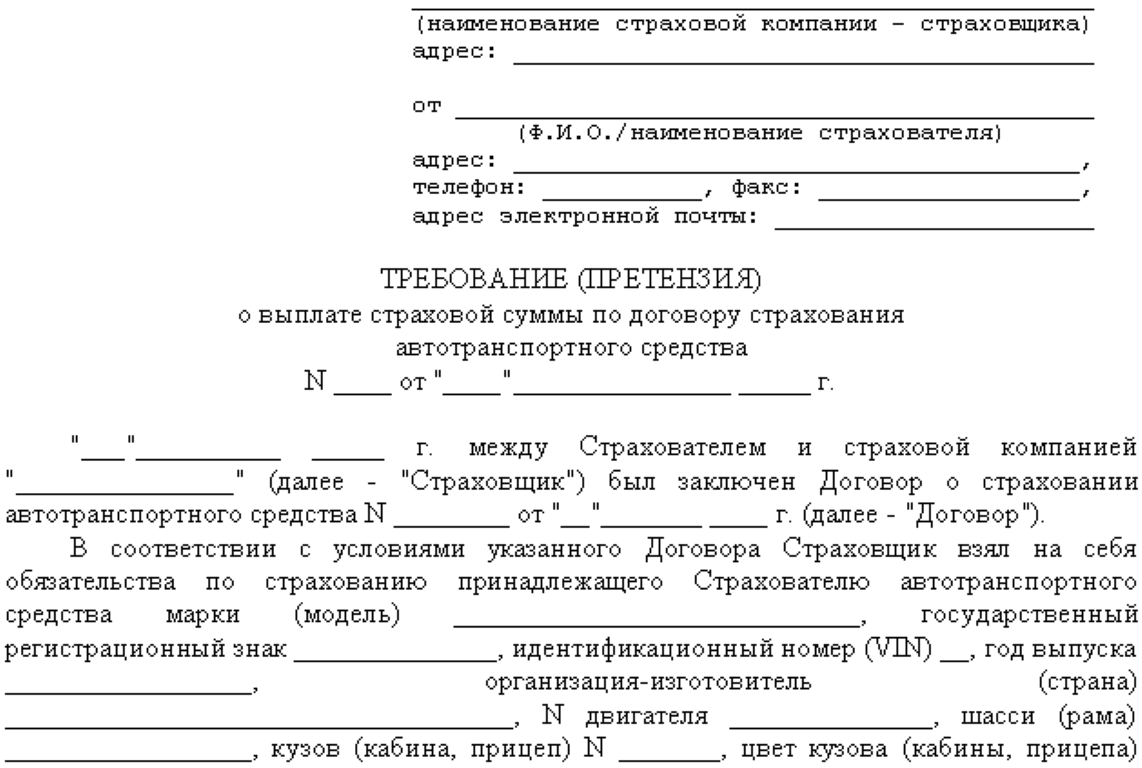

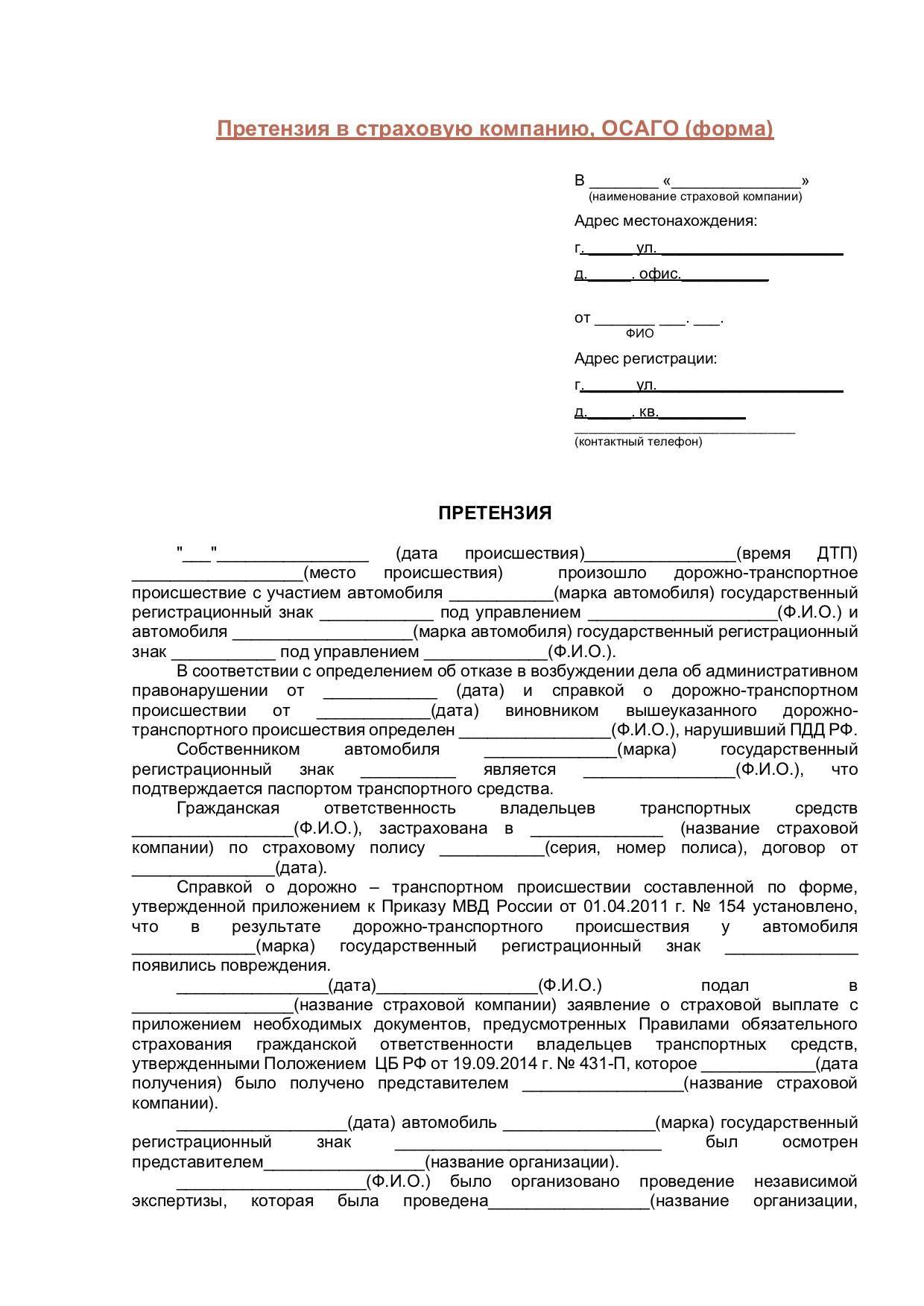

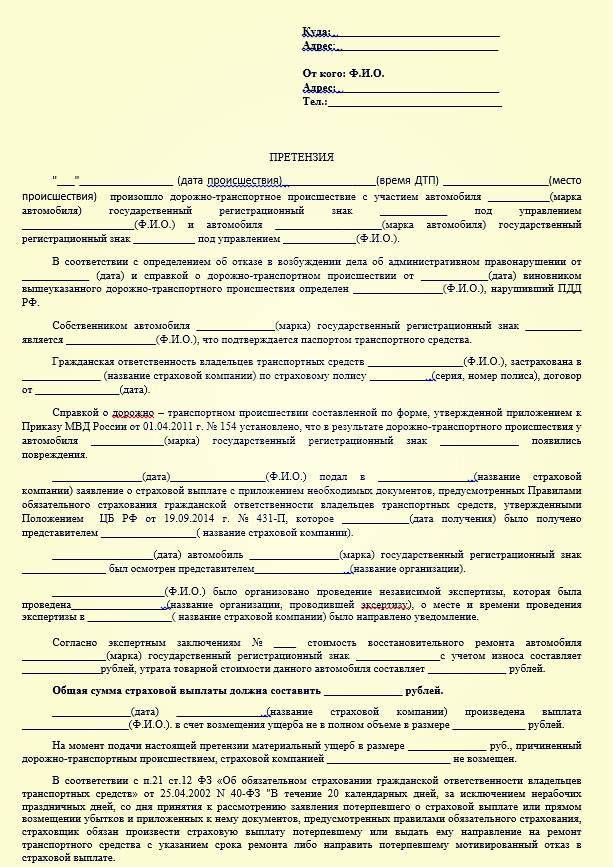

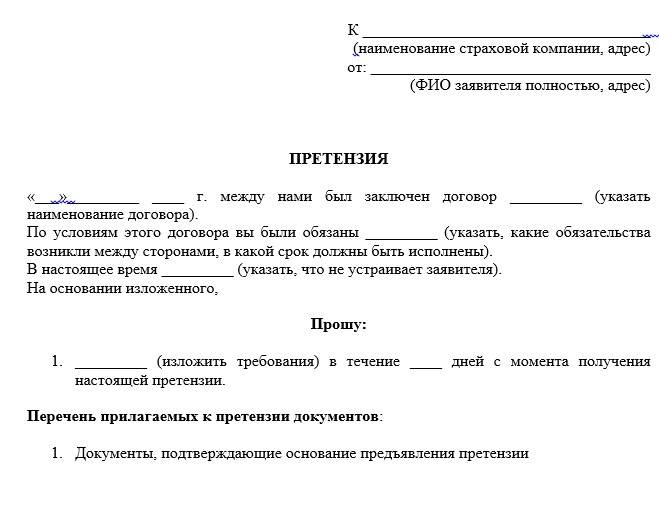

Образец

Если права пострадавшего участника движения нарушены, важно знать, как написать претензию. Вашему вниманию образец, с помощью которого водитель сможет грамотно подготовить документ

Как написать претензию:

| В шапке указать персональные данные пострадавшей стороны и наименование страховой компании, в адрес которой составляется жалоба. | |

| В начале документа указать номер ОСАГО и дату оформления. Дополнительно сообщить дату ДТП. | |

| После написать дату обращения в офис страховщика и какие документы были предъявлены. | |

| На следующем шаге написать сумму полученной компенсации. Также следует указать сумму полного ущерба, которая получена согласно оценке независимого эксперта. | |

| Далее дать ссылку на закон на ст. 12 Закона об ОСАГО, в рамках которой клиент имеет право самостоятельно сделать экспертизу и затребовать недоплаченную разницу. | |

| В завершение указать свои требования, а именно перечисление суммы разницы на расчетный счет. Дополнительно следует прописать срок, в течение которого клиент желает получить ответ. | |

| В конце следует указать список документов, которые прилагаются. |

После, жалобу нужно распечатать, подписать и направить в страховую компанию. При личном обращении следует печатать бланк в двух экземплярах. Второй документ с визой о принятии со стороны специалиста страховой организации автолюбитель оставляет у себя.

Сроки рассмотрения

На законодательном уровне срок рассмотрения претензии не установлен. Единственное, что прописано в законе, это то, что страховщик обязан рассмотреть его и предъявить ответ в разумные сроки.

В результате этого опытные эксперты рекомендуют самостоятельно указывать максимальный срок, в течение которого компания обязана ответить. Оптимальный период составляет от 5 до 10 рабочих дней. Максимальный срок рекомендуют указывать не более 30 дней.

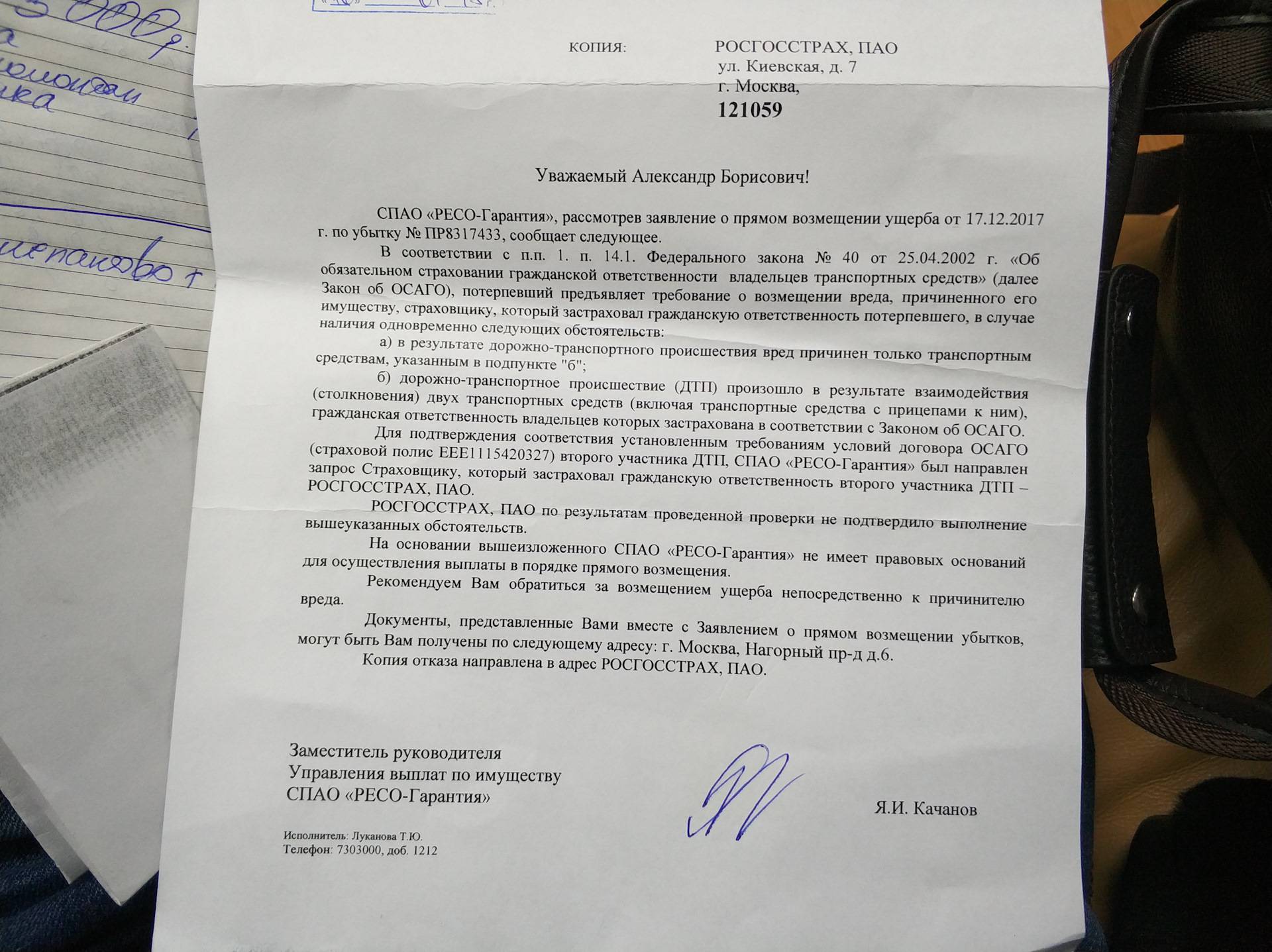

Действия пострадавшего при получении отказа

На практике бывает, что подана претензия по ОСАГО в Росгосстрах или иную компанию, а в ответ получен отказ. В таком случае следует придерживаться простой инструкции.

Действия при получении отказа:

- Отправить досудебную жалобу и получить подтверждение принятия её в работу.

- Спустя указанный срок получить решение в письменном виде.

- Подготовить пакет документов, при вынесении отказа, и обратиться в суд.

Опытные юристы предлагают свою помощь в решении вопроса. При этом оплата за услуги юриста после может быть взыскана со страховщика.

Получается, каждый автолюбитель обязан отстаивать свои права, если страховщик отказывает в выплате или занижает сумму. Для получения компенсации потребуется заполнить претензию, к которой приложить отчет с общей суммой ущерба, подготовленный независимым экспертом.

При получении повторного отказа дело следует передать в суд. На практике такие обращения решаются всегда в пользу пострадавшего.

Почему страховая не доплачивает по ОСАГО

В нашей стране с сентября 2014 года принята единая методика подсчета суммы возмещения ущерба. Она установлена Центробанком России.

Но сказать о том, что подсчеты разных экспертов по одному и тому же ДТП сходятся, нельзя. По какой причине так происходит?

Методика Центробанка подразумевает единые правила расчетов.

В том случае, когда при расчетах принимается во внимание одна и та же информация, конечный результат должен быть идентичным. Но, к сожалению, отличий в калькуляции не получается избежать

Это связано с тем, что даже при наличии единых правил, расхождения возникают из-за разницы в выводах при осмотре автомобиля. Дело в том, что многие моменты во время экспертизы определяются органолептически, то есть «на глаз/на ощупь»

Но, к сожалению, отличий в калькуляции не получается избежать. Это связано с тем, что даже при наличии единых правил, расхождения возникают из-за разницы в выводах при осмотре автомобиля. Дело в том, что многие моменты во время экспертизы определяются органолептически, то есть «на глаз/на ощупь».

Что делать, если страховая не платит по ОСАГО?

Какие основания отказа в выплате по ОСАГО, читайте тут.

Впрочем, и сами объемы ремонтных работ также оцениваются в зависимости от видения проблемы конкретным оценщиком. Именно по этим причинам в окончательных подсчетах наблюдаются отличия.

Кроме этого, на результаты экспертизы оказывают влияние следующие моменты:

- профессионализм эксперта;

- насколько реальна возможность осмотра всех мест повреждений, и есть ли для этого специальное оснащение;

- в каких условиях проводился осмотр автомобиля, степень освещенности помещения.

Таким образом, причин, по которым, в конце концов, сумма комиссионных выплат может стать меньше той, что необходима для восстановления авто, довольно много.

Законные основания для занижения выплат по ОСАГО

Кроме перечисленных причин занижения размеров выплат по ОСАГО, существуют и вполне законные основания.

Выделяют три основные причины:

Не вносятся некоторые повреждения в итоговую смету. Речь идет о расходах на восстановление лакокрасочного покрытия автомобиля, если общая площадь повреждений составляет более 25 %. Кроме этого, не учитываются работы по восстановлению повреждения ЛКП, если причиной их появления является сквозная коррозия;

Некоторые детали заметно изношены. По этому поводу между сторонами часто возникают серьезные споры, которые даже приходится решать в суде. В 2014 году было установлено правило, по которому предел снижения стоимости деталей, подлежащих замене, равняется 50 % от стоимости новых;

В процессе расчетов суммы возмещения убытков не учитывается показатель утери товарной стоимости (Постановление ПВС РФ от 2005 года).

В реальной жизни заставить страховщиков добровольно оплатить утерю товарной стоимости автомобиля после ДТП, довольно сложно. Поэтому часто такой вопрос решается в суде.

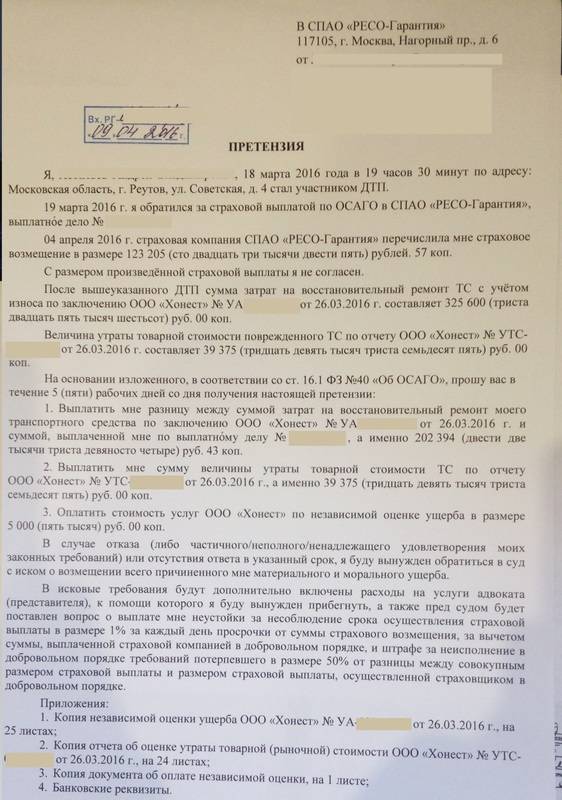

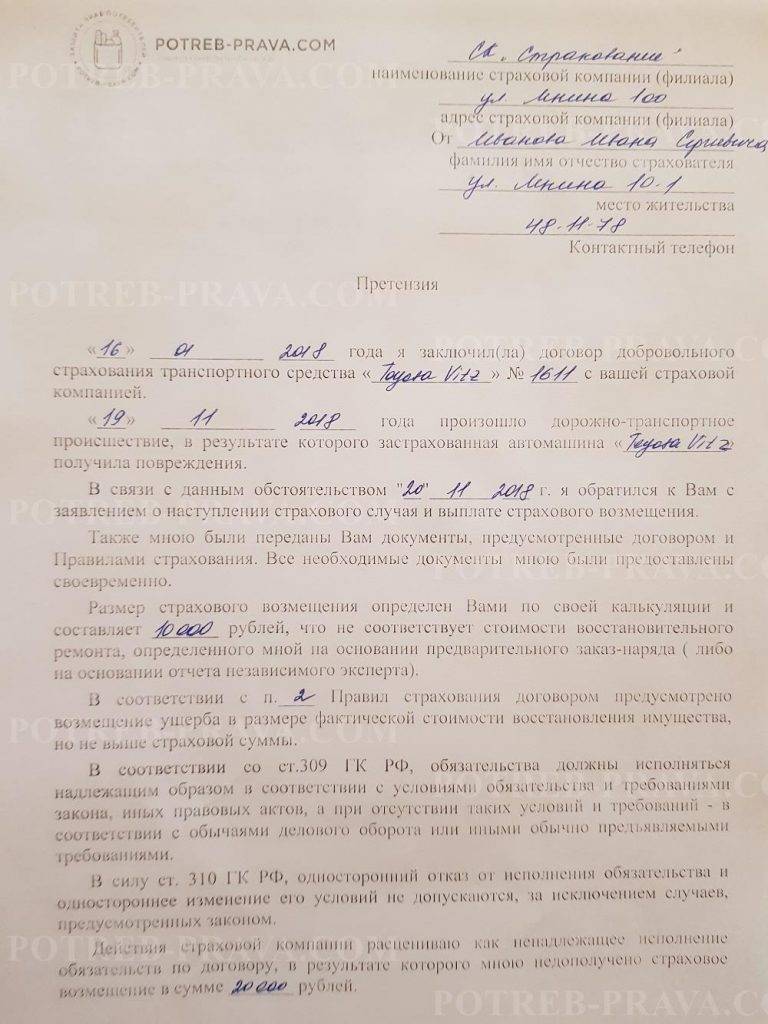

Претензия

Досудебный порядок рассмотрения споров является обязательным условием в правоотношениях со страховой компанией. Это значит, что вы не сможете обратиться в суд, если предварительно не направили страховщику претензию.

В претензии необходимо указать о несогласии с размером произведенной страховщиком страховой выплаты и заявить требование о доплате к ней. Приложите к претензии документы, обосновывающие ваше требование, в частности договор ОСАГО и документы, подтверждающие наступление страхового случая и величину причиненного имущественного вреда (экспертное заключение).

Если ответ страховщика на заявленное требование вас не удовлетворит или ответа не последует в указанный выше срок, можете приступать к составлению искового заявления.

Законные причины занижение уровня выплат

Если страховая компания насчитала слишком маленькую сумму по полису ОСАГО, в некоторых случаях для этого у нее могут быть вполне законные основания.

Если страховая компания насчитала слишком маленькую сумму по полису ОСАГО, в некоторых случаях для этого у нее могут быть вполне законные основания.

Чаще всего это касается следующих причин:

- Исключение некоторых повреждений из итоговой суммы составленной сметы. Чаще всего это касается лакокрасочных покрытий транспортного средства. В большинстве случаев компания не платит за это, если вред составляет более 25 процентов всей площади машины или же присутствуют коррозийные явления. В подобных ситуациях эксперты делают вывод, что повреждения появились на протяжении длительного периода времени, а не непосредственно самого ДТП.

- Износ определенных деталей, требующий их замены. Страховка чаще всего не покрывает таких расходов, так как они происходят на протяжении значительного срока, а не в процессе аварии. На законодательном уровне подобные вопросы еще до конца не урегулированы. Поэтому у каждого владельца ТС остается право оспорить ту сумму, которую насчитала страховая компания. При этом суд далеко не всегда станет на сторону истца.

- Расчет объема возмещений без учета утери товарной стоимости. В соответствии с постановлением ПВС страховщик не имеет права убирать УТС из окончательной суммы выплаты. Именно поэтому малая компенсация по подобной причины всегда становится объектом разбирательств в суде.

Для первого случая необходимы определенные условия, такие как отсутствия пострадавших людей, ограниченный объем ущерба 50 тысячами рублей, участие не более 2 ТС, наличие полиса ОСАГА у всех субъектов аварии, а также полное согласие сторон по поводу происшествия.

Что касается сотрудников ДПС, то они нередко заполняют документы очень небрежно и быстро. Несмотря на то, что они берут ответственность за оформление ДТП на себя, наличие ошибок – это типичная ситуация

Поэтому очень важно их действия проверять, а все повреждения фиксировать на фото и видео

В итоге, почему выплачивает страховая компания заниженные компенсации, вполне объяснимо. Поэтому к этому нужно быть готовым.

Резюме: к проблемам с ОСАГО нужно быть готовым

Итак, даже наш поверхностный анализ выявил ряд проблем полиса обязательного автострахования. Главная из них – нежелание компаний в полной мере рассчитываться по своим обязательствам. И их можно понять: рынок ОСАГО дышит на ладан, с трудом балансируя на грани рентабельности.

Впрочем, это проблемы страховщиков, а не автолюбителей. Если вы столкнулись с формализмом со стороны компании, отказом в возмещении убытков или попыткой взыскать суммы в порядке регресса, нужно действовать. Полагаю, что без услуг юриста не обойтись, и не лишь бы какого, а хорошего специалиста в сфере автострахования.

Нужно ли составлять досудебную претензию по ОСАГО после ДТП в 2023 году?

Да, это обязательное требование при взыскании ущерба в 2023 году.

После того, как участники ДТП оформили происшествие и получили документы в ГИБДД, они обращаются в страховую компанию. Та принимает документы и оценивает размер ущерба. Далее в течение 20 дней страховщик должен либо выдать направление на ремонт автомобиля в СТО, либо возместить ущерб по ОСАГО денежными средствами. Вот тут и случаются неприятности. Потерпевшие могут не согласиться с суммой выплат от страховщика или столкнуться с некачественным ремонтом машины.

Вкратце досудебный порядок выглядит так:

- Подача досудебной претензии страховщику.

- Ожидание установленных законом сроков (15 или 30 дней).

- Обращение с заявлением к финансовому уполномоченному, который рассматривает возникший спор и выносит решение.

- Получение удостоверения ФинУпа для дальнейшего взыскания ущерба со СК или обжалование действий страховой компании в судебном порядке – через 10 дней после принятия омбудсменом решения по спору.

Посредник в лице финансового омбудсмена появился в конфликтах по ОСАГО с 1 июня 2019 года. Раньше можно было составить досудебную претензию страховой, а потом сразу идти в суд. Но вот уже несколько лет действует новый порядок. Миновать участие ФинУпа у вас не получится. Ну а если всё же рискнёте, то суд даже не примет ваше исковое заявление.

В качестве подтверждения тезиса пункт 94 Постановления Пленума ВС РФ № 58:

Заявление о разногласиях и досудебная претензия – это одно и то же?

Внесём ясности в терминологию.

«Досудебная претензия», как понятие в рамках взыскания ущерба по ОСАГО, ушла в прошлое. А всё потому, что из нормативно-правовых актов убрали этот юридический термин. На смену ему пришло заявление о разногласиях или заявление с требованиями к страховщику. На практике 2023 года грамотнее употреблять один из этих двух вариантов. Однако термин «досудебка» до сих пор используется в разговорной речи.

Важнее понять, что подача заявления о разногласиях (претензии) является обязательным требованием для досудебного урегулирования спора со страховой организацией.

Вас также заинтересует:

- Что делать, если в страховой компании не принимают документы по ДТП?

- Какие выплаты можно получить по ОСАГО после ДТП?

- Что делать, если не согласны с суммой выплаты после ДТП? Инструкция

В каких случаях я могу это сделать?

Заявление о разногласиях подаётся после того, как страховщик даст ответ на ваше первичное обращение о страховом возмещении после ДТП. И только в случаях, если решение страховщика не устраивает вас, как потерпевшую сторону.

Как итог, получаем нижеследующие основания для её подачи.

- Досудебную претензию нужно подавать, если страховая отказывается выплачивать по ОСАГО.

- Если занижает сумму выплат, хотя ущерб гораздо больше (но допускается погрешность в 10%). Например, эксперты насчитали ремонт на 140 тысяч рублей, а страховая выплатила вам всего 90 тысяч рублей.

- Не соблюдает сроки перевода денег – на это законом отводится 20 дней.

- Выполняет некачественный ремонт транспортного средства (не по закону, а в «дружественных» СТО).

- Производит неверные расчеты ущерба после ДТП.

- Привлекает «своих» оценщиков.

Словом, вы, как потерпевший, не согласны с действиями или бездействием страховщика. Во всех вышеописанных случаях нужно составлять и направлять досудебную претензию с конкретными требованиями.

Шаг № 1: организуйте проведение экспертизы после получения возмещения

После ДТП автовладелец направляет заявление и документы в страховую компанию для получения страхового возмещения (п. 1 ст. 12 Закона об ОСАГО). Далее в течение 5 рабочих дней с даты подачи заявления он обязан представить поврежденный автомобиль или его остатки для осмотра или независимой технической экспертизы. Осмотр и экспертиза проводятся за счет страховой компании, и она не может обязать автовладельца их оплачивать (п. 10 ст. 12 Закона об ОСАГО; Информационное письмо Банка России от 19 октября 2020 г. № ИН-06-59/151).

Если потерпевший автовладелец не согласен с результатами экспертизы и размером полученной страховой выплаты, он может самостоятельно организовать и оплатить экспертизу. Это необходимо для подтверждения того, что страховая выплата занижена и не покрывает расходы на ремонт автомобиля (ст. 12.1 Закона об ОСАГО).

С просьбой провести экспертизу надо обратиться в экспертную организацию или к эксперту-технику. При этом эксперт, который подготовит заключение, должен соответствовать требованиям Приказа Минтранса России от 22 сентября 2016 г. № 277. В частности, он должен быть включен в реестр экспертов-техников Минюста России.

Почему страховая занижает выплату по ОСАГО

Все дело в том, что такое случается по ряду причин. Рассмотрим каждую:

- Способ оценки. Все специалисты делают осмотр, как говорится на ощупь и глаз. В результате этого итоговая сумма ущерба может значительно различаться.

- Профессиональные навыки специалиста. Не секрет, что многое зависит от профессионализма эксперта. Опытные специалисты могут подготовить отчет не только быстро, но и максимально достоверно, чего нельзя сказать про новичков.

- Условия осмотра. Это основной фактор, который играет значимую роль. Машина должна быть представлена в чистом виде, в светлое время суток. При плохом освещении часть повреждений может быть не замечена и не учтена при составлении отчета.

Необходимо учитывать, что страховщики могут занизить сумму компенсационной выплаты также по законным причинам.

Заключение

Что ж, к завершению статьи вы поняли, что недоплаты по ОСАГО явление частое, но исправимое. Результат зависит от целей: при желании вы можете остаться при своем или с неплохим «наваром» – главное действовать обстоятельно и стараться не нарушать правила, а тем более законы.

Ну ка, расскажите ка мне свою историю выбивания недостающих денег из страховой! Вопросы по теме также задавайте — отвечу.

Видео-бонус: 10 желанных профессий прошлого. Уверен, что на каком-то этапе подумаете: «не может быть!

Делитесь моей статьёй во Вконтакте или где вы там сидите. Буду признателен. Также оформляйте подписку на новые статьи. Пока!