Что такое расширенная страховка?

Другое название расширенной страховки ОСАГО – ДСАГО. Полис защищает имущественные интересы автовладельца от риска гражданской ответственности. Расширенная страховка ОСАГО предоставляется в соответствии с нормами ФЗ №40 от 25 апреля 2002 года «об ОСАГО», однако наделяет водителя дополнительными возможностями. В пункте 5 статьи 4 вышеуказанного нормативно-правового акта отражается присутствие у клиента права воспользоваться дополнительными услугами по собственному желанию.

Внимание! Если у вас возникнут вопросы, можете бесплатно проконсультироваться в чате с юристом внизу экрана или позвонить по телефонам Москва; Санкт-Петербург; Бесплатный звонок для всей России. Лицо имеет право купить ДСАГО по собственному желанию

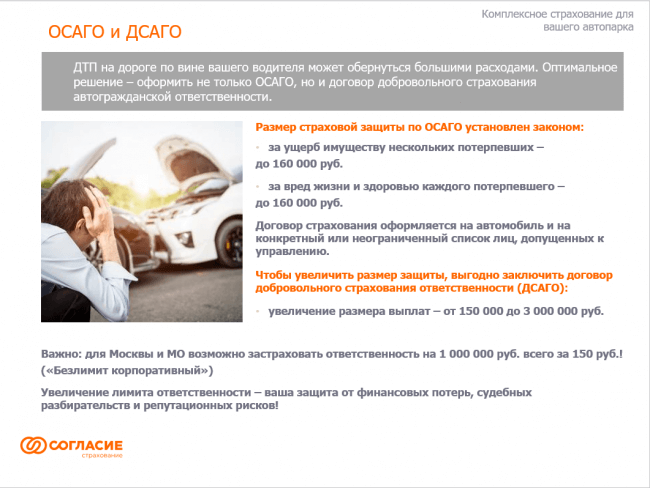

Услугу рекламируют довольно мало. Однако страховые агенты могут предложить клиенту воспользоваться полисом. Расширенный ОСАГО отличается от классического полиса страхования автогражданской ответственности повышенным лимитом возмещения. Размер суммы, в пределах которой страховщик предоставит компенсацию, зависит от условий договора

Лицо имеет право купить ДСАГО по собственному желанию. Услугу рекламируют довольно мало. Однако страховые агенты могут предложить клиенту воспользоваться полисом. Расширенный ОСАГО отличается от классического полиса страхования автогражданской ответственности повышенным лимитом возмещения. Размер суммы, в пределах которой страховщик предоставит компенсацию, зависит от условий договора.

Размер возмещения по расширенной страховке ОСАГО существенно меняется в зависимости от организации. Обычно оно устанавливается в размере нескольких миллионов руб. Среди диапазона удастся выбрать подходящую сумму. Так, Росгосстрах предлагает жителям региона расширить стандартный ОСАГО до 1,5 млн руб. При этом жители Санкт-Петербурга, Москвы и областей смогут повысить размер возмещения по ДСАГО до 3 млн руб. Другие страховые организации предлагают гражданам выплату в размере до 5 млн руб. Многое зависит и от выбранного тарифа. Чем выше размер возмещения, тем сильнее повысится стоимость полиса расширенной страховки ОСАГО.

Что такое расширенная автогражданка – ДОСАГО?

ДОСАГО расшифровывается как добровольное страхование автогражданской ответственности. Иногда такой полис именуют короче: ДСАГО, ДАГО или даже ДГО. В народе же такую страховку называют расширенной.

И страховым полисом, в полном смысле, ДОСАГО не является. Почему? Потому, что это не самостоятельная страховка, а расширение обязательного ОСАГО. То есть, к имеющейся обычной автогражданке, за дополнительную плату, добавляется больше функций и услуг.

Основная возможность, предоставляемая ДОСАГО – увеличение стандартного лимита страховых выплат на требуемую страхователю величину. При наступлении ДТП, если вы виновник, а пострадавшее авто окажется дорогим, платить за его ремонт из собственного кармана придется меньше или не придется вовсе.

Но страхователь не сможет приобрести расширенную автогражданку без наличия базовой. Давайте посмотрим, что конкретно их отличает.

Чем ДОСАГО отличается от ОСАГО?

Вы уже поняли, что ДОСАГО/ОСАГО это одно и то же по сути, но с различиями в деталях. Есть два главных отличительных признака ДОСАГО:

- Добровольность покупки этого расширения – по закону вас никто не вправе заставить его приобрести;

- Страхователь сам устанавливает сумму максимального лимита страхового возмещения, а не государство или страховщик.

Также страховщик, в случае с добровольным страхованием, менее связан законодательными ограничениями. Поэтому в разных страховых компаниях (СК) условия могут различаться.

Но в любом случае в расширенный пакет включаются дополнительные услуги, которые могут быть бесплатными или платными, с обязательным вхождением в пакет или с возможностью их выбора – все это также определяется страховщиками.

Вот базовый список услуг, обычно идущих вместе с ДСАГО:

- Исключение коэффициента износа поврежденных деталей из расчетов страхового возмещения – обычно платно;

- Эвакуация с места ДТП (если эвакуатор вызывается через страховщика) – обычно бесплатно;

- Прибытие на место ДТП аваркома (аварийного комиссара) – обычно бесплатно;

- Техническая помощь при текущих неисправностях в дороге, с возможностью эвакуации или ремонта на месте – обычно бесплатно;

- Вызов заправщика в дороге – обычно бесплатно.

Можно сказать, что ОСАГО – это обязательная гражданская обязанность водителя, а ДСАГО – страхование от возможных выплат из своего кармана при ДТП + использование дополнительных услуг.

Что говорит закон?

Так, как добровольная автогражданка есть расширение обязательной, то и основное законодательство в обоих случаях одинаково.

Это нормативные акты:

- Федеральный закон № 40 – «Об обязательном страховании гражданской ответственности владельцев ТС» (от 25.04.2002 г.);

- Федеральный закон № 4015-1 – «Об организации страхового дела в РФ» (от 27.11.1992 г.);

- Федеральный закон № 51 – ГКРФ, часть 2, гл. 48, ст. 927 и след. (от 26.01.1996 г.).

Сюда можно отнести и Постановление Президиума ВАС РФ № 2762/13 (от 30.07.2013 г.), касающееся права страхователя на личный выбор или отказ от расширения обязательного полиса.

Непосредственно за ДСАГО отвечает пункт 5 ст. 4 ФЗ № 40 (Об ОСАГО), в котором говорится, что страхователи, купившие базовый полис автогражданки, имеют право на дополнительное страхование, если на то имеются причины или желание.

Что такое ДСАГО

Данный страховой продукт предлагается многими компаниями, причем выбирается он каждым автовладельцем на добровольной основе. Перед его приобретением необходимо изучить условия, на которых он выдается, причем они определяются самостоятельно всеми страховыми организациями.

Важно! Недостатком ОСАГО, являющимся обязательным страховом полисом, считается небольшая сумма денег, которая максимально может выплачиваться после аварии, поэтому у многих людей возникает необходимость требовать дополнительные средства с виновника ДТП. Отличием ДСАГО является то, что страховые компании увеличивают суммы денег, которые могут выплачиваться владельцам полисов при попадании в аварию, где они являются пострадавшей стороной

Поэтому назначением ДСАГО является:

Отличием ДСАГО является то, что страховые компании увеличивают суммы денег, которые могут выплачиваться владельцам полисов при попадании в аварию, где они являются пострадавшей стороной. Поэтому назначением ДСАГО является:

- страховой полис приобретается только после принятия добровольного решения автовладельцем;

- увеличивается ограниченная сумма, которая выплачивается постиравшим участникам ДТП страховыми компаниями.

Важно! ДСАГО не является заменой ОСАГО, поэтому если возникает необходимость в полисе ДСАГО, то придется покупать два этих документа

Расшифровка ДСАГО

ДСАГО представляет собой Добровольное Страхование Авто Гражданской Ответственности. Важным отличием данного документа от стандартного ОСАГО является то, что приобретается и выбирается он владельцами транспортных средств исключительно на добровольной основе. Стоимость полиса ДСАГО может значительно отличаться в различных страховых организациях.

Что такое ДСАГО? Фото:slideshare.net

Правила ДСАГО

Перед приобретением данного документа учитываются некоторые правила, о которых должен знать каждый автовладелец:

- покупать полис можно только после получения документа ОСАГО;

- его стоимость может быть разной, поэтому для выгодной покупки непременно изучаются предложения различных страховых компаний;

- чтобы изучить все правила сотрудничества с определенной организацией, необходимо проконсультироваться с ее специалистами до непосредственной оплаты полиса.

Таким образом, покупка ДСАГО считается оптимальной для автовладельцев, которые обладают дорогостоящими транспортными средствами, поэтому даже незначительные повреждения в ДТП приводят к необходимости тратить на ремонт существенные денежные средства, а выплаты по ОСАГО не являются достаточными для покрытия всех убытков.

Стоимость полиса и факторы, влияющие на нее

Стоимость данного полиса полностью зависит от ценовой политики выбранной страховой компании. При этом на нее влияют разные значимые факторы, к которым относится:

- вид автомобиля, так как отечественное транспортное средство будет застраховано по меньшей стоимости по сравнению с иностранным дорогостоящим авто, а обусловлено это тем, что и цена самих машин значительно отличается;

- размер максимальной выплаты, которая будет выплачена пострадавшей стороне в ДТП, причем данная сумма может быть выбрана самим автовладельцем, а от этого параметра отталкиваются работники страховой организации в процессе определения стоимости полиса;

- срок, на который приобретается полис, причем можно выбрать несколько месяцев или год, а при этом стоимость таких полисов будет значительно отличаться;

- год выпуска машины, так как для новых автомобилей стоимость страховки будет меньше, чем для старых машин;

- мощность двигателя, имеющегося в автомобиле, однако некоторые страховые компании не учитывают данный фактор при определении стоимости страховки;

- возраст каждого человека, который будет вписан в страховку, поэтому будет иметь право пользоваться авто;

- страховой стаж будущих водителей, так как если он меньше трех лет даже у одного человека, вписываемого в страховку, то стоимость ее будет значительно увеличена.

Почему стоит делать ДСАГО, расскажет это видео:

Важно! Максимальная сумма, которая может быть выплачена владельцу полиса, может составлять даже несколько миллионов рублей, однако для небольших регионов, в которых количество машин считается не слишком значительным, выбор такой значительной суммы считается нецелесообразным

Что это

Большое количество автомобилистов интересуются, что же такое система ДСАГО и зачем она нужна водителям. Определение здесь достаточно простое. Это добровольный вид страхования автогражданской ответственности, который выступает лишь в качестве дополнения к основному и обязательному полису ОСАГО. При этом каждый прекрасно знает, что такое обычный ОСАГО и зачем оно нужно водителю. ДСАГО выступает как составная часть обязательной страховки автогражданской ответственности, и приобретается сугубо по желанию самого автомобилиста. В отличие от ОСАГО, ДСАГО обязательным не является. В зависимости от того, какой ущерб или вред водитель нанёс пострадавшей стороне или его имуществу, максимально страховая компания может осуществить выплаты по ОСАГО в размере 400-500 тысяч рублей. Эти лимиты регулируются на законодательном уровне, то есть они одинаковые для всех страховщиков и самих страхователей.

Но таких денег не всегда достаточно, чтобы в полной мере покрыть причинённый ущерб. В результате дополнительные средства взыскиваются с виновника через суд. Уже в суде принимается решение о том, что виновник обязан за счёт личных средств покрыть часть расходов на компенсацию пострадавшей стороне. Именно здесь возникает необходимость в ДСАГО. С помощью этого дополнения к обязательной страховке можно повысить лимит своей автогражданской ответственности

Тем самым можно избежать выплат из своего кармана, а полностью переложить ответственность за компенсацию на страховую компанию. Важно понимать, что здесь речь идёт уже о добровольном страховании. Это означает возможность каждого страховщика индивидуально определять, какие будут максимальные выплаты и расценки на дополнительную услугу

Этот вопрос законодательством не регулируется. Можно выделить несколько основных особенностей, которыми характеризуется дополнительная страховка:

- Оформление осуществляется сугубо как дополнение к своему основному и обязательно действующему полиса обязательной автогражданской ответственности;

- ДСАГО нельзя оформить как отдельную страховку;

- Автовладелец сам может определить, какая будет максимальная сумма по страховым выплатам. Это напрямую влияет на стоимость полиса;

- За текущий год оформлялись полисы с лимитами от 300 тысяч до 30 миллионов рублей;

- Самым распространённым вариантом страхования по ДСАГО является 1 миллион рублей.

Но не все автовладельцы понимают, зачем оформлять этот полис, и кому он вообще необходим. Есть несколько категорий водителей, для которых ДСАГО действительно может считаться необходимостью. К ним относятся:

Жители крупных городов и мегаполисов. Вероятность ДТП в таких населённых пунктах значительно выше, чем в маленьких городах. При этом попасть в аварию можно даже при большом опыте вождения. Интенсивное движение и большое количество автотранспортных средств повышают шанс столкнуться со страховым случаем;

Новички и начинающие автомобилисты. Статистика ярко свидетельствует о том, что именно с участием новичков происходит наибольшее количество аварий и ДТП

Неуверенность, чрезмерная осторожность и невнимательность приводят к неприятным ситуациям, где настоящим спасением может стать страховка с увеличенными лимитами;

Неаккуратные водители. Даже при внушительном стаже некоторые автомобилисты отличаются слишком агрессивным и неаккуратным стилем вождения

Чтобы минимизировать собственные риски, ДСАГО станет хорошим дополнением к основной обязательной страховке.

Оформлять дополнительный полис или нет, каждый решает для себя сам. Это добровольное мероприятие, имеющее ряд преимуществ. Потому стоит задуматься относительно пользы такого полиса конкретно в вашем случае.

Особенности ДОСАГО

Выбирая привлекательный страховой продукт, расширяющий лимиты гражданской ответственности, следует принимать во внимание его особенности. Среди основных особенно выделим

Страховая сумма: агрегатная или неагрегатная

Каждый автолюбитель сам решает, что выбрать. При этом он должен знать, как происходит выплата.

Агрегатная – это указанный размер ответственности. Страховая сумма уменьшается на размер выплат.

Неагрегатная – это размер ответственности, зафиксированный в договоре, который остается без изменений на весь срок. Для наглядности это можно изобразить следующим образом:

| Договор ДОСАГО на 500000 руб. | Агрегатная сума (руб.) | Неагрегатная сумма (руб.) |

|---|---|---|

| Произведена первая страховая выплата в размере 250000 руб., осталось: | 500000-250000=250000 | 500000 |

| Произведена вторая выплата в размере 270000 руб., осталось: | 250000-270000=0 (-20000) | 500000 |

После второй выплаты агрегатная сумма станет равна нуля. При этом клиенту придется компенсировать ущерб 20000 рублей за счет собственных средств.

Рассрочка платежа

Поскольку цена страховки может достигать нескольких тысяч, страховщики предлагают внести оплату частями. Необходимо учитывать, что при наступлении ДТП автолюбителю в обязательном порядке необходимо будет внести очередной взнос.

Франшиза

По ДОСАГО может быть предусмотрена франшиза. Это позволяет снизить стоимость полиса. На практике данное условие компании предлагают только водителям такси.

Сезонное страхование

Приобрести защиту можно на срок от 1 месяца до года. Если бланк ОСАГО в течение страхового года можно продлить, то ДОСАГО всегда заключается заново. При этом необходимо знать, что за 3 месяца страхования взимается 50% от базовой стоимости расширенной защиты, а за 6 месяцев – 70%.

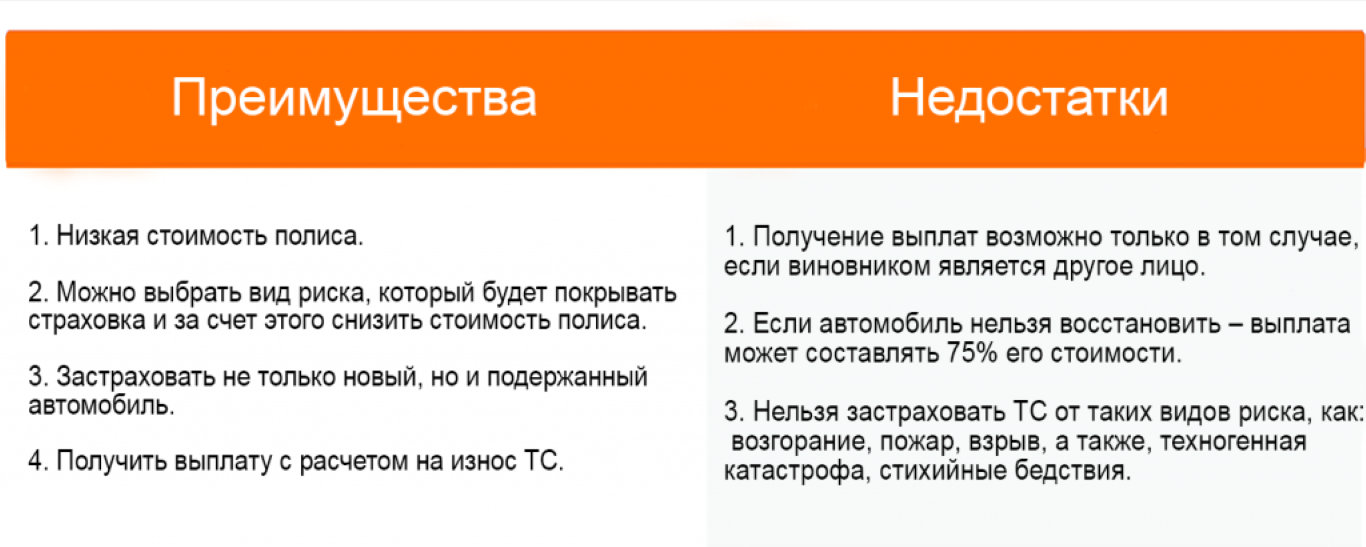

Недостатки расширенного ОСАГО – существуют ли они?

Являясь расширением и составной частью стандартного страхового договора, ДОСАГО его улучшает, нивелируя самый главный недостаток – ограниченные лимиты выплат за вполне демократическую оплату. Поэтому номинально у ДС прямых недостатков нет.

Но есть один косвенный – это намного более низкая вероятность задействования суммы расширения в страховых выплатах. То есть условная бесполезность для опытных и аккуратных водителей. Ведь базовые лимиты на сегодня довольно значительны и основная масса происшествий покрывается в их объеме. Например, по статистическим данным ущерб подавляющего количества ДТП редко превышает 15-25 тыс. руб.

Некоторые причисляют к недостаткам ДС коммерческую составляющую, из-за чего СК вольны диктовать страхователям свои правила. Но то же самое имеется для КАСКО, к примеру, или иных необязательных страховых услуг – там подобное воспринимается естественно и к недостаткам не причисляется.

Добровольное страхование автогражданской ответственности, или ДСАГО ДоСАГО в 2018 году

Страхование автомобилей в РФ разделено на несколько видов, и лишь один из них является обязательным – ОСАГО. Все остальные типы защиты носят добровольный характер. Их главная особенность – расширенные возможности по возмещению ущерба, то есть увеличенная сумма компенсации и большее количество покрываемых рисков. Одним из примеров добровольного страхования является ДоСАГО (ДСАГО).

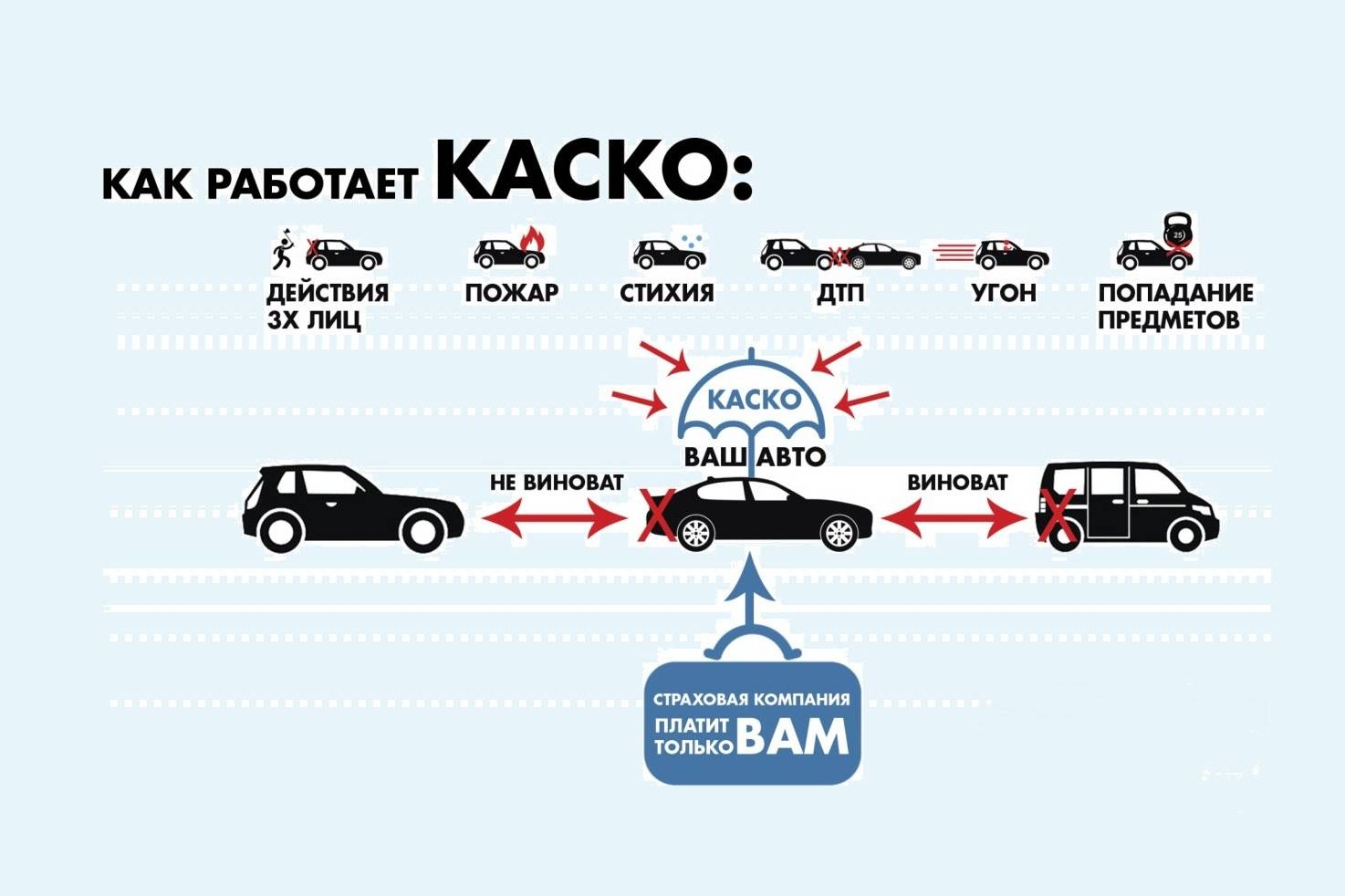

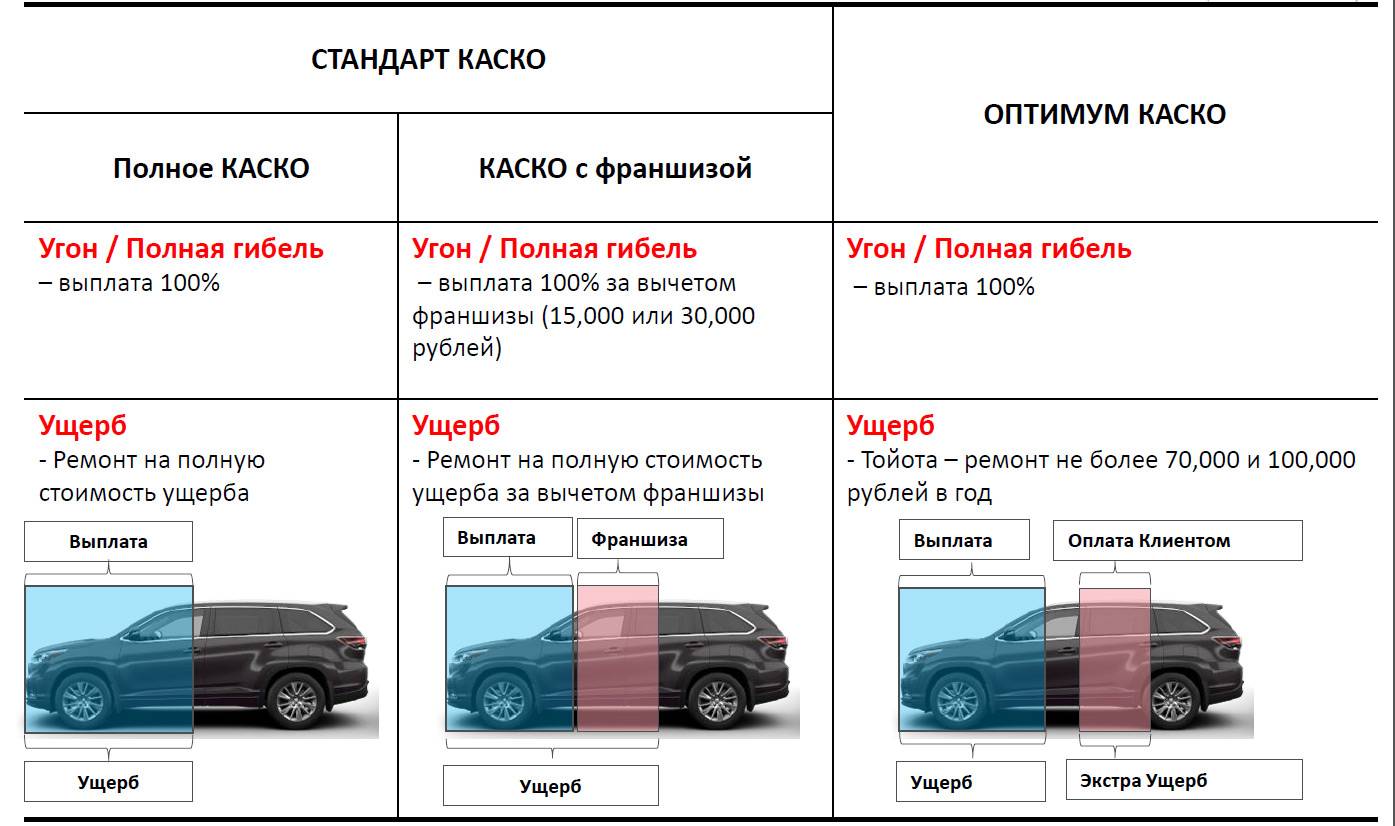

Самым популярным способом добровольной защиты авто является КАСКО. Это комплексное страхование, направленное на покрытие не только ущерба при ДТП, но и от повреждений (например, падения на машину дерева, съезда в кювет и т.д.) угона, полной гибели транспортного средства. Страховая сумма по КАСКО обычно приравнивается к рыночной стоимости автомобиля. Особенностью такой защиты является ее высокая стоимость.

Другими примерами добровольного автострахования в 2018 году выступают:

- защита от несчастного случая в рамках полиса КАСКО, когда к покрываемым рискам добавляется также ущерб жизни и здоровью;

- “Зеленая карта”;

- ДСАГО.

Данный тип защиты только начинает набирать популярность в России, поэтому многие водители задаются вопросом: “ДоСАГО – что это такое, и как работает эта страховка?” По сути, это расширенная версия полиса ОСАГО. Добровольное страхование гражданской ответственности автовладельцев предполагает защиту ответственности собственника автомобиля перед третьими лицами, имуществу или здоровью которых был причинен ущерб. Компенсационную выплату по полису ДСАГО получают третьи лица.

Основная необходимость оформления страховки с расширением заключается в увеличении суммы страховой выплаты.

При расчете суммы возмещения страховщики занижают размер компенсации, учитывая износ транспортного средства. Нередко размер выплаты уменьшается на 20-25%. В других ситуациях причиненный ущерб превышает максимальную сумму компенсации по ОСАГО. Ведь лечение водителя и его пассажиров, а также ремонт автомобиля виновника ДТП в рамках обязательного страхования не оплачивается. В таких случаях и применяется ДоСАГО. С помощью этого полиса у собственника появляется возможность увеличить страховую выплату до суммы, которую он определит самостоятельно.

При оформлении ДСАГО важно учесть следующие особенности данной страховки:

- Заключить соглашение можно только при наличии действующего полиса ОСАГО.

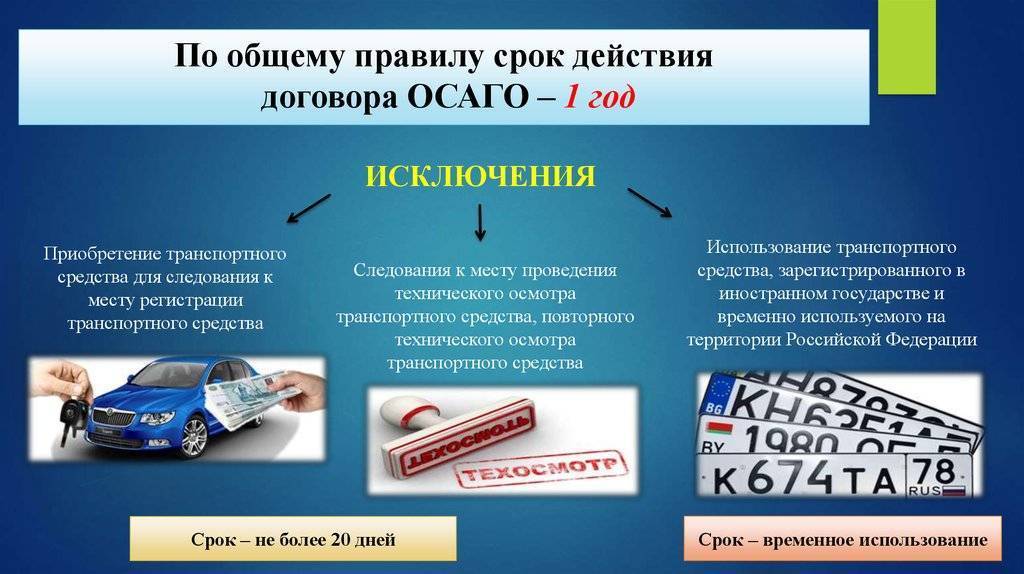

- Срок действия ДоСАГО аналогичен периоду по ОСАГО.

- Автовладелец вправе самостоятельно выбрать страховую сумму. Она варьируется в пределах 300 тысяч-3 миллионов рублей.

- Страховщик может самостоятельно определять тарифы по ДоСАГО. При расчете страховой премии учитываются такие факторы, как возраст автомобилиста, его водительский стаж, класс страхования и мощность ТС.

- Перечисление компенсации по ДСАГО происходит только после осуществления выплаты по обязательной страховке.

- Если авария произошла по вине лица, не указанного в полисе, возмещение не выплачивается.

- В соглашении содержится франшиза, равная лимиту выплат по ОСАГО. Франшизой в автостраховании является часть страховой компенсации, от которой автомобилист добровольно отказывается при наступлении страхового события. Так как сначала происходит возмещение по ОСАГО, эта сумма по ДСАГО и становится франшизой.

- Начинающие водители.

- Жители крупных городов с оживленным транспортным потоком.

- Любители ездить по скоростным магистралям.

Страховка ДоСАГО предназначена для покрытия ущерба, нанесенного третьим лицам. Сюда относятся следующие риски:

- имущественный вред – автомобилю, дорожной инфраструктуре, строениям;

- ущерб жизни и здоровью третьим лицам при совершении ДТП – другим водителям, пешеходам, пассажирам.

Принцип работы расширенного полиса следующий:

- Происходит дорожно-транспортное происшествие по вине того, кто приобрел добровольную страховку.

- Установленного лимита по ОСАГО не хватает на покрытие убытков лиц, пострадавших в аварии.

- Убытки сверх лимита по обязательному полису выплачиваются в рамках ДоСАГО.

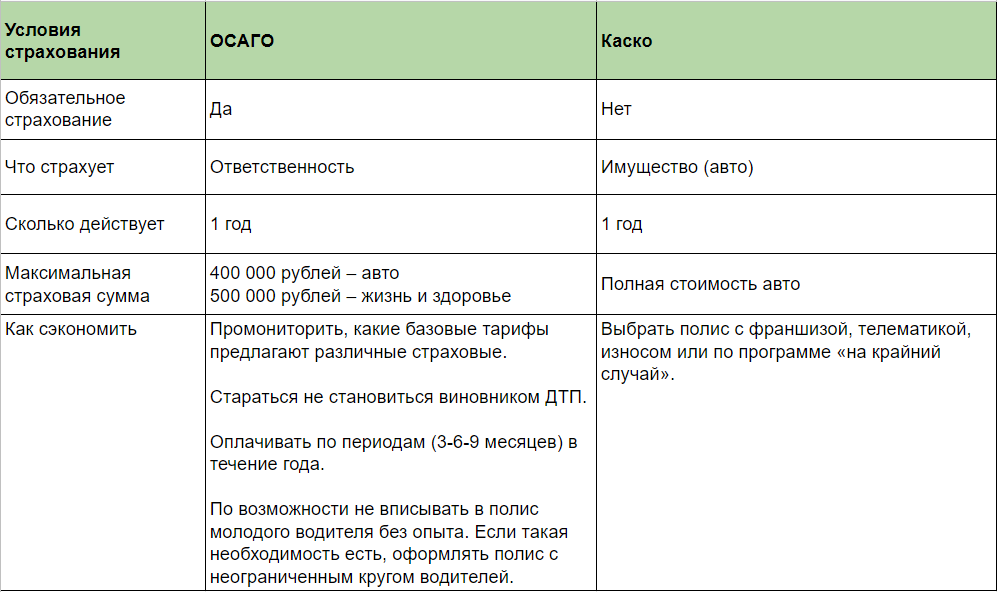

Чем отличаются эти виды страхования, удобнее всего представить в табличном формате.

Выплаты по ОСАГО и расширенному ОСАГО

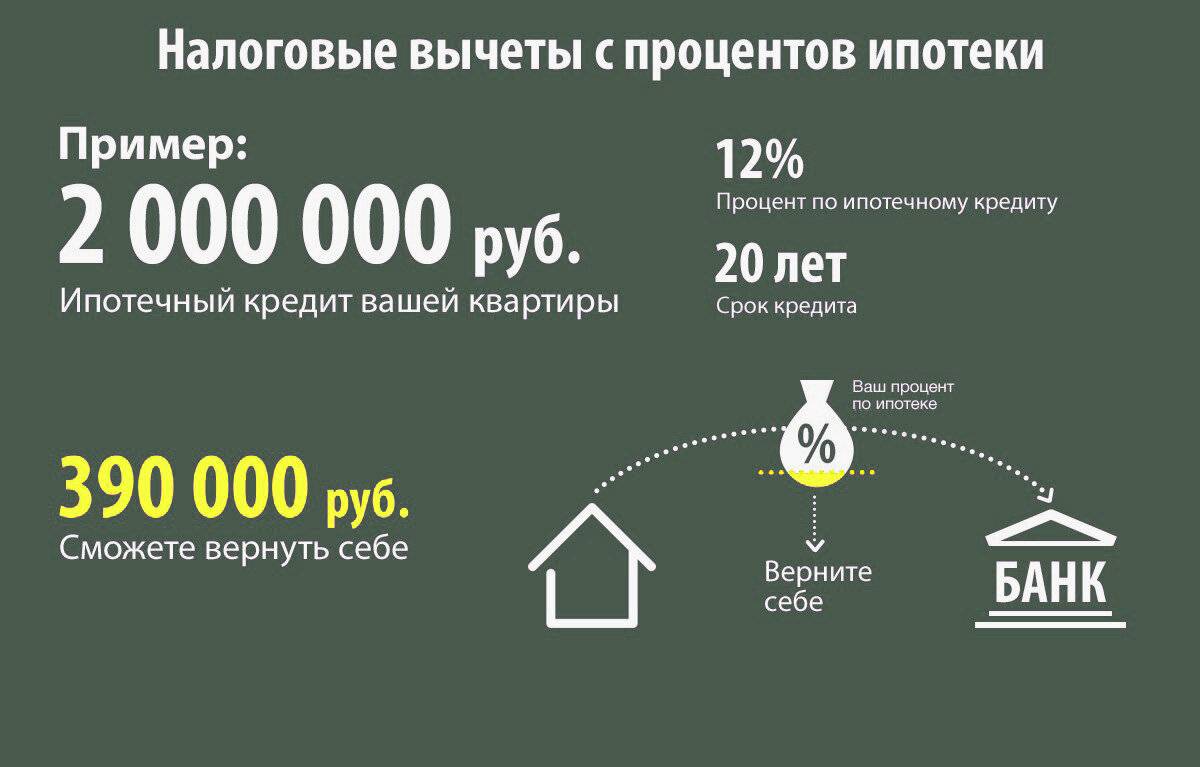

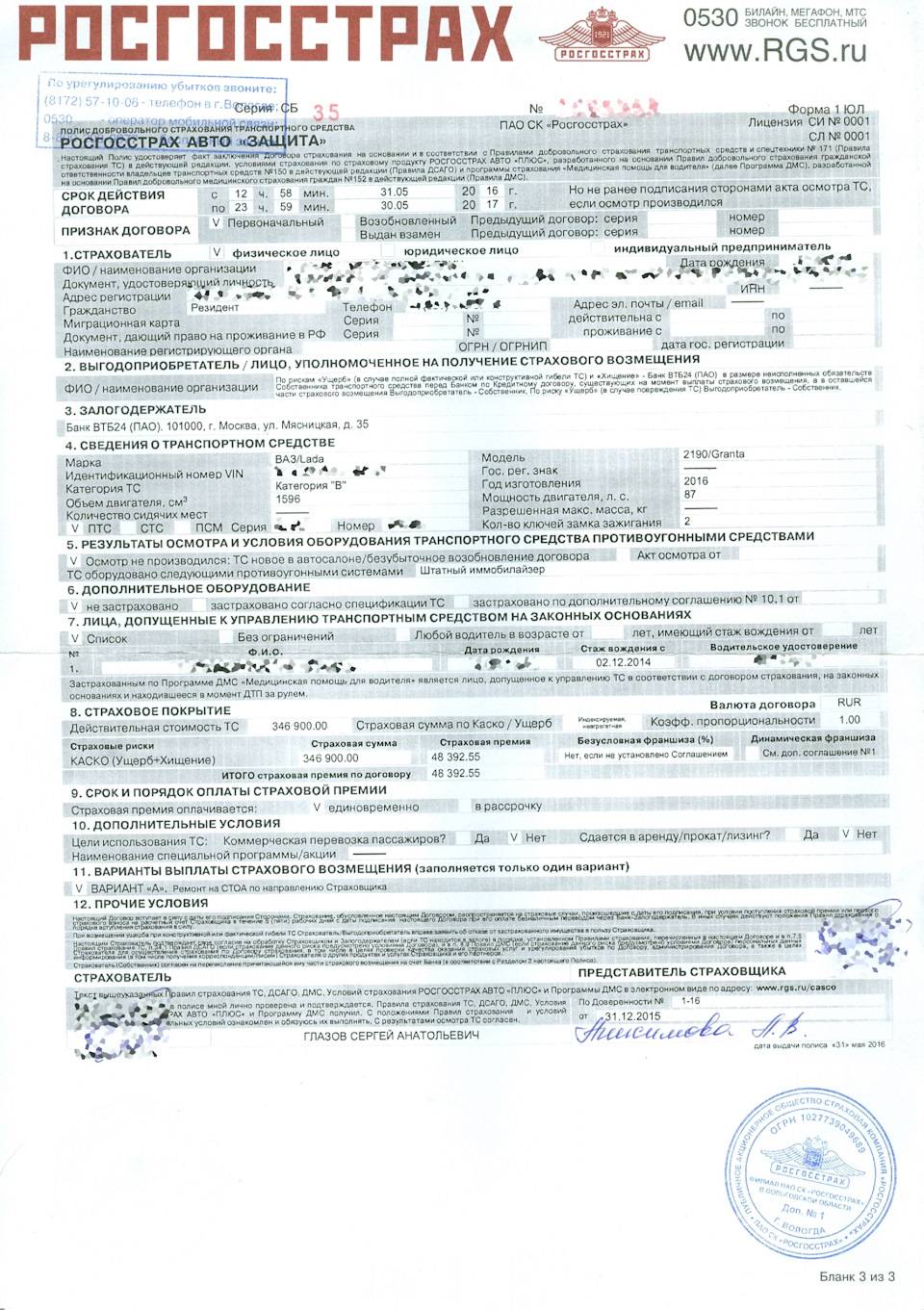

Размер выплаты по ОСАГО и ДСАГО различаются. Легче всего разобраться на примере. В первом случае процесс регламентирует статья 7 ФЗ №40 от 25 апреля 2002 года. Лимит составляет 400000 руб, если урон нанесен только машинам, или 500000 руб, если пострадали люди. В процессе расчета учитывается износ (ст. 12 ФЗ №40 Об ОСАГО). Лимит по ДСАГО действующим законодательством не устанавливается. Страховщики имеют право сами определить его. Параметр фиксируется в договоре, заключаемом с водителем.

Расчёт возмещения выполняется в соответствии с формулами. Учитывается цена ремонта. В Постановлении ЦБ РФ №432-п отражен список всех возможных работ и нормочасы на их выполнение. Стоимость ремонта определяется в соответствии со справочниками РСА.

Допустим, автомобиль иностранного производства 2012 года выпуска с пробегом попал в ДТП в 2016 году. Экспертиза установила, что уровень износа составил 35%. Для восстановления транспортного средства необходимо выполнить следующие работы:

- балансировка колес;

- замена бампера и его покраска;

- ремонт колесной арки;

- замена одной из фар.

Для расчёта применяется следующая формула:

Рк = Расход на работы + Расход на материалы + Расход на запчасти с учетом износа.

Стоимость новых деталей составила 6500 руб. При этом учитывается износ. В итоге показатель снизится до 4225 руб.. За работу потребуется заплатить 3100 руб. Расходными материалами в этом случае выступает краска. За неё взимается ещё 1540 руб. В результате цена общего ремонта составит 8865 руб.

Если речь идёт о возмещении по расширенному полису ОСАГО, износ обычно не учитывается. Всё зависит от особенностей договора. При определении размера выплаты используется та же схема, что и при расчете суммы возмещения по ОСАГО. Однако допустимые лимиты будут существенно различаться. Допустим, произошло ДТП. Размер нанесенного ущерба составил 500000 руб. Обошлось без жертв. В соответствии с положениями ст. 7 ФЗ №40 от 25 апреля 2002 года, размер выплаты по ОСАГО составит 400000 руб.

Оставшуюся сумму автовладелец должен выплатить самостоятельно. Однако если у гражданина присутствует расширенная страховка, лимит по которой, допустим, составляет 1200000 руб, страховщик полностью компенсирует расходы. В результате виновнику происшествия не придётся предоставлять компенсацию из личных средств. Аналогичное правило действует в случае, если нанесен ущерб здоровью. Однако в этой ситуации лимит по классическому страхованию ОСАГО составляет 500000 руб. (ст. 7 ФЗ №40 от 25 апреля 2002 года).

ДСАГО, ОСАГО и КАСКО — в чем отличие?

ОСАГО — обязательная страховка. Правовое основание — закон от 25.04.02 г. № 40-ФЗ, который регулирует порядок и правила страхования, устанавливает страховые суммы. Цель — защита прав потерпевших в случае причинения вреда их жизни, здоровью или имуществу транспортными средствами участников дорожного движения. Если ДТП произошло по вине застрахованного автомобилиста, СК обязуется компенсировать стоимость:

- восстановления чужой машины (лимит выплат — 400 тыс. руб.);

- лечения потерпевших (до 500 тыс. на каждого).

За ремонт собственной машины страхователь платит самостоятельно.

Тарифы страхования и сумма компенсации установлена законом и одинакова для всех страховщиков. Без полиса нельзя выезжать на дороги общего пользования (штраф — 800 руб.). Страховку оформляют при предъявлении диагностической карты автомобиля. Срок страхования — один год.

ДСАГО это — добровольное страхование. Стоимость ДСАГО каждая страховая компания устанавливает самостоятельно, используя индивидуальный подход к страхователям. Автовладелец сам выбирает сумму максимального покрытия из предложенных страховщиком вариантов. На цену полиса влияет:

- страховая сумма;

- характеристики ТС — мощность двигателя, марка-модель, год выпуска и другие параметры;

- регион страхования — в разных регионах страны статистика ДТП существенно отличается. Водителю необходимо в договоре указать, где он находится за рулем большую часть времени (полис действует по РФ);

- количество лиц, которые будут управлять автомобилем — чем больше людей, тем дороже страховка;

- опыт водителя с учетом статистики аварийности. Повышающий коэффициент — частые аварии;

- срок действия полиса.

КАСКО — добровольное страхование автомобиля. Покрывает ущербы повреждения в ДТП, угон/поджог, хищение отдельных деталей. СК возместит ущерб автовладельцу, независимо от того, кто оказался виновником происшествия. Правила страхования и ставки каждый страховщик устанавливает самостоятельно.

Стоимость полиса зависит от состояния, характеристик и рыночной стоимости машины, например, авто, старше 5 лет, застраховать дороже, чем ТС с 2-летним пробегом, или при наличии противоугонных комплексов страховщик может сделать скидку до 50%. СК могут учитывать также количество водителей, их возраст, семейное положение, водительский стаж (если несколько молодых людей, которые недавно получили права, применяют повышающий коэффициент).

Ущерб по КАСКО возмещают путем ремонта поврежденного авто или выплачивают деньги в сумме, установленной экспертизой. Страховщики могут устанавливать ограничения на размер компенсации (условия прописаны в договоре) или выдают полис без ограничений (стоит дешевле).

Какую из страховок лучше использовать при ДТП, зависит от ситуации:

- виновник ДТП другой водитель, ущерб до 400 000 руб. — любой полис;

- виновник аварии — страхователь. ОСАГО при ущербе 400 000 руб., ДСАГО — свыше 400 000 руб. КАСКО — компенсирует расходы на ремонт машины застрахованного лица.

Сколько стоит расширить полис?

ДСАГО носит исключительно добровольный характер, в связи с чем, его стоимость полностью регулируется страховыми компаниями.

В каждом отдельном случае цена такой страховки будет отличаться, так как ее размер зависит от следующих параметров:

- Базового тарифа, установленного в конкретной страховой организации – данный показатель может иметь как фиксированную величину, так и устанавливаться с учетом следующих характеристик:

- мощности двигателя – чем мощнее машина, тем выше базовый тариф;

- территории, на которой эксплуатируется авто;

- года выпуска машины;

- стажа и возраста водителя – считается, что молодой и неопытный водитель в большей степени подвержен попаданию в ДТП, в связи с чем, размер базового тарифа по ДОСАГО, для него будет выше;

- Размера страховой суммы, выбранной водителем – чем выше сумма покрытия по договору, тем, соответственно, дороже будет стоить расширенное ОСАГО.

Как правило, водители выбирают сумму покрытия, находящуюся в диапазоне от 500 000 до 1 000 000 рублей. В данном случае стоимость добровольной автогражданки будет варьироваться в пределах от 1450 до 3600 рублей.

- Дополнительных услуг – в полис ДСАГО могут быть также включены дополнительные опции (например, выезд эвакуатора на место ДТП, вызов аварийного комиссара, оказание помощи на дороге и т.д.).

Следует понимать, чем больше будет включено сопутствующих услуг, тем выше будет конечная стоимость полиса ДСАГО.

- Износа транспортного средства – водитель может приобрести полис добровольного ОСАГО с учетом или без учета износа машины.ДСАГО с учетом износа означает, что страховая выплата будет определяться, исходя из срока эксплуатации транспортного средства. Чем старше машина, тем, соответственно, дешевле будут стоить ее запчасти.

Данное обстоятельство оказывает прямое воздействие на размер стоимости полиса.

В случае покупки ДСАГО без учета износа, страховая выплата при возникновении ДТП будет определяться как для новой машины, и ее размер будет на порядок выше. Однако полис ДСАГО без учета износа будет отличаться более высокой стоимостью.

- Количества водителей, допущенных к управлению транспортным средством – полис ДСАГО можно оформить как на конкретного водителя, так и на несколько лиц, которые также управляют данной машиной.

Стоимость добровольной страховки с неограниченным количеством водителей, будет несколько выше.

В дополнение следует отметить, что, в среднем, стоимость ДСАГО у различных страховщиков составляет 0,1%-0,2% от суммы страхового покрытия по договору.

Что необходимо сделать для расширения полиса ОСАГО

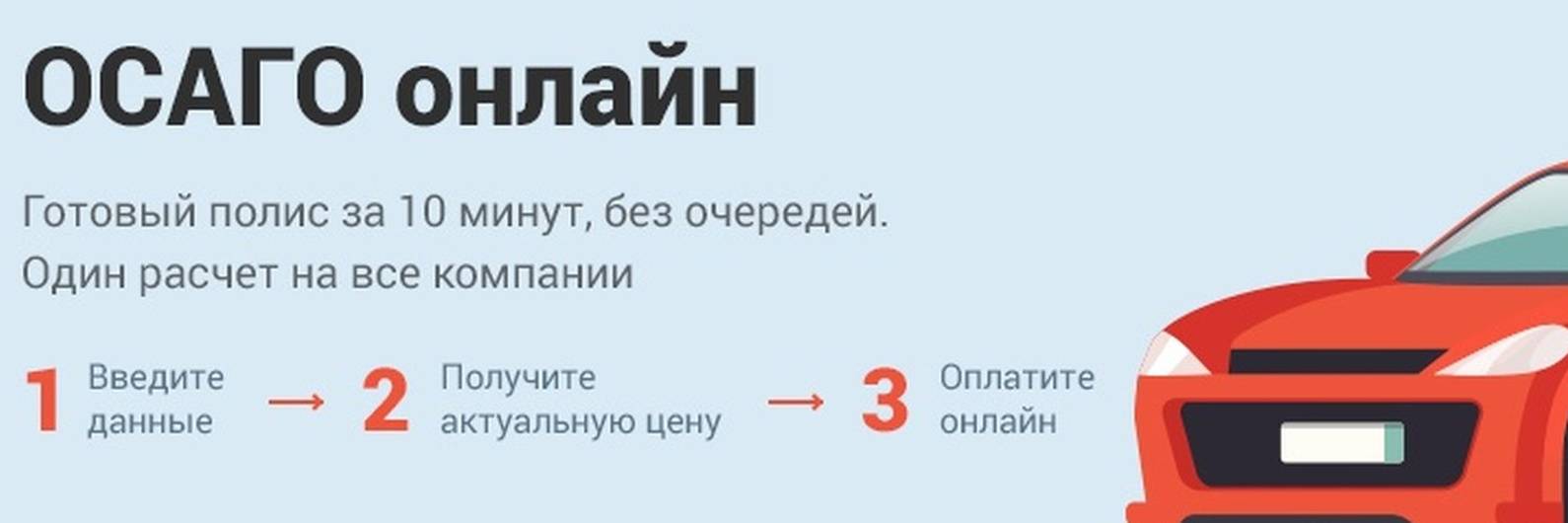

Расширение к обязательной страховке приобретается в любой СК. Сделать это можно через электронное страхование ОСАГО, либо одновременно с заключением обязательного договора в той же компании.

Законом не запрещено приобрести добровольный полис спустя какое-то время после подачи документов для оформления ОСАГО.

Недостатком обязательной автогражданской ответственности является малочисленность сумм компенсации и учет износа пострадавшего автомобиля. Верхняя граница по ОСАГО в 400 тыс. руб. уменьшается на сумму износа. Это означает, что при совпадении сумм возмещения и страховки, компания выплатит меньшую неустойку из-за возраста автомобиля. Кроме этого, ОСАГО не покрывает стоимость ремонта дорогих иномарок. Виновнику ДТП придется возмещать восстановление автомобиля, исходя из своих финансовых ресурсов. Что такое франшиза при КАСКО читайте тут.

Для определения лимита по ДСАГО, на который необходимо заключить договор, надо понимать механизм его действия.

На видео – различные варианты стоимости полиса:

Пример, в котором рассмотрены 2 варианта применения ДСАГО:

- В результате ДТП пострадали 2 автомобиля. У виновника имеется ОСАГО на 400 тыс. с учетом износа. Стоимость ущерба – 810 тыс. Страховая компания возместила пострадавшей стороне 360 тыс. руб. (с учетом 10% износа). Разницу в 450 тыс. придется доплачивать из собственных средств.

- Условия те же, кроме того, что имеется ДСАГО на 500. без учета износа. В таком случае должнику придется доплатить (тыс.): 810– 360 – (500 – 360) = 310,

где 360 тыс. – погашение ущерба за счет ОСАГО,

500 – 360 = 240 (тыс.) – возмещение по ДСАГО.

Лимит по ДСАГО 900 тыс. руб. с учетом износа, прочие исходные данные неизменны. Расчет суммы возмещения (тыс. руб.): 810 – 360 – (900х10% – 360) = 0

Как видно из расчетов, ОСАГО является франшизой для добровольного страхования. Чем выше будет установленная в договоре ДСАГО предельная сумма, тем больше вероятность избежать компенсационных трат виновнику ущерба. Что такое коэффициент терриотрии ОСАГО читайте в этом материале.

Благодаря договору добровольного медицинского страхования имеется возможность возместить расходы по возмещению ущерба пострадавшей стороне за счет страховой компании. ДСАГО действителен при наличии ОСАГО. Чем выше лимит возмещения, тем меньше сумма возмещения.

Условия ДоСАГО и отличия от ОСАГО

Несмотря на то, что расширенный вариант ОСАГО и ДСАГО схожи между собой, они подразумевают разные виды страховки. Основное различие — в первом случае это дополнительная опция к обязательному страхованию. ДСАГО же не включен в обязательный перечень документов. Существуют также другие важные отличия:

- цена (тарификация обязательного страхователя устанавливается Центробанком России, а в случае ДСАГО её формируется страховщик);

- сумма выплат (в случае ДСАГО она представляет разницу между суммой нанесенного ущерба и базовым лимитом).

ДоСАГО при необходимости оформляется как дополнение к расширенному ОСАГО, но не заменяет его.

Надо отметить, что когда речь идет о добровольном расширении страховых услуг, страховая компания менее связана ограничениями. В связи с этим условия страхования по ДоСАГО в страховых компаниях могут быть разными.

Есть список базовых услуг, которые предоставляются по ДоСАГО:

- Коэффициент износа исключается (речь идет о поврежденных деталях страхового возмещения). Чаще всего, такая услуга предоставляется на платной основе.

- Вызов эвакуатора на место аварии – если эвакуатор вызывает страховщик, то это бесплатно.

- На место ДТП приезжает аварийный комиссар – обычно на бесплатной основе.

- При текущих неисправностях на дороге оказывается техническая помощь. Ремонт может быть осуществлен на месте или авто эвакуируется. Услуга обычно оказывается бесплатно.

- В дороге можно вызвать заправщика – чаще всего бесплатно.

То есть, ОСАГО – это обязательный вид страхования, а ДСАГО – это возможность застраховаться от возможных выплат за свой счет, если произошло ДТП. И ещё возможность воспользоваться дополнительными услугами.

Условия добровольного страхования автогражданки аналогичны условиям ОСАГО, но имеются некоторые отличия.Помимо оснований, предусмотренных при ОСАГО, дополнительно страховщик отказывает в выплате (в большинстве компаний):

- при совершении ДТП в состоянии опьянения;

- при непрохождении техосмотра;

- при отказе от медосвидетельствования после происшествия;

- если ТС не зарегистрировано на момент происшествия;

- если вред причинён членам семьи страхователя;

- в других случаях, определённых правилами.

По умолчанию предполагается неагрегатное страхование с безусловной франшизой:

- страховая сумма в течение всего срока действия договора не изменяется в зависимости от произведённых выплат;

- страховка покрывает только ущерб, превысивший страховые суммы по ОСАГО.

По договорённости сторон может быть установлено агрегатное страхование (страховая сумма уменьшается на размер каждой выплаты), что позволит уменьшить премию. Условная франшиза (вред возмещается полностью, но только в том случае, если ущерб превысил размер франшизы) в данном случае не применяется, т. к. возникает двойная выплата.

Возмещению подлежит причинённый потерпевшему вред:

- в результате повреждения ТС и иного имущества, как находящегося в ТС потерпевшего, так и постороннего;

- жизни и здоровью (утраченный заработок, допрасходы на лечение и пр.)

Сроки выплаты обычно устанавливают более длительные, чем по ОСАГО. Обычно они составляют 30 дней. Натуральная форма возмещения возможна по согласованию сторон. Обычно страховка выплачивается денежными средствами. При расчёте ущерба учитывается износ. Для оформления страхового случая обязательно обращение в ГИБДД.

![Что такое дсаго (досаго) и зачем оно нужно? [ответ]](https://evacuaciya.ru/wp-content/uploads/8/1/b/81b48f43268326b2e210b913daa4e76c.jpeg)