Об этом не принято говорить

Так устроена психика: когда создается впечатление, что товар уже в руках — готов пойти на любые уступки для того, чтобы стать его единственным обладателем. Вот такой простой прием и используют кредиторы.

Так устроена психика: когда создается впечатление, что товар уже в руках — готов пойти на любые уступки для того, чтобы стать его единственным обладателем. Вот такой простой прием и используют кредиторы.

О подводных камнях автокредита в автосалонах оповещают уже после того, как Вы определились с моделью, подготовили документы и мысленно уже «заводите свою ласточку».

Итак, за что с Вас 100% «сдерут копеечку»:

- комиссия при открытии счета (стандартно от 5 тыс. руб);

- процент за ведение счета (до 0,5% ежемесячно);

- штраф за досрочное погашение (до 2% от суммы);

- пени за просроченные платежи (от 5%);

- фиксированная плата за страховку.

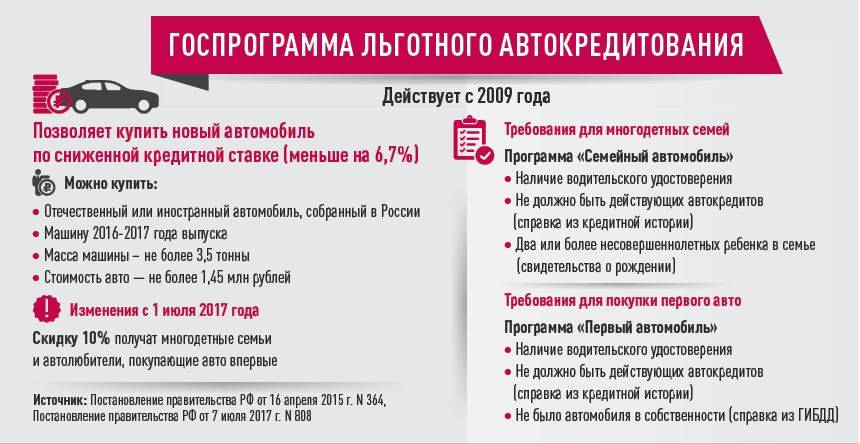

Автокредит с господдержкой

Льготная программа действует с 2009 года и вызвала настоящий бум в приобретении транспортных средств. Ныне действующая программа, реализуется с 2017 года. Приобрести авто по госпрограмме льготного автокредитования имеет право каждый желающий, который отвечает определенным требованиям банка – кредитора. Главное – необходимо документальное подтверждение платежеспособности.

Выдаваемая государством субсидия на автокредитование – денежная помощь Правительства страны, Министерства промышленности. Она способствует росту автомобильной промышленности в стране. Наличными госсубсидия не выдается. Помощь заключается в снижении банком процентной ставки при выдаче автокредита. При этом автомобиль должен иметь только базовую комплектацию. В ином случае, он должен приобретаться без субсидии.

Максимальный размер предоставляемой государством субсидии – 6,7 %. При этом сам банк получает прибыль, как из бюджета, так и от клиента.

Условия выдачи льготного автокредита:

- приобретать автомобили, собранные только в нашей стране определенных марок: ВАЗ, Киа, Фольксваген, Пежо, Хендай и некоторых других (всего 50 моделей!);

- максимальная цена -1 450 000 рублей, предоставляется возможность в приобретении довольно дорогих автомобилей иностранных марок российской сборки (увеличена сумма займа);

- масса – не более 3,5 тонн;

- комплектация должна быть только базовой;

- возраст автомобиля не более года;

- не должен эксплуатироваться;

- срок автокредита – 3 года;

- приобретаемое авто – будет в залоге у банка;

- субсидия может быть выдана только на не зарегистрированный ранее автомобиль;

- льготы на оформление КАСКО.

Наличие первоначального взноса стало необязательным условием автокредитования. Размер взноса, при его наличии, устанавливает банк. Заметим, что ранее наличие первоначального платежа было обязательным условием – 20% от цены автомобиля.

Основные достоинства программы:

- значительное снижение расходов при приобретении автомобиля (предоставляется субсидия государством);

- отсутствие комиссий и сборов в пользу банка;

- увеличивается доход банков, участвующих в госпрограммах;

- увеличение продажи продукции, производимой отечественным автопромом;

- возрастает активность в автопроме и финансовой сфере.

Основные недостатки госпрограммы:

- транспортное средство в залоге (аналогично другим видам автокредитования);

- более длительный срок оформления, чем обычного займа;

- непродолжительный срок на выдачу займа – всего 3 года;

- предъявление банком более жестких к заемщику требований.

Полученная субсидия позволяет значительно уменьшить переплату за автокредит.

Для получения более выгодных условий автокредита, рекомендуется воспользоваться рейтингами банков у экспертов – профессионалов, просмотреть специальные интернет-сайты.

Условия предоставления займов и кредитов

Внимание. Никогда не платите никаких предоплат, ни за что до фактического получения денег

Заемщиками коммерческой микрофинансовой организации (ломбарда) являются физические лица.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме потребительского кооператива финансовой взаимопомощи, могут быть только физические лица – члены такого кооператива, осуществляющие ремесленную деятельность, деятельность по оказанию услуг в сфере агроэкотуризма, ведение личного подсобного хозяйства, получающие заем на цели осуществления указанной деятельности, а также физические лица, являющиеся собственниками имущества, учредителями (участниками) коммерческих организаций, получающие заем на цели осуществления предпринимательской деятельности данной коммерческой организации.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме общества взаимного финансирования, могут быть члены такого общества, являющиеся исключительно субъектами малого и (или) среднего предпринимательства, получающие заем на цели осуществления предпринимательской деятельности.

Заемщиками некоммерческой микрофинансовой организации, созданной в форме фонда, могут быть как физические, так и юридические лица. При этом заем физическим лицам предоставляется на цели осуществления ремесленной деятельности, деятельности по оказанию услуг в сфере агроэкотуризма, ведения личного подсобного хозяйства, а физическим лицам, являющимся собственниками имущества, учредителями (участниками) коммерческой организации, – на цели осуществления предпринимательской деятельности данной коммерческой организации. Субъектам малого и (или) среднего предпринимательства заем предоставляется на цели осуществления предпринимательской деятельности.

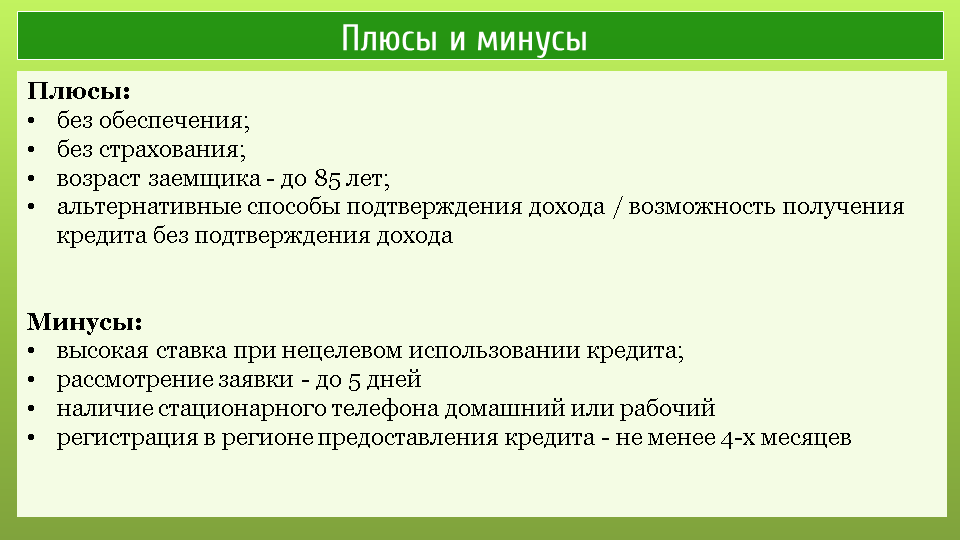

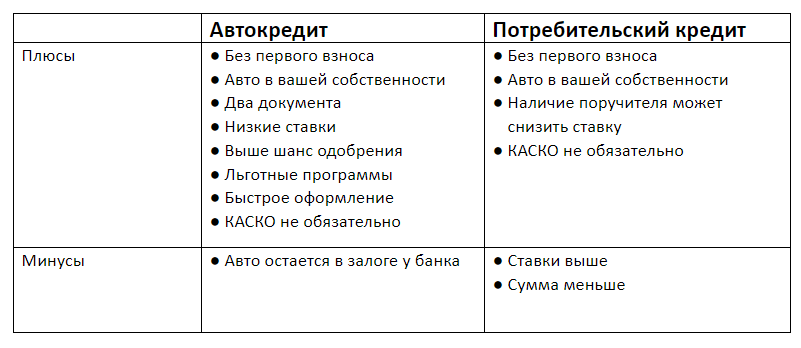

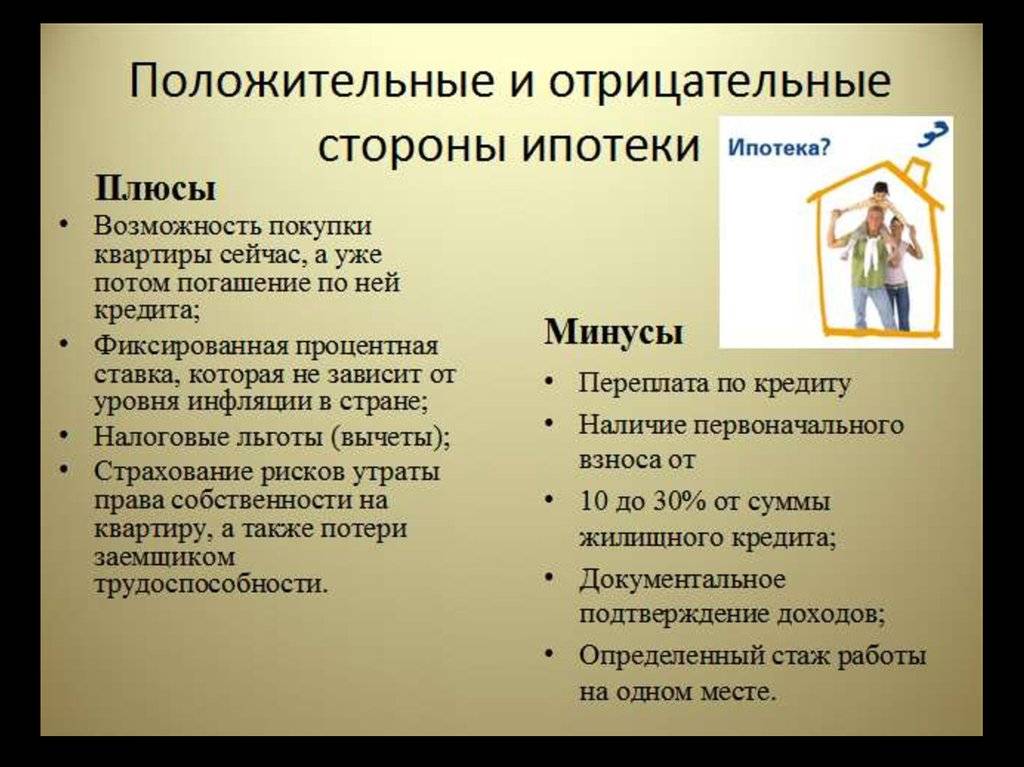

Плюсы и минусы покупки авто с пробегом в кредит

Главный плюс – сама возможность купить автомобиль с пробегом, ведь он дешевле и доступней.

А вот в сравнении с кредитом на новый автомобиль этот вид займа проигрывает.

Процентные ставки для покупки в кредит б/у авто всегда выше. Банкам сложнее работать с вторичным транспортом: вероятность нахождения в залоге или в угоне. А повышенные риски должны окупаться.

Вторая причина повышенных ставок: б/у машину через некоторое время будет сложнее продать. Ведь особенность автокредитов – оформление машин в залог. Не всегда, но в большинстве случаев. Поэтому если кредитополучатель не погасит задолженность, то машина будет выставлена на аукцион.

Для подержанных авто выставляются специальные требования:

Срок кредитования для машин с пробегом меньше – до 5 лет. За новое авто можно возвращать деньги и 7 лет.

Без первоначального взноса получить кредитные деньги практически невозможно. Если совсем нет денег на платеж собственными деньгами, можно оформить обычный потребительский кредит. Но срок у потребительского нецелевого кредита меньше – до 3 лет. А значит и суммы ежемесячных платежей будут больше.

Сумма взноса – от 20 до 60 процентов от стоимости машины. Для подержанных авто взнос выше, чем для новых.

Охотнее банки оплачивают покупку б/у автомобиля в автосалонах. Но есть кредиты для оплаты сделки с частными лицами. Деньги для покупки у физического лица даются на меньший срок, обычно до трех лет. Процентная ставка немного выше, как и сумма первоначального взноса.

В автосалонах оформление происходит быстрее, потому что заявку и документы менеджер сам передает в банк.

Требования к заёмщику у банков одинаковые, как при оформлении кредита на новый автомобиль, так и для получения денег на подержанный:

Льготное автокредитование на подержанную машину оформить нельзя. Государство оплачивает две трети кредита только на покупку нового автомобиля отечественного производителя.

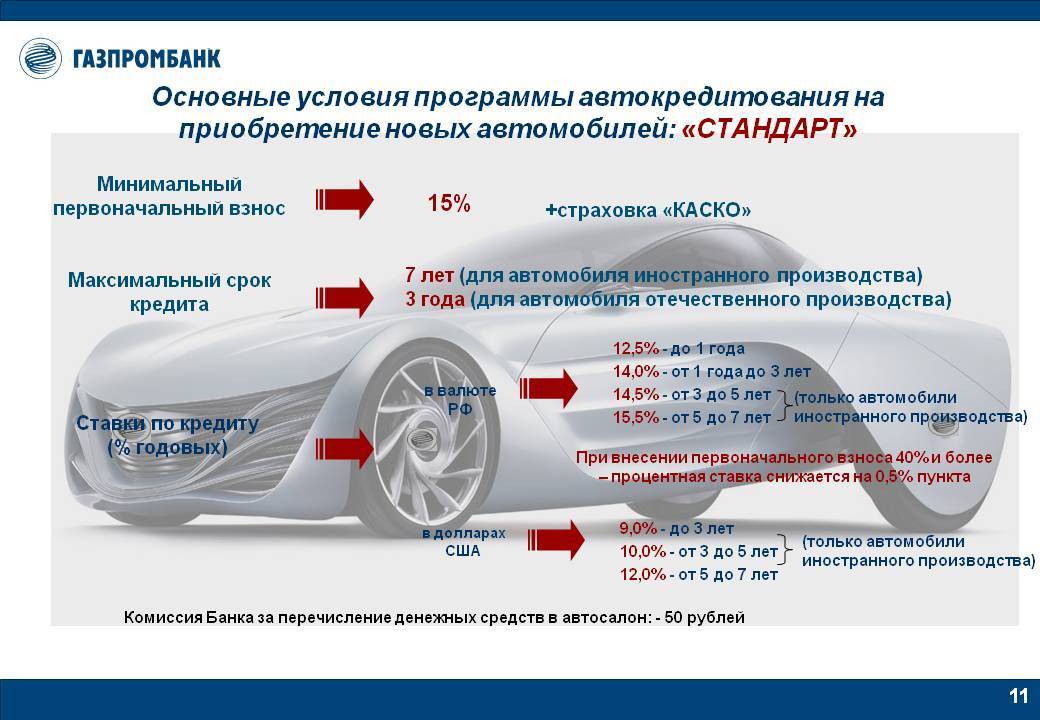

Разновидности программ кредитования

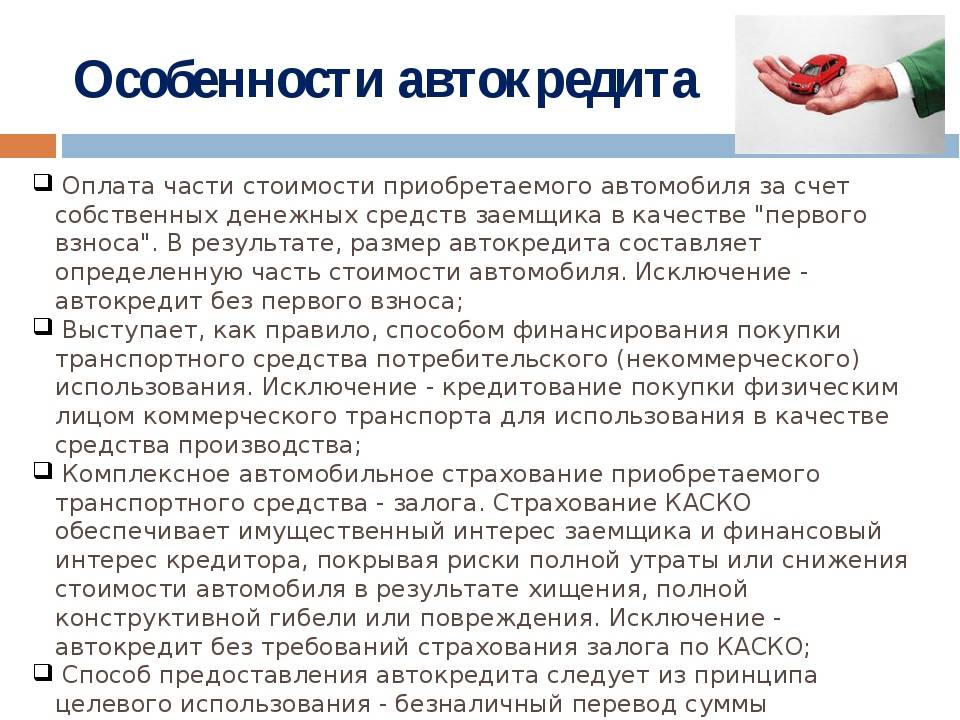

Чтобы картина прояснилась, а верное решение по вопросу о том, какой лучше выбрать автокредит, нашлось, рассмотрим виды предлагаемых банками программ:

- Классический кредит наиболее популярен среди населения, это самый выгодный вариант, позволяющий приобрести автомобиль с наименьшей переплатой. При этом необходимо будет внести первоначальный взнос, составляющий от 10% стоимости машины, оставшаяся сумма распределяется на срок кредитования (от 1 до 5 лет).

- Экспресс-кредит оформляется быстро, для заключения договора требуется минимум документов (паспорта и водительского удостоверения вполне будет достаточно), справка о доходах не нужна. Данный вид кредитования предполагает высокую процентную ставку.

- Заём без первоначального взноса. В этом случае банк предъявит более жёсткие требования к платежеспособности клиента, возможны также другие маловыгодные условия. Ставки зависят от срока кредитования и вида валюты.

- Заём без страхования. Некоторые банки практикуют выдачу автокредита без оформления полиса КАСКО, являющегося обязательным во всех других программах кредитования. С одной стороны, страховка стоит недёшево, и возможность избавиться от необходимости за неё платить кажется заманчивой, но с другой – появляются дополнительные траты в виде большой суммы первоначального взноса и высокой процентной ставки. К тому же по таким программам выбор автомобилей достаточно ограничен.

- Trade-in предполагает обмен подержанной машины на новую. Автомобиль с пробегом погашает часть стоимости новой машины, оставшаяся сумма выплачивается клиентом.

- Buy-back или кредит с обратным выкупом. Программа подразумевает выплату первоначального взноса, частичной стоимости по кредиту и последнего платежа по завершению срока. Отложенный платёж может выплачиваться клиентом или автодилером (если вы решили сменить авто). Есть возможность также продлить сроки, но тогда переплата будет гораздо большей.

- Факторинг или беспроцентный кредит. Половина стоимости автомобиля выплачивается клиентом сразу, оставшаяся сумма распределяется частями без начисления процентов.

Выяснить, какой автокредит будет выгоднее, можно, изучив все моменты каждой из предлагаемых программ. В учёт идут также обстоятельства и возможности клиента, поэтому в конкретных ситуациях оказываются предпочтительнее совершенно разные условия кредитования.

Чем опасен автокредит

Мы осветили основные минусы автокредитов. Теперь коснёмся темы опасностей, подстерегающих заёмщиков. Узнаем, чем опасен автокредит. Достаточно часто он чреват встречей с мошенниками и расставанием и с деньгами, и с ТС. Вот, например, что может ожидать любого заёмщика:

Поиск подходящего банка может привести в организацию, недостаточно озаботившуюся подбором кадров. В результате можно нарваться на клерка, который проделывает довольно простой трюк. Просит потенциального заёмщика предоставить ему все необходимые документы, после чего якобы изучает их на предмет соответствия клиента требованиям организации. После «изучения» мошенник отказывает клиенту в предоставлении кредита. Будущий автовладелец продолжает поиски, которые в итоге приводят к заключению договора. Счастливый автовладелец и не подозревает о том, что, благодаря усилиям недобросовестного работника, отказавшего ему, на самом деле он обзавёлся двумя кредитами. Всё дело в том, что аферист использовал копии документов, чтобы в итоге машина досталась ему, а платежи – доверчивому клиенту. Не оставляйте копии в организациях, отказавших вам!

Из сказанного видно, чем опасен автокредит, и чего можно ожидать от наших реалий.

Где быстро можно взять кредит с просрочкой?

Для ускорения поиска кредита должникам с открытыми просрочками мы рекомендуем действовать по схеме:

- Опубликовать заявку «помогите взять кредит с просрочками, срочно нужно столько-то»: так вы получите готовые решения проблемы на период поиска брокера.

- Далее – пролистать объявления брокеров, кто поможет реально взять кредит с просрочками.

- Проверить все отобранные варианты на отсутствие предоплат (предоплата – признак недобросовестного сотрудничества) и выбрать оптимальный способ, как взять кредит с открытыми действующими просрочками.

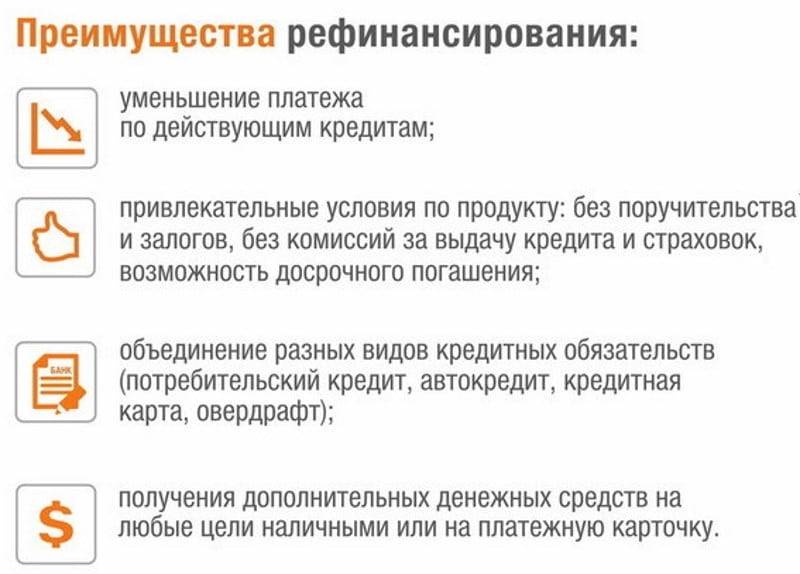

Реальная помощь в получении кредита за откат, на которую стоит рассчитывать , – это комплекс мер по финансовому оздоровлению заёмщика. Хороший брокер не только подберет для вас новую выгодную ссуду, но и займется старыми проблемами – договорится с кредиторами об отсрочке взносов, поможет рефинансировать или реструктуризировать долги.

Идеальный итог сотрудничества с брокером:

- Снижение ежемесячной кредитной нагрузки;

- Решение претензий текущих кредиторов;

- Разработка схемы по исправлению кредитной истории;

- Возврат заёмщика в привычный финансовый ритм.

Чем различаются кредиты?

Любой кредит, в том числе на покупку машины, можно охарактеризовать по нескольким параметрам, от которых будет зависеть в первую очередь переплата заёмщика, а также ежемесячные выплаты, это:

- годовая процентная ставка;

- срок кредитования;

- сумма первого взноса;

- дополнительные платежи: комиссии, неустойки, обязательные страховки и не только;

- степень обеспеченности возврата долга;

- схема платежей.

За счёт комбинации этих параметров банки формируют такие условия, которые позволят получить максимальную выгоду при минимальных рисках. Но при этом не забывают и о том, чтобы их кредитные продукты были максимально привлекательны для клиента. По крайней мере, на первый взгляд.

Сравнение программ в российских банках

Программы автокредитов можно найти почти во всех крупных банках

Чтобы не ошибиться, сравним разные предложения, и важно подобрать максимально подходящее. В этом поможет представленная ниже таблица

| Кредит | Ставка % | Сумма кредита в рублях | Срок кредитования в месяцах |

| Дилер, АйМаниБанк | От 25% | 50 тыс – 1 млн. | 12-60 |

| Автокредитование, Росэнергобанк | От 24% | 100 тыс – 3 млн. | 12-60 |

| Автостандарт, ВТБ24 | От 19,9% | До 5 млн. | До 84 мес. |

| Автолайт, ВТБ 24 | От 20,9% | До 2 млн. | До 60 мес. |

| Автоэкспресс, ВТБ24 | От 20,9% | До 1 млн. | До 60 мес. |

| Кредит «Бизнес-авто», Сбербанк России | От 14,55% | От 150 тыс. | 1-96 |

| Автокредит для владельцев зарплатных карт, Альфа-банк | От 17,99-21,49% | 112 тыс – 5 млн. | 12-60 |

| Автокредит для сотрудников компаний-партнеров, Альфа-банк | От 17,99% | 1120 тыс – 5 млн. | 12-60 |

| Автокредит на стандартных условиях. Альфа-банк | От 21,49% | 112 тыс – 3 млн. | 12-60 |

| Кредит с государственным субсидированием, ЮниКредитБанк | От 8,5-12,5% | 100-920 тыс. | До 36 мес. |

| Программа «Престиж», ЮниКредитБанк | От 14,9-15,9% | 100 тыс – 8 млн. | До 84 мес. |

| Кредит на новый автомобиль, ЮниКредитБанк | От 15,5-16,5% | 100 тыс – 6 млн. | 12-84 |

| Кредит на покупку автомобилей Volkswagen, Skoda (по многим другим маркам также предусмотрены похожие условия), ЮниКредитБанк | От 15,5-16,5% | 100 тыс – 6 млн. | 12-84 |

| Кредит на подержанный автомобиль, ЮниКредитБанк | От 19,9-22,9% | 100 тыс – 4 млн. | 12-60 |

| Автокредит, Генбанк | От 1% | От 100 тыс. | 12-30 |

Как видно, предложений достаточно. Некоторые из них предлагаются на специальных условиях, к примеру, владельцам карт или тем, что желает приобрести определенную марку авто. Не поленитесь просчитать, какова будет общая стоимость машины и переплаты за нее при интересующем вас кредите. Оцените все подходящие предложения и выберите то, которое будет соответствовать оптимальным условиям.

Плюсы и минусы автокредитования с остаточным платежом

Принимая решение о том, стоит ли брать автокредит с остаточным платежом, стоит принять во внимание плюсы и минусы предложения. Преимуществами услуги выступают:

- Человек получит возможность периодически производить обмен своего транспортного средства на машину более высокого класса.

- Закрытие задолженности может быть осуществлено при помощи нескольких способов. Если у гражданина нет на руках нужной суммы, срок возврата задолженности будет продлён. Эксперты рекомендуют рефинансировать кредит на срок не более, чем один год. В иной ситуации размер переплаты существенно возрастет.

- Ежемесячный платёж значительно ниже, чем по стандартному автокредиту. Заемщик может самостоятельно регулировать размер вносимой платы по автокредиту с остаточным платежом в зависимости от доступной суммы. Величину финального взноса также можно определить самостоятельно. Он должен составлять 20-55% от стоимости автомобиля.

- Присутствует гарантия продажи машины для закрытия обязательств. С транспортным средством нужно обращаться бережно. На нём не должно быть вмятин, царапин, поломок внутренних систем и следов ДТП.

- Искать покупателя в течение длительного промежутка времени не придётся. Выкуп автомобиля осуществляет дилерский центр. Если он предлагает меньшую сумму, чем осталось внести для закрытия обязательств, заемщику придется доплатить оставшуюся сумму из собственных средств.

У услуги имеется и ряд недостатков. Соглашаясь на использование автокредита с остаточным платежом, гражданин должен быть готов к следующему:

- Если пробег автомобиля превышает допустимые требования, автосалон может отказаться приобретать транспортное средство.

- Программа даёт возможность купить только определенные модели авто. Она присутствует далеко не во всех автосалонах. Автокредит с остаточным платежом не даёт возможность купить подержанное транспортное средство.

- Размер остаточного платежа должен составлять больше 20%. Если стоимость машины доходит до 1 млн руб, сумма будет существенная. Если человек хочет оставить машину себе, он должен тщательно планировать процесс закрытия обязательств.

- Перед продажей транспортного средства должен пройти комплексный техосмотр, который выявит все имеющиеся поломки. Их присутствие негативно отразится на цене транспортного средства.

- Размер стартового платежа составляет минимум 20% от стоимости авто. Это также потребует существенных вложений.

- Автомобиль, в отношении которого была оформлена программа buy-back, должен постоянно проходить техобслуживание в сервисных центрах автосалона. Услуга стоит недешево. Если гражданин не будет выполнять требования, организация откажется приобретать машину. Прохождение техосмотра подтверждается предоставлением соответствующего документа.

- Разница между расходами на страховку, прохождение технического осмотра, уплату комиссии и процентов из суммы, которую в итоге получит человек с продажи авто автосалону, будет существенная.

Помощь в автокредите с плохой кредитной историей — Комментарий эксперта

Эксперт — Елена Верёвочкина, Управляющий Санкт-Петербургским филиалом Росгосстрах Банка: «Скажу сразу – ни один банк не выдаст автокредит (или любой другой кредит) при наличии плохой кредитной истории и текущих просроченных платежей. Однако есть и хорошая новость – при отсутствии текущих просрочек, в большинстве случаев, банки разбираются в том, насколько плоха кредитная история клиента и, как ни странно, даже предлагают решения для исправления кредитной истории своим заемщикам.

Исправление кредитной истории

Сразу обращу внимание: под исправлением кредитной истории понимается не исправление или удаление информации о просроченных платежах в ретроспективе из сформированной кредитной истории заемщика (она никуда не денется и останется там до истечения срока ее хранения), а возможность продемонстрировать новые паттерны поведения в перспективе по части платежеспособной дисциплины для фиксирования ее в кредитной истории. Сегодня на рынке есть банковские программы, которые предполагают поэтапную выдачу небольших кредитов заемщикам с плохой кредитной историей. Изначально выдается кредит на сумму до 10 000 на срок не более 10 месяцев

После погашения первого кредита выдается второй кредит на сумму 20 000 руб., далее третий – на 60 000 руб. В целом, за 2-2,5 года можно поэтапно получить 3 кредита и продемонстрировать идеальную платежную дисциплину, которая будет отражена в кредитной истории

Изначально выдается кредит на сумму до 10 000 на срок не более 10 месяцев. После погашения первого кредита выдается второй кредит на сумму 20 000 руб., далее третий – на 60 000 руб. В целом, за 2-2,5 года можно поэтапно получить 3 кредита и продемонстрировать идеальную платежную дисциплину, которая будет отражена в кредитной истории

Сегодня на рынке есть банковские программы, которые предполагают поэтапную выдачу небольших кредитов заемщикам с плохой кредитной историей. Изначально выдается кредит на сумму до 10 000 на срок не более 10 месяцев. После погашения первого кредита выдается второй кредит на сумму 20 000 руб., далее третий – на 60 000 руб. В целом, за 2-2,5 года можно поэтапно получить 3 кредита и продемонстрировать идеальную платежную дисциплину, которая будет отражена в кредитной истории.

Важно знать: Как работают программы для исправления плохой кредитной истории от банков?

Именно это мы и подразумеваем под словосочетанием «исправление кредитной истории». Новая хорошая кредитная история не гарантирует получение кредита в каком-либо банке, однако существенно повышает шансы на получение кредита

Важно понимать, что каждый банк имеет свою рисковую политику

Есть банки, которые практикуют крайне консервативный подход при выдаче кредитов и не кредитуют клиентов с неоднократными просрочками более 5 дней. Однако большинство кредитных организаций выдадут кредит клиенту с «исправленной» кредитной историей в случае получения залогового кредита (ипотека или авто) со сравнительно большим первоначальным взносом – от 35-40%. Также важным фактором при выдаче кредита могут быть долгосрочные отношения с кредитующим банком, например, наличие активных счетов и/или карт, активное использование интернет-банка, оплата коммунальных платежей через банк или проведение различных переводов.

Другими словами, активное использование не кредитных продуктов и услуг банка. Постоянных клиентов банки кредитуют более охотно, не только «закрывая глаза» на «не идеальность» потенциального заемщика, но и предлагая «своим» клиентам более выгодные условия, чем клиентам «с улицы».

Значение кредитной истории

В заключение хотелось бы подчеркнуть, что в наше время кредитная история становится очень важным источником информации и критерием оценки личности. То, как человек относится к своим обязательствам и обслуживает свои долги, может рассказать гораздо больше о нем, чем любой послужной список. Сегодня уже многие работодатели используют информацию из бюро кредитных историй, чтобы проверить кандидата на ту или иную позицию и принять правильное кадровое решение.

В западной практике плохая кредитная история может «поставить крест» на карьере в государственном, муниципальном и корпоративном управлении, а также в ряде других областей. В Китае, например, существует личный кредитный рейтинг каждого гражданина, который влияет на все сферы жизни. В этой связи надо понимать, что финансовые сложности могут возникнуть у любого, и, если это произошло, необходимо обратиться в кредитующий банк с запросом об отсрочке платежей или уменьшении ежемесячных платежей для недопущения ухудшения своей кредитной истории. Плохая кредитная история может в будущем стать препятствием для достижения жизненных целей.»

Помощь в получении автокредита у брокера

Финансовый помощник – надежный партнер, помогающий подобрать идеальную ссуду для покупки машины для коммерческого или личного использования. Брокерские организации набирают популярность в крупных населенных пунктах: посредническая помощь позволяет добиться минимальных годовых ставок и одобрения повышенного лимита кредитования всем категориям заемщиков.

В других преимуществах привлечении брокера:

- возможность получить автокредит без первоначального взноса;

- полное представительство интересов клиента до заключения сделки и получения транспортного средства в собственность;

- партнерские отношения с большинством финансовых учреждений с прямым контактом, что существенно увеличивает шансы на получение денег;

- сбор необходимых документов без затрат времени со стороны клиента.

Важно! Помощь финансового посредника предусматривает дополнительные расходы. Сумма вознаграждения обычно рассчитывается процентом от стоимости приобретаемого автомобиля за вычетом ПВ (если вносится)

За и против получения автокредита через посредника

Рассмотрим некоторые нюансы посреднической помощи для получения автокредита. Сравнительная таблица наглядно представит положительные и отрицательные стороны привлечения брокеров или профессиональных финансовых консультантов:

| Плюсы сотрудничества | Минусы обращения |

| Заемщики ставят свои условия, по которым подбирается программа, а не исполняют требования банков | Дополнительный расход за брокерские услуги (примерно 0,7-2% от суммы автокредита) |

| Брокер умеет договориться о максимально низком проценте без оформления страховки (кроме КАСКО, ОСАГО) | Риск получить невыгодное предложение вследствие определенного сотрудничества посредника с кредитором (например, когда консультант продвигает конкретную программу по договоренностям с банком) |

| Быстрое представление проводимых автомобильными салонами акций (консультанты прекрасно ориентируются в актуальных специальных предложениях) | Возможность обращения к недобросовестным брокерам без лицензии на подобную деятельность |

| Возможность приобрести юридически чистую машину вторичного рынка |

Важно! Автокредитование с брокерской помощью требует дополнительного изучения условий заемщиком. Только личное ознакомление с документами позволит получить желаемый автомобиль по выгодным тарифам

Выбор брокера

Для выбора помощника существуют рейтинговые веб-ресурсы, где указаны лидеры финансового посредничества. Также брокеров можно выбрать по рекомендации друзей либо непосредственно в банковском представительстве – нередки случаи, когда сотрудник кредитора выполняет функции финансового помощника.

Необходимые документы для автокредита через посредника

Помощь в автокредите предусматривает стандартный пакет документов, куда входят:

- действующий российский паспорт;

- права;

- справки о доходах и стаже работы.

Важно! Существуют специальные кредитные продукты, не требующие большого пакета документов. Предъявляется паспорт и водительское удостоверение. Заявите вашему брокеру о желании участвовать в подобной акции банков

Заявите вашему брокеру о желании участвовать в подобной акции банков.

Стоимость работы кредитного брокера

Брокер может запрашивать небольшую сумму вознаграждения в процентах – в среднем по РФ от 0,7 до 1,8-2%. С учетом стоимости выбранного автомобиля, оплата может составлять приличную сумму. Просчитайте финансовые выгоды от посредничества с экономией на процентах автокредита.

Интересно: известные тарифы до 10% за услуги финансового консультанта. При заключении договора о сотрудничестве обязательно найдите пункт о вознаграждении.

Как оформить автокредит на авто с пробегом?

Для начала необходимо определиться с местом его оформления. Возможны 3 варианта:

- офис банка;

- автосалон, реализующий б/у автомобили и являющийся партнером банковской организации;

- специализированный центр автокредитования, который выступает подразделением банка.

Каждый из вариантов покупки имеет свои особенности. Наиболее выгодные условия обычно предлагают автосалоны. Основные преимущества обращения:

- минимальный набор документов, который требуется для оформления кредита;

- выгодная процентная ставка, которая снижается за счет доли автосалона;

- гарантия на поддержанное транспортное средство, которое реализуется в кредит.

Другие нюансы кредитования на покупку транспортного средства с пробегом:

- Оформление залога на машину входит в число обязательных требований у большинства отечественных банков. Обременение, наложенное на авто, исключает возможность его продажи до погашения займа.

- Зависимость процентной ставки от получения полиса КАСКО.

- Ограничение по сумме кредита. Отсутствует для новых автомобилей, но всегда устанавливается для подержанных.

- Дополнительная комиссия банка при оформлении займа. Практикуется частью отечественных финансовых организаций для уменьшения рисков по сделке.