Как в данном случае получить ущерб

Самое эффективное средство поскорее стребовать с виновника возмещение после аварии на дороге, это подать заявление в РСА, где вы указываете свою просьбу выявить и зафиксировать в письменном ответе подлинный ли полис ОСАГО у виновной стороны ДТП.

Приложив ко всем остальным документам такой документ – ваше дело будет рассматриваться в суде гораздо быстрее.

В общей сложности вам потребуется собрать следующий пакет бумаг для суда:

- Исковое заявление на возмещение ущерба при ДТП с виновника в случае его фальшивого полиса.

- Копию своего паспорта.

- Свой полис ОСАГО, который также не мешало бы проверить на подлинность.

- Письменное заключение из РСА о том, что полис ОСАГО виновника фальшивый.

- Если есть такая возможность, то приложите квитанцию или ее копию об оплате за фальшивый полис.

- ПТС или свидетельство о регистрации вашей машины.

- Удостоверение водителя.

- Протокол или справка из ГИБДД, извещение о ДТП.

- Заключение эксперта и калькуляция стоимости запчастей о повреждениях, которые следовало бы возместить финансово или ремонтом.

- Медицинское освидетельствование, если требуется возместить ваше лечение после травмирования в ДТП.

- Показания очевидцев в письменной форме или другие доказательства в видео или фотоформате, указывающие вашу невиновность в аварии.

- Квитанция об оплате госпошлины за судебный процесс.

Когда сама страховая компания обращается в судебный орган за решением вопроса, кто же будет платить потерпевшему, если полис у виновника фальшивый, тогда выплаты по ОСАГО при ДТП судьи могут обязать осуществить следующим сторонам вопроса:

- страховой компании;

- посреднику между страховщиком и страхователем (например, страховому брокеру);

- Российскому Союза Автостраховщиков;

- непосредственно самому виновнику.

Например, если на суде выяснится, что страховой агент вовремя не перечислил страховую премию по такому полису или же он умудрился самостоятельно каким-то образом воспользоваться полисом, когда выдавал его водителю, то страховая компания в этом случае по решению суда вынуждена будет все равно погасить все долги перед потерпевшей стороной.

Затем страховщик уже далее будет сам разбираться с агентом, который вовремя не сообщил нужную информацию об обращении бланка полиса ОСАГО.

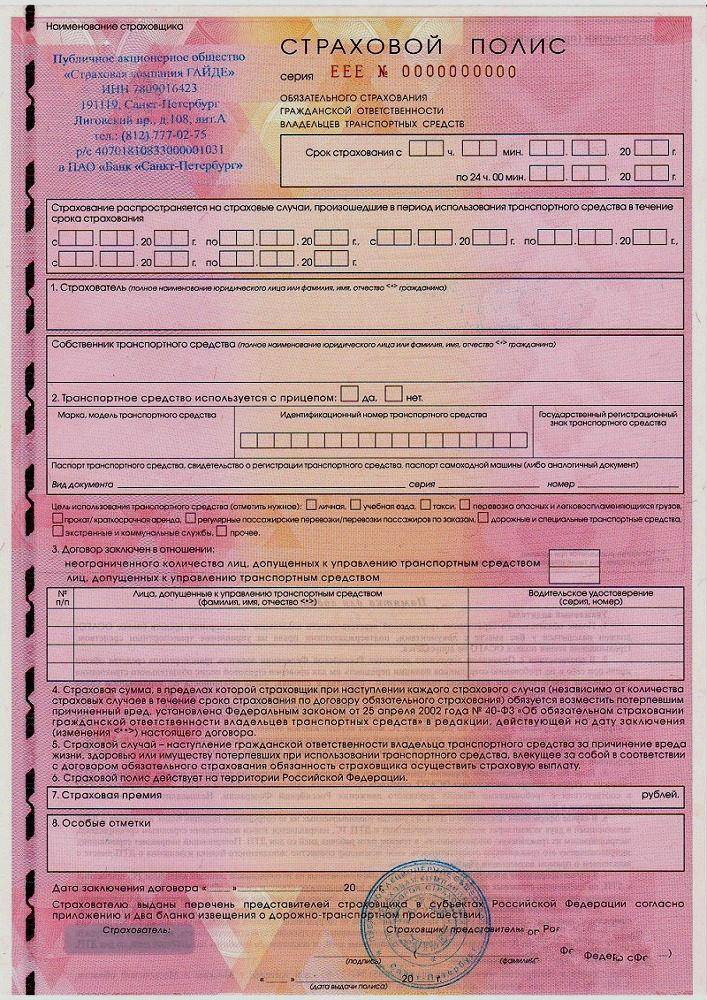

Как выявить поддельный документ

Статистика такова, что с каждым годом количество фиктивных полисов ОСАГО все увеличивается. Подобное связано с тем, что с некоторого периода стоимость оформления страховки значительно возросла. И тот факт, что покупка либо самостоятельное изготовление фальшивого документа строго наказуемо, не пугает водителей, желающих сэкономить. Однако, как показывает практика, очень зря.

Разумеется, можно предположить и иной вариант, когда виновник вовсе не подозревает о том, что у него на руках поддельный документ. Подобное происходит, например, в тех случаях, когда покупка страховки происходит в сомнительной и малоизвестной конторе. При таких обстоятельствах непосредственный обладатель полиса и сам получает неприятный сюрприз, когда при проверке данных по базе Союза Автостраховщиков (РСА) узнает о недействительности ОСАГО. Поэтому любому автовладельцу будет полезно знать, как распознать поддельный документ.

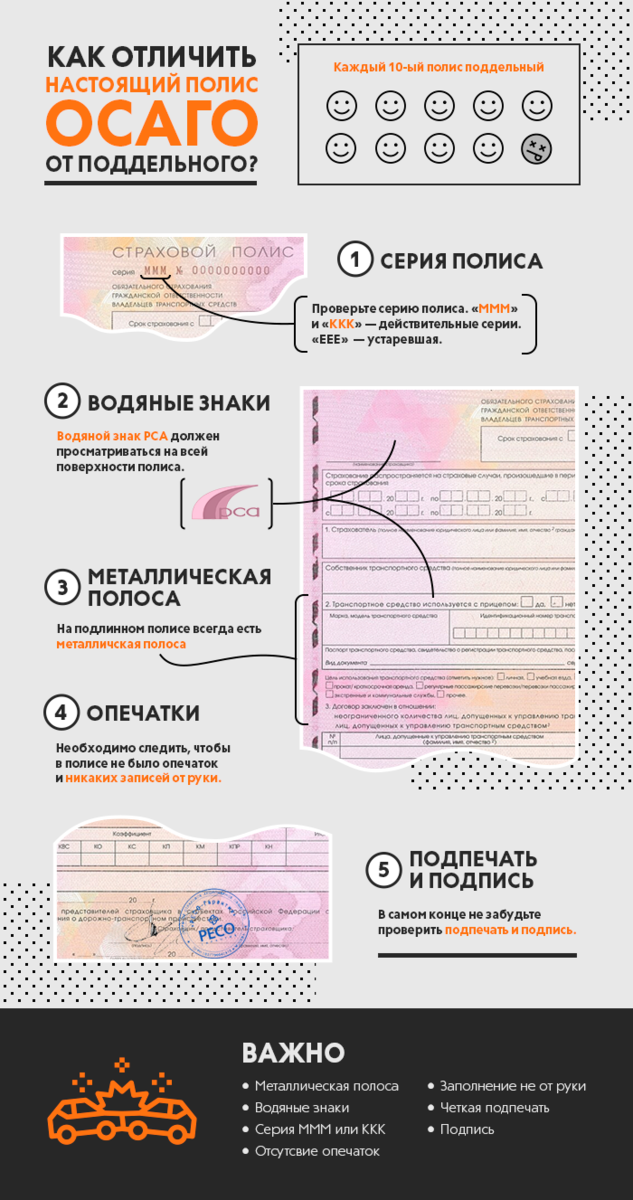

Стоит обратить внимание на такие параметры (минимальный отличия, неточности могут указать на фиктивность страховки):

- бланк страховки имеет вид немного удлиненного формата А4;

- тонкая сетка на лицевой стороне формуляра;

- логотип РСА и водяные знаки;

- металлическая полоса небольшого размера на тыльной стороне бланка;

- выпуклость номера полиса (размещен в верхнем углу справа);

- количество знаков в номере – 10 плюс три буквенных символа;

- краска с документа не должна оставлять след на руках и других бумагах.

Знание основных тонкостей убережет от покупки фальшивого документа. Если же речь идет о получении компенсации, потерпевший, распознав на месте, что виновник предлагает ему копию поддельного полиса, сможет оперативно сориентироваться, что предпринять дальше. Хотя обычно ГИБДД при оформлении аварийного случая сразу проверяет документацию и фиксирует факт наличия фиктивной бумаги.

Что это такое?

Значение слова «поддельный» все понимают. Это что-то неоригинальное, скажем, изготовленное лицами, которые не имели права это что-то производить. Когда речь идет об ОСАГО, такая формулировка не подойдет. Есть свои нюансы в данной сфере. Поддельным полисом ОСАГО можно считать:

- бланк, отпечатанный лицами, не наделенными такими правами;

- оригинальный документ, украденный у страховщика или утерянный им;

- заполненный бланк, который выдан одному водителю, но вписан в него совсем другой автомобилист.

Иногда, действительные полисы ошибочно относят к поддельным. Их перечень таков:

- Документы с истекшим сроком действия. Например, водитель имел полис ОСАГО со сроком действия по 25 мая 2023 года включительно. 26 мая он выехал с этим же документом на дорогу и стал виновником ДТП. В данном случае, полис является недействующим, но не поддельным.

- Документы, в которые не вписан водитель фактически управлявший автомобилем (как в таком случае от виновника можно добиться компенсации по ОСАГО мы рассказывали тут). Пример:Петров взял у своего друга Иванова машину во временное пользование. Собственник авто передал Петрову свидетельство о регистрации транспортного средства, ключи и полис, в который Петров вписан не был. Страховка оформлялась ограниченная. То есть. на момент передачи автомобиля, она распространялась только на лиц, вписанных в полис. В данном случае, полис абсолютно действительный. Но в него не вписан водитель.

Не будем вдаваться в подробности, касающиеся возмещения ущерба в данных случаях. Отметим лишь, что в первой ситуации полис уже является недействующим, во втором – абсолютно действительным. Но в каждой ситуации, как минимум, водитель будет привлечен к ответственности по ст. 12.37 Кодекса об административных правонарушениях.

Ваш полис оказался фальшивым: схема действий

Как это ни грустно, но чаще всего владелец автомобиля узнает, что у него поддельный полис, либо когда он попал в ДТП, либо когда уже открыто дело о выплате.

Как это ни грустно, но чаще всего владелец автомобиля узнает, что у него поддельный полис, либо когда он попал в ДТП, либо когда уже открыто дело о выплате.

Если же ты смог обнаружить фикцию до этого, то можно считать себя счастливчиком. Никаких последствий у вас не будет, достаточно приобрести новый полис ОСАГО, а со старым обратиться в полицию для разбирательства и возбуждения уголовного дела по факту мошенничества.

Если виновник, продавший фальшивое ОСАГО, будет найден, то кроме штрафа, он должен будет возместить стоимость проданного полиса.

Если фальшивый полис обнаружен, когда машину остановил инспектор ГАИ для проверки документов, то тебя ожидают такие последствия:

- вас лишат права эксплуатировать транспортное средство: авто будет эвакуировано на штрафстоянку;

- в зависимости от обстоятельств к вам применят административную или уголовную ответственность.

Если же ты попал в ДТП с фальшивым полисом, и это выяснилось либо сразу сотрудником ГИБДД, либо уже потом, когда страховщики проверяли данные участников дорожно-транспортного происшествия, то все будет зависеть от того, кто виновник ДТП. Если это ты, то страховая компания выплатит пострадавшему сумму ущерба, а второй стороне назначит регресс на сумму компенсации.

Что же делать, если ты попал в ДТП и стал жертвой обстоятельств с фальшивой страховкой? Для многих такая ситуация может стать поводом для серьезной паники, но на самом деле, пострадавший имеет право на компенсацию, поскольку ОСАГО страхует гражданскую ответственность виновного участника автомобильной аварии.

- Оформление дорожного инцидента должно проходить с помощью работников ГИБДД, поскольку условия Европротокола гласят, что он возможен, только если оба участника имеют действующие полисы ОСАГО.

- Грамотно, последовательно изложите суть произошедшего, чтобы ни у сотрудников ГИБДД, ни у работников страховой компании, где покупал страховку виновник, не возникало вопросов касательно степени вашей невиновности. Все должно быть однозначно и без всяких условностей.

- Вместе с пакетом документов вам следует обращаться в страховую компанию, в которой оформлял полис виновник ДТП. Делать это нужно в установленные сроки – не позднее 5 рабочих дней с момента происшествия. Также, на месте аварии ты можешь настоять, чтобы виновник позвонил своему страховщику и сообщил о наступлении страхового случая, поскольку компании часто отказывают по причине несоблюдения правил извещения.

Как определить подделку?

Согласно законодательству РФ, автовладельцы обязаны застраховать свое имущество, а также гражданскую ответственность от несчастных происшествий на дороге. При возникновении аварии, страховщик покроет все убытки. Чтобы получить денежную компенсацию при ДТП, оба водителя должны обладать действующим полисом ОСАГО. Такое правило прописано в ФЗ №40.

Во избежание ежегодных переплат, недобросовестные водители приобретают поддельную страховку. По такому полису компенсация выплачивается в минимальном размере, а в некоторых случаях и вовсе не назначается. Поэтому первое, что необходимо сделать при участии в ДТП — внимательно проанализировать документ виновника. Определить подделку помогут следующие признаки:

- Измененные даты начала или окончания действия документа. Такие неточности свидетельствуют о поддельном документе;

- Проверка данных по единой базе страховых полисов РСА. Полученная бумага может оказаться копией;

- Визуальный осмотр самого бланка.

Такой принцип проверки должен осуществляться в случае, если страховая компания покинула рынок, однако бланки, выданные ранее, остались в обороте. По правилам ОСАГО должны изыматься, однако на практике такая процедура выполняется крайне редко.

Выявить поддельный полис ОСАГО визуально можно только в том случае, если даты и прочая информация неправильно вписаны в бланк или вызывают подозрения. В основном, документ проверяется через общую систему РСА. Однако даже такой метод проверки не всегда бывает точным. Все потому, что некоторые поддельные документы имеют реквизиты действующих полисов, которые не имеют юридической силы. В таком случае подделка выявляется при необходимости покрытия ущерба при ДТП.

Спрос рождает предложение

Помимо повышения тарифов на оформление полиса причиной распространения поддельных документов является их привлекательная стоимость. На нелегальном рынке купить полис ОСАГО можно в среднем за 1000 рублей.

Помимо повышения тарифов на оформление полиса причиной распространения поддельных документов является их привлекательная стоимость. На нелегальном рынке купить полис ОСАГО можно в среднем за 1000 рублей.

Основанием привлечения к уголовной ответственности виновных лиц является именно низкая цена. Если человек является автовладельцем, ему известно, сколько стоит настоящий полис ОСАГО в его случае.

Покупая документ, который стоит в несколько раз дешевле, человек осознает, что совершает противоправное деяние и может нести за него ответственность.

Главным источником распространения фальшивых полисов являются несданные старые страховые бланки.

К сожалению, никто не следит за такими нарушениями, и они приводят к серьезным последствиям.

Даже в обычных типографиях сегодня создают такие высококачественные подделки, отличить которые практически невозможно. На них наносятся водяные знаки и даже вклеивается металлизированная полоса.

Основными признаками того, что Вам пытаются продать подделку, являются следующие:

- Очень низкая стоимость документа;

- Возможность покупки оптовой партии;

- Неизвестные эмитенты полиса;

- Покупка через социальные сети с доставкой на дом;

- Распродажа полисов на улице;

- Отсутствие возможность проверить документ на подлинность и др.

Любые подозрительные действия продавца полиса ОСАГО должны Вас насторожить. Обнаружение поддельного полиса происходит чаще всего в момент совершения ДТП и часто становится сюрпризом для самого автовладельца.

Неотработанная схема

К сожалению, случаев, когда у виновника ДТП оказывался недействительный полис ОСАГО, при этом сам он об этом не знал, достаточно. Закон в таких случаях все равно отстаивает интересы пострадавшего, а материальные расходы нарушителя ложатся на его плечи и его близких.

Очень много случаев, когда водитель, спровоцировавший ДТП, не может оплатить ремонт даже по судебным обязательствам.

Тем не менее, в мире множество примеров цивилизованного урегулирования страховых обязательств по ОСАГО, благодаря которым гарантируется определенная степень защиты имущественных интересов автовладельцев.

Как распознать подделку полиса?

Однако, ключевые критерии, по которым можно выявить обман, все же существуют. К ним относятся:

- С 2016 года полисы ОСАГО оформляются исключительно на розовых бланках;

- Длина бланка немного превышает стандартный размер А4;

- На лицевой стороне полиса имеется тонкая сеточка с зеленым оттенком;

- Металлическая полоса на тыльной стороне бланка;

- Краска с полиса не отпечатывается;

- Номер полиса имеет 10 цифр и три буквы;

- Номер полиса имеет выпуклый вид и прощупывается справа вверху;

- В базе страховщиков можно пробить серию и номер полиса ОСАГО;

- Присутствует логотип РСА и водяные знаки.

В качестве букв в полисе больше не применяются ССС, они полностью заменены на буквы ЕЕЕ.

После этого Ваш страховщик обращается в гражданском порядке к виновнику ДТП с требованием возмещения ему выплаченной суммы в порядке регресса. Если у виновника будет поддельный полис, страховая компания не может с него ничего взыскать.

Поэтому, если ДТП все же случилось, и предъявленные полис виновного водителя не внушает Вам доверия, необходимо вызвать на место происшествия госавтоинспекцию и представителя Вашей страховой компании. Европротоколом в этом случае не отделаешься.

Что делать, если у виновника ДТП поддельный полис ОСАГО?

Если все же поли виновного в ДТП водителя оказался фальшивым, компенсацию от страховой компании можно будет получить только лишь в том случае, если у Вас есть КАСКО. Для остальных потерпевших процедура защиты своих прав будет происходить сложнее.

Итак, желая получить выплату по ДТП, необходимо придерживаться следующего алгоритма действий:

- Обратитесь с заявлением в РСА с просьбой подтвердить легитимность представленного полиса ОСАГО.

- Перед тем, как обращаться в суд, по закону необходимо попытаться урегулировать конфликт досудебным способом. Для этого отправьте виновнику ДТП претензию, в которой изложите суть вопроса, подкрепляя свои доводы заключением независимой экспертизы. Желательно приложить к претензии копии всех чеков, которые подтверждают оплату экспертизы и других расходов по ДТП.

- Когда по прошествии 10 суток реакции на поданную претензию не последует, можно смело подавать исковое заявление в суд о возмещении убытков. К заявлению следует приложить чеки о расходах на юридические услуги, материалы экспертизы и копию направленной претензии с уведомлением об отправке по адресу ответчика.

- Для возбуждения уголовного дела о факте подделки полиса ОСАГО следует дополнительно написать заявление в полицию. Сотрудники правопорядка проведут проверку и возбудят уголовное дело.

Возмещение компенсации страховой компанией

Для этого необходимо выполнить следующие шаги:

- Обратиться с заявлением в страховую компанию;

- Получить отказ от страховой компании на том основании, что владелец такого полиса отсутствует в базе;

- Подача жалобы в РСА, в суд и ЦБ с указанием номера и серии полиса ОСАГО.

На практике страховые компании активно выплачивают суммы по таким полисам, как по действующим. До суда конфликты доходят нечасто.

На практике страховые компании активно выплачивают суммы по таким полисам, как по действующим. До суда конфликты доходят нечасто.

В ситуации, когда Вы приобретаете настоящий полис у агента, который по каким-либо причинам не возвращает деньги в кассу страховой компании, полис может быть не занесен в базу и быть недействующим.

Для защиты своих прав потребуется предъявить в страховую компанию:

- Полис;

- Договор, заключенный с агентом;

- Квитанцию об оплате полиса.

Что делать пострадавшему

На первом этапе необходимо убедиться, что полиса ОСАГО виновника

недействителен. Ля этого можно проверить его на сайте РСА. Это можно сделать по

адресу dkbm-web.autoins.ru/dkbm-web-1.0/bsostate.htm. Здесь достаточно ввести

серию и номер. Если подтвердится что полис подделка, то стоит обратиться в офис

РСА за письменным подтверждением этого факта. Документ понадобится впоследствии

для подтверждения своих требований в суде.

Следующий шаг – попытка досудебного урегулирования спора.

Для этого виновнику аварии, или собственнику авто если за рулем был не он направляется

письменная претензия. Ее можно составить по образцам из интернета, либо

обратиться за помощью к профессиональным юристам.

В случае отказа виновника возмещать ущерб останется лишь

обратиться в суд с требованием компенсации вреда в порядке ст. 1064 ГК РФ. В

требования стоит включить не только расходы на ремонт и лечение. Сюда же можно

включить:

- Судебные издержки,

- Моральный вред,

- Упущенную выгоду,

- Оплату услуг юриста.

В это же время возможно есть основания обратиться в полицию с

заявлением о мошенничестве.

Если окажется что после присуждения компенсации виновник не

выплачивает ее истцу, то придется обратиться к судебным приставам исполнителям.

Итак, поддельный полис равен отсутствующему. Получить по

нему деньги со страховой будет невозможно. Пострадавшим останется обратиться в

РСА и суд за защитой своих прав. Это займет некоторое время и не всегда даст

гарантии получения компенсации.

Возмещение ущерба через суд

Первоначально надо составить исковое заявления и подготовить необходимые документы.

Иск подается в суд по месту жительства виновника ДТП. Иски о возмещении вреда, причиненного повреждением здоровья или в результате смерти кормильца, в том числе иски о взыскании морального вреда, могут предъявляться также в суд по месту жительства потерпевшего (истца) или месту причинения вреда.

Срок исковой давности для обращения с иском в суд составляет три года.

На требования о возмещении вреда, причиненного жизни и здоровью, исковая давность не распространяется, однако требования, предъявленные по истечении трех лет с момента возникновения права на возмещение такого вреда, удовлетворяются за прошлое время не более чем за три года, предшествовавшие предъявлению иска.

Иск подается мировому судье или в районный суд. Если цена имущественного иска не превышает 50 тысяч рублей, то иск подается мировому судье. При цене иска свыше 50 тысяч рублей, а также в случае предъявления требований о возмещении вреда, причиненного жизни или здоровью, в том числе морального вреда, иск подается в районный суд.

Вместе с исковым заявлением необходимо подать следующие документы:

- документы, оформленные сотрудниками ГИБДД по факту ДТП;

- документы, подтверждающие, что поврежденный автомобиль является собственностью потерпевшего (например, копия свидетельства о регистрации);

- отчет об оценке величины ущерба автомобиля, выданный экспертной организацией;

- документы, подтверждающие досудебное обращение к ответчику в целях добровольного возмещения ущерба;

- иные документы, подтверждающие размер причиненного ущерба.

При подаче искового заявления имущественного характера необходимо уплатить госпошлину. По искам о возмещении вреда, причиненного увечьем или повреждением здоровья, а также смертью кормильца, госпошлину платить не надо.

После принятия искового заявления у суда есть два месяца на его рассмотрение. Суд информирует истца о дате и времени рассмотрения дела.

Судебное решение вступает в законную силу после истечения срока на апелляционное обжалование.

После вступления в силу решения суда потерпевшему выдается исполнительный лист. В этом случае подать его надо в подразделение службы судебных приставов по месту жительства виновника ДТП. Одновременно надо подать заявление о возбуждении исполнительного производства.

Однако по просьбе потерпевшего (истца) исполнительный лист может быть передан в службу судебных приставов непосредственно судом.

Что делать пострадавшему

При обращении к страховщику виновного автолюбителя может выясниться, что такого полиса в базе нет либо этот момент выявляется еще на месте ДТП. В подобной ситуации следует понимать, что фиктивная страховка приравнивается к полному ее отсутствию, а это означает, что возместить ущерб через страховую компанию нарушителя не получится.

При обращении к страховщику виновного автолюбителя может выясниться, что такого полиса в базе нет либо этот момент выявляется еще на месте ДТП. В подобной ситуации следует понимать, что фиктивная страховка приравнивается к полному ее отсутствию, а это означает, что возместить ущерб через страховую компанию нарушителя не получится.

Однако нельзя исключить и еще один вариант – наличие полиса-двойника. Под такой страховкой понимают выдачу одинаковых документов двум разным автовладельцам, включая и виновника. В подобном случае страховая фирма обязана выплатить сумму компенсации, так как оформитель полиса осуществлял процедуру по правилам и вносил страховые взносы.

Правда ситуации с полисами-двойниками обычно требуют обращения в судебные органы, потому как страховщики не изъявляют особого желания возмещать ущерб по такому документу. Хотя по сути вина за некорректное оформление лежит именно на них, тогда как автовладелец не при чем.

Если же факт поддельности доказан и страховщик отказывается произвести выплаты, остается лишь 2 варианта, как разрешить проблему и все-таки получить свои деньги. А именно:

- мирное урегулирование;

- подача в судебную инстанцию искового заявления на инициатора происшествия.

Конечно, второй вариант намного более жесткий и, вероятно, потребует серьезных эмоциональных затрат. Однако, чтобы получить причитающуюся сумму и покрыть полученный вред, не стоит отказываться от этого способа, иначе компенсацию можно вовсе не увидеть.

Что делать, если купил поддельный полис ОСАГО?

Крайне редко подделки обнаруживаются до факта ДТП бдительными и внимательными автовладельцами. Чаще всего о фальшивке водитель узнает уже от сотрудников ГАИ или полиции.

Крайне редко подделки обнаруживаются до факта ДТП бдительными и внимательными автовладельцами. Чаще всего о фальшивке водитель узнает уже от сотрудников ГАИ или полиции.

Что будет в таком случае? В этом случае избежать ответственности будет трудно. Если вовремя выявить ненастоящий документ у себя, то можно отделаться лишь испугом.

Необходимо будет получить новый законный полис, а старый – фальшивый – отдать в полицию для возбуждения уголовного дела и поиска мошенников.

Если преступник, продавший Вам поддельный полис, будет обнаружен, Вы сможете взыскать с него возмещение стоимости проданного им фальшивого полиса.

Не стоит эксплуатировать транспортное средство с фальшивым документом автогражданки, это чревато тем, что сотрудник ГИБДД отстранит Вас от управления автомобилем и заберет ее на штрафстоянку.

Попытайтесь связаться с тем человеком, который продал Вам ненастоящий полис. Не факт, что это увенчается успехом, но по горячим следам найти виновника буде проще, а значит, и выше шансы на привлечение его к ответственности.

Как не стать жертвой мошенников по ОСАГО?

Сегодня действует очень большое количество мошеннических схем и преступных группировок по реализации фальшивых полисов.

Чтобы не стать их жертвой нужно придерживаться следующих принципов при выборе страховой компании и покупке полиса:

- Не покупайте полис у частных продавцов и в мелких торговых точках. Лучше обратиться во внушающее доверие юридическое лицо, чтобы в случае чего было кому предъявить претензии.

- Не становитесь жертвой рекламы. Тарифы по полисам ОСАГО устанавливаются исключительно Банком России, в реализации страховой документации не может быть никаких акций и распродаж.

- Делайте выбор в пользу той или иной страховой компании по советам родных и друзей. Не доверяйте мнению ненадежных источников.

- Не сотрудничайте с подозрительными лицами, которые ведут себя странно, утаивают часть информации, меняют время встречи. Это типичное поведение мошенников.

- Не сотрудничайте с теми агентами, которые требуют предоплату до получения полиса.

Что будет если подделать распечатку электронного ОСАГО

Подделка документов наказывается строго, это касается и электронного полиса ОСАГО, который стали оформлять все больше водителей.

Сотруднику ГИБДД предъявляется распечатка такого полиса, который покупается через интернет и приходит на электронную почту. Это значит, что подделать такую распечатку достаточно просто.

Фактически же, такое действие является подделкой документов, за которую несется уголовная ответственность. Распечатанный электронный полис является таким же документом. Но в самом законе говорится именно о подделке бланков. Поэтому данная статья не применима к подделке распечатки полиса.

Чем грозит наличие фиктивного полиса

Наличие фальшивой страховки чревато прежде всего возникновением ответственности согласно содержанию параграфа 327 Уголовного Кодекса о подделке бумаг. Наказание при этом может быть довольно серьезным.

В качестве санкций за использование заведомо ложного полиса применяются (статья 327 УК, 3 пункт):

- штрафное взыскание в сумме до 80 тыс. рублей;

- до 480 часов обязательных работ;

- до 2 лет работ исправительного характера;

- до 6 месяцев ареста.

Если вина обладателя полиса не будет доказана, иными словами, человек не в курсе, что купленная им страховка на самом деле обычная фальшивка либо водитель попросту не признает факт вины, то наказания удастся избежать. Однако факт отсутствия ОСАГО так или иначе будет отмечен. Несвоевременная подготовка автогражданки карается взысканием в размере 800 рублей (12.37 КоАП).

Что делать пострадавшему?

Если в ваш автомобиль въехал владелец фальшивого полиса ОСАГО, можно только посочувствовать. Ущерб от действий держателя такой бумаги никто не компенсирует. Поэтому судиться с ним автовладельцу придется самостоятельно. Порядок действий следующий:

- подаете заявление в РСА с требованием выявить подлинность полиса;

- на основании официального ответа выдвигаете досудебные претензии виновнику ДТП о компенсации ущерба;

- в случае отказа подаете в суд иск с требованием возместить ущерб, затраты на юриста, сумму судебных издержек;

- пишите заявление в полицию с приложением ответа из РСА о мошенничестве.

Относительно просто взыскать сумму ущерба со страховщика, у которого числится полис-двойник. Само собой, СК сначала отклонит претензию, обосновав отказ тем, что такого владельца полиса нет в их базе. Однако если номер и серия документа совпадают с реальным, на бумаге наличествует печать и другие атрибуты конкретного страховщика, его отказ можно назвать необоснованным.

Наличие полиса и квитанции об оплате страховой премии является достаточным основанием для получения компенсации.

Разбираться в собственной системе учета и контроля страховщик может и должен, не втягивая в рабочий процесс пострадавшую сторону. Данные внутреннего учета не являются основанием для отклонения запроса на выплату. Если же страховщик все-таки отклоняет претензию на компенсацию материального ущерба, следует писать жалобу (по образцу досудебной претензии по затягиванию сроков страховой выплаты) в РСА на необоснованный отказ. Дубликаты следует отправить в СК виновника ДТП и в ЦБ РФ (ценным письмом с уведомлением о вручении).

Еще один вариант – отказ на основании невыплаты агентом денег от сделки по продаже полиса. Такой документ не может быть признан недействительным, если бланк настоящий, агент действовал от имени и по поручению страховщика, а страхователь может предъявить квитанцию об оплате стоимости полиса. Проблемы отношений СК и ее агентов клиентов не касаются.

Популярные способы подделки

Мошенниками, являющимися настоящими или бывшими представителями страховой организации, применяются несколько схем обмана страхователей:

- оформление одного полиса нескольким клиентам;

- продажа страховки повторно после окончания срока действия оригинала;

- продажа полиса страховой компании, у которой была отозвана лицензия.

Когда страховка гарантированно будет выплачена?

Нормативно-правовые источники, регламентирующие порядок проведения мероприятий, касающихся сферы обязательного страхования гражданской ответственности, предписывают в обязанности страховщика осуществлять контроль за деятельностью уполномоченных страховых агентов и брокеров. В перечень контролирующих мероприятий входит проверка использования страховых бланков, а также проведение процедуры инвентаризации полисов. Страховая компания как субъект хозяйствования в статусе юридического лица, несет ответственность за несанкционированное использование бланков строгой отчетности. Поэтому оформление страховки по фальшивым полисам считается упущением страховщика, в результате чего он должен компенсировать ущерб потерпевшему даже по поддельному полису.

Пример разбирательства по причине выявления полиса-двойника

Потерпевшая в дорожно-транспортном происшествии, Смирнова Антонина Васильева, обратилась в страховую компанию за возмещением ущерба, нанесенному ее автомобилю и здоровью, виновным в аварии лицом. После проведения внутреннего расследования страховщиком, гражданке было отказано в выплате по причине выявления факта подделки полиса. Антонина Васильевна для разрешения ситуации обратилась в суд. В ходе делопроизводства было выяснено, что полис не имел никакого отношения к страховщику, поэтому истцу было отказано в удовлетворении просьбы возврата денег. Пострадавшая повторно подала иск в судебную инстанцию на виновное лицо для компенсации расходов, понесенных на ремонт авто. Судом было вынесено решение удовлетворить иск Смирновой, а также наказать виновника за использование фальшивого документа штрафной санкцией в размере 800 рублей.

Когда страховку получить не удастся?

Страховая компания вправе не выплачивать возмещение по поддельному полису обязательного страхования гражданской ответственности в случае, если бланки строгой отчетности были похищены. О данном событии должно свидетельствовать заявление страхового агента или брокера о совершенном правонарушении, поданное до момента наступления страхового случая.

Как подать судебный иск?

Перед составлением искового заявления нужно получить доказательство, что полис поддельный, интернет-проверки для этого недостаточно. Нужно направить в РСА письменное обращение с просьбой подтвердить в ответном письме, что документ конкретной серии и номера является недействительным. Результат прикладывается к иску. Чтобы составить заявление в суд, нужно руководствоваться стандартными правилами, изложенными в ГПК РФ. В иске указывается:

- Название судебной инстанции;

- ФИО и адреса проживания участников ДТП;

- Суть произошедшей ситуации;

- Доводы истца со ссылками на законодательные нормы;

- Конкретное требование (в данном случае — возместить вред, нанесенный авто и (или) здоровью потерпевшего);

- Список бумаг-приложений.

Готовое заявление заверяется собственноручной подписью гражданина-составителя или его представителя, действующего по доверенности. К заявлению прикладывается копия паспорта истца, его водительские права и полис ОСАГО, документы, подтверждающие факт ДТП (акт осмотра, протокол ГИБДД), официальный ответ РСА, фото- и видеоматериалы с места происшествия, свидетельские показания. Если гражданин желает возместить вред здоровью, нужны справки с диагнозом, бумаги, подтверждающие стоимость лечения и реабилитационных мероприятий. Сроки получения страховки зависят от длительности судебной тяжбы. Вопрос может решиться одним днем или разбираться неделями: все определяется позициями истца и ответчика, деталями ситуации, доказательной базой. Чтобы отстоять свои права, потерпевшему нужно самостоятельно разработать грамотную стратегию или воспользоваться услугами адвоката.