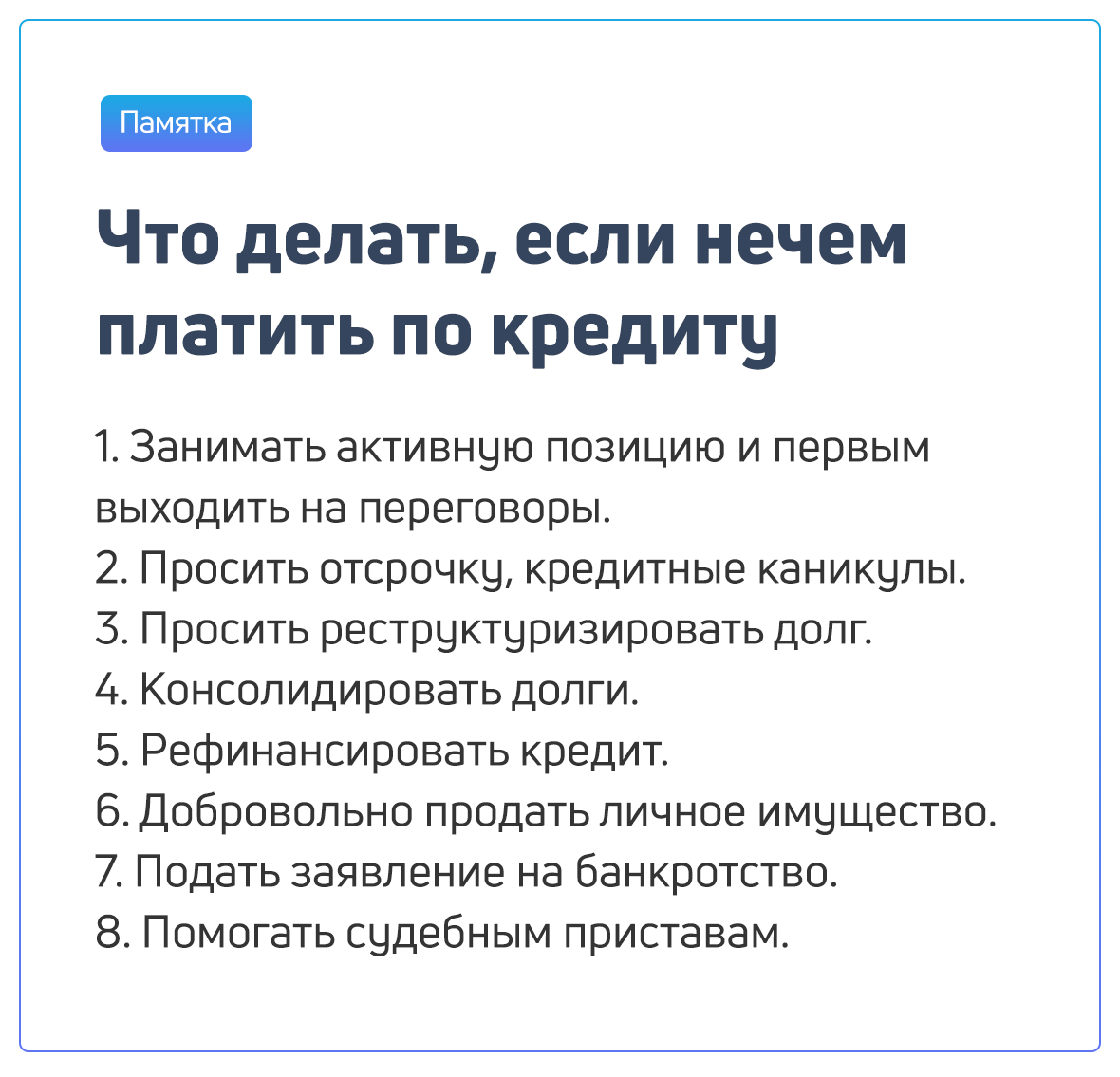

Что делать, если платить вы не можете?

Представим, что вы — сознательный заемщик, который почему-то не вытягивает автокредит. Как ответственный человек, вы попытаетесь решить проблему мирными способами. Все же сохранить машину, в первую очередь, в ваших интересах.

Излагаем несколько эффективных вариантов, как спасти взятый автокредит:

Сдаемся в банк. Берем документы, которые подтверждают вашу сложную финансовую ситуацию и отправляемся на личную встречу с банковским менеджером. Отметим сразу: чего-то требовать здесь не получится. Банк проявит добрую волю, если пойдет вам навстречу. Но делать это он не обязан.

Однако шансы договориться повысятся, если:

- вы ни разу не допускали просрочек по автокредиту;

- вы в целом имеете положительный кредитный рейтинг;

- ваше финансовое положение пошатнулось лишь на время — например, вы не потеряли трудоспособность вследствие инвалидности, а всего лишь ищете другую работу, по-прежнему оставаясь опытным специалистом.

Предложат вам, скорее всего, кредитные каникулы или реструктуризацию. Первая услуга заключается в небольшой отсрочке на 2-3 месяца. При этом вы будете уплачивать лишь проценты (в редких случаях банк предоставляет и полную отсрочку с нулевыми платежами).

Вторая услуга заключается в изменении условий кредитного договора с целью уменьшить ежемесячный платеж. Срок кредитного договора при этом будет продлен.

- Ищем программы рефинансирования в стороннем банке. Вам необходимо найти другую кредитную организацию, которая будет готова закрыть ваш автокредит, предоставив вам взамен свой кредитный договор на нужных условиях. Игра стоит свеч только в случае, если ставка по новому договору будет ниже хотя бы на 2%.

- Продаем автомобиль. По крайней мере, это лучше, чем отдать машину банку по исполнительному листу. Если по кредиту выплачена большая часть денег или вы внесли серьезный первый взнос, вы еще и в плюсах останетесь. Но если от оформления договора прошло совсем немного времени, например, 2-3 месяца, а первый взнос был минимальным, то после продажи ТС вам может даже не хватить средств от сделки, чтобы полностью закрыть долг за авто.

Обращаемся в суд за реструктуризацией долгов. Отметим сразу: это сработает, если у вас есть официальный доход, которого хватит на завершение расчетов в течение трех лет. Но здесь есть серьезный нюанс, если помимо автокредита у вас имеются и другие задолженности.

Реструктуризировать через суд можно или сразу все кредиты, или лучше вообще не обращаться за процедурой. Она проводится через банкротство, но при этом вы не становитесь банкротом. Соответственно, вы и дальше распоряжаетесь своими доходами и расходами, не боитесь за изъятие имущества, и вам не нужно будет передавать финансовому управляющему свои дебетовые и кредитные карты.

- Обращаемся за признанием банкротства. По закону, можно обанкротиться двумя способами: через внесудебную или через судебную процедуру банкротства.

Первый вариант без обращения в суд в нашем случае не проходит: одно из ключевых условий — отсутствие у заявителя имущества, в том числе, и залогового. Поэтому остается только заявление в арбитражный суд. Процесс признания несостоятельности дает должникам возможность освободиться от притязаний всех кредиторов и не выплачивать долги.

Но в вашем случае у банкротства есть серьезный минус — в конкурсную массу включается залоговый автомобиль. Правда, если вы будете проходить эту процедуру с юридической поддержкой, градус беспокойства существенно снижается. В частности, наши юристы помогут вам найти разумный компромисс. Подробности можно узнать на телефонной консультации.

Что может предпринять банк для взыскания долга по автокредиту

Заемные средства по автокредиту носят целевой характер – приобретение нового или подержанного транспортного средства через автосалон или у частных лиц. Расходование кредитных средств на иные цели будет являться нарушением условий договора, у банка возникает законное право потребовать возврата всей суммы долга и процентов.

Еще на стадии одобрения заявки и подписания договора, банк старается максимально обезопасить себя от возможного неисполнения обязательства стороны заемщика. Для этого могут предусматриваться следующие обеспечительные меры:

- до полного погашения кредита на автомобиль устанавливается залог в пользу банка – в этом случае собственник не может распоряжаться транспортом путем продажи третьим лицам;

- оформление полиса КАСКО и личной страховки жизни и здоровья заемщика – выгодоприобретателем по полисам будет выступать банк;

- включение в договор созаемщиков и поручителей, которые будут исполнять обязанности по кредиту при возникновении просрочки;

- повышенные штрафные санкции (пени) при возникновении просрочки.

Чем больше сумма автокредита и стоимость приобретенного автомобиля, тем больше обеспечительных мер будет использовано банком.

Непредвиденные жизненные обстоятельства могут повлиять на платежеспособность заемщика – потеря работы, тяжелая болезнь и т.д. Если эти проблемы носят разовый характер, целесообразно обратиться в банк для досудебного урегулирования спора. Банк заинтересован в возврате заемных средств, поэтому идет навстречу должнику при предъявлении уважительных доказательств временной просрочки. Для восстановления платежеспособности может быть предоставлена разовая отсрочка по платежам, либо долг по кредитному договору будет реструктурирован по новому графику.

Непредвиденные жизненные обстоятельства могут повлиять на платежеспособность заемщика – потеря работы, тяжелая болезнь и т.д. Если эти проблемы носят разовый характер, целесообразно обратиться в банк для досудебного урегулирования спора. Банк заинтересован в возврате заемных средств, поэтому идет навстречу должнику при предъявлении уважительных доказательств временной просрочки. Для восстановления платежеспособности может быть предоставлена разовая отсрочка по платежам, либо долг по кредитному договору будет реструктурирован по новому графику.

Что будет, если не платить автокредит на протяжении нескольких месяцев или даже лет? В этом случае крайне сложно рассчитывать на взаимопонимание со стороны банка, а наиболее вероятным развитием событий будет принудительное взыскание суммы долга и обращение взыскания на имущество должника.

Нужно учитывать, что банк не вправе самостоятельно забрать автомобиль, либо иное имущество гражданина, в счет погашения долга. Такие действия будут носить противозаконный характер.

Для возврата средств по автокредиту банк будет предпринимать следующие действия:

- направит в адрес заемщика официальное письменное требование о погашении задолженности, возврате всей суммы долга с процентами и расторжении договора;

- если заемщик не предпринял меры по погашению долга, составляется исковое заявление в суд о принудительном расторжении договора и возврате всей суммы долга;

- на период рассмотрения иска, если долг составляет значительную сумму, банк может подать в суд дополнительное заявление о наложении ареста на автомобиль, а также иное имущество ответчика;

- в судебном процессе банк обязан доказать наличие просрочки, размер суммы долга и обоснованность штрафных санкций;

- после завершения процесса выносится решение, а банк может получить исполнительный лист для принудительного возврата средств.

Если до вынесения судебного акта заемщик и банк пришли к общему соглашению о реструктуризации долга, суд может утвердить мировое соглашение. В этом случае будет зафиксирован новый график платежей, а гражданин получит необходимое время для восстановления платежеспособности.

Что делать, если чрезмерная долговая нагрузка не позволяет исполнять кредитные обязательства? Если общая сумма долгов превысила 500 тыс. рублей, можно воспользоваться процедурой банкротства. В этом случае можно списать большую часть долгов, однако нужно готовиться к распродаже личного имущества, в том числе и автомобиля.

При банкротстве можно сохранить у себя лишь ограниченную часть имущества (например, единственное жилое помещение семьи), транспортное средство не входит в этот список.

Распродажа имущества при банкротной процедуре будет проходить под контролем арбитражного управляющего, причем должник будет обязан выплачивать ему вознаграждение.

Получив решение суда и исполнительный лист, банк начнет принудительное взыскание долга. Оно может проходить как через службу ФССП, так и путем продажи долга третьим лицам. Рассмотрим порядок реализации этих процедур, и возможные способы защиты своих прав.

Существует ли срок давности по долгам

Срок давности по кредитному долгу – период, в который банк имеет право требовать выплату кредита через специальные службы, лично, а также через суд. Фактически по истечению этого срока банк не может требовать возврата средств, которые одолжил своему клиенту. Но это не значит, что можно перестать вносить ежемесячную плату по кредиту и просто ждать, когда пройдет срок давности. Финансовые организации трепетно относятся к своим средствам и применяют все законные методы взыскания денег с должника.

В России срок исковой давности по кредиту – три года.

Юристы и финансовые специалисты называют два способа исчисления срока давности.

Возникает много спорных ситуаций. Законом способ исчисления не регулируется, судьи при рассмотрении таких дел опираются на практику и на статью 200 ГК РФ, где сказано, что начало отсчета происходит в момент, когда сторона, интересы которой нарушены, узнала о пренебрежении своими правами.

Внесение платежей и просрочки фиксируются автоматическими программами. Поэтому ПП становится известна в 00:00 по местному времени – когда начинается следующий после указанного в графике платежа день.

Но если заемщик попросил рефинансирование долга, отчет производится заново. Также с каждым новым пополнением платежа, вне зависимости от его своевременности, срок будет считаться заново.

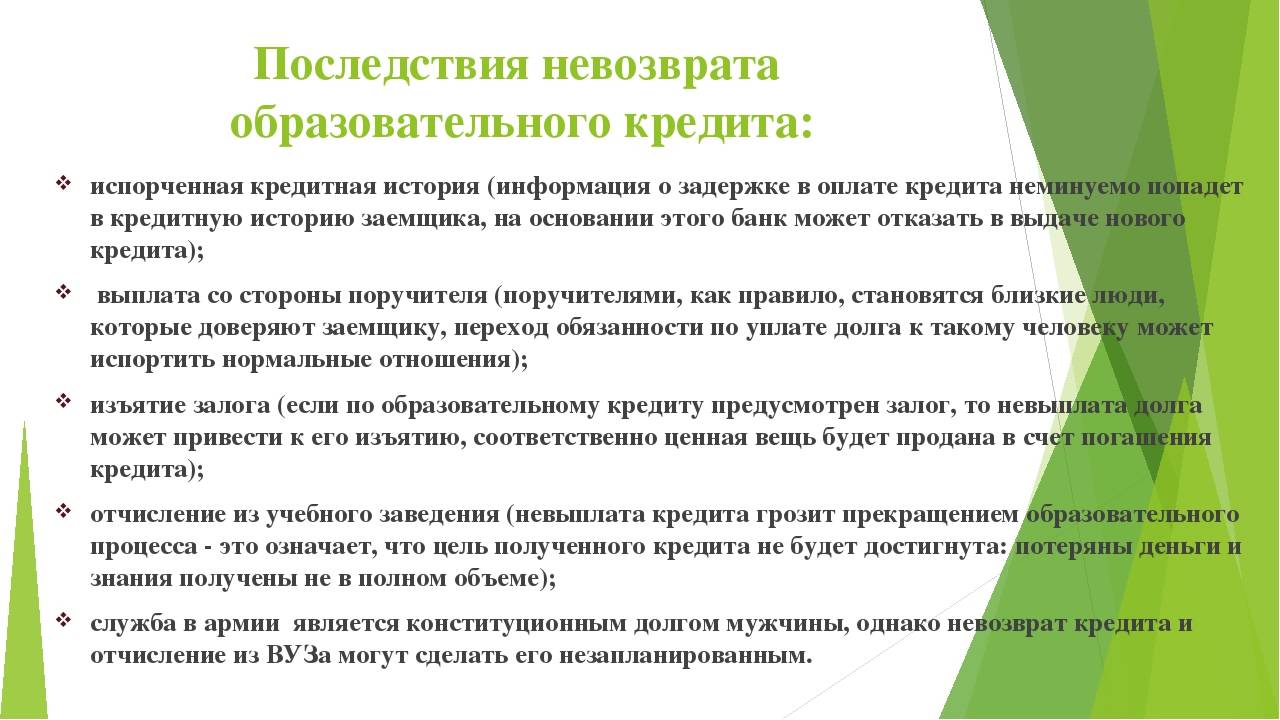

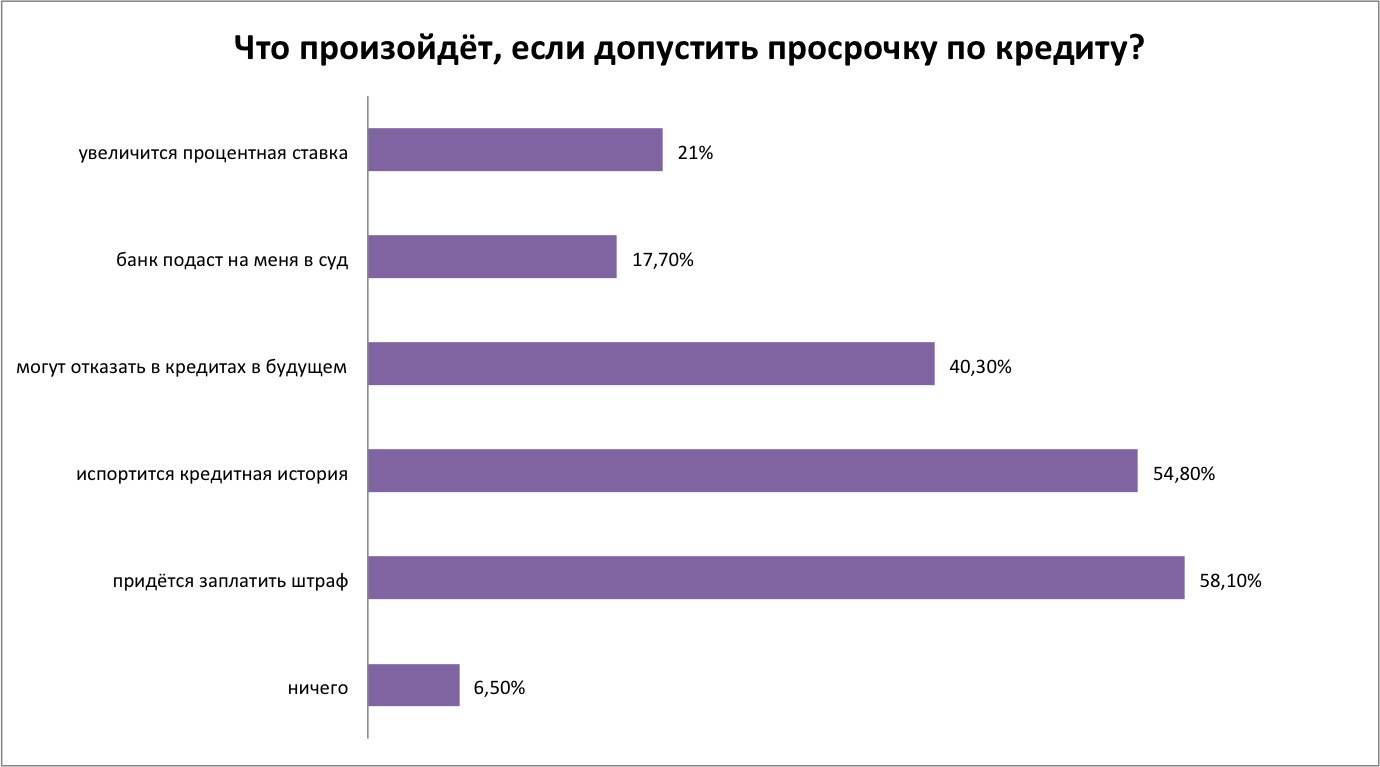

Каковы последствия невыплаты кредита?

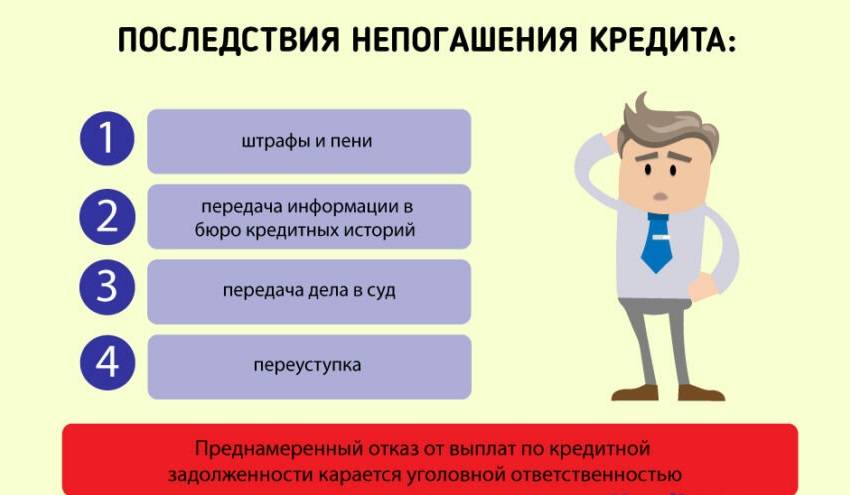

Несвоевременное выполнение взятых обязательств по выплате кредита либо вовсе отказ от них влечет за собой плачевные последствия для заемщика.

Начнут наступление кредитные специалисты банка, а затем и коллекторы. Покой такому заемщику будет только сниться. Хотя наверняка спать спокойно ему не дадут бесконечные SMS и звонки от служащих банковского учреждения и коллекторов.

Банк может отослать заявление о мошеннических действиях клиента в органы прокуратуры, тогда придется еще долгое время объясняться с блюстителями порядка.

Крайняя мера воздействия – передача дела в суд о взыскании имеющейся задолженности с должника. Решение суда будет однозначным: конфискация автомобиля и последующая его реализация банковским учреждением.

В случае если вырученных от продажи автомобиля средств не будет хватать на погашение долга, суд обяжет недобросовестного заемщика выплатить недостающую сумму. Кроме того, на его плечи ляжет груз оплаты судебных издержек.

Если судом будет установлен факт злоумышленного невозврата денег, заемщик может лишиться свободы на два года за мошеннические действия. При этом обязательство по выплате долга останется за ним.

Портится кредитная история. Впоследствии ни один банк не выдаст такому человеку кредит.

При наличии задолженности по исполнительному листу заемщик не сможет посетить ни одну зарубежную страну, его туда просто не выпустят.

Как следует поступить, если нет возможности заплатить вовремя

Когда вы понимаете, что в этом месяце произойдет просрочка, обратитесь к кредитору. Специалисты могут предложить несколько вариантов разрешения обстоятельств.

Реструктуризация кредита

Это возможность перезаключения договора кредитования с новыми, более выгодными условиями. К примеру, можно увеличить срок выплат на несколько лет или уменьшить процентную ставку по кредиту. Тогда ежемесячный платеж уменьшается до более комфортного для должника.

Рефинансирование кредита

Это перенос кредита в другой банк, который может предложить более выгодные условия, чем предыдущий.

Обратитесь за программой рефинансирования до того, как ваш банк зафиксирует просрочку, иначе другая финансовая организация может отказаться от проблемного кредита.

Банкротство

Если жизненная ситуация по-настоящему тяжелая и выплачивать кредиты вы не сможете еще долго, лучше оформить банкротство. По решению суда и при соответствии всех условий вас могут признать банкротом и изменить условия выплаты средств банку до максимально комфортных. Так, на сумму задолженности больше не начисляют штрафы, ее могут уменьшить на 25%, а также определить срок, в который должник обязан вернуть средства финансовой организации.

Не воспринимайте банкротство как панацею от долгов: в будущем банкроту сложно будет взять займ у банка под такие серьезные покупки, как жилье, например.

Выплата страховки

Если при заключении кредитного договора вы взяли страховую защиту от форс-мажорных ситуаций (стоимость такой страховки обычно включена в сумму кредита), можно рассчитывать на то, что большую часть долга или даже всю задолженность оплатит страховая компания. Однако придется выдержать целый бой со страховой, а именно – доказать, что наступил страховой случай и вам действительно положена защита.

Кредитные каникулы

С введением мер самоизоляции государство дало возможность гражданам брать кредитные каникулы на срок до 6 месяцев. На этот период уменьшаются или вовсе приостанавливаются ежемесячные платежи. Кредитная история при этом не страдает, и репутация перед банками остается чистой. Это позволяет вам выдохнуть и решить проблему основательно: найти новую работу, скопить денег.

Какие варианты подошли бы Виталию? Учитывая потерю более половины дохода семьи, ему было бы выгоднее взять кредитные каникулы, чтобы спокойно найти подходящую работу. Однако ему пришлось терпеть неприятное общение со службой взыскания банка, а также несколько месяцев провести в переживаниях по поводу неуплаты кредита.

Жизнь – процесс непредсказуемый: доходы могут резко сократиться, а к привычным расходам могут добавиться траты на лечение. Не всегда у заемщиков есть «подушка безопасности» на такие случаи. Главное – решать трудности сразу, не откладывая и не отказываясь от помощи

Важно не избегать проблемы, если она возникла, а решать ее на уровне банка и в рамках закона

Можно ли списать автокредит при банкротстве

Но вот что касается обязанности своевременно выплачивать деньги банку при автокредите, то она ничем не отличается от обязанности возвращать средства по обычному потребительскому кредиту или по ипотеке. Платить заемщик обязан по любому кредиту — в срок и полностью, в сумме того платежа, который указан в договоре.

Но если платить нечем, то заемщик может подать на банкротство:

- в арбитраж при сумме долгов от 500 тыс. руб.;

- в арбитраж при сумме задолженности примерно от 300 тыс. руб., если человек понимает, что платить ему нечем. Но с подтверждением признаков неплатежеспособности;

- в МФЦ при долгах от 50 до 500 тыс. руб., при условии, что приставы окончили производство ввиду отсутствия у должника имущества.

При сумме задолженности свыше 500 тыс. руб. и при просрочке от 3 месяцев на банкротство может подать и сам кредитор. Если указанный долг возник только по автокредиту, то банку не имеет смысла банкротить заемщика. Он может обратить взыскание на предмет залога через суд и приставов. В этом случае не придется делить деньги с другими кредиторами, как это происходит при банкротстве.

При долгах по автокредиту можно пройти банкротство

Сохранить машину, купленную при помощи автокредита, практически невозможно. Ее продадут на торгах, а вырученные средства распределят между банком-залогодержателем и другими кредиторами.

При расчете суммы долгов и определении признаков неплатежеспособности не столь важно, по каким обязательствам клиент допустил просрочку. Поэтому могут возникать случаи, когда банкротство открывается при отсутствии просрочки по автокредиту, тогда как по другим видам кредитов у гражданина будут огромные долги

Для таких ситуаций в законе № 127-ФЗ описан порядок реализации заложенного имущества, когда банк-залогодержатель получит преимущества в распределении конкурсной массы.

Подавая на банкротство в суд, можно ли не указать автокредит? Закажите звонок юриста

При просрочке по автокредиту

Учитывая стоимость новых автомобилей, размер автокредита может составлять сотни тысяч и даже миллионы рублей. Поэтому просрочка по автокредиту может стать основанием для банкротства физ. лица, даже в ситуации, если по остальным обязательствам .

Подавая заявление в арбитраж, должник должен указать в описи все свое имущество, представить перечень просроченных и текущих обязательств. Банк, перед которым возникла просрочка по автокредиту, должен заявить о своих требованиях в реестр.

Но и другие кредиторы, перед которыми у должника есть обязательства, смогут подать требования в реестр, чтобы потом участвовать в распределении конкурсной массы.

При отсутствии просрочки по автокредиту

Даже если у должника нет просрочки конкретно по автокредиту, то подавая на банкротство, должник тоже будет обязан указать в заявлении о наличии автокредита. Требования банка, выдавшего деньги на покупку авто, будут включены в реестр.

Также суд и управляющий сразу проверят наличие или отсутствие залога на автомобиль. Это повлияет на порядок реализации имущества. Но, как правило, при автокредите банк (или МФО) всегда требуют оформления залога автомобиля.

Если я подал на банкротство, то когда у меня отберут автомобиль? Закажите звонок юриста

Продажа транспортного средства

Если выплачивать ссуду совсем нечем и стабилизация финансового положения в ближайшее время не предвидится, можно продать машину.

Варианты продажи:

- реализовать авто за наличку и за счет вырученных средств погасить долг;

- продать транспортное средство, не закрывая кредит.

Порядок действий в первом случае:

- подготовить текст договора по отчуждению имущества, ознакомить с его содержанием вторую сторону сделки;

- посетить отделение банка для погашения долга по кредиту. Сделать это желательно вместе с покупателем, чтобы в будущем не возникло дополнительных вопросов;

- после оплаты задолженности забрать оригинал паспорта транспортного средства, после чего довести процедуру заключения сделки до логического конца, под чем подразумевается передача покупателю всех остальных документов на автомобиль.

Как правило, финансовые структуры не оказывают сопротивления во время реализации подобной схемы, поэтому проблем не возникает, чего нельзя сказать о втором варианте отчуждения кредитного ТС, когда продажа производится без погашения кредита.

Порядок действий в случае отчуждения кредитного авто, не закрывая кредит:

- составление договора купли-продажи;

- предоставление соглашения в банк, выдавший кредит;

- оформление другого кредитного договора на имя нового владельца;

- передача средств от покупателя авто продавцу;

- погашение задолженности бывшего собственника авто, которая сформировалась за период просрочки;

- передача документов. При этом оригинал паспорта ТС остается в финансовом учреждении до момента полной выплаты ссуды.

Если же никаких мер для урегулирования проблемной ситуации не было принято, последствия могут быть следующими:

- если авто является залоговым имуществом, банк заберет его для погашения долга;

- к основному долга добавятся штрафы и пеня за просрочку.

Если кредит был практически погашен на момент образования просрочки и сумма долга незначительна, возможно, его спишут, однако рассчитывать на такую удачу на 100% не стоит. Если срок давности, на протяжении которого банк мог истребовать погашения долга истек, согласно закону вы можете не платить задолженность. Однако, как показывает практика, для коллекторов понятие срока давности – пустой звон, поэтому отделаться от них не получиться до полной выплаты займа.

Что будет, если просрочил автокредит

Банк начнет взаимодействие с заемщиком практически сразу после возникновения просрочки по автокредиту. Все платежи обрабатывает электронная система, поэтому нарушение сроков оплаты будет выявлено в первый же день. Автокредит, просроченный на неделю или месяц, вряд ли сразу станут взыскивать через суд. Сначала предпринимаются различные меры по досудебному урегулированию просрочки. Если они не принесут результата, банк направит документы в суд.

Где можно рефинансировать автокредит? Закажите звонок эксперта

Досудебное урегулирование просрочки

Прежде чем передать документы на взыскание в суд, банк будет пытаться урегулировать просрочку различными способами. Это может быть общение с заемщиком по телефону, направление уведомлений и требований.

Досудебное взаимодействие с должником проводится со следующими целями:

- выяснить причины, по которым заемщик просрочил платежи по автокредиту;

- предложить должнику индивидуальные условия для выхода из просрочки (например, реструктуризация, кредитные каникулы);

- собрать сведения для последующего обращения в суд (например, на досудебном этапе банк может уточнить фактическое место жительства должника).

При досудебном урегулировании просрочки банк будет проверять, насколько велика вероятность, что заемщик начнет платить по графику и закроет ли свои долги. Но бесконечно долго ждать возобновления платежей банк не будет. Скорее всего, если автокредит просрочен на 2 месяца и больше, то служба взыскания направит документы в суд.

Как можно оформить кредитные каникулы по закону при автокредите?

Взыскание задолженности через суд

При обращении в суд банк может требовать взыскания задолженности или расторжения договора с возвратом остатка по автокредиту. Кредитный договор можно расторгнуть при грубом или систематическом неисполнении обязательств. Если по иску взыскивается только просроченная задолженность, то и договор на автокредит не расторгается.

Для взыскания долга по автокредиту банк может получить судебный приказ (при сумме просрочки до 500 тыс. руб.). Но если заявлено требование о расторжении кредитного договора, то в суд подается исковое заявление.

Особенности взыскания просрочки по автокредиту в суде:

- в состав требований банка может входить задолженность и остаток по кредиту, штрафные санкции;

- при защите в суде заемщик может снизить сумму задолженности, получить рассрочку или отсрочку (чтобы добиться таких преимуществ, рекомендуем действовать при поддержке юриста);

- банк может заявить требование об обращении взыскания на заложенное имущество, т.е. на машину по автокредиту.

Обычно банки достаточно быстро передают документы на взыскание в суд. Поэтому у должника вряд ли появится возможность добиться отказа в иске при пропуске сроков давности, снизить штрафные санкции из-за их несоразмерности основному долгу. Рассрочку или отсрочку можно получить при любой сумме задолженности. Для этого нужно доказать в суде, что единовременное погашение просрочки невозможно по уважительным причинам.

Взыскание через приставов

Получив приказ или исполнительный лист, банк передаст документы в ФССП. Исходя из вида требований в документах, приставы могут:

- начать удержания просрочки из зарплаты или иных доходов, списания с банковских счетов;

- ввести ограничения и запреты на период исполнительного производства;

- арестовать имущество, направить его на реализацию;

- изъять заложенный автомобиль, передать его взыскателю или выставить на продажу.

Если у ФССП нет данных о местонахождении должника и заложенного автомобиля, может вводиться розыск. Он длится до 6 месяцев, но может быть продлен по инициативе пристава. Найти автомобиль достаточно просто. Пристав направит сведения о розыске в ГИБДД, после чего машину могут остановить при любой проверке на дороге.

Как проводятся рейды судебных приставов совместно с ГИБДД? Спросите юриста

Продажа просрочки коллекторам

Если банк увидит, что взыскание невозможно или затруднительно, он может продать долг коллекторам. Обязательства по автокредиту обеспечены залогом на машину, поэтому банку проще обратить взыскание на имущество, чем терять деньги на уступке долга коллекторской фирме. Но полностью исключать вероятность продажи задолженности коллекторам нельзя.

Продал кредитную машину и не плачу кредит – последствия

Если вы продали автомобиль, то обязаны за эти средства погасить долг. Если этого не произойдет, то коллекторы имеют право забрать авто у человека, которому вы продали. В договоре о купле-продаже транспортного средства есть специальный пункт, который подтверждает гарантию того, что автомобиль не находится в залоге у банка. Вы либо выкупите обратно машину, либо подставите покупателя и будете отвечать перед судом.

Лучшее решение для погашения даже самого крупного и обременительного долга – это диалог с банком, реструктуризация и снижение процентной ставки.

ВНИМАНИЕ! В связи с последними изменениями в законодательстве, информация в статье могла устареть! Наш юрист бесплатно Вас проконсультирует – напишите в форме ниже

Какими могут быть последствия неуплаты автомобильного кредита?

Брал автокредит на 5 лет без поручителей. 3 года успешно платил, но попал под сокращение и сейчас нет денег оплачивать кредит в полной мере. Пришлось продать машину. Какие могут быть последствия неуплаты кредита?

Ответы юристов

Горбунов Олег

Добрый день. Если вы брали автокредит, то автомобиль, скорее всего, был заложен. Если это так, то вы не имели права его продавать. Если вы его продали, то банк может подать в суд на вас, а так же на покупателя автомобиля, чтобы истребовать у него автомобиль. В таком случае покупатель обязан будет доказывать свою добросовестность, если авто у него все-таки отберут, то он подаст в суд на вас иск о взыскании убытков, если нет, то убытки с вас будет взыскивать банк.

Москаленко Владимир Иванович

Добрый день.

Как правило, по условиям автокредитования автомобиль является обеспечением в целях своевременного его погашения. Учитывая, что Вами автомобиль был продан без согласия залогодержателя, то дальнейшее развитие ситуации зависит от желания или не желания кредитора. Кредитор может написать в отношении Вас заявление в правоохранительные органы по факту мошенничества. Если сумма долга свыше 500 000 рублей, то кредитор может подать заявление о признании Вас банкротом, не говоря уже о том, что может потребовать досрочного погашения всего кредита.

Что делать при просрочке выплат

Разовая просрочка по кредиту, скорее всего, не принесёт никаких негативных последствий, не считая начисления неустойки по договору. Однако в этом случае рекомендуется обратиться в отделение банка и предупредить о временных трудностях. Чаще всего финансовые организации идут навстречу своим должникам, особенно тем, кто ранее регулярно исполнял свои обязательства.

Разовая просрочка по кредиту, скорее всего, не принесёт никаких негативных последствий, не считая начисления неустойки по договору. Однако в этом случае рекомендуется обратиться в отделение банка и предупредить о временных трудностях. Чаще всего финансовые организации идут навстречу своим должникам, особенно тем, кто ранее регулярно исполнял свои обязательства.

Даже если просрочка носит более длительный характер, рекомендуется обратиться к кредитору. Есть несколько вариантов развития событий:

- предоставление отсрочки. Многие кредитные организации идут навстречу должникам, особенно при возникновении сложных жизненных ситуаций. При предоставлении документов, подтверждающих, например, увольнение по сокращению или длительную болезнь, может быть дана отсрочка на срок до нескольких месяцев. В этот период должник либо не будет платить вовсе, либо будет платить только проценты без основной суммы долга;

- реструктуризация. Договор будет перезаключен на иных условиях. Например, может быть изменена дата платежа, процентная ставка и иные характеристики;

- перекредитование. Старый договор будет закрыт, но взамен заключается новый, за счёт которого и погашается первоначальный кредит.

Банк также может предложить продать залоговый автомобиль с целью погасить кредит. Оставшиеся после продажи средства будут переданы заёмщику. Однако финансовая организация не может принудить к такому действию, продажа должна быть добровольной.