Конкуренты банка и их предложения

Конкурентов у ВТБ в плане автолизинга по арестованным машинам немало. Их предложения существенных отличий от рассмотренных выше не имеют. В любом случае сделки с лизинговыми компаниями будут:

- полностью законны;

- выгодны для лизингополучателя;

- предельно просты в оформлении.

По аналогии с ВТБ, другие лизингодатели в РФ преимущественно работают с предпринимателями и юридическими лицами. Найти компании, осуществляющие передачу арестованных машин в лизинг обычным гражданам также можно, но вот выгода сделки для них всегда находится под вопросом.

Главными конкурентами по автолизингу для ВТБ являются:

- его «собрат» по банковскому делу – ПАО «Сбербанк»;

- группа лизинговых компаний – «Лизинг Россия»;

- лизингодатель – «Европлан».

Каждый потенциальный лизингодатель имеет и преимущества, и недостатки. Проанализировать общее положение дел несложно – достаточно изучить предложения всех организаций и выбрать наиболее выгодное. Осуществить подобное мероприятие можно в течение получаса.

Можно ли приобретать арестованный автомобиль в ВТБ 24 лизинг?

Организация ВТБ 24 дает возможность клиентам приобрести транспортное средство на основании одной из действующих программ. Гражданин может воспользоваться следующими тарифными планами:

- Универсальные решения. Стандартный тарифный план, требующий внесения предоплаты в размере 10%. Автомобиль может быть предоставлен после того, как специалисты организации проанализируют деятельность фирмы.

- Такси в лизинг. Услуга подходит предпринимателям, специализирующимся на этом виде деятельности.

- Экспресс лизинг. Программа подходит предпринимателям, желающим ускорить приобретение автомобиля. Решение принимается быстро. Однако услуга предполагает повышение размера предоплаты. Первоначальный взнос составляет от 20%. Максимальная сумма лизинга не может быть больше 5 млн руб.

- Лизинг автомобилей с пробегом. Услуга позволяет купить машину, бывшую в употреблении.

- Автопарк под ключ. Организация приобретет для клиентов требуемые транспортные средства и возьмет на себя ответственность по обслуживанию транспортных средств.

- Реализация имущества. Программа предполагает продажу арестованных автомобилей в лизинг. В рамках тарифного плана можно приобрести транспортное средство, которое было изъято у физических или юридических лиц. Услуга дает возможность купить автомобили, которые находятся не на ходу.

↑ Порядок покупки арестованного авто в лизинг у ВТБ

Сначала необходимо определиться с автомобилем. Из конфискованной техники доступны легковые и грузовые автомобили, а также спецтехника. Затем необходимо оставить заявку и обсудить детали договора с менеджером компании. Договор составляется после выяснения ключевых моментов и оплаты аванса. После процедуры оформления клиент может получить автомобиль в пользование.

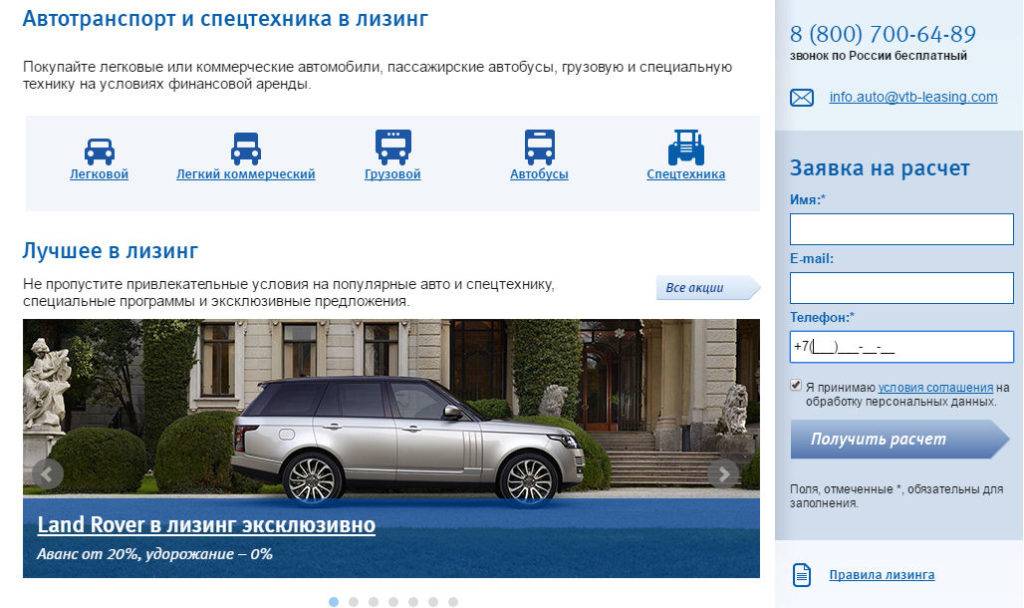

Оформление заявки онлайн

Одной из причин популярности рассматриваемой компании является возможность оформить всё онлайн.

Если клиент ещё не имеет чёткого понимания о необходимом ему транспорте, и уж тем более о том, по какой программе оформить договор, то на сайте можно оставить заявку на общую консультацию, указав в ней имя и контактные данные, после чего сотрудник компании свяжется и поможет с выбором подходящего автомобиля и программы. Если же подходящий вариант уже есть, то на посвященной ему странице нужно указать свои данные:

- Как обращаться, т.е. имя

- Контактные данные – электронную почту и номер телефона

- Город

- Комментарии, если есть какие-то особые пожелания

Чтобы подать заявку, обязательно нужно подтвердить своё согласие на обработку персональных данных, поставив соответствующие галочки. После оформления заявки менеджер предоставит расчет условий по конкретному автомобилю.

Документы, необходимые для оформления

Для оформления лизингового договора в компании ВТБ, клиенту достаточно иметь при себе стандартный пакет документов:

- Гражданский паспорт

- Справки, подтверждающие доход

- ИНН (для юридических лиц)

Так же в компании предлагаются программы оформления, где будет достаточно одного документа – паспорта.

Условия договора

Общие условия одинаковы с арендой подержанных авто:

- Аванс от 10%

- Срок 11-48 месяцев

Реализуя залоговое имущество, ежемесячные платежи компания будет рассчитывать вне учёта остаточной стоимости транспорта, их размер изначально прописывается в договоре при заключении сделки, и компания всегда добавляет в договор пункт о том, что в случае пропуска от двух платежей она вправе изъять предоставленный транспорт и вновь выставить его на торги

Клиенту также важно понимать, что до окончания договора аренды собственником машины остаётся лизинговая компания ВТБ

Лизинг транспортных средств в ВТБ

ВТБ 24 Лизинг дает возможность приобрести только те автомобили, которые реализуются за национальную валюту.

Один заемщик может получить не больше 500 млн. рублей. Деньги предоставляются клиентам на срок от года до 5 лет. Оплата может производиться дифференцированными частями или по уменьшаемому остатку.

Допускается досрочное погашение лизинга, и в этом случае клиент становится владельцем арендованного транспорта. Лизинг предоставляется на различные виды транспорта, с чем более детально можно познакомиться на официальном сайте.

Преимущества и выгоды

ВТБ Лизинг финансирует покупку транспорта большинства отечественных и зарубежных марок. Чтобы покупка автомобиля была максимально выгодной, ВТБ Лизинг разрабатывает специальные программы вместе с российскими дистрибьюторами ведущих марок.

Преимуществами являются:

- Минимальный аванс. Первый взнос может составлять 10% от стоимости транспорта. Средства сохраняются, и клиент покупает автомобиль с минимальными вложениями.

- Минимальное удорожание. Удорожание от 0 рублей – это возможность покупать транспорт с лизингом без переплат и увеличивать свой автопарк с предельной экономией средств. Это рациональный подход к делу.

- Минимальный платеж. Приобрести движимое имущество возможно сроком до 5 лет. За счет увеличенного срока лизинга понижается минимальный ежемесячный платеж. Клиент пользуется ТС с пониженными ежемесячными расходами. Авансовая оплата составляет до 49% стоимости транспорта.

- Операционный лизинг. Возможно минимизировать расходы, поручив управляющей организации обслуживание автопарка. Месячная оплата будет включать ремонты, покупку и хранение шин, ТО, шиномонтаж, страхование, регистрацию авто.

Для клиентов есть выгода:

- нет ограничений по марке выбираемого транспорта, а также страны производства;

- лизинговая компания дает возможность арендовать не только новые, но и б/у автомобили.

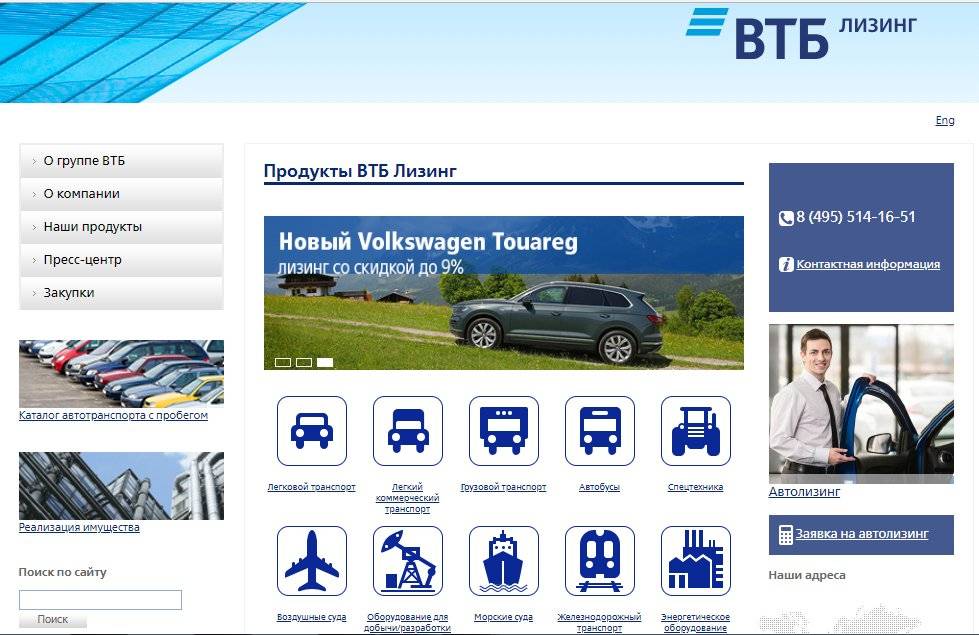

Виды приобретаемого транспорта

Компания ВТБ 24 Лизинг предлагает оформить договоры в Москве и иных субъектах РФ на такие виды транспортных средств:

- легковое авто;

- коммерческий транспорт;

- грузовой транспорт;

- специальная техника;

- автобусы;

- такси.

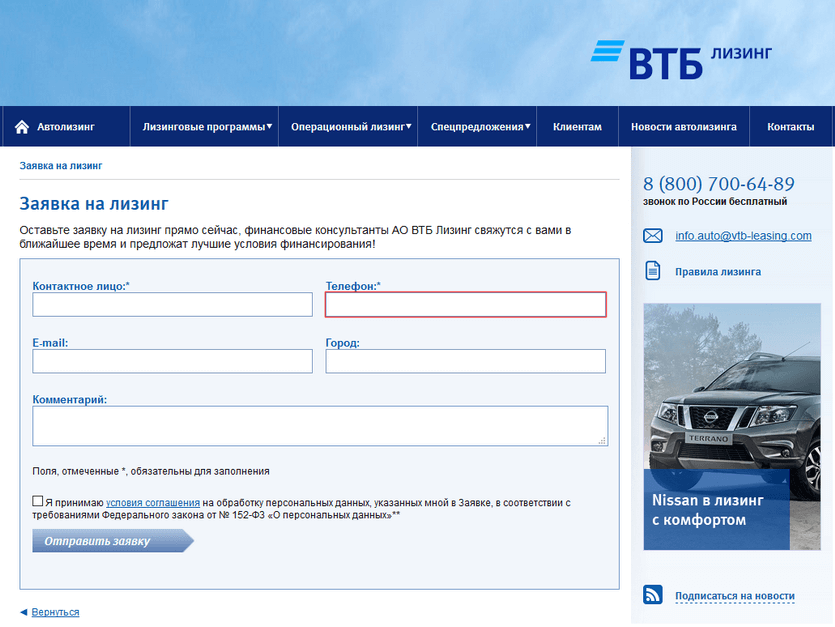

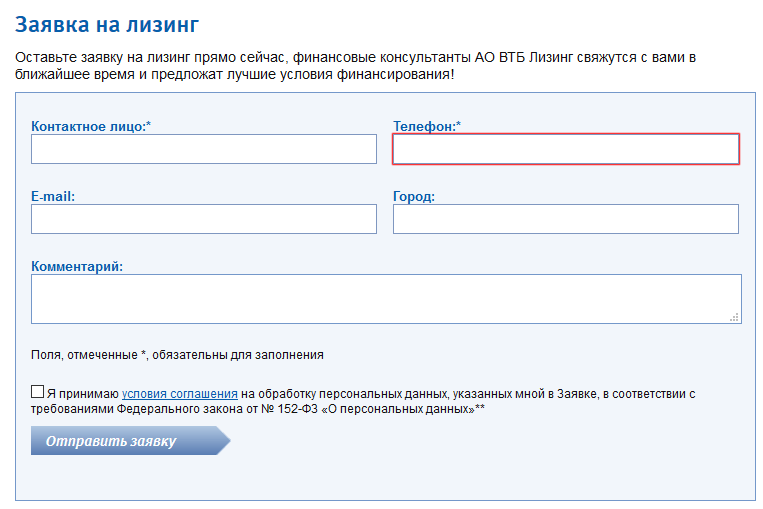

Оформление заявки онлайн

- контактное лицо;

- электронная почта;

- телефон;

- город;

- при необходимости — комментарий.

Обязательно дать согласие на обработку данных и нажать на «Отправить заявку». В этом случае расчет будет произведен уже по конкретно выбранному автомобилю.

Документы для оформления

Чтобы приобрести в ВТБ автомобиль в лизинг, потребуется совсем немного документов. Клиенту потребуется иметь:

- паспорт;

- справку о доходах.

Для юридического лица потребуется ИНН и документ, подтверждающий прибыль

Важно учитывать, что до внесения последнего платежа единственным владельцем остается лизингодатель

После окончания действия договора и после выплаты клиентом всех платежей он имеет полное право на выкуп арестованного транспорта по остаточной цене, подписав договор купли-продажи.

После совершенных действий клиент уже становится полноправным единственным владельцем транспорта.

Особые программы

В ВТБ 24 представлено несколько видов программ, позволяющих приобрести транспорт по лизинговому соглашению:

- Универсальная. Это самая обычная программа, по которой клиент должен внести первый платеж в размере 10%. Транспорт будет выдан клиенту только после того, как произведется анализ деятельности компании-лизингополучателя.

- Экспресс. Решение по лизингу может быть принято без проверки документов клиента. Но по договору клиент должен внести предоплату в размере 20%. Ценовой лимит составляет 5 000 000 рублей.

- Такси. Программа дает возможность клиентам создавать свой бизнес и совершать перевозки в сфере такси.

- Авто с пробегом. Производится составление лизингового договора для вторичной продажи ТС.

- Автопарк. Компания-лизингодатель не только предоставляет клиенту автомобиль, но и берет на себя обязательства по его содержанию.

- Реализация имущества. Эта программа осуществляет продажу банком ВТБ 24 арестованного транспорта, изъятого у физических лиц или компаний.

ВТБ запустит маркетплейс по продаже изъятых квартир и автомобилей

Банк ВТБ в 2020 году запустит маркетплейс по реализации розничных непрофильных активов, где будет продавать изъятые у должников квартиры и автомобили, а также предоставлять весь комплекс услуг, связанных с покупкой, оформлением и эксплуатацией приобретенного имущества. Об этом рассказал журналистам заместитель председателя правления ВТБ Анатолий Печатников.

«У нас достаточно большой объем залогового кредитования, мы изымаем и автотранспортные средства, и объекты недвижимости у наших должников. Для того чтобы эффективно реализовывать все это имущество, мы запускаем такой маркетплейс», — сказал Печатников. Он пояснил, что новый сервис позволит сделать процесс реализации активов более прозрачным и эффективным.

По итогам 2018 года ВТБ продал непрофильных розничных активов на 5 млрд руб. После запуска маркетплейса банк планирует увеличить объем выручки в этом сегменте в два раза, а стоимость выставленного на продажу имущества — в пять раз — с 10 млрд до 50 млрд руб.

По данным отчетности ВТБ на 1 июня 2019 года, объем непрофильного имущества (не используемого в основной деятельности) составил порядка 85,5 млрд руб. (счет 619 формы 101), из них на землю приходится 59 млрд руб., на иную недвижимость — 26,5 млрд руб. Остатки по этому счету преимущественно представлены изъятыми залогами, часть залогов передана в аренду — порядка 14%. Потенциальная стоимость имущества для продажи у ВТБ (без учета сдаваемого в аренду) — около 76 млрд руб. как по розничным, так и по корпоративным залогам.

Зачем ВТБ новый способ продажи залогов

Для банков управление залоговыми активами — непрофильная, а значит, неоптимальная по эффективности деятельность, говорит руководитель группы консультирования по перспективным технологиям КПМГ Николай Легкодимов. «Они ею заниматься не умеют и в принципе не должны уметь», — отмечает он. При вынужденной реализации активов этот фактор дает дополнительный дисконт к цене. В итоге банки часто дают возможность заработать компаниям-перекупщикам, специализирующимся на покупке различного залогового имущества (домов, автомобилей и т.п.) и последующей перепродаже по более высокой цене конечному покупателю, объясняет Легкодимов.

Многие банки ограничиваются публикацией объявлений о продаже непрофильных активов на своем сайте и общедоступных интернет-сервисах для размещения объявлений (например, «Авито»), поскольку это не требует никаких инвестиций, описывает процедуру директор по банковским рейтингам «Эксперт РА» Людмила Кожекина, добавляя, что «эффективность реализации залогов в таком случае вряд ли можно назвать высокой».

Банкам выгодно максимально быстро реализовывать обеспечение, принятое на баланс, пояснил аналитик рейтингового агентства S&P Роман Рыбалкин. «Как следствие, упрощение процесса для потенциальных покупателей путем создания специального сервиса оправданно», — считает он.

Отдельную компанию для реализации залогов, особенно розничных, целесообразно иметь крупному банку, так как у него накапливается значительное количество небольших по стоимости (в масштабах банка) объектов для продажи, считает Кожекина. Но банку придется предложить привлекательный дисконт к рыночной цене, чтобы стимулировать спрос на залоговое имущество, продолжает она. Предоставление дополнительных услуг — один из способов заинтересовать покупателей, но для банка это и дополнительные издержки, которые могут заметно снизить рентабельность маркетплейса, предполагает эксперт.

Персональный менеджер ВТБ Лизинг подготовит предложение для Вас

Заполните форму и мы перезвоним вам в ближайшее время

Обработка персональных данных

В соответствии с требованиями Федерального закона от 27.07.2006 г. № 152-ФЗ «О персональных данных» я свободно, своей волей и в своем интересе выражаю ООО «УКА» (адрес: 115088, г. Москва, проезд 2-й Южнопортовый, д.16, стр.1) согласие на обработку, предполагающую сбор (непосредственно от заявителя, от третьих лиц, путем направления запросов в Банк ВТБ (ПАО) (191144, г. Санкт-Петербург, Дегтярный переулок, д. 11, лит. А), в органы государственной власти, органы местного самоуправления, юридическим и физическим лицам, из иных общедоступных информационных ресурсов, из архивов), запись, систематизацию, накопление, хранение, уточнение (обновление, изменение), проверку, извлечение, использование, передачу полностью или частично третьим лицам, в том числе через АО ВТБ Лизинг (обслуживает сайт http://vtb-leasing.ru, адрес: 109147, Москва ул. Воронцовская д. 43, стр. 1) следующим операторам связи и поставщикам информации: ПАО «ВЫМПЕЛКОМ» (ул. Восьмого марта, дом 10, строение 14, г. Москва), ПАО «МТС» (ул. Марксистская, дом 4, г. Москва), ПАО «Мегафон» (Оружейный переулок, дом 41, г. Москва), ООО «Т2 Мобайл» (Киевское шоссе 22-й км, п. Московский, д. 6, стр.1, г. Москва) (далее — Операторы связи), ООО «Авторапорт» (ул. Бауманская, дом 7, строение 1, этаж 1, помещение XIV, комната 1, офис 104, г. Москва), ООО «Мэйл.Ру Цифровые технологии» (Ленинградский проспект, д. 39, стр. 79, этаж 17, г. Москва), АО «МБКИ» (ул. Садовая-Триумфальная, д. 4-10, г. Москва), ООО «СУИ» (ул. Мясницкая, д.22, стр.1, комн. 6, г. Москва), ООО «М Дата» (ул. Ленинская слобода, д.19, ком 21Б1, г. Москва), АО «АЭИ «ПРАЙМ» (Зубовский б-р, д.4, стр.1, г. Москва) (далее — Поставщики информации), действующим на основании договоров, заключенных ими с АО ВТБ Лизинг, обезличивание, блокирование, удаление и уничтожение, следующих моих персональных данных:

Настоящее согласие дано для следующей цели обработки:

Обработка персональных данных осуществляется как с использованием средств автоматизации, в том числе в информационно-телекоммуникационных сетях, так и без использования таких средств. ООО «УКА», в соответствии с настоящим согласием и для достижения указанных выше целей, вправе поручить обработку персональных данных третьим лицам, а также, в случае привлечения третьих лиц к оказанию услуг и/или в случае передачи ООО «УКА» принадлежащих ему прав требования третьему лицу, вправе, в необходимом объеме, передавать информацию таким третьим лицам, их агентам и иным уполномоченным им лицам, а также предоставлять таким лицам соответствующие документы, содержащие такую информацию. Для достижения указанных выше целей выражаю согласие Операторам связи и Поставщикам информации на обработку и передачу ООО «УКА» через АО ВТБ Лизинг данных и сведений, ставших известными Операторам связи и Поставщикам информации в силу исполнения ими договоров, заключенных со мной (в отношении Операторов связи — исключительно сведений об оказанных услугах связи, о местонахождении абонентского оборудования при получении услуг связи, оплате оказанных услуг связи, сведений об идентификаторах абонентского оборудования), а также иной информации обо мне из открытых источников в сети Интернет, доступ к которой мною не ограничен.

Условия льготного кредитования для приобретения лотов от ВТБ24

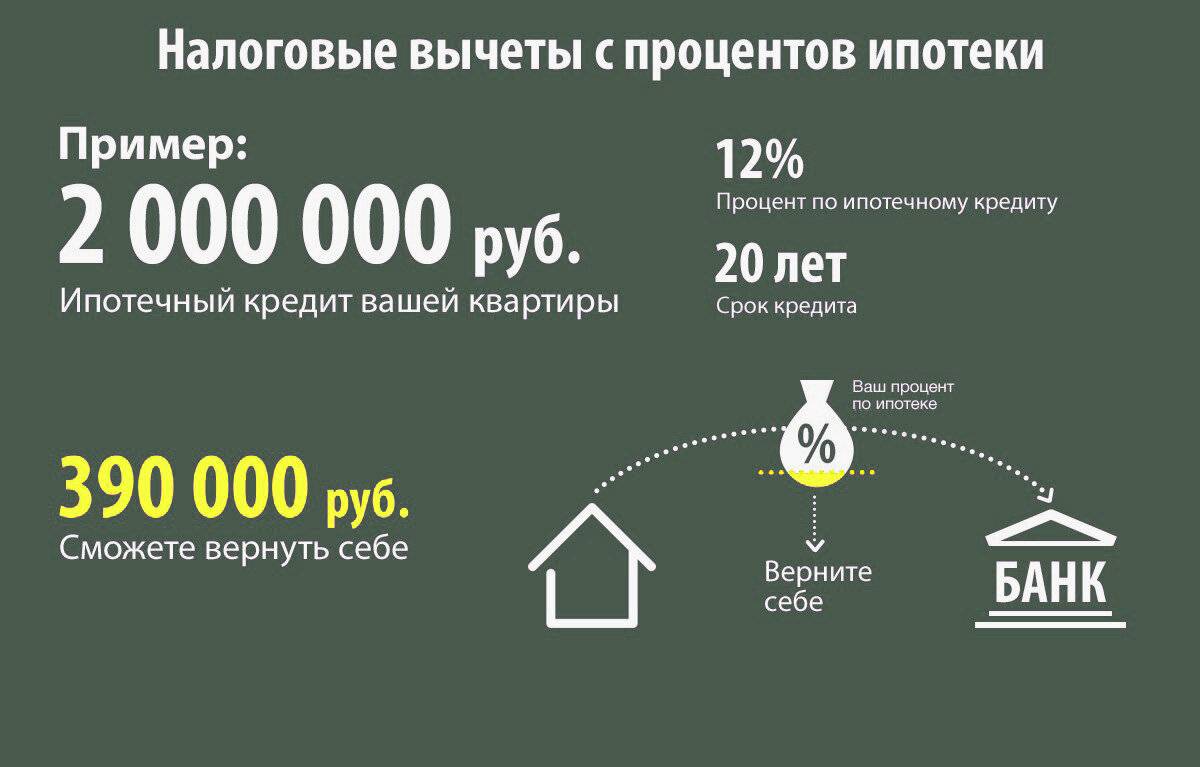

Купить залоговые квартиры, например автомобили в 2021 году можно, воспользовавшись таким банковским продуктом, как лизинг. Приобрести вторичное жилье можно на очень даже выгодных условиях. Для этого предусмотрено льготное ипотечное кредитование на сумму от 500000 до 8000000 руб. Процентная ставка составляет от 12% в год со страховкой и от 13% без нее. Такой кредит можно взять на 30 лет. Заявитель должен внести 20% от стоимости недвижимого имущества.

Обратите внимание, что финансовая организация ВТБ24 не берет на себя ответственность за проверку недвижимости, потому что в собственности у бывшего владельца она уж не состоит, поэтому клиент не рискует нарваться на мошенников.

Договора составляются опытными сотрудниками банка, поэтому возникновение каких-либо непредвиденных ситуаций в будущем исключено. Несмотря на это перед тем, как подписывать документы нужно проконсультироваться с квалифицированным юристом.

Принцип продажи залогового имущества в ВТБ 24

Продажа с помощью официального сайта

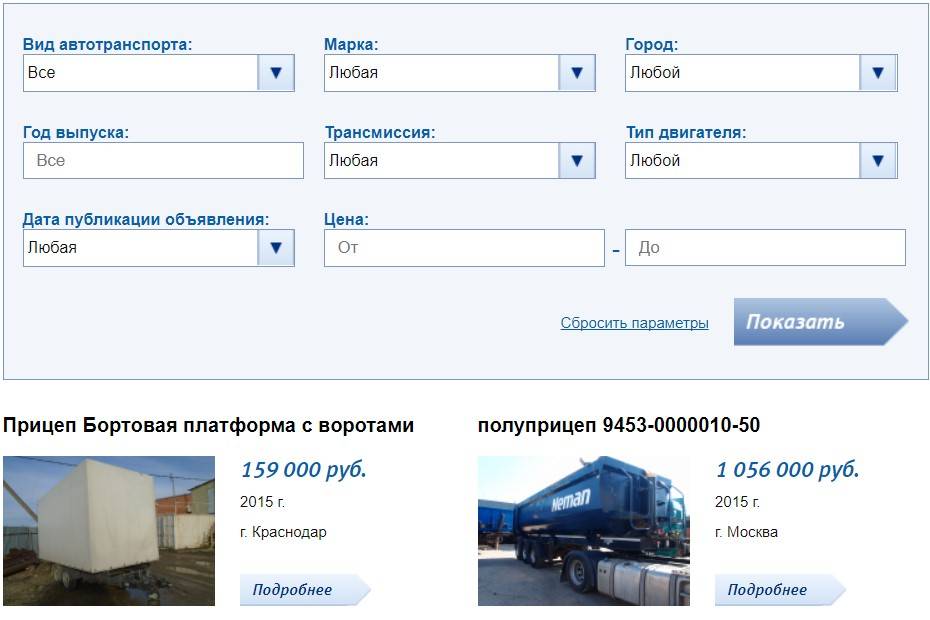

Реализация залогового имущества переданного в собственность ВТБ 24 осуществляется на официальном сайте во вкладке «Витрина залогового имущества». В этом же разделе можно найти поисковый модуль, позволяющий произвести выбор имущества, и оставить заявку на приобретение.

На офиц. веб-сайте банка ВТБ 24 находится каталог залогового имущества. Для удобства создан специальный поисковый механизм по интересующим объектам.

Значительный сегмент реализуемого имущества было изъято судебными приставами по санкции ВТБ в процессе признания банкротом физического или юридического лица, за ранее взятые на себя кредитные обязательства. В связи с чем, можно с уверенностью заявить, что предоставленное в банк залоговое имущество чистое с юридической стороны (освобожденное от ареста). Конфискованное имущество до реализации находится в собственности у банка. По требованию покупателя банк предоставляет копии всего пакета документов, способных подтвердить исключительную законность.

Реализация лотов, находящихся на витрине залогового имущества осуществляется 2-мя методами:

Купить понравившееся вам имущество можно в онлайн-режиме на Единой электронной торговой площадке.

Чтобы принять участие в торгах требуется составить заявку на сайте ВТБ, определиться с лотом, после чего указать способ приобретения. Желающие участвовать в электронных торгах должны располагать при себе электронной подписью. Также им придется выполнить акредитационные мероприятия, существует возможность проведения экспресс-аккредитации за 3 часа.

Для допуска к торгам, нужно располагать на банковском счете суммой, размер которой составляет 10% от стоимости приобретаемого лота – это своего рода гарантия того, что покупатель выполнит взятые на себя обязательства по выкупу. Данную сумму блокируют до момента окончания тендера. Если клиент подал заявку на несколько объектов, он обязан внести залог за каждый.

Приобретение лотов с «витрины»

Аукцион проводится весьма стандартно – работает система повышения ставок. Цена лота изначально ниже среднерыночной, и если покупателей мало, то ее повышают, не значительно.

После победы в торгах клиенту нужно:

- оплатить полную стоимость лота собственными средствами;

- взять банковскую ссуду от ВТБ на специально разработанных условиях.

О том, каким образом покупатель будет осуществлять оплату нужно оповещать банковскую структуру в момент оформления заявки на покупку имущества находящегося под залогом в ВТБ 24. Если участвующему в торгах лицу понадобятся кредитные средства, то ему для начала придется пройти проверку на платежеспособность. Она отличается от обычного кредитования.

Имущество, реализуемое с «витрины» покупается как на аукционе, что позволяет экономить деньги на покупке интересных вам объектов при небольшом числе участников торгов.

Внеся оплату, банк и покупатель подписывают соглашение купли-продажи, после чего производится перерегистрация прав на приобретенное имущество. Если имущество, приобретено используя кредитные средства, то его регистрируют как обремененное без права последующей продажи.

Помимо аукциона, действует инструмент прямого приобретения лотов. Это главным образом относится к недвижимым объектам. Для этого в процессе оформления заявки следует отметить галочками чек-бокс «Прямая продажа» и определится с подходящим лотом.

Чтобы купить имущество, используя данный способ, нужно располагать на счете необходимой суммой или иметь разрешение на получение специализированного кредита.

Есть возможность купить залоговое имущество без участия в аукционе, для этого необходимо заранее разместить на своем счете всю сумму для покупки или же получить в банке одобрение на кредит.

Подробно об автолизинге ВТБ и его условиях

ВТБ – банковская организация РФ, существующая еще со времен СССР. На данный момент банк считается коммерческим, но порядка 60 процентов всех его активов выкуплены государством. Так как ВТБ всегда позиционирует себя универсальной компанией, удивляться наличию в перечне ее услуг лизингу автомобилей не приходится. Помимо стандартного автолизинга, связанным с реализацией обычных автомобилей из салонов и б/у, банковская организация имеет специфичный вид сделки – лизинговую продажу арестованных машин. Именно о ней пойдет речь сегодня.

Как показывает практика, лизинг арестованных автомобилей пугает многих граждан РФ. На самом деле за довольно-таки специфичным названием не кроется ничего страшного, а суть лизинговой сделки проста к пониманию. Если говорить кратко, то ВТБ реализует выкупленные у государства или полученные иным способом арестованные автомобили на совершенно законных основаниях. Покупая машину таким образом, бояться ее прошлого и каких-либо юридических последствий не нужно. С максимальной гарантией можно сказать, что на момент оформления лизинга автомобиль уже будет во владении ВТБ и без нарушения законов способен передаваться иным лицам (в том числе и лизингополучателям).

Отличительными особенностями автолизинга с использованием арестованных машин считаются:

- Невысокая стоимость предмета сделки, так как в большинстве случаев реализуются уже поддержанные транспортные средства.

- Ограниченность в плане выбора по причине невозможности расширения имеющейся базы арестованного транспорта.

- Максимально щадящие и простые в соблюдении условия сделки для лизингополучателя, что во многом связано с ее специфичностью.

Стоит ли покупать арестованный автомобиль в лизинг у ВТБ или нет – решайте сами. Однозначно можно констатировать: подобная сделка будет одной из самых выгодных в плане приобретения автомобиля среди всех возможных способов в РФ.

Помимо арестованных машин, ВТБ реализует в лизинг средства:

- бывшие в употреблении (программа «Лизинг автомобилей с пробегом»);

- из автосалонов (программы «Экспресс», «Универсальный», «Такси в лизинг», «Автомобили для автошколы» и «Операционный лизинг»);

- уже имеющиеся на балансе банка и доступные к передаче другим лицам (все программы автолизинга, действующие в банке).

Естественно, выбор автомобилей при подобных вариантах лизинга будет шире, нежели имеющийся относительно арестованного транспорта, но и условия у них отличиться существенной выгодой не смогут. Учитывая подобное положение дел, многие предприниматели и юридические лица выбирают программу «Реализация имущества» от банка, позволяющую оформлять в лизинг именно арестованные машины. К слову, реализуется она на следующих условиях:

- максимальная суммарная стоимость предметов лизинга – не более 500 миллионов рублей;

- досрочное погашение – возможно;

- сроки лизинга – 1-5 лет;

- размер первоначального взноса – 15-50 процентов от суммарной стоимости предметов лизинга;

- формат ежемесячных взносов – либо фиксированный, либо рассчитываемый по технологии уменьшаемого остатка (уточнить особенности каждого вида взноса следует в банке);

- валюта лизинговых обязательств – всегда рубль.

В качестве дополнительных условий может выступать страхование автомобиля или договора лизинга. Определяется их необходимость для каждого лизингополучателя в индивидуальном порядке с учетом особенностей конкретно его случая.

Важно! Вне зависимости от выбранной программы автолизинга и ее особенностей клиент ВТБ может приобрести автомобиль абсолютно любой марки, года и производителя (за исключением неликвидного транспорта). Банк работает поистине многопрофильно, поэтому при выборе предмета лизинга потенциальному лизингополучателю предоставляется настоящий карт-бланш

В чем суть программы ВТБ

Лизинг существенно отличается от целевого кредита. Простыми словами, это договор долгосрочной финансовой аренды транспорта с правом выкупа по остаточной стоимости. ВТБ банк широко распространен на территории РФ, поэтому на витрине залогового имущества представлены автомобили иностранного производства с различными техническими характеристиками. Стать покупателем может физическое или юридическое лицо.

Заключая договор лизинга, клиент не получает право на приобретение автомобиля, он может распоряжаться им в рамках договора аренды. После окончания договора лизинга, клиент может продлить его на следующий срок, либо выкупить транспортное средства по остаточной стоимости. В итоге, договор финансовой аренды выгоднее, нежели целевой автокредит.

На витрине залогового имущества представлены автомобили, приобретенные банком ВТБ в рамках программы автокредитования. То есть, простыми словами клиент не выполнил своих кредитных обязательств перед банком, а так как транспорт является залогом, то банк имеет право на его изъятие. Аналогичная ситуация складывается между клиентом и арендодателем, если потребитель нарушает условия договора лизинга, то лизинговая компания имеет право изъять автомобиль и снова выставить его на витрину.

С юридической точки зрения, такая сделка является полностью безопасной, так как гарантом в этом случае выступает один из самых крупных банков нашей стране. Он, руководствуясь законами Российской Федерации, имеет право на изъятие предмета залога и дальнейшую его реализацию.