Можно ли продать кредитную машину и покрыть долг

В целом, таким способом действительно можно избавиться от автокредита. Есть только одно но — провести сделку можно только по согласованию с банком. То есть вы приходите к нему и говорите, что больше не можете выплачивать автокредит и хотите продать авто. Идеальный вариант — если приведете реального покупателя, тогда можно выиграть в цене: при продаже банком цена будет минимальной.

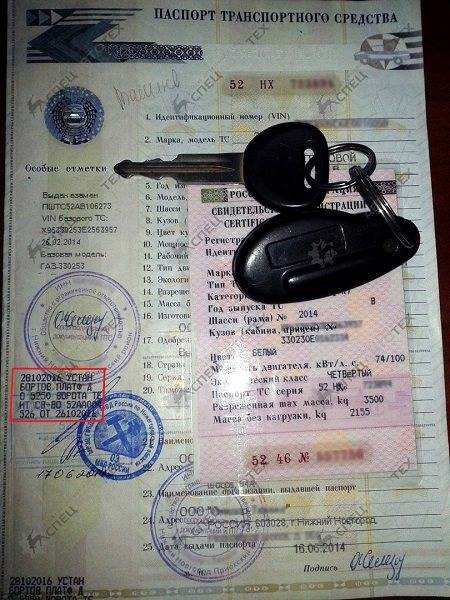

Теоретически продать кредитную машину без ведома банка можно. Даже если кредитор забрал ПТС на хранение, ничто не мешает сделать дубликат, который будет иметь полную юридическую силу. С ним покупатель сможет зарегистрировать авто на себя.

Другой момент — такая сделка незаконная, так как по условиям договора продажа запрещена. Если информация дойдет до банка, он может расторгнуть договор и забрать авто. Даже если оно продано другому человеку, его все равно заберут. Порой покупатели даже не знают, что купили кредитную машину, и после им приходится судиться с продавцом, пытаясь вернуть деньги.

Источник

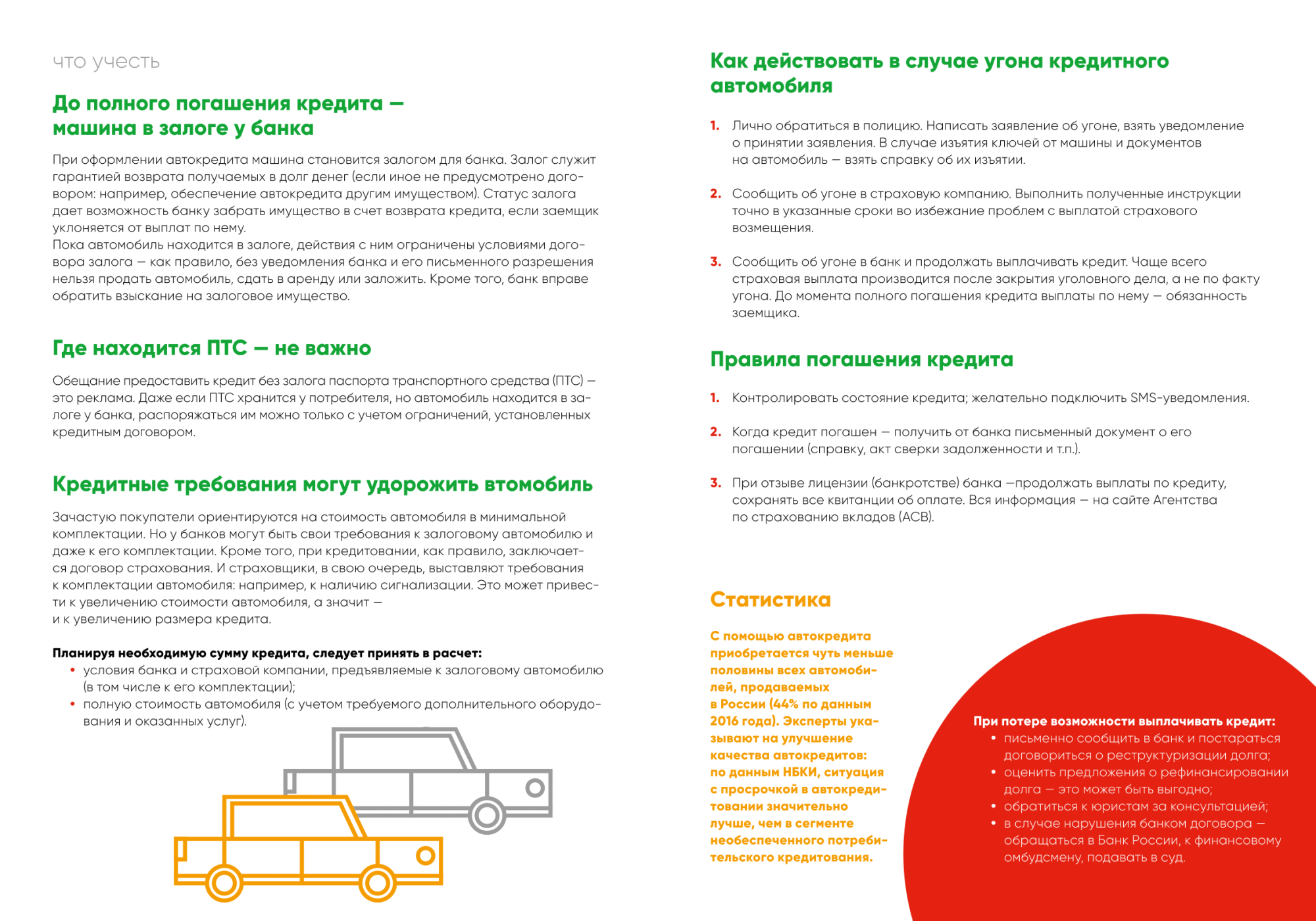

Что такое залог и какие ограничения в 2023 году?

Формально закладывание автомобиля в залог банка – это не когда он находится в собственности кредитной организации до тех пор, пока вы не выплатите кредит. Также неверно говорить и о том, что ПТС находится в залоге – в таком статусе находится весь автомобиль.

Залог – это всего лишь право приоритетного требования кредитора на залоговое имущество в случае нарушения вами условий договора. Простыми словами, если вы перестаёте платить автокредит, то банк, выдавший вам его, имеет приоритетное право перед другими кредиторами получить деньги в счёт его реализации либо забрать саму машину.

Но это вовсе не значит, что авто находится во владении банка. Это правило действует при лизинге, но не при кредите. Машина ваша, и вы вправе распоряжаться ей как своей собственностью.

Но всё же чаще всего некоторые ограничения есть. Так, в договоре (кредитном) может быть прописано, что вам запрещено продавать авто до погашения кредита. О законности этого можно спорить долго, но в судебной практике 2023 года такие условия чаще всего признаются законными.

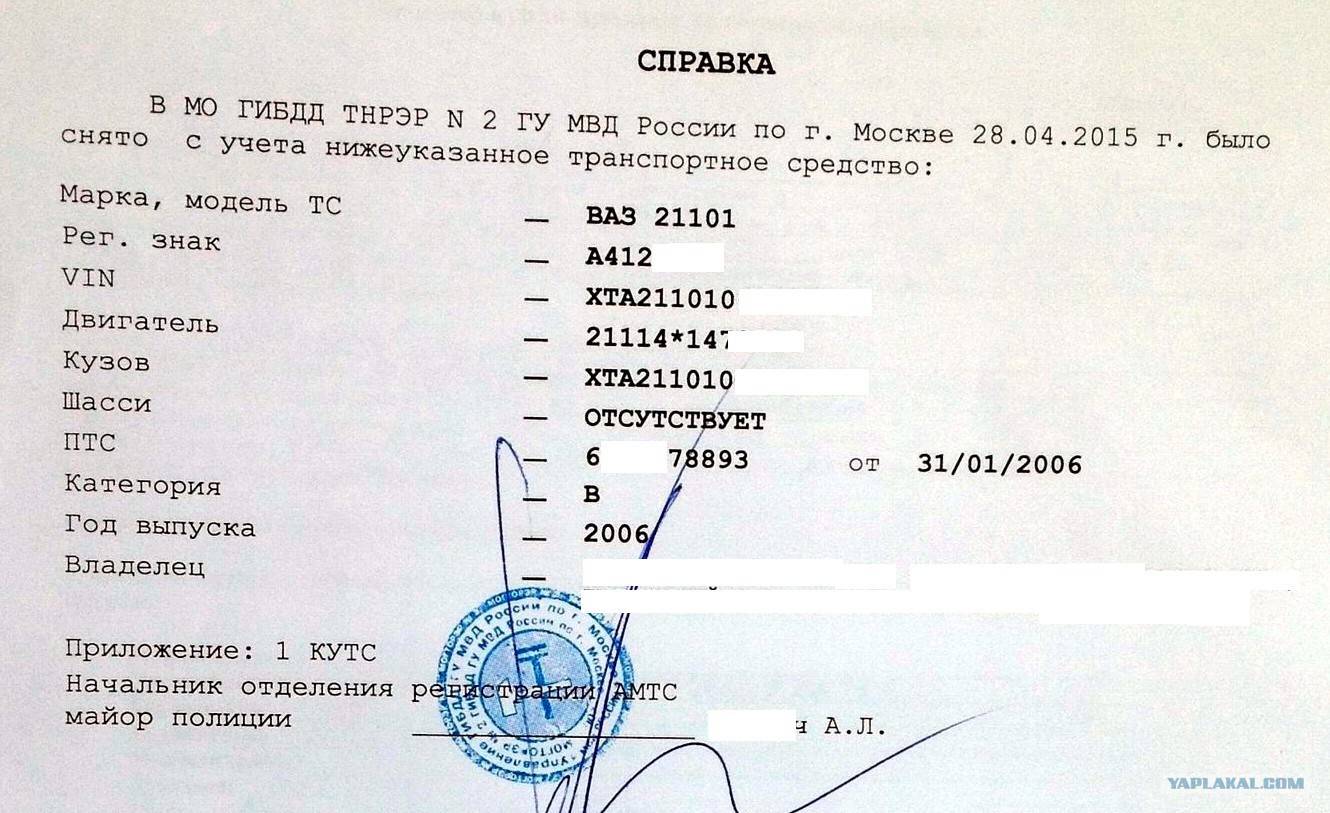

Если банк отказывается возвращать ПТС

Деньги под залог кредитного автомобиля

Основной причиной, по которой финансовое учреждение может не отдавать документ, являются внутренние банковские процедуры. Например, срок платежа. Клиент может внести последний платеж 15 числа, а в соответствии с договором, зачисление средств на ссудный счет и, соответственно, погашение обязательств происходит 25 числа. В такой ситуации ПТС банк выдаст только после проведения операции гашения, то есть 25 числа. Чтобы получить документ раньше, можно обратиться к руководству отделения финансового учреждения, где оформлялся кредит с просьбой о проведении операции зачисления средств в счет погашения долга досрочно. В большинстве случаев это может подействовать.

Почему банк может отказать в возврате ПТС

Важно! При передаче ПТС на хранение в финансовую организацию необходимо все это правильно оформлять. Для этого используется акт приема-передачи документов

Данный документ терять ни в коем случае нельзя, поскольку он будет служить доказательством факта передачи документа в банк и отсутствия его у законного владельца автомобиля после выполнения всех своих обязательств по договору займа.

Если же никакие действия по возврату ПТС не помогли, можно обращаться в суд за защитой своих прав. Однако делать это необходимо в случае полной уверенности в своей правоте. Перед составлением иска следует еще раз проверить наличие всех документов, подтверждающих выполнение собственных обязательств по договору займа и нарушение банком своих обязанностей.

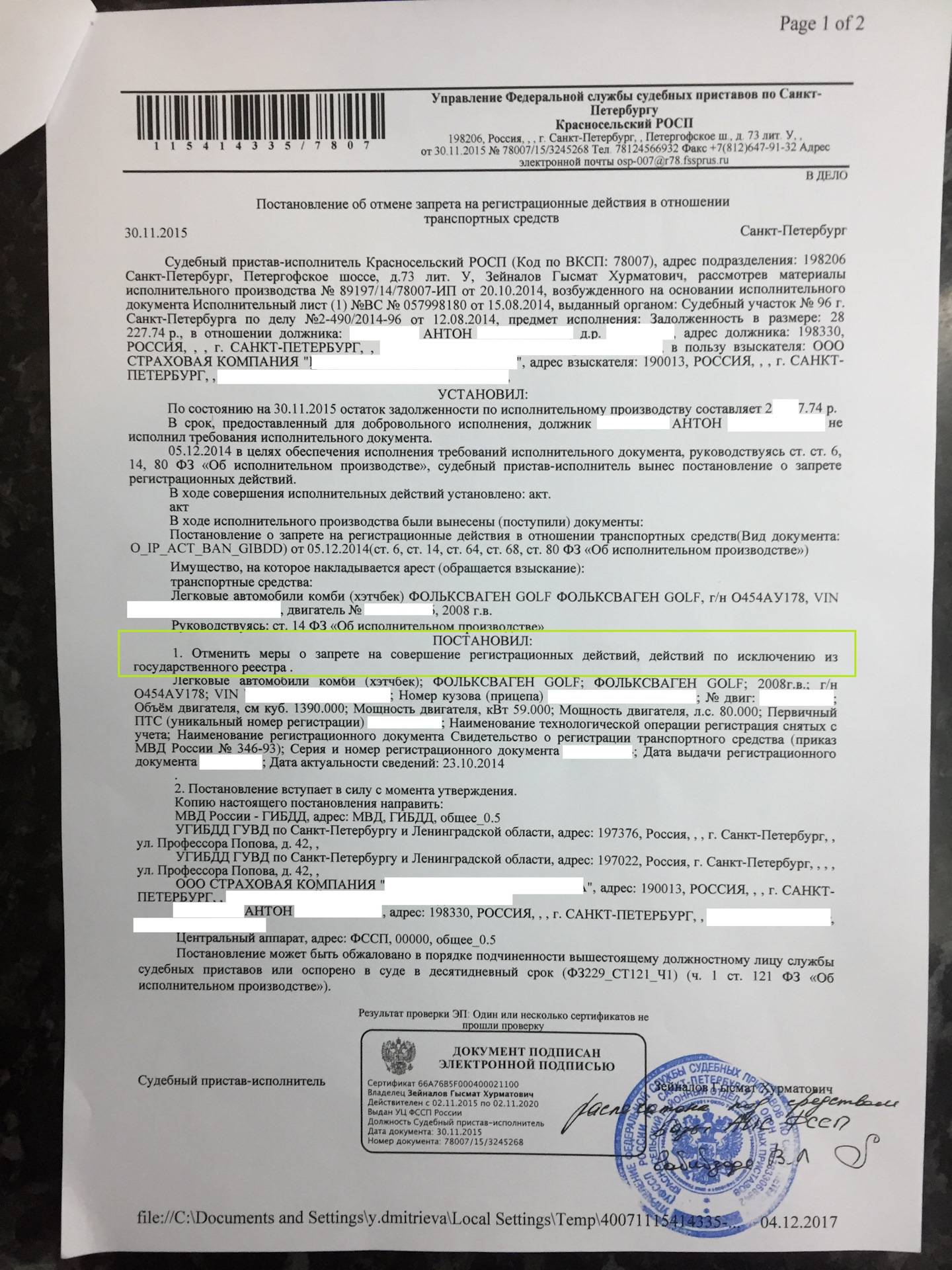

Как снять обременение, наложенное в связи с арестом?

Самый сложный вид обременения, который накладывает на транспортное средство самые жесткие рамки. И снять его сможет только владелец авто. При этом сделать это можно только в высших инстанциях. Связано это с тем, что арест на автомобиль может наложить только суд. При этом сделать он это может в связи с наличием у собственника серьезных долгов или по причине каких – то нарушений. Так что для того, чтобы снять обременение, собственнику потребуется сначала устранить причину его наложения.

Информация!

Как только причина будет установлена и устранена, потребуется подать в суд соответствующее ходатайство. К такому запросу обязательно прикрепите документ, который дает вам право на снятие ареста. Если суд удовлетворит ваши требования, то арест будет снят, и собственник сможет спокойно производить со своим авто любые действия.

Замена ПТС при наличии обременения

Кредит под залог грузового автомобиля

Документ требуется менять только в установленных законом случаях, а именно:

- Смена фамилии или адреса собственника транспортного средства;

- Порча документа, приведение его в негодный вид;

- Отсутствие места для внесения сведений о новых владельцах.

Когда можно менять ПТС

В случае с кредитом по третьей причине ПТС получить не удастся. Совершать сделки с заложенным имуществом можно только с согласия финансового учреждения (залогодержателя). Вторая причина также является маловероятной. Только, если в банке случился пожар или потоп, в результате которых часть документов, включая ПТС клиентов, пострадали. Таким образом, единственной реальной причиной, когда клиенту может потребоваться паспорт транспортного средства, является смена адреса или фамилии.

В такой ситуации следует обратиться в банк с заявлением, в котором указать причину, по которой требуется выдать ПТС (например, замужество и, как следствие, смена фамилии). В такой ситуации банк не имеет права отказать в предоставлении документа. Более того, он сам заинтересован в этом, ведь приведение его в актуальное состояние снижает у него риски формирования просроченной задолженности. Часто услуга предоставления ПТС на заложенное имущество является платной, поскольку финансовая организация несет определенные трудовые затраты на поиск и предоставление документа клиенту, поэтому нужно быть готовым заплатить стоимость согласно тарифам банка.

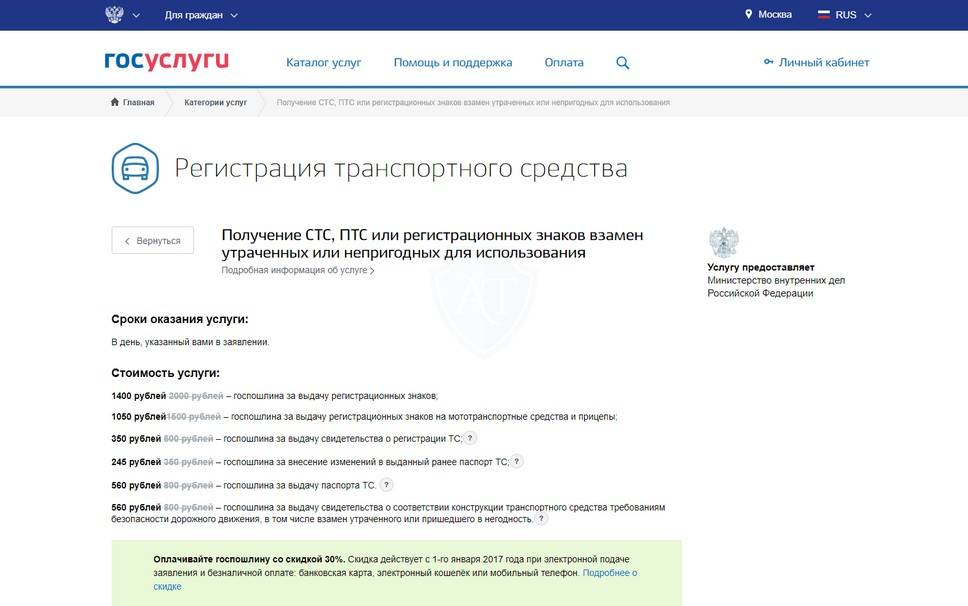

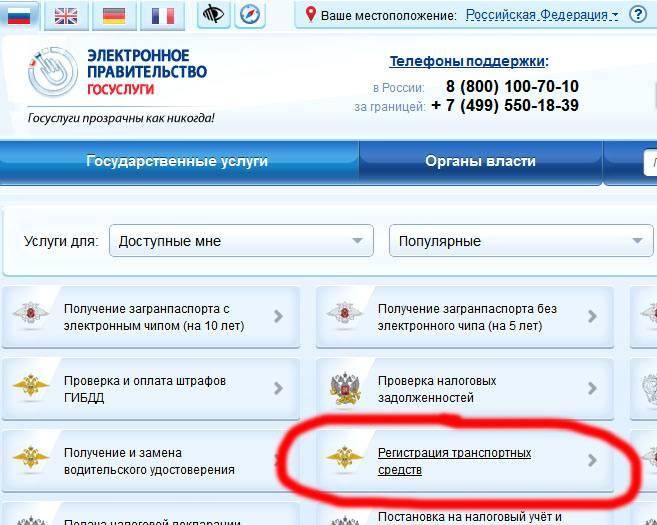

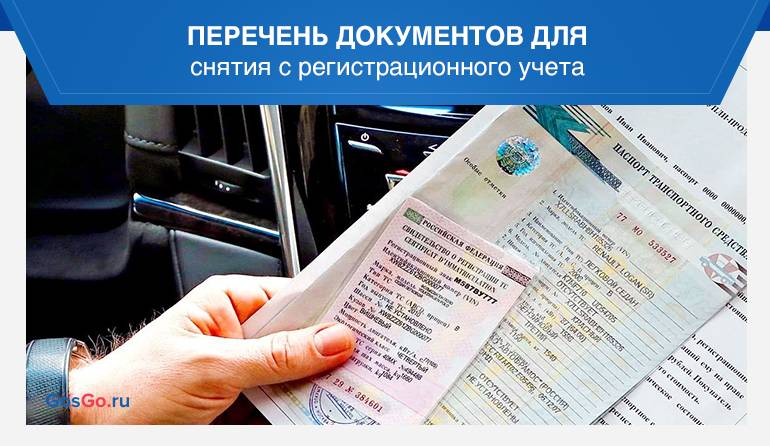

После получения ПТС в финансовом учреждении рекомендуется оперативно обратиться в органы ГИБДД, поскольку выдача документа производится на короткий срок (он редко превышает 7 дней), а несвоевременный возврат может привести к штрафным санкциям. Перед обращением в ГИБДД необходимо подготовить пакет документов (собственный паспорт, ПТС, полис ОСАГО, платежка или квитанция об оплате пошлины за новый ПТС, свидетельство о регистрации ТС). На основании предоставленных документов ГИБДД выдаст новый паспорт ТС его владельцу.

Работа с ГИБДД

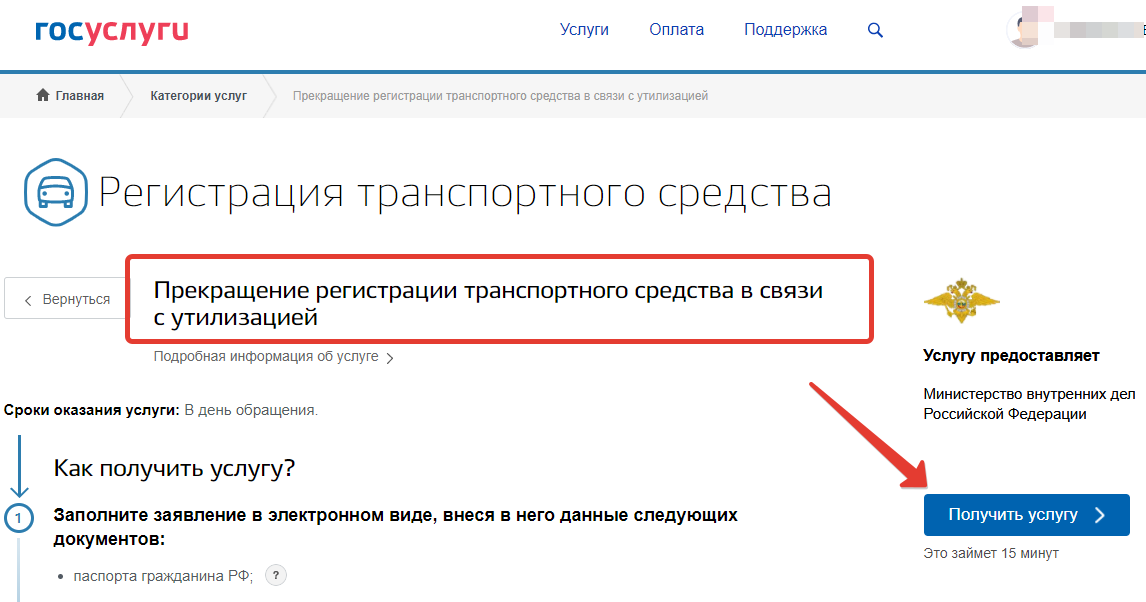

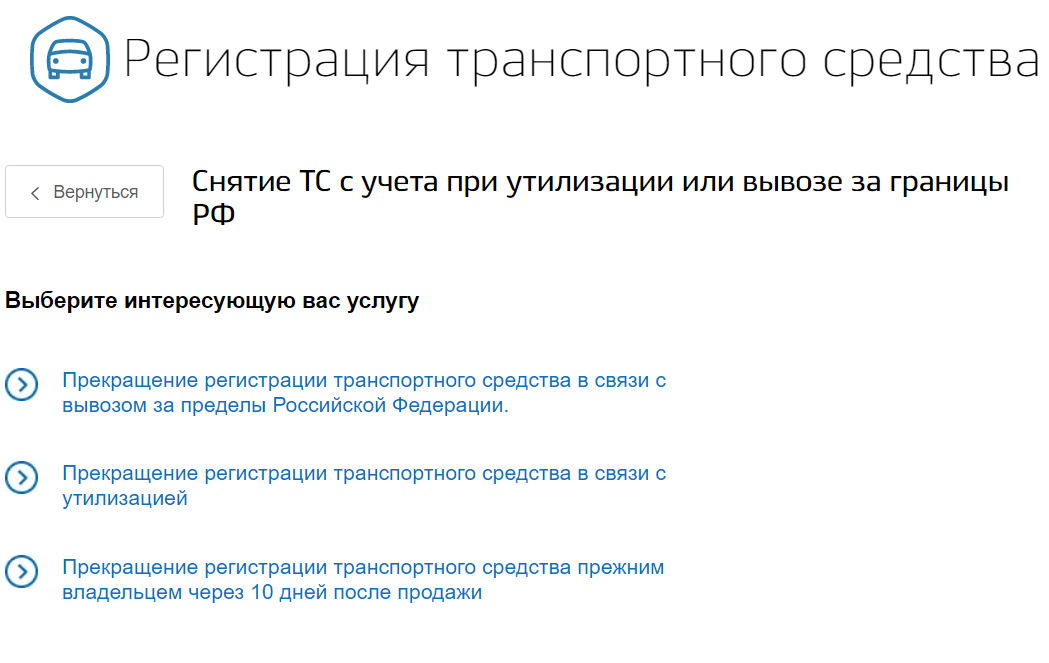

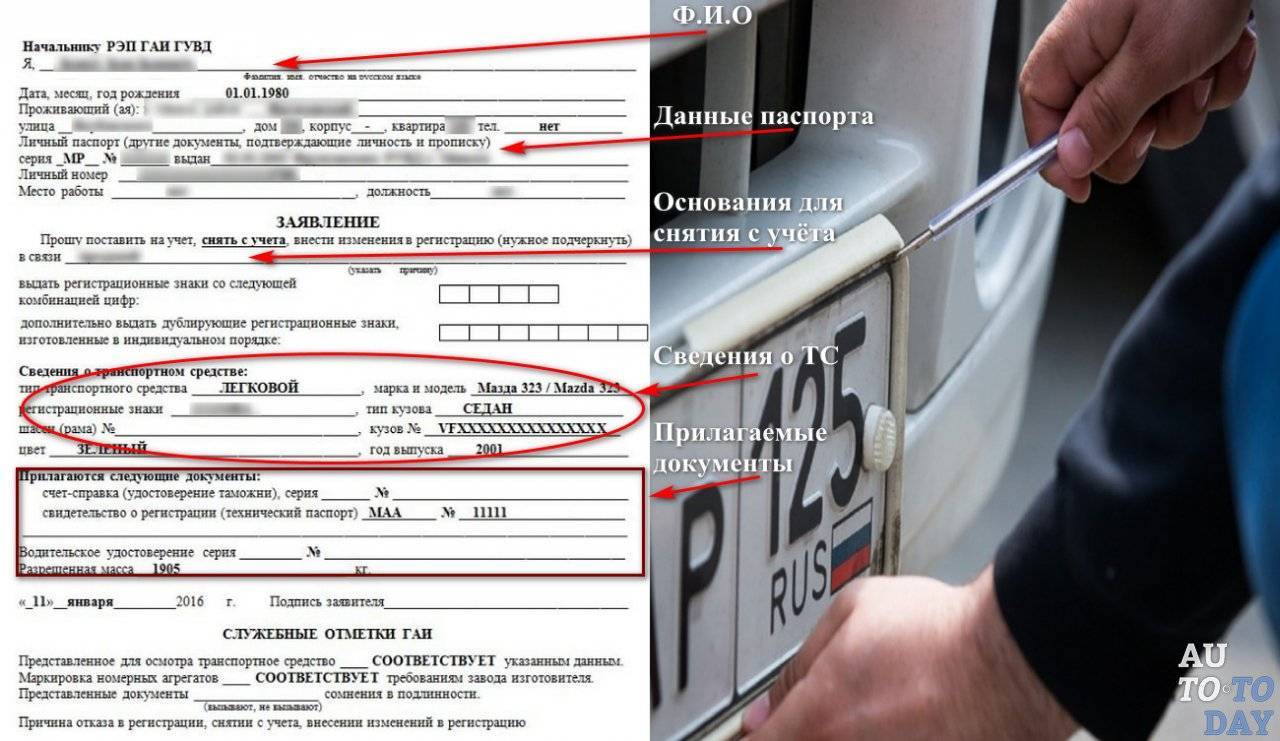

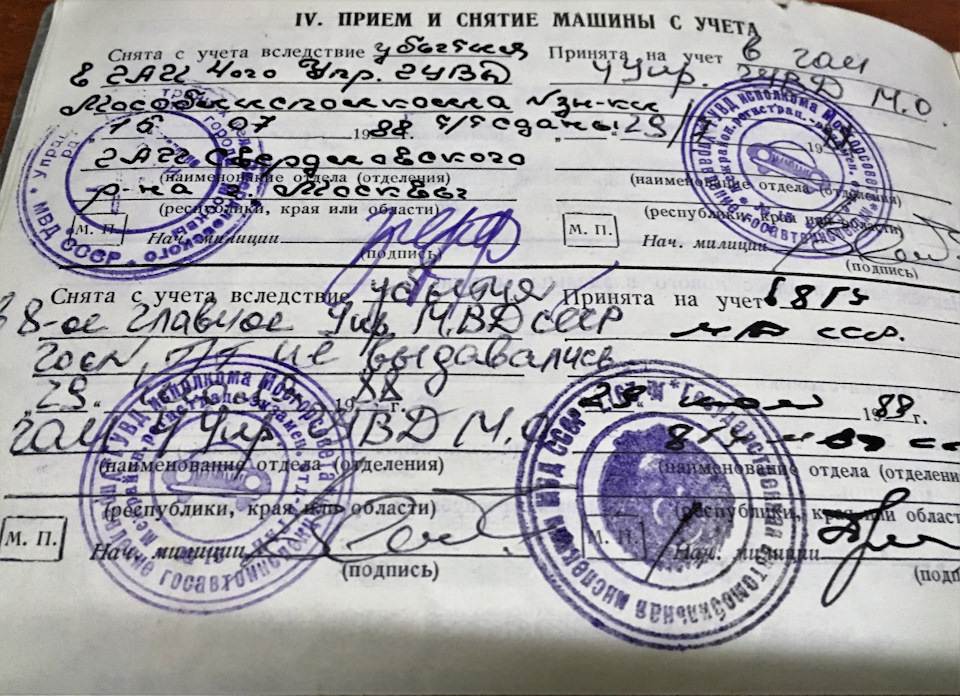

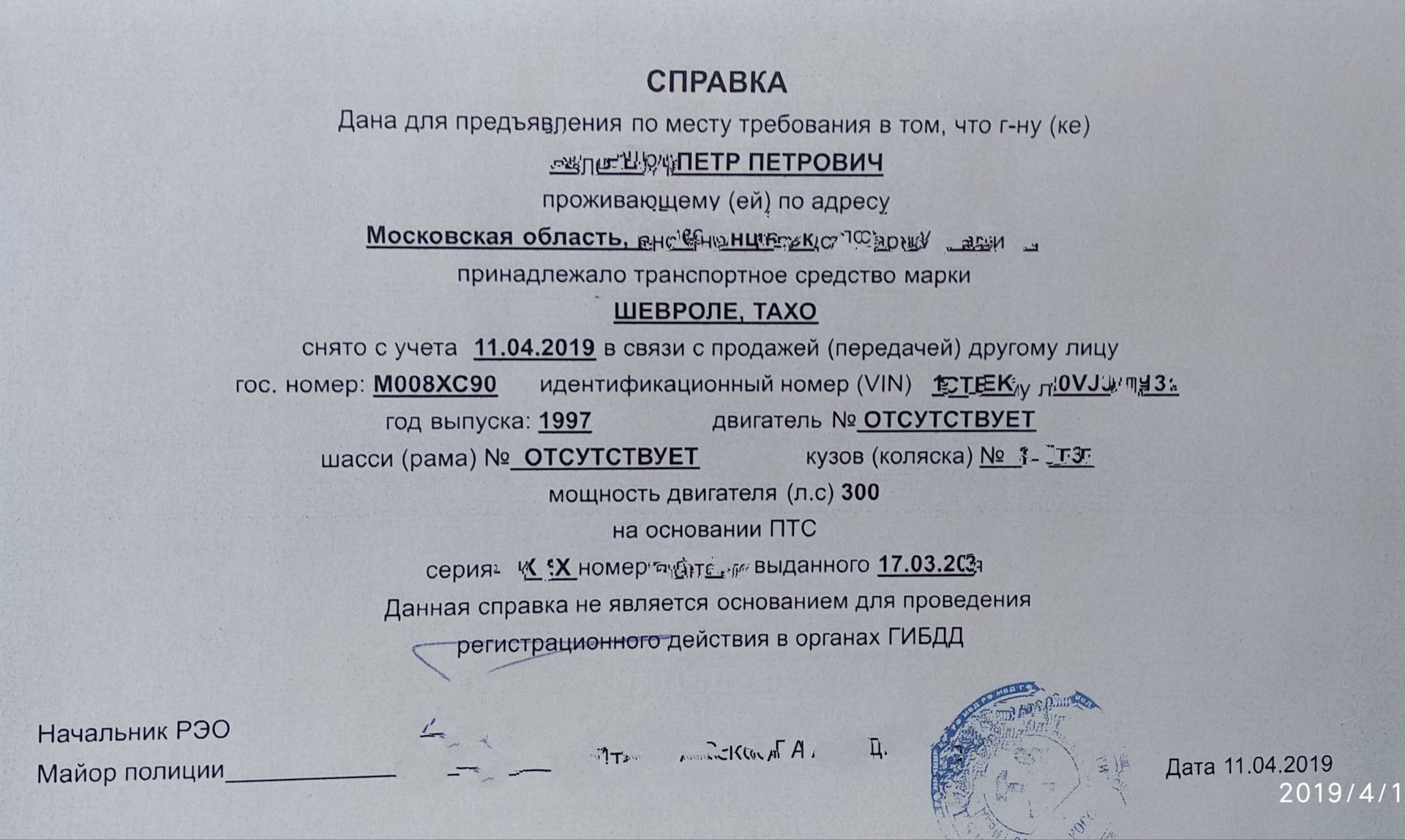

Можно ли снять с учёта залоговую машину?

Казалось, почему бы банку не перестраховаться и не запретить хозяину автомобиля ещё и выбрасывать его, вывозить за границу, утилизировать и прочими способами избавляться от машины? Некоторые банки так и делают, но в 2023 году на практике это всё же редкость, потому что это просто незаконно, и ниже вы узнаете, почему.

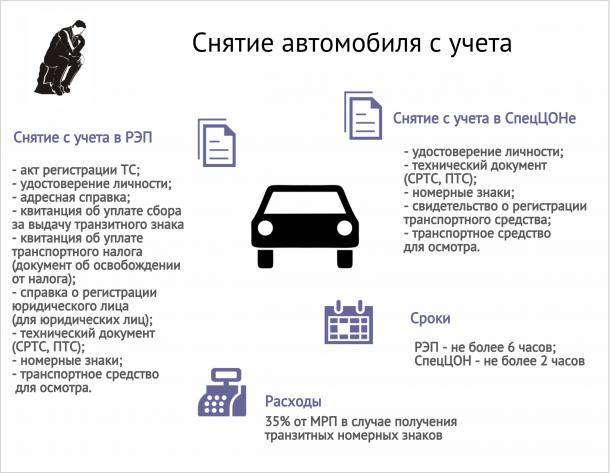

Тем не менее, есть ряд ограничений, которые зависят от основания для снятия с учёта машины в залоге банка, которые не дадут произвести это регистрационное действие. Давайте рассмотрим каждое такое основание и выясним, можно ли снимать с учёта залоговую машину при них. Все они перечислены в пункте 8 регламента по регистрации, введённого Приказом №399, и к ним относятся:

- хищение (угон) автомобиля в залоге,

- утрата транспортного средства,

- его утилизация при тотальной гибели или по решению владельца,

- продажа машины,

- вывоз за границу России,

- смерть собственника (по инициативе ГИБДД),

- при выявлении незаконного изменения конструкции авто (аннулирование учёта по инициативе ГАИ).

Если автомобиль угнали или вы его утратили

В этом случае снять с учёта машину можно – будь она в залоге или даже в лизинге. Это законное право владельца в целях не платить налог на транспортное средство, которое фактически выбыло из его владения.

Если вы разбили автомобиль или требуется его утилизировать

Эти основания также доступны для собственника залогового автомобиля в целях прекращения регистрации. В этом случае вы также, как и ранее, продолжаете платить за кредит, хотя, машины у вас уже нет, и транспортный налог за неё вы не платите.

Аналогичным образом ситуация обстоит и в случаях вывоза за пределы РФ.

Если продали

А вот это уже может быть нарушением законодательства. Но сам факт отчуждения залогового авто не является нарушением. Он является таковым только в том случае, если в договоре прописано ограничение на продажу его вами.

Стоп! Но разве и в этом случае не нарушается Конституция, дающая гражданину право любым образом распоряжаться своим имуществом?!

А вот пункта в договоре автокредита, прямо позволяющего продавать авто в залоге, вы вряд ли найдёте – банки не враги сами себе, и потому в подавляющем большинстве случаев используют данное им законом право с пользой для себя.

Таким образом, снять автомобиль в залоге банка с учёта нельзя на основании его продажи (прекратить регистрацию на себя). И это единственный случай, когда это запрещено.

Если учёт аннулируют в ГИБДД

Между тем, процедура снятия с учёта может быть инициирована не только самим владельцем машины, но и Госавтоинспекцией. И в этом случае наличие статуса залога на машину вообще не является преградой для них. Более того, сотрудники и проверять не будут этот вопрос.

Снятие с учёта (прекращение регистрации) в данном случае будет абсолютно законным.

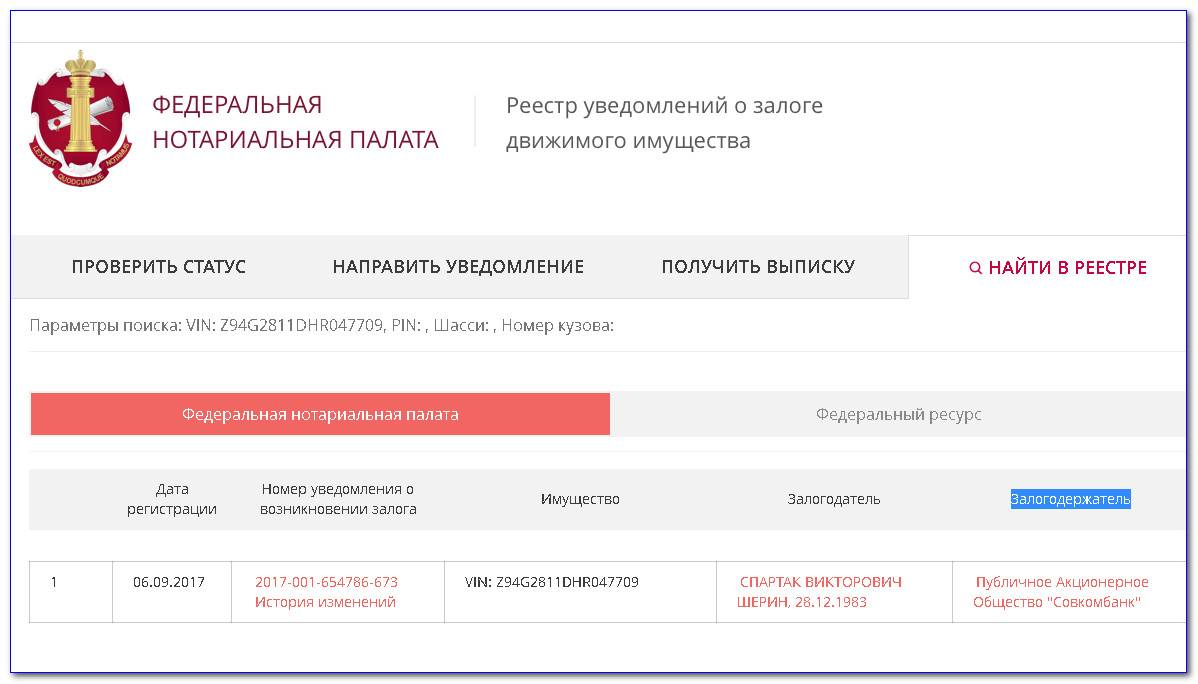

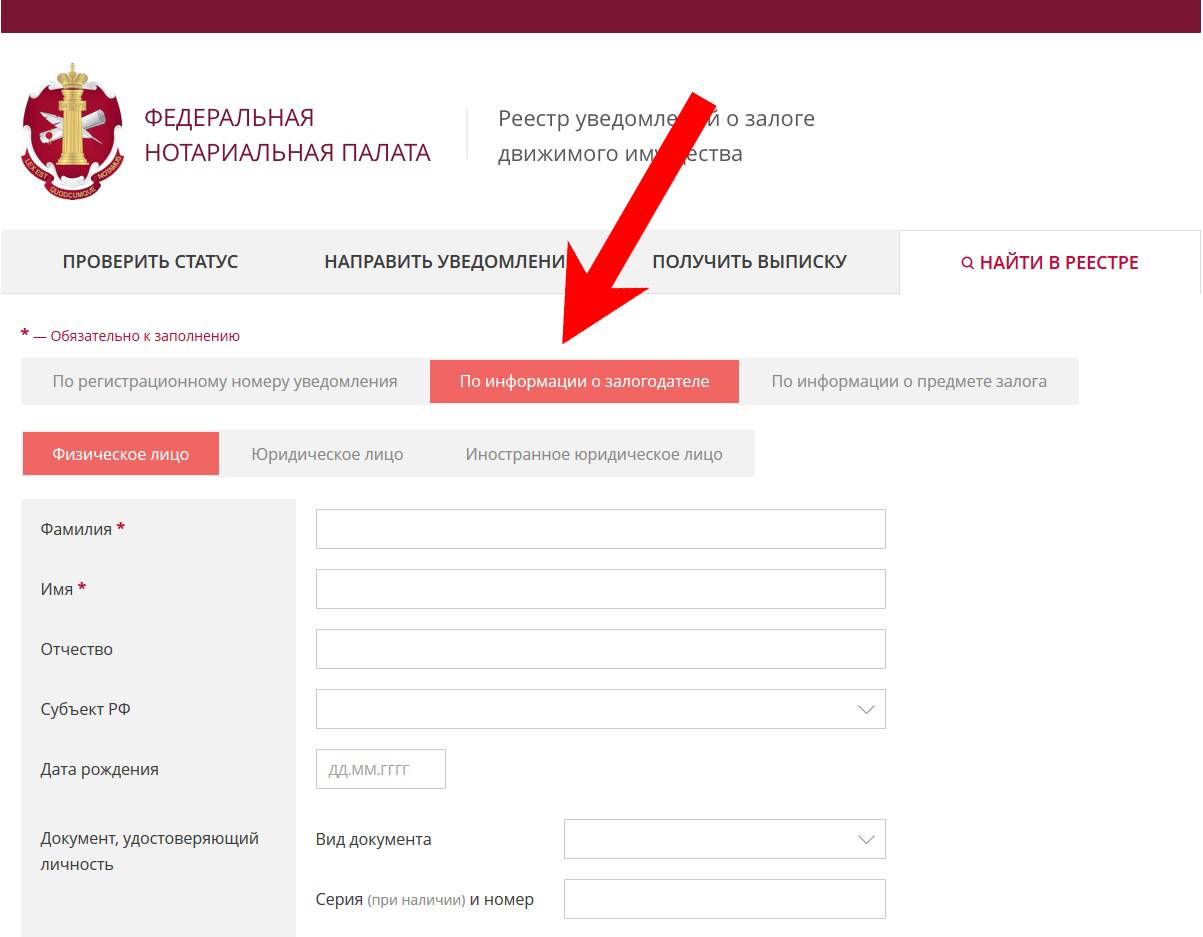

Что делать, если автомобиль оказался в залоге

Бывает так, когда покупаешь ТС, то не возникает никаких сомнений по его поводу. Владелец добропорядочный человек, документы в порядке, банки и ГИБДД не дали никакой информации о наличии обременения. Но даже несмотря на всесторонние проверки транспортного средства возникают такие ситуации, когда купленная машина находится под залогом у кредитной организации. Что же тогда делать новому владельцу в таком случае?

Первое — это не паниковать. Собраться с мыслями и понять, что такие случаи вполне реальны. Далее необходимо будет подать в суд. Если нынешний владелец сможет доказать, что он ничего не знал о существующем обременении, то авто останется в его собственности. Однако, как гласит статистика, все равно придется оплатить часть займа выданного на его покупку.

Возможен и иной исход — наложение ареста на транспортное средство. В такой ситуации сможет помочь только опытный и грамотный юрист. Но стоит знать, что за такие услуги придется отдать немалую сумму денег.

Если и юристу не удалось отстоять автомобиль перед судом, то ТС будет изъято у владельца. В такой ситуации можно подать в суд заявление на возврат денежных средств уплаченных за машину. Но это возможно только тогда, когда продавец не скрывается. А если найти продавца не удается, то взимать деньги по сути не с кого.

Осторожно! Покупая автомобиль с пробегом удостоверьтесь, что он не находится в залоге у кредитной организации. Помните, при покупке обремененного транспортного средства, покупатель рискует остаться и без машины, и без денежных средств уплаченных продавцу

Также стоит учесть обстоятельство, что продавца можно найти, даже если он скрывается. Но чаще всего в таких ситуациях продавцу не с чего будет вернуть деньги покупателю. По решению суда с него могут взыскать имеющееся имущество, а если у него ничего нет, то и взыскивать опять-таки нечего. А бывают и такие случаи, когда продавец сам оказался в уловке мошенников и ничего не подозревал о наличии обременения на ТС. Такое обстоятельство гораздо осложнит ситуацию и ее разрешение.

Поэтому настоятельно рекомендуется проверять всю документацию на транспортное средство, а при сомнении, лучше отказаться от покупки данного авто. Также должна насторожить низкая стоимость, помните, хорошую машину ни один продавец не отдаст за бесценок, если только она «проблемная». Подходите к покупке с «холодной» головой. Ведь покупка автомобиля с пробегом всегда рискованное дело, которое не стоит пускать на самотек и поддаваться эмоциям.

Несмотря на печальные истории, бывают и добросовестные продавцы, которые при помощи продажи транспортного средства хотят погасить долг перед банком и снять залог. Но в такой ситуации действовать продавец может только с полного согласия и участия на всех этапах сделки кредитной организации.

Что такое залог и какие ограничения в 2021 году?

Формально закладывание автомобиля в залог банка – это не когда он находится в собственности кредитной организации до тех пор, пока вы не выплатите кредит. Также неверно говорить и о том, что ПТС находится в залоге – в таком статусе находится весь автомобиль.

Залог – это всего лишь право приоритетного требования кредитора на залоговое имущество в случае нарушения вами условий договора. Простыми словами, если вы перестаёте платить автокредит, то банк, выдавший вам его, имеет приоритетное право перед другими кредиторами получить деньги в счёт его реализации либо забрать саму машину.

Но это вовсе не значит, что авто находится во владении банка. Это правило действует при лизинге, но не при кредите. Машина ваша, и вы вправе распоряжаться ей как своей собственностью.

Но всё же чаще всего некоторые ограничения есть. Так, в договоре (кредитном) может быть прописано, что вам запрещено продавать авто до погашения кредита. О законности этого можно спорить долго, но в судебной практике 2021 года такие условия чаще всего признаются законными.

Как снимается обременение

Ограничения снимаются разными способами, которые зависят от причины их наложения. Поэтому учитываются следующие правила:

- если покупка совершалась в кредит, то достаточно только погасить данный займ и получить из банка справку об отсутствии обременения на автомобиль;

- если авто применялось в качестве залогового имущества при оформлении потребительского кредита, то нужно погасить долг, а если отсутствует возможность выполнить этот процесс, то можно изменить залог, выбрав другое имущество;

- если наложен арест, то нужно только выполнить требования судебных приставов, которые обычно касаются погашения задолженности перед банком, государством или бывшей супругой;

- если право пользования получено на основании арендного оговора, то процесс того, как снять обременение с машины, возможно начать только после ее выкупа и оформления на арендатора.

Важно! Нередко встречаются случаи, когда автовладелец погасил долг, но арест не снимается приставами, поэтому перед началом продажи авто нужно обратиться к приставам с заявлением и доказательствами отсутствия денежных обязательств

Рефинансирование как способ снятия ограничения

Третий способ более рисковый, так как снять с машины обременение получится, но с угрозой на получение нового. Рефинансирования подразумевает оформление нового кредитного договора с целью погашения старого. Люди обращаются для этого в другие банковские учреждения, хотя есть вариант взятия нового кредита в прежнем банке.

Для этого необходимо заявление с указанием суммы, погашающей задолженность, как цель подписания договора указывается «кредитования для погашения долга в другом банке». После согласия нового кредитодателя на соглашение проведения рефинансирования средства перечисляются в банк, где на машину оформлялся заем. Долг относится к погашенным, а с автомобиля снимается обременение, с транспортным средством разрешается совершать сделки и подписывать договоры.

Основания для наложения обременения

Ограничения накладываются государственными учреждениями или банками, причем на это должны иметься веские основания. К основным причинам возникновения обременений относится:

- автовладелец самостоятельно оформил крупный потребительский займ, для чего использовал свое имущество в качестве залога;

- оформление автокредита;

- арест на основании судебного акта или по решению таможенной службы;

- наложение запрета на регистрационные действия приставами из-за долгов.

Если покупается автомобиль у частного продавца, то велика вероятность приобрести машину с обременением, поэтому не получится оформить машину на себя в ГИБДД.

Штрафы за просрочку

Многие заблуждаются, думая, что банк первым делом поспешит забрать кредитную машину за долги. На практике все происходит совершенно иначе. Изъятие автомобиля — последнее, что будет делать банк в процессе взыскания задолженности.

С момента просрочки до изъятия авто может пройти приличный срок около 1 года и даже больше.

Первое, что сделает банк, — назначит штрафные санкции, прописанные в договоре. По закону это 20% годовых, которые будут начисляться на просроченную сумму. Кажется, что это совсем немного, например, с суммы 20 000 это всего 11 рублей в день. Но на следующий день штраф считается с суммы 20 011 рублей и так далее.

Для наглядного примера роста долга из-за просрочки можно воспользоваться калькулятором пени. Если указать долг в 20 000 и пени 20% годовых, получается, что за месяц сумма вырастет на 338 рублей.

По сути, просрочка одного ежемесячного платежа по автокредиту не так страшна. И пени небольшие, и сумма долга нестрашная, и к порче кредитной истории разовая оплошность не приведет.

Но если заемщик пропускает второй ежемесячный платеж, к требуемой сумме добавляется еще один ежемесячный платеж. В итоге пени станут насчитываться на сумму 40 338 рублей и составят за следующий месяц 685 рублей и так далее.

Если просрочка по автокредиту или иному кредитному долгу перед банком или МФО превышает 60 дней, кредитная история заемщика серьезно портится. Просрочки свыше 90 дней практически ставят крест на получении кредитов в будущем.

Что делать, если нет возможности платить автокредит

Если вы не намерены отдавать машину банку, необходимо сразу начинать действовать. Желательно еще до того момента, как совершилась просрочка по автокредиту. Сейчас банки готовы идти навстречу заемщикам, которые оказались в непростой ситуации.

Какой выход может быть предложен:

- Реструктуризация, изменение платежного графика на более удобный.

- Полные кредитные каникулы, когда долг ставится на паузу на 3-6 месяцев. Применяется, если заемщик полностью утратил доход на некоторое время.

- Частичные кредитные каникулы, когда банк на 3-6 месяцев сокращает сумму платежа.

Помощь предоставляется только при документальном доказательстве ухудшения финансового положения. По итогу рассмотрения ситуации банк сам решит, как помочь клиенту.

Если просрочка уже совершена, также нужно идти на диалог с банком. И заемщик, и кредитор заинтересованы в урегулировании вопроса без суда и изъятия автомобиля. Поэтому не нужно скрываться: в сотрудничестве может появится выход из ситуации, та же льготная реструктуризация без справок.

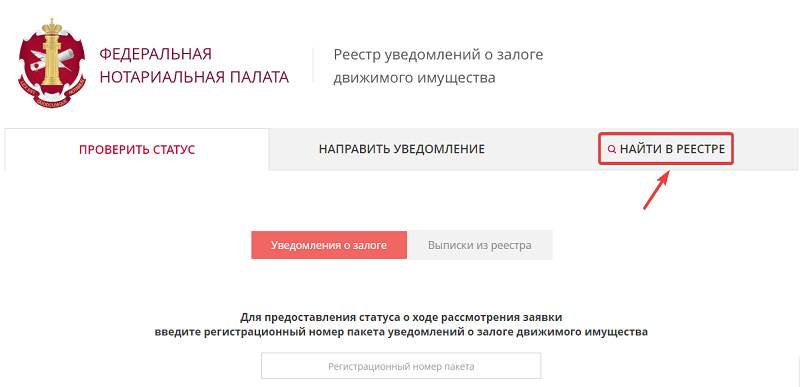

Снятие залога после приобретения автомобиля

Условия погашения кредита и снятие обременения после покупки оговариваются между покупателем и продавцом. Если процедура исключения из списка залогового имущества не была выполнена ранее, значит у должника нет денег, а стоимость машины не соответствует размеру долга. В данном случае возможны 2 варианта действий:

- долг переходит новому владельцу;

- участники сделки получают одобрение на проведение операции у финансового учреждения.

При передаче долга покупателю он должен подтвердить финансовую возможность его погасить. В банк подается такой же перечень документов, который нужен при получении кредита. Если человек не может предоставить справки, подтверждающие его платежеспособность (с места работы, о доходах за последние несколько месяцев), он имеет право заложить имущество (за исключением приобретаемого автомобиля). К собранным документам прилагается заявление, в котором должны быть указаны другие имеющиеся обязательства:

- кредит;

- содержание иждивенцев;

- выплата алиментов.

Если банк одобрит сделку, то он оставляет за собой право изменения первоначальных условий (повышение процентной ставки или увеличение штрафных платежей, к примеру). Снять обременение получится только после полного погашения кредита. Процедура проводится у нотариуса. Он составляет и направляет в соответствующий орган уведомление о снятии обременения.

Какие последствия влечет арест машины, которая в кредите

Нет такого имущества, которое не может быть арестовано в исполнительном производстве. Но его стоимость должна быть соразмерна требованиям взыскателя. Например, если через ФССП взыскивается долг 10-20 тыс. руб., то об аресте автомобиля не может идти и речи.

Возьмет ли ломбард в залог арестованную приставами машину? Закажите звонок юриста

Для должника

Если пристав введет запрет на регистрационные действия или иное ограничение, залог автомобиля не прекращается. Введение ареста влечет следующие последствия:

- пристав вправе забрать арестованную машину и передать ее на хранение в ;

- автомобиль могут оставить должнику, но пристав определит порядок пользования (например, пристав может запретить эксплуатацию авто, либо разрешить только поездки до работы);

- должник не вправе передавать арестованный автомобиль иным лицам, продавать или дарить его.

Арест машины, которая в кредите, допускается в рамках исполнительного производства

При этом не имеет значения, какие долги взыскивает пристав — по автокредиту или по иным обязательствам. Арест заложенного автомобиля влечет дополнительные запреты и ограничения, в том числе на продажу или дарение. Снятие ареста не влечет аннулирование залога. Также залог может сохраниться после реализации автомобиля, если взыскателем не являлся банк-залогодержатель.

Пристав вправе изъять машину, если должник будет нарушать установленный порядок пользования. Об изъятии автомобиля и передаче его в специализированную организацию составляется акт, издается постановление.

Для банка

Пока на автомобиль наложен арест, для банка-залогодержателя ничего не изменится. К залоговым ограничениям лишь добавятся запреты, введенные приставом. Если дело дойдет до реализации, то возможны два варианта развития событий:

- если взыскивается долг по автокредиту, то после реализации и погашения требований банка залог снимается;

- если взыскивается долг не перед банком-залогодержателем, то залог на автомобиль сохраниться и после реализации.

Закон № 229-ФЗ допускает ситуации, когда нереализованное имущество может передавать взыскателю. Например, такие основания возникают, если торги неоднократно признавались несостоявшимися или недействительными.

Возьмет ли банк в качестве отступного разбитую в аварии машину, на которую он выдавал кредит? Спросите юриста

Для покупателя автомобиля

Если наложен арест на кредитный автомобиль, должник не имеет права его продавать без разрешения пристава и банка-залогодержателя. Но недобросовестный должник может ввести покупателя в заблуждение, не рассказать об арестах, запретах, залоге. Заключив договор купли-продажи и передав ключи на авто, должник получит деньги, так как договор купли-продажи далеко не всегда сопровождается снятием машины с учета.

Для покупателя же это может повлечь серьезные последствия:

- при сделке купли-продажи покупатель несет все риски, если не проверит наличие ограничений и запретов;

- после заключения договора покупатель не сможет поставить автомобиль на учет, так как ГИБДД сразу увидит запрет на регистрационные действия;

- даже если покупатель не знал о наличии ареста и залога, они сохранятся после заключения договора купли-продажи.

Не менее важно, что банк-залогодержатель или взыскатель могут оспорить сделку и признать ее недействительной. В этом случае право собственности будет возвращено должнику

Покупатель может требовать возврата денег на машину, однако с их получением могут возникнуть проблемы. Чтобы избежать таких рисков, рекомендуем тщательно проверять юридическую , запрашивать сведения о наличии запретов, арестов и залога на автомобиль до его покупки.

- Что делать, если пристав не снимает запрет на регистрационные действия

- Как списать долг перед приставами

- Судебное взыскание задолженности

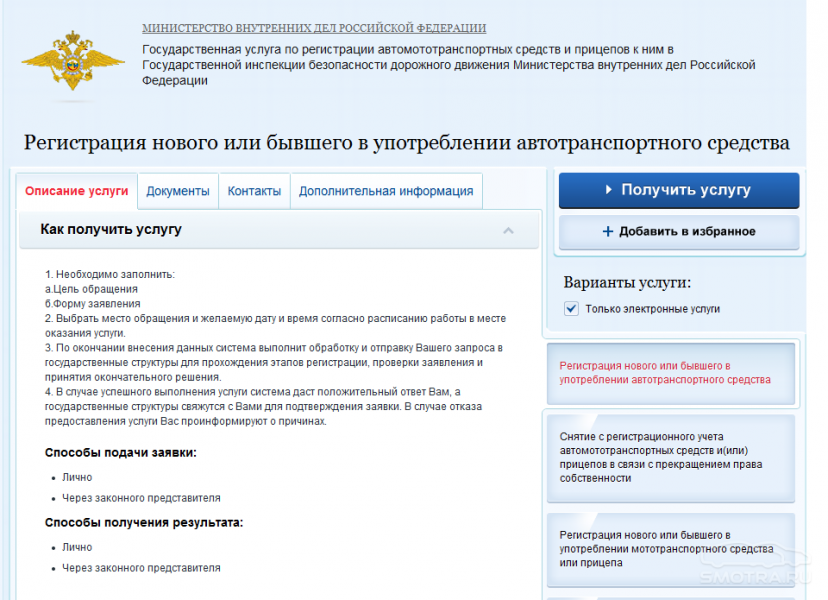

Действия при продаже

Продажа заложенной машины без ведома банка незаконна. Если заемщик намеревается продать авто, то ему необходимо поставить в известность банковскую организацию и согласовать способ продажи, что соответствует правилу пункта 2 статьи 346 Гражданского кодекса РФ. Продать кредитное авто можно самостоятельно или прибегнув к услугам банка.

Сложность самостоятельной продажи состоит в том, что для покупателя такая сделка рискованна, поэтому потребуется предоставить дополнительные гарантии последующего переоформления ПТС. В качестве такой гарантии может выступить соглашение о переоформлении, заверенное нотариально. Затем покупатель оплачивает установленную цену, из суммы которой заемщик погашает кредит. Атомобиль освобождается из-под залогового обременения, ПТС возвращается первоначальному покупателю, а тот передает его новому владельцу.

Также можно досрочно погасить кредит, получить ПТС на руки и самостоятельно продать автомобиль. Погасить долг можно путем рефинансирования, внутреннего или внешнего.

Заняться продажей авто может банк. Если это нужно сделать срочно, он самостоятельно размещает на сайте информацию о продаже, назначает цену, снимает транспортное средство с учета и оформляет необходимые документы. Также банк может провести аукцион. Но в обоих случаях велик риск реализации авто на невыгодных для заемщика условиях.

Можно ли списать автокредит при банкротстве

Но вот что касается обязанности своевременно выплачивать деньги банку при автокредите, то она ничем не отличается от обязанности возвращать средства по обычному потребительскому кредиту или по ипотеке. Платить заемщик обязан по любому кредиту — в срок и полностью, в сумме того платежа, который указан в договоре.

Но если платить нечем, то заемщик может подать на банкротство:

- в арбитраж при сумме долгов от 500 тыс. руб.;

- в арбитраж при сумме задолженности примерно от 300 тыс. руб., если человек понимает, что платить ему нечем. Но с подтверждением признаков неплатежеспособности;

- в МФЦ при долгах от 50 до 500 тыс. руб., при условии, что приставы окончили производство ввиду отсутствия у должника имущества.

При сумме задолженности свыше 500 тыс. руб. и при просрочке от 3 месяцев на банкротство может подать и сам кредитор. Если указанный долг возник только по автокредиту, то банку не имеет смысла банкротить заемщика. Он может обратить взыскание на предмет залога через суд и приставов. В этом случае не придется делить деньги с другими кредиторами, как это происходит при банкротстве.

При долгах по автокредиту можно пройти банкротство

Сохранить машину, купленную при помощи автокредита, практически невозможно. Ее продадут на торгах, а вырученные средства распределят между банком-залогодержателем и другими кредиторами.

При расчете суммы долгов и определении признаков неплатежеспособности не столь важно, по каким обязательствам клиент допустил просрочку. Поэтому могут возникать случаи, когда банкротство открывается при отсутствии просрочки по автокредиту, тогда как по другим видам кредитов у гражданина будут огромные долги

Для таких ситуаций в законе № 127-ФЗ описан порядок реализации заложенного имущества, когда банк-залогодержатель получит преимущества в распределении конкурсной массы.

Подавая на банкротство в суд, можно ли не указать автокредит? Закажите звонок юриста

При просрочке по автокредиту

Учитывая стоимость новых автомобилей, размер автокредита может составлять сотни тысяч и даже миллионы рублей. Поэтому просрочка по автокредиту может стать основанием для банкротства физ. лица, даже в ситуации, если по остальным обязательствам .

Подавая заявление в арбитраж, должник должен указать в описи все свое имущество, представить перечень просроченных и текущих обязательств. Банк, перед которым возникла просрочка по автокредиту, должен заявить о своих требованиях в реестр.

Но и другие кредиторы, перед которыми у должника есть обязательства, смогут подать требования в реестр, чтобы потом участвовать в распределении конкурсной массы.

При отсутствии просрочки по автокредиту

Даже если у должника нет просрочки конкретно по автокредиту, то подавая на банкротство, должник тоже будет обязан указать в заявлении о наличии автокредита. Требования банка, выдавшего деньги на покупку авто, будут включены в реестр.

Также суд и управляющий сразу проверят наличие или отсутствие залога на автомобиль. Это повлияет на порядок реализации имущества. Но, как правило, при автокредите банк (или МФО) всегда требуют оформления залога автомобиля.

Если я подал на банкротство, то когда у меня отберут автомобиль? Закажите звонок юриста

![Кто снимает залог с авто? - [обновлено]](https://evacuaciya.ru/wp-content/uploads/b/d/9/bd9053271d91357dd7f41e7aa5e40dea.png)

![Можно ли снять машину с учёта если она в залоге? - [простой ответ]](https://evacuaciya.ru/wp-content/uploads/d/2/1/d2138b3fd98c2a0a59e077a7b0370db7.jpeg)